יו"ר הפדרל ריזרב, ג'רום פאואל / צילום: רויטרס, Mary Calvert

1. עבר

הנה סיפור מוכר. בתחילת שנות השמונים הזרימו הבנקים המסחריים בישראל ביקוש גדול למניותיהם. הם שכנעו את המשקיעים לרכוש את מניותיהם כהשקעה סולידית ובטוחה, בזמן שהם עצמם מווסתים את מחיריהן כך שלא יירדו. על-ידי כספי קופות הגמל וקרנות הנאמנות שאותם ניהלו עבור הציבור, וכמובן בכספי המשקיעים והחוסכים בבנקים, ששוכנעו לקחת הלוואות כדי להשקיע באותן מניות "חסינות מירידה" בעלות תשואה נהדרת.

באמצע 1983 הציבור החל לאבד את אמונו, ולאט-לאט לקרוא חזרה לכסף. הבנקים המסחריים הם אלה שרכשו את היצע המניות של הציבור, אך כשהלאט-לאט הפך למהר-מהר, הגיעו הבנקים לקצה יכולתם, עד שבתחילת אוקטובר 1983 נגמר לבנקים הכסף, והם איבדו את היכולת לספוג את אותם היצעים.

מי שעוד נגמר לו הכסף היו כמובן אותם לקוחות שרכשו את המניות באשראי שאותו לא יכלו לפרוע, מה שזירז את פשיטת הרגל של הבנקים, כיוון שבטוחות האשראי שקבלו מהלקוחות היו מניותיהם בלבד.

ולמה פתאום נזכרתי לציין אירוע ויסות מניות טראומטי במדינה קטנה לפני כמעט 40 שנה? כי אם רק ניקח בפסקה הקודמת את הבנקים המסחריים בישראל, ונשנה את שמם לבנקים המרכזיים של ארצות-הברית, אירופה ויפן לדוגמה, ואת מניות הבנקים נשנה לחוב הריבוני של אותן המדינות - נקבל שני אירועים דומים המתקיימים במעגל אינסופי, כאשר סטייה מאותו לופ משמעה משבר כלכלי. בסיפור הראשון, ברגע שנגמר הלופ החל המשבר, ובסיפור השני ממשיכים לתחזק את אותו לופ, כדי שלא יפרוץ משבר כלכלי.

הרי מה עושים הבנקים המרכזיים אם לא ויסות ניירות ערך? מה המשמעות של אותה הרחבה כמותית בשווקים? בהרחבת כמות הכסף בשווקים הבנקים המרכזיים למעשה מדפיסים את המטבע המקומי, מזרימים ביקושים לשוק החוב (ביפן הוויסות עלה מדרגה גם לשוק המניות), סופגים היצעים מהשווקים, ובכך שולטים בתשואות החוב הנסחרות, ובנגזרת השנייה, שולטים גם במחירי המניות המהוות אלטרנטיבה לתשואות הנסחרות בשוק החוב.

אבל בכל זאת יש הבדל אחד, אם רוצים לדקדק. בישראל בסופו של דבר נגמרה הנזילות לבנקים המסחריים, ומכאן התפתח המשבר. לעומתם, הבנקים המרכזיים בארצות-הברית, באירופה וביפן יכולים להמשיך להדפיס כסף גם אחרי שנגמר הטונר במדפסת. הם פשוט קונים טונר חדש.

אבל גם זה לא מדויק. גם לבנקים המרכזיים אפשר למצוא מכבסת מילים אחרת לצירוף "נגמר הכסף". למשל "אינפלציה". הרי אם וכאשר האינפלציה העולמית תרים את ראשה, הבנקים המרכזיים ייאלצו להקטין את כמות הכסף בשווקים, במקביל לקביעת מחיר (ריבית) גבוה יותר לכסף. זה עשוי להיות הרגע שבו הבנקים המרכזיים ישאירו אותנו עם מחירי נכסים פיננסיים וריאליים מנופחים, ויביאו משבר לכלכלה העולמית, בדיוק כפי שהבנקים המסחריים עשו זאת לנו. כל עוד האינפלציה בכלכלות מתרכזת בנכסים הריאליים והפיננסיים בלבד, והאינפלציה הקונבנציונלית ממשיכה להישאר נמוכה, הבנקים המרכזיים מרגישים בנוח להמשיך במעגל הקסמים, ובלופ הוויסות.

2. הווה

לא סתם הקדשתי את החלק הראשון להרחבה כמותית וכמות הכסף בשווקים. בסופו של דבר, מאז המשבר הגדול של 2008, הבנקים המרכזיים הם השליטים הבלתי מעורערים של השווקים, בתנועות ההון בין האפיקים, וכפועל יוצא גם במספרים שפוגשים המשקיעים בתיקי ניירות הערך המנוהלים.

ננסה לראות איך זה עבד בשנתיים האחרונות, ואפילו בחודש האחרון, עד שהיסטריית נגיף הקורונה חצתה את הגבול לאירופה מבלי להחתים דרכון. ניקח את הכלכלה הגדולה בעולם - ארצות-הברית. ב-2017 גילמה הצמיחה בארצות-הברית אופטימיות באשר למצב הכלכלה, האינפלציה הגיעה למרכז היעד של הפד, האבטלה נפלה לשפל והכלכלה האמריקאית ייצרה משרות בקצב משביע-רצון.

אוקטובר 2017 היה גם החודש שבו החליט הפד, בהמשך לחדשות הטובות, להפסיק את תוכנית ההרחבה הכמותית השלישית, קרי להפסיק למעשה להדפיס דולרים, ואף להקטין את מאזנו.

בהמשך, גם מחיר הכסף עלה בארבע פעימות לריבית דולרית של 2.5%, והנה קיבלנו את ההתרסקות במחירי החוב והמניות בשנת 2018, דווקא לצד חדשות מאקרו כלכליות מעודדות.

גם בסוף שנת 2018 טען הפד כי תהליך צמצום המאזן צפי לעבוד על טייס אוטומטי, ושהבנק המרכזי צופה עוד ארבע העלאות ריבית במהלך 2019. מה בפועל קיבלנו? ב-2019 היו שלוש הורדות ריבית, סיום מוקדם מהצפוי של תהליך צמצום המאזן, ובשליש השנה האחרון גם תוכנית רכישות חדשה, שמרחיבה את מאזן הבנק המרכזי (הדפסת כסף). כל זאת, בשל נתונים שהצביעו על התקררות הכלכלה, בדרך להאטה כלכלית. מה הייתה התוצרת בשוקי ההון והחוב? רווחי ההון בכל אפיקי ההשקעה היו... עתירי דולרים.

הלאה, אנחנו כבר בינואר 2020, לפני בערך חודש קיבלנו תירוץ פנטסטי לתיקון אלים בשווקים - הקורונה. כשנגיף משתק את הכלכלה השנייה בגודלה בעולם זו סיבה מספיק טובה שלא רק הכסף החלש ייבהל ויעשה את דרכו מחוץ לשווקים. בפועל, מה שקיבלנו היו יומיים-שלושה של ירידות חדות בסוף ינואר, ולאחר מכן שלושה שבועות של עליות לשיאים חדשים.

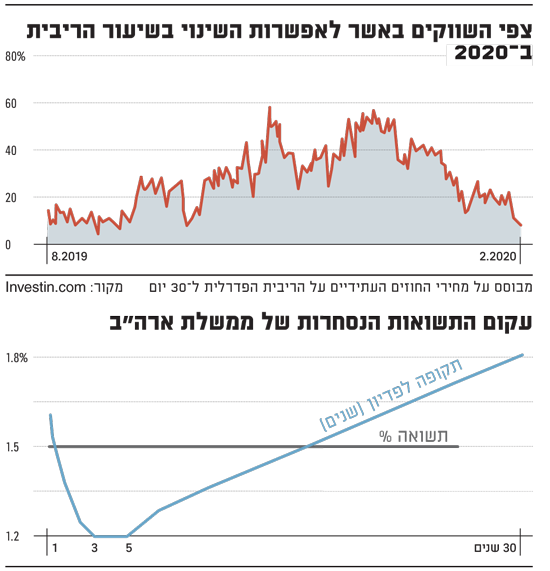

איך ניתן להסביר זאת? הגרף המצורף של צפי השווקים לשיעור הריבית מתאר תהליך חשוב מאוד שקרה בשווקים, ובוודאי לכסף המוסדי - הידיים החזקות בשוק. הגרף מבוסס על מחירי החוזים העתידיים של הריבית הפדרלית, המאותתים על צפי השווקים באשר לאפשרות לשינוי בשיעורי הריבית בארה"ב. במילים פשוטות, הגרף מחשב את צפי הסבירות של השווקים להעלאה או להורדה של הריבית הפדרלית.

בתחילת ינואר השנה השווקים צפו סבירות של 51.5% שריבית הפד תישאר על כנה גם בישיבת הפד האחרונה של השנה, שתתקיים ב 16.12.2020. בתחילת פברואר - השווקים כבר גילמו סבירות של פחות מ 10% שהריבית תישאר 1.5%. מה כן צופים השווקים? סבירות של 33% שהריבית תהיה נמוכה ב-25 נקודות בסיס בסוף 2020, סיכוי של 30% שהריבית תרד ב-50 נקודות בסיס במהלך 2020, והיתרה צופה שהריבית הדולרית תרד אף שלוש פעמים עד לסוף השנה הנוכחית. מסתבר, שהכסף החזק בשווקים אוהב ריבית נמוכה יותר מאשר הוא שונא את הקורונה, כי מחירי המניות והחוב טיפסו לשיאים חדשים עד לנקודת הפאניקה השנייה בשווקים בשבוע שעבר.

3. עתיד

לא רק הכסף החלש נבהל מהקורונה, הפעם גם הכסף החזק קיבל סיבה נוספת לתפוס מחסה. לפני כעשרה ימים פורסם פרוטוקול הפגישה של חברי הוועדה המוניטרית בפד. הפרוטוקול הראה כי חברי הוועדה רואים בריבית הנוכחית ריבית שיווי משקל, שמתאימה לעת הנוכחית, וכמו כן מעריכים כי ברבעון השני של השנה התנאים יאפשרו את צמצום ההרחבה הכמותית בשוק האג"ח.

את זה כמובן השווקים אוהבים פחות. יחד עם זאת, השווקים עדיין מצפים שהפד יתאים את מסקנותיו אליהם, וכנראה יש להם סיבה טובה להאמין בכך. עד עתה השווקים חזו היטב את פעולות הפד, אפילו טוב יותר מהפד עצמו. אז עכשיו נשאלת השאלה, האם באמת הפד יוכל להקטין את התערבותו בשווקים?

בואו נשים בצד רגע את הקורונה שעשויה לפגוע בצמיחה של הכלכלה העולמית בכלל ושל ארצות-הברית בפרט; האם המאזנים של הבנקים המסחריים בארצות-הברית יודעים להתמודד עם החיים כשהם מנותקים ממכונת ההנשמה של הפד? ככל הנראה התשובה היא לא, וככל הנראה גם עם סימן קריאה לצדה.

ההידרדרות במאזנים של הבנקים החלה ככל ששוק המימון נכנס לסחרור, ובמקביל עקום התשואות בארצות-הברית הפך שלילי במהלך השנה שחלפה. עקום תשואות שלילי הוא מצב שבו הריביות הארוכות הנסחרות נמוכות מהריביות הקצרות. בנקים הם מוסדות אשר לווים כסף בריבית הקצרה כדי לתת הלוואות ארוכות-טווח. במצב כזה, אין לבנקים המסחריים תמריץ להוריד אשראי ולהזרים חמצן לכלכלה.

סגמנט נוסף הפועל באותו כיוון וחונק את רצון הבנקים המסחריים לתת אשראי הוא העובדה שכמעט כל עקום התשואות של ממשלת ארצות-הברית נמצא מתחת לטווח הריבית של הפד, כפי שניתן לראות בגרף עקום התשואות המצורף.

במצב כזה, מה עדיף? להלוות כסף לממשלת ארה"ב לדוגמה, בריבית של 1.2%, או להפקיד אותו בבנק המרכזי בריבית של 1.5%? כל ילד יבחר באפשרות השנייה, והבנקים המסחריים אינם ילדים. זאת אחת הסיבות המרכזיות שהשוק מאמין שלפד לא תהיה ברירה, אלא להוריד את הריבית המוניטרית, כמו גם, להמשיך את מעורבותו בשוק החוב. והנה, קיבלנו את הלופ של הפד. ככל שהוא העמיק את המעורבות שלו בשווקים, נראה שאין דרך לצאת מאותה התערבות מבלי ליצור שבר במעגל הקסמים. שישאל את בנק הפועלים ובנק לאומי של שנת 1983.

הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק