השילוב בין מחיקת אג"ח ה-CoCo (איגרות חוב מסוג Contingent Convertible) הראשונה בתולדות אסיה, בבנק ההודי Yes (שעליה כתבנו ב"גלובס" בשבוע שעבר), לבין המשבר הכלכלי החמור המתהווה בעולם ובישראל, הוביל משקיעים לתהות באשר לסיכונים למחיקת קוקו גם בבנקים ישראליים. בשבוע האחרון האמירו תשואות אג"ח הקוקו בישראל והגיעו ליותר מ-6% עבור הבנקים הפועלים, לאומי, מזרחי טפחות ודיסקונט, עברו את ה-7% בבנק הבינלאומי - ובבנק ירושלים חצו את ה-10%.

השאלה הנשאלת היא האם גם בבנקים בישראל עלולה להתבצע מחיקת קוקו? אמנם מוקדם להעריך את עומקו והשלכותיו של המשבר הנוכחי, אבל להערכתנו, ההסתברות לכך נמוכה מאוד. לכן, לדעתנו, התשואות באג"ח קוקו בישראל כיום מגלמות פיצוי גבוה ביחס לסיכונים.

מכשירי רובד 2 בלבד

תחת תקנות באזל III, בנקים יכולים להנפיק שני סוגי אג"ח קוקו. בעולם, יותר מ-80% מהנפקות הקוקו הן של מכשירים המסווגים כרובד 1. מנגד, בישראל הונפקו רק מכשירי הון רובד 2. השוני במאפיינים בין שני סוגי הקוקו מביא לכך שהסיכון להפסדים במכשירי רובד 2 נמוך יותר משמעותית.

נתחיל מסיכון הקופונים. במכשירי רובד 1 הבנקים מורשים לבטל קופונים, ובמקרה שלבנק אין די רווחים ראויים לחלוקה, אף חל איסור לשלמם. מנגד, במכשירי רובד 2 הבנקים או המפקח אינם מורשים לבטל קופון, בשום מצב.

שנית, וחשוב מכל, סיכון הפסדי הקרן. בכל מכשירי הקוקו, אם רמות ההון של הבנק יורדות מתחת לספים שהוגדרו מראש, או כשהמפקח מחליט שהבנק הגיע ל"נקודת אי-קיימות", ניתן למחוק את הקרן שלהם או להמירם למניות.

במכשירי רובד 1, הטריגר למחיקה או להמרה גבוה יותר מאשר במכשירי רובד 2 - לרוב ירידת יחס הלימות ההון ל-7% לעומת 5%.

הבדל משמעותי נוסף, שלהערכתנו, חלק מהמשקיעים אינם מודעים אליו, נעוץ במרחב שיקול דעתו של המפקח על הבנקים: הוא רשאי למחוק מכשירי הון רובד 1 בתנאים פחות חמורים מאלה שמצדיקים מחיקת מכשירי הון רובד 2.

נסביר את משמעות הדבר: קוקו רובד 1 מוגדר כהון של "עסק חי", בעוד שרובד 2 מוגדר כהון של "עסק מת". כלומר, הון רובד 1 נועד לאפשר למפקח לחדש את הון הבנק, כשהבנק עודנו סולבנטי (בעל יכולת פירעון להתחייבותיו), באמצעות מחיקת הון המניות הקיים וקוקו רובד 1 - ולאפשר לו להמשיך לפעול (כבנק עצמאי או תחת בנק אחר).

מנגד, הון רובד 2 נועד לספוג הפסדים בחדלות פירעון. בכך, הוא משמש שכבת הגנה נוספת לבעלי החוב של הבנק, בדגש על הפיקדונות.

לפיכך, בשונה מרובד 1, כשבנק עודנו סולבנטי ונהנה מהלימות הון גבוהה ביחס לטריגר, קשה להצדיק החלטה של מפקח למחוק הון רובד 2.

עודפי הון גבוהים ושמרנות גבוהה

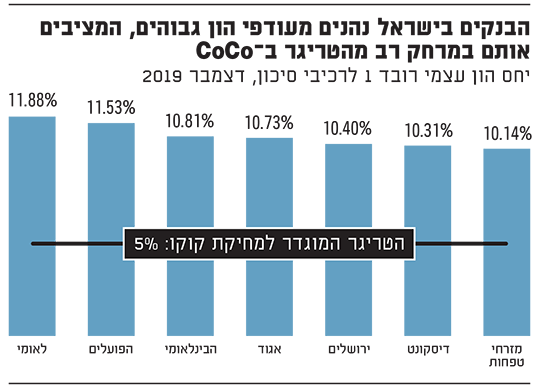

להערכתנו, עודפי הלימות ההון הגבוהים בבנקים הישראלים ביחס לדרישות - וקל וחומר המרחק הרב שלהם מהטריגר המוגדר בקוקו - מביאים לכך שהסיכון למחיקת קוקו בישראל נמוך במיוחד.

שני הבנקים הגדולים, לאומי והפועלים, החזיקו הלימות הון ליבה של 11.88% ו-11.53%, בהתאמה, מעל לדרישה בגובה 10.27%. נוסף על כך, ההון הכולל של הבנקים עומד על 15.67% בלאומי ו-14.64% בפועלים - הרבה מעבר לדרישת המינימום בשיעור 13.77%.

גם בבנקים הבינוניים קיימים עודפי הון ליבה, אבל מתונים יותר. דיסקונט מחזיק הון ליבה בסך 10.31% לעומת דרישה של 9.2%, והבנק הבינלאומי 10.81% לעומת 9.31%. עודפי הון קטנים יחסית מתקיימת במזרחי טפחות, המחזיק 10.14% לעומת דרישה של 9.83%.

בקרב הבנקים הקטנים, בנק אגוד מחזיק הון ליבה בשיעור 10.73% - עודף משמעותי ביחס לדרישה של 9.39%. בנק ירושלים מחזיק הון ליבה בשיעור 10.4%, לעומת דרישה של 9.9%.

יתרה מכך, מכיוון שבישראל משתמשים בגישה הסטנדרטית להקצאת הון תחת באזל III, ולא בגישה המתקדמת (IRB), המבוססת על מודלים פנימיים של הבנקים עצמם, הקצאת ההון של הבנקים הישראלים שמרנית במיוחד.

הסיבה לכך היא שמשקלי הסיכון המשמשים לחישוב דרישות ההון בארץ גבוהים בהשוואה בינלאומית, בעיקר לעומת הבנקים הגדולים באירופה. כלומר, אם בנק משתמש במשקל סיכון גבוה מבנק אחר, נכסי הסיכון שלו (RWA) יהיו גבוהים יותר.

כתוצאה, כדי להשיג יחס הלימות הון מסוים (הון חלקי נכסי סיכון), הבנק יידרש להחזיק יותר הון. לפיכך, ביחסי הלימות ההון של הבנקים הישראליים מגולם היקף הון גבוה במיוחד - לעתים פי שלושה ויותר בהשוואה לבנקים זרים מובילים. בבוא המפקח להעריך את היקף ההון העומד לרשות הבנק לספוג הפסדים, זהו מאפיין מפחית סיכון משמעותי נוסף.

על עמידות הבנקים ניתן ללמוד גם מתוצאות מבחני הקיצון, שמבצע בנק ישראל. במבחן האחרון ב-2018, נותח תרחיש הכולל משבר בשוק הדיור, התכווצות התוצר ועלייה באבטלה, לצד עליית ריבית משמעותית של בנק ישראל. לאורך כל התרחיש, כל הבנקים שמרו על יחס הון עצמי רובד 1 גבוה משמעותית מהרמה שדורש בנק ישראל בתרחישי הקיצון (6.5%). יחס הון הליבה הממוצע ירד מכ-11.0% באותה שנה לכ-10.3% בשנה לאחר מכן. בנק בודד, שזהותו לא פורסמה, ירד ליחס הון של 7.2% (עדיין גבוה מהטריגר) - ובשאר הבנקים הפגיעה היתה הרבה פחות חריפה.

להערכתנו, הפגיעה במציאות עשויה להיות חריפה פחות, שכן שבתרחישים כאמור יוכלו הבנקים לאורך הזמן לנקוט צעדים שישפרו את הלימות ההון שלהם, באופן שתרחישי הקיצון הסטטיים לרוב אינם מביאים בחשבון.

נוסף על כך, תיקי האשראי העסקיים והצרכניים של הבנקים מאופיינים בחיתום שמרני, המצמצם את פגיעותם למשבר. באשר לתיקי המשכנתאות, על אף העלייה בחלקן של ההלוואות בשיעורי מימון גבוהים בשנים האחרונות, שיעור המימון ביחס לשווי הנכס (LTV) הממוצע בבנקים נותר נמוך יחסית, בשיעור של 52%.

לכן, להערכתנו, אפילו ירידה משמעותית במחירי הדירות תותיר ללווים תמריץ לשלם ולתעדף זאת כמעט על כל הוצאה אחרת, כדי לשמר את ההון העצמי שייוותר בדירת מגוריהם. לפיכך, לדעתנו, גם משבר משמעותי לא יוביל לכשלי אשראי בהיקף רחב במשכנתאות.

סיכון מערכתי גבוה בישראל

בבואו להכריע באשר למחיקת קוקו, שיקול משמעותי העומד בפני המפקח על הבנקים הוא ההשלכות המערכתיות שהדבר עלול לעורר. הסיכון המערכתי מתעצם במערכות בנקאיות קטנות וריכוזיות כמו זו של ישראל. במסגרתה, חמשת הבנקים הגדולים חולשים על 93% מפיקדונות הציבור, והשניים הגדולים על כ-60%. כשל של כל אחד מהם מהווה אירוע שעלול הן באופן ישיר, והן לנוכח תגובות השרשרת אליו, להוביל לקריסת הכלכלה.

לעומתם, החשיבות המערכתית של הבנקים הקטנים יותר - בדגש על בנק אגוד לפני שהושלם מיזוגו, ובנק ירושלים - היא חשיבות נמוכה יותר. תיאורטית, אף ניתן לדמיין מצב שבו בעת משבר יידרש אחד הבנקים הגדולים לרכוש את הבנקים הקטנים ולבלוע את הפסדיהם במאזנו.

ואולם להערכתנו, אם יתקיימו אירוע אי-קיימות ומחיקת קוקו באחד הבנקים הקטנים, ייתכן מאוד כי הוא "ידביק" את שאר הבנקים. זאת, שכן תגובות לקוחותיו ולקוחות בנקים קטנים ובינוניים אחרים יאיימו על יציבות המערכת כולה. הסיבה לכך היא שהסיכון העיקרי לקריסת בנקים אינו מחסור בהון, אלא סיכון נזילות. כלומר, שהציבור יאבד אמון ביציבות הבנקים - וימשוך מהם כספים באופן מאסיבי.

לכן, הסיכון המערכתי במחיקה גדול דרמטית מהתועלת שניתן יהיה להפיק ממנה. משכך, אנו מעריכים שבנק ישראל יימנע מלהפעיל במכשירים אלה את טריגר אי-הקיימות.

להערכתנו, הסיכון המערכתי במחיקת קוקו הוא הסיבה העיקרית שבנק ישראל אינו מאפשר לבנקים להנפיק הון רובד 1. זאת, מאחר שממילא לא יוכל להשתמש בו לספיגת הפסדים, בלי להעצים דרמטית את המשבר.

הבחנה חשובה מבנק פופולר

יטען הטוען כי בעבר כבר בוצעה מחיקת קוקו רובד 2 בעולם, בבנק פופולר הספרדי שקרס ביוני 2017 ונמכר לבנק סנטנדר. ואולם, חשוב להבין את הנסיבות שבהן הדבר בוצע, ומדוע הן שונות מהותית מהתנאים בישראל.

ראשית, בעת הכרזת אירוע אי-הקיימות סבל בנק פופולר מחדלות פירעון עמוקה. הערכת שווי שביצע הבנק המרכזי של ספרד באותו מועד (ועודנה שנויה במחלוקת) העלתה כי הונו העצמי של פופולר שלילי בהיקף של 2 מיליארד אירו. ספיגת הפסדים בסכום זה הצריכה לא רק למחוק באופן מלא את הון הליבה וקוקו רובד 1, אלא גם את ההון רובד 2.

כלומר, ההון השלילי של פופולר הפך אותו דה-פקטו ל"עסק מת" והצריך את מחיקת רובד 2 לצורך ניקוי מאזנו לפני המכירה לסנטנדר.

שנית, בנק פופולר לא היה בעל חשיבות מערכתית בספרד, אלא הבנק השישי בגודלו בלבד, בשוק גדול ופתוח משמעותית בהשוואה לישראל. נוסף על כך, קריסת פופולר אירעה בתקופה כלכלית חיובית יחסית - לא על רקע משבר כלכלי היוצר רגישות גבוהה. אותר לפופולר קונה מרצון - בנק איתן, שיכול היה לספוג את מאזנו הבעייתי, בהינתן שולי הביטחון שהתירו מחיקות ההון הרגולטורי שבוצעו. בין לילה נהפכו כל לקוחות פופולר ללקוחות סנטנדר, והובטחה יכולת הפירעון כלפיהם. בשילוב נסיבות אלה, לא נוצר תמריץ משמעותי למשיכת פידיונות.

להערכתנו, אף אם המשבר הנוכחי יעמיק, סביר להניח כי שילוב נסיבות כאמור לא יתקיים בישראל, מכל הטעמים שצוינו.

הכותבים הם רו"ח ועו"ד איתי רושקביץ ומור לוין, מייסד ושותף, בהתאמה, בחברת הייעוץ הפיננסי CoAF - Complex of Alternative Finance. הגורמים בטור זה עשויים להשקיע בניירות ערך או מכשירים, לרבות אלה המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

*** גילוי מלא: הכותבים מספקים שירותי ייעוץ לחלק מהבנקים המוזכרים בטור.