מיכאל (מימין) ודניאל זלקינד, בעלי חברת אלקו / צילום: ישראל הדרי

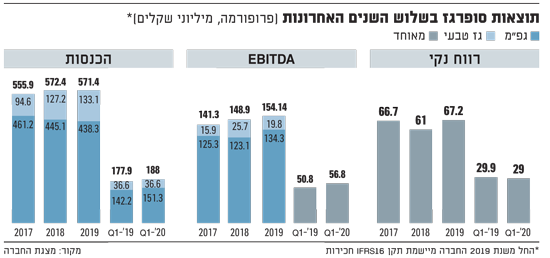

טיוטת תשקיף ראשונה שפרסמה סופרגז אנרגיה לקראת הנפקת בבורסה מגלה, כי החברה רשמה ברבעון הראשון של 2020 עלייה של 5.7% בהכנסות ממכירות ומשירותים לעומת הרבעון המקביל ל-188 מיליון שקל.

לדברי החברה, זרוע האנרגיה של קבוצת אלקו , ההכנסות גדלו בזכות עלייה בכמויות הגפ"מ הנמכרות, כתוצאה מחורף קר יותר ביחס לתקופה המקבילה אשתקד, בזכות גידול בכמויות הגז הטבעי הנמכרות וכן ממוצע מחירי אנרגיה גבוה יותר.

הרווח הגולמי של סופרגז גדל ב-10.9% ל-72.7 מיליון שקל (38.7% מההכנסות), ואילו הרווח מפעולות רגילות טיפס ב-14% ל-44.3 מיליון שקל (23.6% מההכנסות). כמו כן, בנטרול הוצאות פחת והפחתות גדל ה-EBITDA ב-11.9% ל-56.9 מיליון שקל (30.3% מההכנסות).

עם זאת, עלייה בהוצאות המימון והמס, שהושפעו משינויים בשערי החליפין, הובילו את סופרגז להציג ברבעון הראשון ירידה של 2.8% ברווח הנקי המיוחס לבעלים, ל-29.1 מיליון שקל.

מבט לאחור מגלה כי בשנת כולה 2019 הציגה החברה רווח נקי של 67.2 מיליון שקל, ב-2018 הסתכם הרווח הנקי ב-61.2 מיליון שקל ואילו ב-2017 הוא עמד על 67.8 מיליון שקל. תזרים המזומנים מפעילות שוטפת שייצרה החברה בשלוש השנים הללו הסתכם במצטבר ב-357.3 מיליון שקל.

לסופרגז חוב פיננסי של 648 מיליון שקל אל מול מזומנים והשקעות של 106 מיליון שקל, כך שהחוב הפיננסי נטו של החברה עומד על 542 מיליון שקל. לחברה הון עצמי של 422 מיליון שקל, כך שיחס החוב הפיננסי נטו ל-CAP נטו עומד על כ-56%, בעוד שיחס ההון למאזן עומד על כ-30%.

מהתשקיף עולה עוד, כי חמשת מקבלי השכר הגבוה בסופרגז זכו ב-2019 לשכר ומענקים בעלות כוללת של 5.3 מיליון שקל. בנוסף, משלמת סופרגז דמי ניהול של עד 4.8 מיליון שקל בשנה לבעלת השליטה אלקו. ברבעון הראשון של 2020 שולמו דמי ניהול מקסימליים של 1.2 מיליון שקל.

שווי כפול מהמחיר שבו נרכשה

כחצי שנה לאחר שחברת ההשקעות אלקו השלימה את רכישתה של סופרגז מידיה של ענקית הנדל"ן המניב עזריאלי, היא מנסה להציף ערך באמצעות קידום הנפקתה של סופרגז בבורסה בת"א, לפי שווי של כמיליארד שקל לפני הכסף - כפול מזה שבו רכשה את החברה (בנטרול החוב שלקחה על עצמה החברה הנרכשת ברכישה). בכוונת סופרגז לגייס 250 מיליון שקל, ועוד מאות מיליוני שקלים באמצעות גיוס חוב. את ההנפקה המתוכננת מובילות חברות החיתום של אפסילון, פועלים אי.בי.אי ולאומי פרטנרס.

אלקו, שבשליטת האחים דניאל ומיכאל (מייקי) זלקינד, השלימה את רכישתה של סופרגז מידי עזריאלי בתחילת נובמבר 2019 תמורת 817 מיליון שקל. את העסקה מימנה אלקו בין היתר באמצעות הלוואה של 90 מיליון שקל מלאומי פרטנרס והפניקס (להן אופציות לרכישת כ-10% ממניות סופרגז כל אחת) והלוואה שלקחה סופרגז עצמה בהיקף של 320 מיליון שקל - כך שעלות הרכישה עבור אלקו עצמה קטנה משמעותית.

סופרגז פועלת בשני תחומים - תחום הגפ"מ ותחום הגז הטבעי והחשמל. השימושים העיקריים בגפ"מ ובגז טבעי הם הפעלת מבערים ודוודים בתעשייה, הפעלת תנורים במאפיות ובמסעדות, חימום מוסדות, חימום לולים בחקלאות, בישול והסקה במשקי בית וכן תדלוק כלי רכב. כמו כן, משמש הגז הטבעי לצורך הפעלת תחנות קוגנרציה המשמשות לייצור חשמל ואנרגיה תרמית.

פעילותה המרכזית של בעלת השליטה אלקו נעשית כיום באמצעות שלוש חברות בורסאיות - בתחום הפרויקטים למבנים ותשתיות באמצעות החברה הבת אלקטרה, בתחום יבוא ושיווק מוצרי חשמל באמצעות אלקטרה מוצרי צריכה ובתחום מקבצי דיור בארה"ב באמצעות אלקטרה נדל"ן. נוסף על כך היא מפעילה עשרה בתי קולנוע ברחבי הארץ. אלקו נסחרת בשווי של כ-3.3 מיליארד שקל.