סוחר בבורסת ניו יורק. חלק ניכר מהימים הרווחיים ביותר נרשמים במהלך המשברים - לא אחריהם / צילום: Colin Ziemer, Associated Press

בין אם כדי למקסם רווחים ובין אם כדי למזער סיכונים, השאיפה לתזמן את השוק היא אחד הפיתויים הגדולים בקרב משקיעים. בתקופות של משבר ותנודתיות בשווקים, הפיתוי גדול במיוחד: בתקופת הקורונה, למשל, מדד S&P 500 נחתך ב-34% במהלך 23 ימי מסחר (עד 23 במרץ 2020) וזינק ב-27% בתוך 15 ימי מסחר בלבד.

אין ספק שהדינמיקה בשווקים השתנתה, והם מתאפיינים יותר ויותר בתנודות חדות ומהירות באופן חסר תקדים. מנגד, זה לא סוד שברוב המקרים הניסיונות לתזמן את השוק לא צולחים ואף גורמים לקיבוע הפסדים. לאור זאת, החלטנו לבדוק: עד כמה קשה לתזמן את השוק והאם הסיכון שווה את הסיכוי להרוויח?

מחקר מיוחד שערכנו בנושא במגדל שוקי הון, העלה ממצאים מפתיעים, ובראשם עד כמה גדולה והרסנית עשויה להיות הפגיעה הפוטנציאלית בתשואה כאשר מנסים לתזמן את השוק. במסגרת המחקר, בדקנו גם מה הקשר בין הימים הכי טובים להשקעה לימים ההפסדיים ביותר והאם כדאי לשמור על עקביות בהשקעות, וכיצד משקיע ארוך טווח יכול לנצל את התנודות בשווקים כדי להגדיל את התשואה.

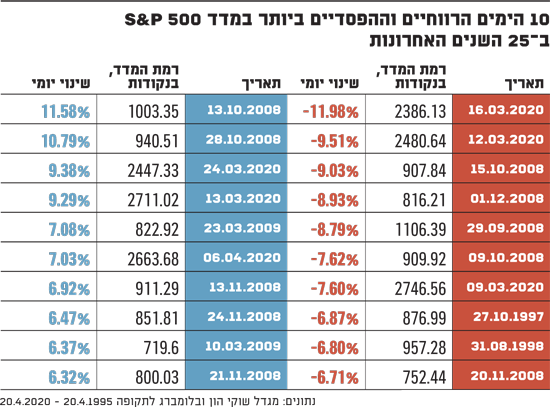

הימים הרווחיים ביותר להשקעה היו עוקבים לעשרת הימים הגרועים ביותר למשקיעים.

המחקר שערכנו מתבסס על נתונים כלכליים היסטוריים של מדד המניות המוביל בארה"ב, S&P 500, לאורך 25 השנים האחרונות (בין התאריכים 20 באפריל 1995 ל-20 באפריל 2020). ראשית, זיהינו את הימים הטובים והגרועים ביותר במדד, בחנו אם ישנה חוקיות לגבי התקופות שבמהלכן ימים אלה מתקיימים ובדקנו את מידת השפעתם על התשואה הכללית בטווחים שונים.

בחנו את עשרת הימים הרווחיים ביותר ואת עשרת הימים ההפסדיים ביותר בשווקים במדד S&P 500. שלא במפתיע, מצאנו שהימים הכי הרווחיים היו לאחר הנפילות החדות ביותר לאורך התקופה, כלומר בשנים 2008 (משבר הסאב-פריים) ו-2020 (משבר הקורונה). מה שעשוי להפתיע משקיעים רבים הוא שחלק ניכר מהימים הרווחים ביותר נרשמו במהלך המשברים, ולא אחריהם.

בתקופות הללו השווקים התאפיינו בתנודתיות גבוהה, כך שלצד ירידות חדות, בחלק מהימים השוק גם תיקן את עצמו. אחת הסיבות המרכזיות לכך היא שהמגמה בשווקים מושפעת מהותית מגורמים טכניים שונים (ובראשם נזילות, ביטחונות וסגירת פוזיציות מאולצת) ולא בהכרח מגורמים כלכליים.

לדוגמה, משקיע שהחליט לצאת מהשוק ומכר את החזקותיו במדד ב-13 במרץ 2020, הרוויח 9.3% יותר ממשקיע שמכר את החזקותיו יום קודם לכן (12 במרץ). משקיע שמכר את החזקותיו ב-27 באוקטובר 2008 הרוויח 10.79% פחות ממשקיע שמכר את החזקותיו ביום למחרת (28 באוקטובר 2008). העובדה כי שמונה מתוך עשרת הימים הטובים ביותר היו במהלך גל ירידות בשווקים משמעותית מאוד למשקיעים, בפרט עבור כאלה שנוטים לפעול מתוך פאניקה וממהרים לצאת מהשוק בעת ירידות בשווקים.

נראה כי יציאה מהשווקים במהלך ירידות חדות עשויה לפגוע משמעותית בתשואה, מכיוון שלמועד היציאה מהשוק ישנה השפעה מהותית על התשואה הסופית.

האם משקיעים ששמרו על עקביות בטווח הארוך הרוויחו יותר או הפסידו יותר?

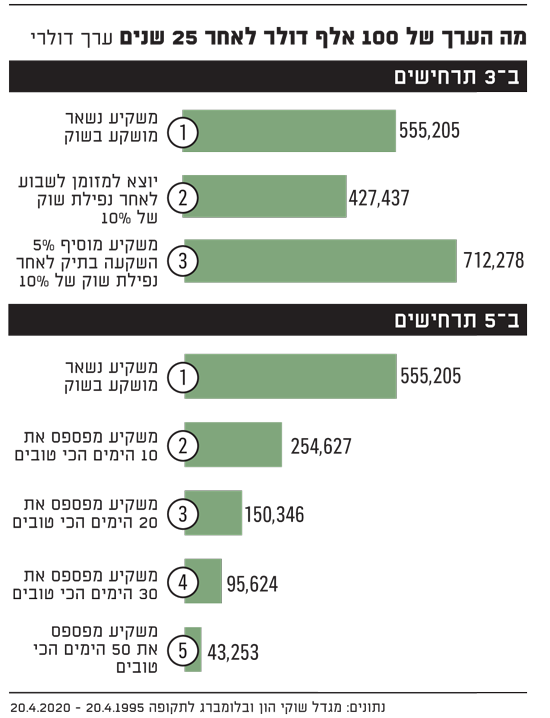

לאחר שזיהינו כי תשואות השוק אינן ליניאריות (כלומר אין יחס ישר בין תקופות של עליות בשווקים לתקופות של ירידות, ושיעורי השינויים בשווקים אינם קבועים), וכי שמונה מתוך עשרת הימים הטובים ביותר הגיעו במהלך תקופה של ירידות, החלטנו לבדוק מהם הפערים בתשואה כאשר מנסים לתזמן את השוק וטועים.

הבחינה נעשתה לפי השקעה ראשונית של 100 אלף דולר במדד S&P 500 לאורך תקופה של 25 שנים. כפי שניתן לראות בגרף, השקעה ראשונית זו הפכה בסוף התקופה ל-555 אלף דולר (תשואה שנתית ממוצעת של 9.16%) בשל אפקט הריבית דריבית (צבירת ריבית הן על סכום ההשקעה המקורי והן על הרווחים שנצברו מההשקעה עצמה לאורך השנים).

במקביל, משקיע שניסה לתזמן את השוק ופספס את עשרת הימים הרווחיים ביותר לאורך כל התקופה שנבחנה הרוויח 5.65% לשנה בלבד. כלומר בסוף התקופה 100 אלף דולר היו שווים 255 אלף דולר בלבד (בין היתר בשל אפקט הריבית דריבית). משקיע שפספס את 50 הימים הרווחיים ביותר לא רק שלא הרוויח, אלא נאלץ לספוג תשואה שנתית ממוצעת שלילית משמעותית על השקעה שנמשכה 25 שנים.

בחינה של תקופות ארוכות יותר העלתה מגמה דומה (אך קיצונית פחות): משקיע שניסה לתזמן את השוק ופספס את ארבעת השבועות הטובים ביותר בכל שנה, חתם את התקופה עם 368 אלף דולר בלבד, לעומת 555 אלף דולר שצבר משקיע שלא ביצע כל שינוי.

משקיעים ששמרו על עקביות במשך 25 שנה הרוויחו למעלה מפי שניים ממשקיעים שניסו לתזמן את השוק ופספסו את עשרת הימים הרווחים ביותר.

הגדלת ההשקעה בתקופות של ירידות חדות בשווקים מגדילה משמעותית את התשואה.

החלטנו לבדוק גם מה קרה במצב הפוך. כלומר, משקיע שהתמיד בהשקעתו לאורך 25 שנה, אך במהלכן הגדיל את השקעתו לאחר אירועי קיצון בשווקים (כלומר ירידות של 10% ומעלה בטווח של שבוע בודד). לאחר כל אירוע כזה הגדלנו את היקף ההשקעה ב-5% באמצעות הזרמת כספים חדשים (בסך הכול חמישה אירועים, בתאריכים 14.4.2000; 21.9.2001; 10.10.2008; 28.2.2020; ו-20.3.2020). משקיע זה צבר בסוף התקופה 712 אלף דולר, לעומת 555 אלף דולר שצבר משקיע שלא ביצע כל שינוי.

משקיע שב-25 השנים האחרונות הגדיל את השקעתו לאחר נפילות קיצוניות היה בעל סיכוי גדול יותר להגדיל משמעותית את התשואה הסופית.

בשורה התחתונה, העקביות משתלמת

לנוכח הסמיכות שמצאנו בין ימי העליות החדות לירידות הגדולות, נראה כי בטווח הארוך העקביות משתלמת. המחקר שלנו מציף גם את העובדה הידועה כי התשואה השנתית אינה ליניארית, ובמיוחד כי חלק משמעותי ממנה מורכב מתשואה של ימי מסחר ספורים.

אם מנסים לתזמן את השוק ומפספסים גם חלק מהימים האלה, ההשלכות עשויות להיות מרחיקות לכת.

למעשה, המחקר הצביע באופן מובהק על כך שהתשואה נקבעת על-ידי שלושה גורמים מרכזיים, כדלהלן.

משך ההשקעה - ככל שטווח ההשקעה ארוך יותר, כך התשואה הושפעה פחות מהתנודתיות בשווקים ואפקט הריבית דריבית התעצם.

התמדה - יציאה מהשווקים במהלך ירידות חדות הייתה הימור מסוכן, בייחוד למשקיע שונא סיכון, החוסך לטווח ארוך.

הגדלת השקעה לאחר אירועי קיצון - ההחלטה לפעול נגד המגמה, ולהגדיל את ההשקעה בשיעור נמוך יחסית של 5% לאחר תיקוני שוק קיצוניים, שיפרה משמעותית את התשואה.

צריך לזכור שאף משבר אינו זהה לקודמו, וההיסטוריה אינה חוזרת על עצמה, וכי שוק ההון מונע מפסיכולוגיה ולא רק מכלכלה. הדבר נכון במיוחד בתקופות של תנודתיות חריפה בשווקים, שבמהלכן האלמנטים הפסיכולוגיים הופכים לחלק משמעותי בהחלטות השקעה של משקיעים רבים.

לימוד הנתונים ההיסטוריים יכול לסייע למשקיעים להימנע מקבלת החלטות השקעה רגשיות ולהפחית את הניסיונות לתזמן את השוק (בפרט בתקופות תנודתיות), מתוך הבנה שלהחלטות אלו עשויות להיות השלכות גורליות על כספי החיסכון.

הכותב הוא מנהל תחום ESG במגדל שוקי הון. אין באמור משום התחייבות או הבטחה לתוצאה כלשהי ו/או להשגת תשואה ו/או רווח ו/או מניעת הפסדים. האמור אינו מהווה תחליף לייעוץ/שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים לכל אדם. למגדל שוקי הון ו/או לחברות קשורות אליה יש עניין אישי בנושא. ההערכות בסקירה מהוות מידע צופה פני עתיד ולכן התממשותן אינה ודאית.