אדוארדו אלשטיין / צילום: Heidi Levine

למרות מה שאולי אפשר היה לצפות, אדוארדו אלשטיין נתון בהלך רוח לוחמני מתמיד. כן, הוא איבד רק לאחרונה את אי.די.בי, החברה שבה השקיע שמונה שנים מחייו ולא פחות מ-3 מיליארד שקל שהתאדו כלא היו. כן, רק לאחרונה הוא חלה בקורונה שריתקה אותו לביתו במשך חודש. אבל כל אלה לא מונעים ממנו להמשיך קדימה בכל הכוח, במה שלעיתים מזכיר את אותה דמות מצוירת מסרטי הילדים, שממשיכה לרוץ באוויר רק מפני שעדיין לא הבחינה בכך שהקרקע כבר נשמטה מתחת לרגליה. "אלחם עד היום האחרון בחיי", הוא מכריז, בראיון ל-G שבו הוא תוקף את יריביו, מבהיר שהוא לא מצטער על דבר, ובעיקר - מתעקש לא לוותר ולהמשיך להילחם על החברה הבת, דסק"ש.

"איבדתי את אי.די.בי כי טמנו לי מלכודת כדי לגנוב את החברה", הוא אומר. "הפכתי קורבן סחיטה של חלק מבעלי האג"ח. אלה לא ספקולנטים, אלא פשוט רמאים. בישראל, לשדוד חברה מטייקון זה ספורט".

במציאות, אלשטיין איבד את אי.די.בי - פעם ספינת הפאר של שוק ההון הישראלי שאותה רכש מנוחי דנקנר ב-2012 - לאחר שנמנע מלשלם בתחילת החודש שעבר 70 מיליון שקל שאותם הייתה חייבת החברה למחזיקי האג"ח שלה. אלה, ניצלו את ההזדמנות כיד לשים סוף למה שנתפס בעיניהם כהמשך המשחקים שלו, ובסוף השבוע שלפני יום כיפור פנו לבית המשפט המחוזי, שקבע כי החברה תועבר לידי נאמן.

השופט, חגי ברנר, עוד הספיק להציע שאלשטיין ישלם באותו מעמד את הסכום, ויזכה לזמן נוסף להשגת הסדר חוב כולל עם שלוש סדרות האג"ח, אך למרות שמחזיקי האג"ח הסכימו לכך, אלשטיין, בשיחת טלפון מארגנטינה, נאות לשלם רק מחצית מהסכום (35 מיליון שקל), ואף הציב תנאים נוספים, והחברה נלקחה מידיו.

במילים אחרות, נראה כי אלשטיין עצמו - האיש שמרבה להדגיש איך בשונה מטייקונים אחרים שעשו תספורות והסדרי חוב לאחר שחלבו את החברות שלהם, הוא דווקא עמד בכל התחייבויותיו והזרים עוד ועוד כסף לחברה - הוא זה שנתן את הנשק בידי אלה שהוא מאשים כעת בקנוניה נגדו, כאשר לא עמד בהתחייבותו, והתעקש לא להעביר במועד את אותם 70 מיליון שקל.

אמנם, הרציונל מאחורי המהלך הזה היה ניסיון לחתור להסדר חוב כולל עם מחזיקי האג"ח שייתן אופק ברור יותר לחברה, עניין אותו הוא מנסה להשיג מזה זמן ללא הצלחה, אבל התוצאה הייתה עגומה עבורו.

אתה כל הזמן מספר איך אתה תמיד משלם הכל ובזמן, והנה כאן גם לא שילמת, וגם שיחקת לידיהם של מחזיקי האג"ח.

"ה-70 מיליון שקל היו רק תירוץ ומלכודת. כששמעתי את השמועה שהם רוצים שאשלם את הסכום הזה כדי לדרוש יותר ולסחוט אותי ביום שאחרי, הבנתי עם מי אני מתעסק. השקעתי בהרבה מקומות בעולם, ומעולם לא ראיתי שקבוצה של בעלי אג"ח מונהגת על ידי אנשים שרוצים לקנות את החברה שלך. כשהתחלתי את ההשקעה בישראל קיבלתי טלפון מבנקאי יהודי בכיר שהזהיר אותי לא להשקיע כאן. מבחינתי ישראל היא המקום הכי טוב להשקיע, אבל לא חשבתי שישדדו אותי".

אולי אלה פשוט אנשים שרוצים את הכסף שלהם בחזרה?

"הצעתי להם (למחזיקי אג"ח ט’, הסדרה היחידה שאין לה ביטחונות) שלוש הצעות רשמיות, דרך המגנא (מערכת ההודעות לבורסה) והם לא ענו לי על אף אחת מהן".

משמעות ההצעות שהעברת להם היא "תספורת" של 80%. מה אתה בדיוק רוצה שיענו על זה?

"ההצעה מגלמת החזר מלא של הסדרות י"ד וט"ו, ופירעון כולל של כ-75% מהתמורה לסדרה ט’, הגבוהה בהרבה משווי הנכסים וממה שהם צפויים לקבל ממכירת הנכסים. ההחלטה של סדרה ט’ השפיעה על כולם, הייתה לא הגיונית וכנראה מונעת משיקולים זרים.

"בעיניי זו סיטואציה לא נורמלית שהמנהיגים של סדרות האג"ח גוררים את שאר המחזיקים להרבות בדרישות, ועוד בעיצומו של מצב שבו הכלכלה סגורה, ושדות התעופה משותקים. אפילו הרגשתי שהם יורים את הכדור דווקא כאשר אני נמצא חודש בבית עם קורונה".

אתה חושב שהם כיוונו את זה לתקופה שבה היית חולה וחלש?

"אני חושב שאילו הם היו רוצים רק לקבל חזרה את כספם, לאחר ששילמתי במשך שמונה שנים, ושכל מה שנותר לי לשלם בחמש השנים הבאות הוא 1.8 מיליארד שקל הם היו יותר משמחים לקבל את הצעות ההסדר שלי (אי.די.בי החזירה במהלך תקופתו של אלשטיין חובות בהיקף של כ-25 מיליארד שקל, ובחמש השנים הקרובות עליה להחזיר עוד כ-2 מיליארד, ה’ מ’, ש’ ל’). אבל אני קיבלתי מהם מסר של סחיטה".

סחיטה? העבירו לך אישית מסר כזה?

"זה שוק שכולם יודעים בו הכל", הוא אומר ומתכוון לטענות שעלו בסביבתו שלפיהן גם אם היה משלם את אותם 70 מיליון שקל, מחזיקי האג"ח היו ממשיכים בנסיונות להוציא מידיו את החברה.

אז מה יהיה?

"אני מאמין בצדק הישראלי ובבית המשפט הישראלי".

שבינתיים לא קיבל את הטענות שלך.

"יש צדק, ואני נשאר כאן עד שיגידו לי, אדוארדו, אנחנו לא רוצים אותך יותר".

"אני אדם רציונלי לגמרי"

אדוארדו אלשטיין, 60, הוא אחד מאנשי העסקים הבולטים בארגנטינה, שם הוא מחזיק באירסה, החברה הגדולה ביותר למרכזים מסחריים במדינה, המחזיקה גם בנייני משרדים ומלונות, ונדל"ן בארה"ב. מדובר בחברה ציבורית הנסחרת בבורסת ניו יורק ובבורסה של ארגנטינה, ואלשטיין מחזיק בה דרך חברה ציבורית אחרת שבשליטתו, קרסוד, שהיום עיסוקה הוא חוות חקלאיות בארגנטינה, פרגוואי, בוליביה וברזיל. אירסה, שכיום נסחרת לפי שווי של 380 מיליון דולר בלבד, היא הבעלים (בדרך עקיפה, אולם בבעלות מלאה) של חברת דולפין הולנד, ששלטה עד לאחרונה הן באי.די.בי (100%) והן בדסק"ש (83%), בה מרוכזות החברות התפעוליות של הקבוצה.

עבור שוק ההון הישראלי הוא הפך לפנים מוכרות בתחילת העשור הקודם. בתחילה דווקא כמי שעמד לצדו של נוחי דנקנר, וניסה לסייע למי שהיה עד אז האיש הכל יכול בשוק המקומי לשמור על השליטה באימפריה הממונפת שבנה. אך כשחברת ההחזקות הוצאה להליך של התמחרות, חבר אלשטיין דווקא למוטי בן משה, והשניים התמודדו מול דנקנר שאיתו כאמור שיתף אלשטיין פעולה קודם לכן.

בראיון שערכנו איתו כאן לפני כשנה, סיפר אלשטיין כי דנקנר "הוא אחד האנשים המקסימים ביותר שפגשתי בימי חיי. הוא איש טוב שעשה טעויות, אני אשמח מאוד כשישתחרר מהכלא (דנקנר שוחרר מאז, בפברואר השנה). אין לי שום דם רע איתו. נכון שהפסדתי את הכסף שנתתי לו, אבל אני לא חושב שהוא הטעה אותי, אלא שטעה בעצמו".

לדנקנר ולאלשטיין יש נקודת השקה נוספת - קרבתם לרב יאשיהו פינטו. אלשטיין, הוא איש חסידות חב"ד, ובשוק יש מי שטוענים שהרבה מהחלטותיו העסקיות, שאכן נראו לא רציונליות או לפחות שנויות במחלוקת, מושפעות מהנחיות או המלצות של הרב ושל גורמים רבניים אחרים. אלשטיין משיב לנו על כך: "אני אכן קרוב לרב פינטו איך הוא לא מייעץ לי אסטרטגית".

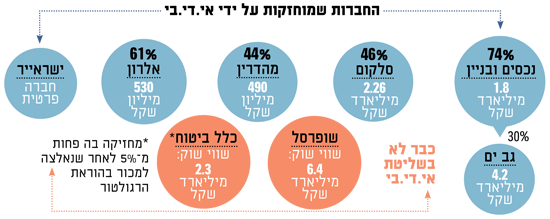

כך או כך, אלשטין ובן משה - שעשה את הונו בגרמניה וכיום מחזיק באלון רבוע כחול - היו אלה שהציעו את המחיר הגבוה ביותר עבור אי.די.בי, וזכו בפירמידה שהחזיקה אז בחברות בולטות בשורה של ענפים בשוק המקומי כמו שופרסל, סלקום, נכסים ובניין וכלל ביטוח. בדצמבר 2013 הכריז בית המשפט על השניים כבעלי השליטה החדשים באי.די.בי, והעסקה הושלמה סופית כחצי שנה לאחר מכן, במאי 2014.

תמורת השליטה באי.די.בי, שילמו אלשטיין ובן-משה 1.5 מיליארד שקל. "זה היה החטא הקדמון", אומר אחד הגורמים המקורבים לנושא. "המחיר הזה היה גבוה מדי, וזו הייתה הטעות הראשונה שלו. היו אז כמה הערכות שווי, אבל גם הגבוהה שבהן דיברה על שווי של קצת למעלה ממיליארד שקל".

כשאנחנו מעמתות את אלשטיין עם הטענה הזאת הוא לא מתרגש: "כשאני קונה משהו אני מחליט החלטה, והחיים יגידו לי עשרים או שלושים שנה אחר כך אם ההחלטה הייתה טובה. עבורי זה קבלת מחויבות למה שאתה עושה.

"כשאתה קונה בית אתה חושב שקנית בית אבל למעשה הבית קנה אותך: כל חייך אתה עסוק בשאלה איך לשלם על המשכנתא והשיפוצים, אבל אתה לא חושב אם שילמת יותר מדי, כי החלטת שזה הבית שלך".

זו לא התנהלות עסקית רציונלית.

"אני אדם רציונלי לגמרי. אני עושה עסקים כל חיי. ניצחתי בהתמחרות כי הצעתי יותר ואני שמח שזכיתי בהתמחרות. אני יודע שבישראל החברה היא אחרת, התחרות היא אחרת, האגרסיביות אחרת. הרבה דברים שונים. מה שלמדתי בחודשים האחרונים זה יותר ממה שלמדתי בכל שמונה השנים שאני כאן".

השנה הראשונה לשותפות בינו ובין בן משה, התמצתה בעיקר בחיכוכים, עד שנפרדו ב-2015, ושמו קץ לקרב שגזל משניהם משאבים כספיים וניהוליים. אבל אם היה מי שקיווה, שכעת, משקיבל סוף סוף את השליטה הבלעדית בחברה, אלשטיין יעלה אותה על דרך המלך, הוא התבדה תוך זמן קצר. מחזיקי האג"ח טוענים כיום שלאלשטיין לא הייתה שום אסטרטגיה, שהוצאות ההנהלה תחתיו היו גבוהות וכללו סכומי עתק של עשרות מיליוני שקלים ששולמו לאורך השנים ליועצים משפטיים ויועצים כלכליים, ומזכירים גם את חיבתו הרבה לעסקאות בעלי עניין, שחלקן נבלמו רק לאחר לחץ מצדם. "הוא כאילו לא הפנים את התרבות כאן", אומרים גורמים בסביבת מחזיקי האג"ח. "הוא לא מבין עד היום ששוק ההון כאן הוא משוכלל ושקוף. יש לו התנהגות קפריזית, לא מוסברת".

"הקבוצה פעלה באסטרטגיה ברורה", משיב על כך אלשטיין. "הובלתי מהלכים אסטרטגיים בחברות הבנות כמו יציאה מנדל"ן קמעונאי בנכסים ובניין, היערכות למשבר והגדלת יתרות מזומנים בכל החברות הבנות, השבחה ומכירה של שופרסל, תמיכה פיננסית בסלקום ועוד".

ולגבי עסקאות בעלי העניין? אלה בוצעו, כך הוא מסביר, "כדי לעמוד בחוק הריכוזיות או כדי להתיר סבך של אחזקות צולבות", ובכל מקרה "מעולם לא בוצעה או הוצעה עסקת בעלי עניין שנועדה לקדם אינטרסים אישיים שלי על חשבון בעלי המניות".

והיה כמובן הסיפור עם כלל ביטוח. עם כניסתו לאי.די.בי, אלשטיין נדרש לקבל מהמפקחת על שוק ההון, דורית סלינגר, היתר שליטה בחברת הביטוח. בד בבד, התנהלו מגעים למכירת השליטה בחברה, לשתי חברות סיניות, שלא ממש הלהיבו, בלשון המעטה, את סלינגר. אלשטיין פירש את ההתנהלות שלה כהתנכלות אישית אליו, ובסביבתו אף טוענים ש"היא לא הייתה מתנהגת כך כלפי בעל שליטה ישראלי".

כשהזמן חלף ואלשטיין לא מכר את השליטה, מונה לחברה משה טרי כנאמן, וזה החל למכור 5% ממניותיה מדי רבעון, על פי המתווה שקבעה סלינגר. אלשטיין החליט להתחכם, ומכר את המניות בעסקאות החלף (swap) שלמעשה הקנו לו אופציה להרוויח במקרה שבו מכירת השליטה בכלל ביטוח תתבצע בפרמיה על השוק. אלא שזה לא קרה, ואי.די.בי ספגה הפסד מצטבר של מאות מיליוני שקלים על העסקאות הללו.

כשמשה ברקת החליף את סלינגר כממונה על שוק ההון הסיפור רק הסתבך. לא רק שברקת לא נתן לאלשטיין את היתר השליטה אותו קיווה לקבל, הוא גם אסר על המשך עסקאות ההחלף. אלשטיין עוד ניסה להתחכם בצורה אחרת, אך בסופו של דבר הוא גם איבד את כלל - שבה חשק במיוחד על רקע העובדה שהוא מחזיק בחברת ביטוח גם בארגנטינה - וגם מכר אותה בשיטה שמנעה מאי.די.בי לקבל עבורה תמורה נאותה. גורמים בסביבת אי.די.בי טוענים היום כי לו כלל הייתה נמכרת בזמן הנכון, מצבה של אי.די.בי היה שונה לחלוטין.

"הסיפור של כלל הוא שערוריה", מתייחס לכך כעת אלשטיין. "שערוריה גמורה. עכשיו אני יכול להגיד, כי אין לי שום אינטרס. אני מתחת ל-5% (רף שמעליו נחשבים ל’בעל עניין’). סלינגר בנתה לנו מבנה שבו נעשה סוואפ ואז מגיע רגולטור אחר ואומר: ‘תמכרו גם את הסוואפ וגם את ה-5% באותו זמן’. וכך נאלצנו למכור בפחות מ-50% מהשווי".

איך אתה מסביר את זה?

"כשאני מגיע למדינה אחרת אני אף פעם לא רב עם הרשויות או עם הרגולטורים. האם זה הגיוני שאנחנו צריכים למכור בהפסד כזה? אני לא חושב ככה. לא שמעתי את מחזיקי האג"ח, שכל כך צועקים על כל דבר, באים ואומרים: זה נזק גם עבורנו. אפילו לא אחד מהם. והיום אני יותר מודאג לגבי האנשים שהכסף שלהם מנוהל בכלל. מנוהלים שם 300 מיליארד שקל.

"כאשר החזקתי 65% ממניות כלל ביטוח (לאחר הרכישה של אי.די.בי) - לא נתנו לי למנות לא דירקטור ולא משקיף, ומעולם לא הוזמנתי לארוחת צהריים שם. רק נאלצתי למכור ב-50% מהשווי. אני בטוח שהיינו יכולים להוות השפעה מאוד חיובית, אבל מעולם לא קיבלנו דריסת רגל שם. ועכשיו תראו איך זה מתנהל. כאוס מוחלט".

100 מיליון הפכו ל־3 מיליארד

הכעס והתסכול של אלשטיין לא מתמצים כמובן ברגולציה הישראלית. מבחינתו, בעוד הוא עשה באי.די.בי את הלא ייאמן, השוק הקפיד כל העת להפנות לו כתף קרה, נותר חשדן כלפיו, והתמקד במה שרע. "כשקיבלתי את החברה", הוא אומר, "זו הייתה חברה של שמונה קומות, פירמידה. היה מיליארד שקל חוב. זו הייתה החברה הכי ממונפת, שרק חלבה דיבידנדים עבור בעלי המניות. היה ברור שצריך להתרחש בה שינוי מהותי. בסוף, מה שחשבתי שיהיה הוצאה של מאה מיליון שקל - הסתכם ב-3 מיליארד שקל. אף פעם לא חשבנו שזה יגיע לסכומים האלה, אבל מעולם לא לקחנו דיבידנד או משכורת עבורנו במשך שמונה שנים".

אולי לכן דבק בך כאן דימוי של פראייר?

"אני מאמין בעבודה, בהשקעה, במאמץ. כשאומרים לי ‘אתה פראייר’, אני עונה: אתם יכולים לחשוב שלעבוד ולהשקיע בחברות ולהפוך אותן לבעלות ערך זה פראייר. אני לא מאמין בזה. למרות מה שאומרים, בחרנו את המנהלים הטובים ביותר: אני רואה בדורון כהן (מנכ"ל דסק"ש), האיש הטוב ביותר לתפקיד. אני מרגיש שיש לנו את האדם הטוב ביותר (בחברת הנדל"ן) גב ים, שמנוהלת על ידי אבי יעקובוביץ’, יש לנו את האיש הטוב ביותר, אבי גבאי, בסלקום (מנכ"ל החברה). יש לנו האדם הטוב ביותר בשופרסל...".

רק ששופרסל כבר לא שלך. לאחרונה דסק"ש מכרה את שארית האחזקות שלה בחברה.

"נכון, היא לא שלי, אבל הובלנו אותה שבע שנים וגרמנו לה להגדיל את ההון. אנחנו עשינו את האסטרטגיה של המותג הפרטי, של המכירות המקוונות, וחיזקנו את ההון כדי שהחברה תהיה יציבה. אבל כאשר הבנו שריביות האג"ח שלנו עולות, ושופרסל נותנת לנו דיבידנד יותר נמוך מהאג"ח, חשבנו שאולי זה זמן טוב עבורם לפעול בכוחות עצמם. מאז שאנחנו בשופרסל ערך המניות שולש. אז כל פעם שמדברים על זה שפעלנו לא נכון, אני אומר: אני רוצה לפעול לא נכון כפי שפעלתי בשופרסל".

דיברת על מנהלים טובים ועל זה שלא משכת דיבידנדים, אבל ערן סער, שמינית למנכ"ל אי.די.בי ודסק"ש, סיים את תפקידו אחרי ארבעה חודשים, ובמכתב לדירקטוריון טען שפוטר מכיוון שלא הסכים למלא את הבקשה שלך לחלוקת דיבידנד, בשעה שהחברה חדלת פירעון.

"התקופה של ערן הייתה קצרה מאוד, וזה לא עבד. לא רוצה לדבר על זה. הוא העלה רעיון בלי שדנו בזה. רעיון דמיוני. תשאלו כל חבר בדירקטוריון, אף פעם לא היה דיון על זה".

אז אתה הראית לו את הדלת והוא בתגובה המציא את הסיפור הזה?

"הכתבה היא לא על ערן. אני לא רוצה להגיד את האמת כי הוא רק ייפגע. הוא היה איתי זמן קצר ולא השיג כלום בחברה".

נמשיך בנושא המנהלים. מינית את עצמך למנכ"ל נכסים ובניין, ולא הסכמת לעזוב את העמדה הזאת גם לאחר שהעסק עבר לכינוס נכסים.

"אפילו במהלך המשבר העולמי העמוק נכסים ובניין בניהולי הצליחה להפוך לחברה האטרקטיבית ביותר, שמשקיעים רבים לוטשים אליה עיניים. גם בעתיד אמשיך להוביל את החברה לצד האנשים המקצועיים והמנוסים ביותר, כמו גיל קוטלר ויצחק ברוך".

אם תתנו לו, אלשטיין ימשיך וימנה עוד ועוד הישגים שרשם באי.די.בי, "את נכסים ובניין קיבלנו ב-65% מינוף ואם נסיים את עסקת ישפרו זה יהיה נמוך מ-52% מינוף. הפחתנו מינוף גם בדסק"ש, בנכסים ובניין, גב ים, מהדרין וסלקום. שילמנו בזמן יותר מ-25 מיליארד שקל במהלך שמונה השנים האחרונות. שילמנו כל משכורת, כל אג"ח, ואת כל החובות לבנקים בגובה 2 מיליארד שקל. שיטחנו את הפירמידה משמונה רמות לרמה אחת. כל מה שנשאר לנו", הוא חוזר על הנתון שכבר הזכיר, "הוא לשלם חוב של 1.8 מיליארד שקל (נומינלי) עד שנת 2025".

כן, אבל החברה התנדנדה מדי פעם על סף חדלות הפירעון, ובעלי האג"ח הביעו חוסר אמון ביכולת ההחזר של החברה, עוד לפני הסיפור עם 70 מיליון השקלים שלא שולמו.

"מי שמוביל עכשיו את המאבק הם סדרה ט’, שהם מחזיקים בלי ביטחונות. לא גברת כהן מחדרה, אלא קרנות סחטניות (אלשטיין מתכוון לקרנות ברוש ואלפא, ראו תגובתן במסגרת) שרוצות להשתלט על דסק"ש".

"המסע של החיים"

כשאלשטיין מדבר על כך שהוא לא הרים ידיים, וכי בכוונתו להמשיך להחזיק בחברה, הוא מתכוון למאבק שעדיין נותר על דסק"ש, הנכס העיקרי של אי.די.בי, תחתיו מרוכזות החברות התפעוליות שעוד נותרו לה ובראשן סלקום, ונכסים ובניין וישראייר.

דסק"ש אמנם מוצעת כעת למכירה במכרז שגם אלשטיין יכול להשתתף בו, אך כשאנחנו שואלות אותו האם הוא מתכוון לגשת למכרז הוא מסתפק בתשובה העמומה "בכוונתי להישאר בעל השליטה בדסק"ש", ומסרב להרחיב מעבר. לכך צריך להוסיף את העובדה שבסוף השבוע שעבר נחתם הסכם עם הכונסים השונים של החברה, שמעלה מאוד את סיכוייו של צחי נחמיאס - הבעלים של מגה אור וכוכב עולה במשק הישראלי - לזכות בחברה.

נחמיאס הסכים לשלם 950 מיליון שקל תמורת מניות השליטה (70%) בדסק"ש - הרבה מעבר לסכום המינימום שנדרש - ובתמורה הובטח לו שכל הצעה אחרת שתידון תצטרך להיות גבוהה משלו בלפחות 40 מיליון שקל, וכי הוא יקבל פיצוי בהיקף של 15 מיליון שקל, אם לא יזכה לבסוף בחברה.

אלשטיין כבר הספיק להגיש השבוע לבית משפט את התנגדותו לאישור ההסכם של הכונסים עם מגה אור בטענה שהתנאים המקדימים הללו הם "שערורייתיים", אבל מעבר לכך גם כאן הוא מסרב לקבל את הדברים כפשוטם, אלא מזהה אותם כקנוניה שנרקמה בין חלק ממחזיקי האג"ח לבין נחמיאס, שאיתו הוא כבר הספיק להסתכסך לא מזמן.

זה קרה כשנחמיאס ביקש לרכוש את ישפרו, השייכת לנכסים ובניין. העסקה עמדה בפני סיכום אבל אז פרצה הקורונה ונחמיאס ביקש ארכה. אלשטין לא חיכה, מכר את ישפרו לקונה אחר, והעניין התגלגל לסכסוך משפטי. בהמשך החל נחמיאס לאסוף את אג"ח מסדרה י"ד של אי.די.בי, והשקיע במהלך הזה 50 מיליון שקל, במה שבדיעבד הכין את הקרקע לניסיון ההשתלטות שלו.

אתה מדבר על תרגיל הן מצד צחי נחמיאס והן מצד מחזיקי 25% מסדרה ט’, קרנות ברוש ואלפא. האם לדעתך יש קשר ביניהם?

"שמעתי את השמועות ואין לי עניין לעסוק בהן. אני מקווה שאין בהן אמת".

מה מערכת היחסים שלך עם נחמיאס?

"כאשר הצענו את ישפרו למכירה, היו שני מציעים. הקבוצה השנייה הביאה הצעה יותר גבוהה, אבל אחי (אלחנדרו אלשטיין, יו"ר גב ים) אמר לי: 'האדם הזה (נחמיאס) נראה נחמד, חלק משוק ההון'. נחמיאס עצמו אמר לי, אנחנו עומדים במילתנו כאילו היא חוק, ואתה תהיה מרוצה איתנו. אחרי שהוא ביטל את העסקה, הוא בא לקנות את נכסים ובניין (חברת האם של ישפרו), אבל מה עונים לאדם שהפר חוזה? אומרים לו, שכח מזה. ואז הוא לקח את הכסף, וקנה אג"ח של אי.די.בי והפך לחלק ממנהיגי המחזיקים בה".

קנוניה או לא, כרגע נראה כי אלשטיין הוא היחיד שעדיין מאמין שיש לו סיכוי לקבל לידיו את דסק"ש. להצעה שהגיש לפדות את השליטה בה (79%) תמורת 980 מיליון שקל ובכך להשיג לעצמו בלעדיות בהליך), מחזיקי האג"ח מגיבים בביטול, וטוענים כי ממילא אין לו את היכולת הפיננסית לספק את הסחורה. גם בית המשפט לא התרשם מההצעה ובהחלטה שנתן לאחרונה השופט ברנר הוא כתב כי "הצעת הפדיון נראית בלתי רצינית על פניה, משום שהיא הועלתה על דרך הסתם, בלא לגבותה בבטוחה כלשהי, ואף מבלי לפרט את מקור הכספים הדרושים לשפם הפידיון".

כששואלים על כך את אלשטיין הוא מתרגז. "אחרי ששילמתי במשך שמונה שנים 25 מיליארד שקל (כפי שכבר הוזכר, מדובר בחובות ששולמו על ידי אי.די.בי, כחברה, לנושיה, במהלך תקופת החזקתו בה) השאלה הזו לא רלוונטית".

זה בהחלט רלוונטי אם תרצה לרכוש את דסק"ש במכרז. כשבית המשפט ישאל אותך על המשאבים שלך, מה תגיד?

"אני עושה את זה כבר ארבעה עשורים, ואם התחייבתי - אני אמלא. יש לי נכסים אמיתיים. אני יודע שכאן בישראל לא מאמינים לך, כאן אף אחד לא מאמין לאף אחד, אבל אני יודע שאם אני ממשיך כאן, אני אמשיך להשקיע משאבים".

התנאים של ההתמחרות הם שאתה צריך להראות את המשאבים האלה.

"צריך להבין, יש לנו הרבה יותר משאבים ממה שאתן יכולות לדמיין. אני לא חייב לדון על זה איתכן. באירסה אנחנו במצב כל כך חזק. יש לנו חברה של מרכזי קניות, יש לנו את קרסוד, חברה של חוות בדרום אמריקה, אף אחת מהן לא משועבדת. יש לנו מרכזים מסחריים בדרום אמריקה יש לנו נכסים בארה"ב. השקענו בזהב".

אירסה סבלה קשות בקורונה. בארגנטינה יש סגר מאז מרץ והחנויות סגורות.

"השבוע נפתחות החנויות. נכון שממרץ עד עכשיו היו לנו 15 אלף חנויות סגורות, אבל זה עדיין הרבעון הטוב ביותר שלנו מאז ומעולם".

איך זה יכול להיות כשהחנויות סגורות?

"יש לנו נדל"ן, בנייני משרדים שנמכרים יפה. בארגנטינה אנשים מנסים להצמיד את עצמם לדולר, והדרך לעשות זאת היא לקנות נדל"ן".

זה לא משתקף בשווי הבורסאי של אירסה, שהוא נמוך ועומד על כ־380 מיליון דולר.

"ארגנטינה הייתה בסגר, והמדינה הייתה עסוקה במחזור החוב הלאומי שלה. זה משתקף בערכי החברות כולן".

אז אתה תהיה הבעלים של דסק"ש?

"עבורי העבודה בישראל היא מסע של החיים, ואני לא חושב שזה נגמר. אני עומד להילחם בכל כוחי, ובמלוא המחויבות שלי, ובכל המשאבים הכלכליים שלי. אני תמיד אומר: יותר חשוב לי האופן שבו אני מתנהג, אני רוצה לעשות דברים שיביאו לכך שהילדים שלי יהיו גאים בי, לא לעשות כסף. אנשים לא נולדים עם נכסים ולא נקברים עם נכסים. מה שחשוב זה מה שעושים באמצע".

ואתה לא מתחרט על ההשקעה בישראל.

"אני לא מתחרט על כלום. התקופה הטובה בחיי היו שמונה השנים באי.די.בי. היו מאבקים, הייתי בבית המשפט, אבל אם שואלים אותי, לעולם אל תספור את הכסף שאתה משקיע. אנשים נולדים עם כלום והולכים עם כלום".

ואין שלב שבו תרים ידיים ותוותר על ההשקעה כאן?

"אני הולך להילחם בכל הכוח שלי. אני לעולם לא אוותר".

תגובות

מחזיקי אג"ח ט’ מסרו (באמצעות עו"ד עמית פינס): "אנו מצרים על כך שמר אלשטיין בחר בדרך של הכפשה וסילוף העובדות. אלשטיין הפר התחייבות מפורשת להזרמת 140 מיליון שקל לאי.די.בי. על בסיס התחייבותו זו, וכשכבר היה ברור כי אי.די.בי נמצאת בחדלות פירעון, קנה לעצמו תקופה ארוכה לניהול מו"מ מול מחזיקי האג"ח, אותה ניצל בעיקר לשיגור הצעות חד-צדדיות ולא רציניות, שכללו מחיקות במאות מיליוני שקלים. התנהלות נפסדת זו לא נעלמה מעיניו של בית המשפט שהורה על פירוק החברה. בדיעבד מתברר כי גם שוק ההון ראה בנוכחותו של אלשטיין כבעלת השפעה שלילית, ומאז שבית המשפט לקח מידיו את השליטה בחברה, מניות דסק"ש הכפילו את שוויין".

מקרן ברוש נמסר: "צר לנו על מצבו של אלשטיין ועל המקום אליו הביא את אי.די.בי בניהולו הכושל. קרן ברוש תמשיך לפעול במקצועיות, הגינות ושקיפות כדי להשיא ערך למחזיקי האג"ח. אנו מאחלים למר אלשטיין הצלחה בהמשך דרכו העסקית בארגנטינה, לנושים ובעלי המניות של החברות בקבוצת אי.די.בי - הוא לא יחסר".

מקרן אלפא נמסר כי "הקרן הובילה לאורך כל הדרך קו רציונלי ומתון לפתרון סוגיית החוב, הן מול הבעלים והנהלת אי.די.בי והן מול שאר בעלי החוב, במטרה להביא למתווה המוסכם על כולם. קרן אלפא שוקלת את כל ההצעות שהונחו לפניה באופן רציני ומדוד מתוך מטרה לקבל מענה סביר לתשלום החוב של אי.די.בי. מי שהפר את התחייבויותיו ברגל גסה הוא מר אלטשטיין שסירב להעביר בספטמבר סכום של 70 מיליון שקל שעליו התחייב".

מקורבים לסלינגר מסרו: "טענותיו של אלשטיין מופרכות מן היסוד. כל הבקשות להיתר שליטה נבחנו לגופו של עניין, וכך גם הבקשה בכלל. ההחלטות בנושא התקבלו בהתאם להמלצות גורמי המקצוע, וגם בג"ץ דחה את עתירות אלשטיין בנושא".

ערן סער מסר: "את שהיה לי להגיד כתבתי במכתב רשמי לדירקטוריון". צחי נחמיאס לא מסר תגובה.