פסל הילדה ללא מורא ליד בורסת ניו יורק / צילום: Reuters, Erik McGregor/Sipa USA

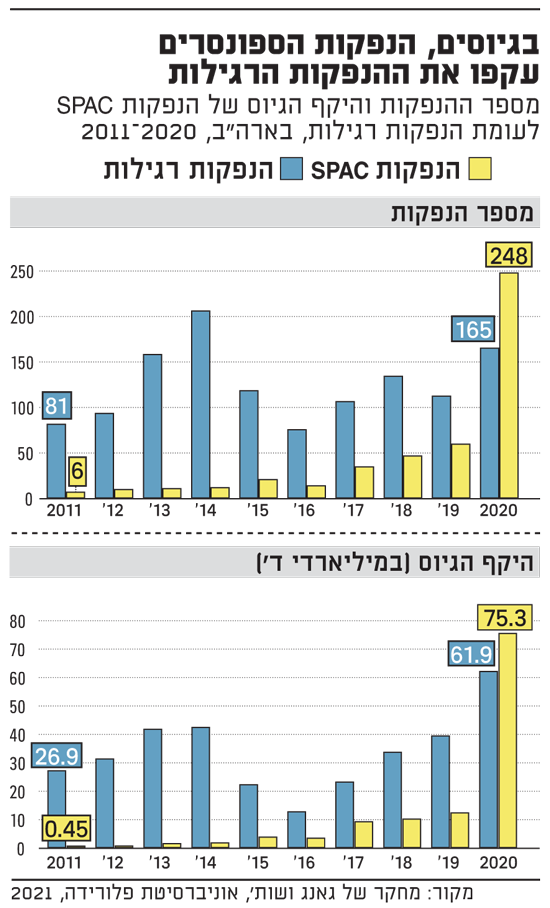

גל ההנפקות הראשוניות שעובר עלינו בחודשים האחרונים מחייב התייחסות גם להנפקות ה-SPAC (Special Purpose Acquisition Company). בשנת 2020 היוו ההנפקות האלה 60% ממספר ההנפקות הראשוניות בארה"ב, וכ-55% מסך היקף הסכום שגויס. זו כנראה אחת הסיבות לכך שלאחרונה דווח כי רשות ניירות ערך בישראל שוקלת לאמץ את המודל הזה.

כאן נסביר בקצרה על המודל, ונציג מחקרים שבחנו את התופעה ועסקו ביתרונות ובחסרונות לשחקנים השונים בתהליך ה-SPAC - ראשית לחברות התפעוליות הפרטיות שמתמזגות, שנית ליזמי ה-SPAC ולבסוף למשקיעים בשוק בשלבים השונים.

חברות ה-SPAC הן למעשה חברות ללא פעילות עסקית, אשר מוקמות לצורך גיוס כסף בהנפקה ציבורית, שמיועד למיזוג פעילות תפעולית של חברות פרטיות. יזמי ה-SPAC (הספונסרים) הינם מנהלים בכירים ומנוסים בתעשיות שונות, המגייסים בעיקר על סמך המוניטין שלהם.

בהנפקה הראשונית של ה-SPAC, הציבור והמוסדיים משקיעים בחבילת ניירות ערך הכוללת בעיקר מניות בלי לדעת מהי הפעילות התפעולית שתירכש, ולכן הנפקות אלו ידועות גם כהנפקות צ'ק פתוח. מרבית הכסף יושב בפיקדון נאמנות עד אשר מיזוג הפעילות (Reverse merger) יושלם.

לספונסרים יש עד כ-24 חודשים כדי למצוא את הפעילות התפעולית המיועדת, להסכים על תנאי המיזוג עם החברה הפרטית ולאשר את המיזוג בקרב הציבור שהשקיע ב-SPAC. במידה ותהליך המיזוג לא מושלם במסגרת הזמן המותרת, כספי המשקיעים בהנפקה מוחזרים להם בחזרה, קרי הנזלה (Liquidation).

הלהיטות של הצעירים

במחקר שזכה לכותרת "צפרדעים לא הופכים לנסיכים" (קולב וטיקבובה, 2016) נדגמו חברות שהנפיקו בין 2003 ל-2015, ונמצא כי בממוצע, חברות יותר קטנות, ממונפות ועם אפשרויות צמיחה יותר מוגבלות, מעדיפות כלי זה לעומת הנפקות רגילות.

בנוסף, המאמר ציין את היתרונות והחסרונות של ה-SPAC עבור החברה הפרטית שמתמזגת. יתרון ראשון הוא של-SPAC יש כסף זמין בקופה שכבר גויס, מהו שמקטין את סיכון התנודות בשוק שעלולות להוביל להנפקה לא מוצלחת. יתרון שני הוא תהליך קצר יחסית לעומת הנפקה רגילה, כיוון שלא צריך לעבור את כל הרגולציה בעת המיזוג. יתרון שלישי הוא אנונימיות, כלומר מידע אודות החברה הפרטית המעוניינת להתמזג לא יתפרסם עד לאישור המיזוג.

לעומת זאת, חסרון ראשון לחברה הפרטית הוא היקף הדילול המשמעותי בהחזקה ב-SPAC לאחר המיזוג, בעיקר בעקבות המניות שהספונסרים מקבלים במיזוג כפיצוי על פעולתם. חסרון שני הוא שיש סיכוי שהמיזוג לא יאושר על ידי בעלי מניות ה-SPAC. חסרון אחרון, ואולי החמור מכולם, הוא להיות מתויג לשלילה בתור חברה שהפכה ציבורית דרך "הדלת האחורית".

היתרון עבור הספונסרים הוא קבלה כמעט בחינם של אחוז ניכר ממניות החברה הממוזגת, כמובן במידה שהמיזוג יוצא אל הפועל, מה שקורה בממוצע בכ-70% מחברות ה-SPAC. אולם מאידך, החיסרון הראשון הוא אי הצלחת המיזוג, ואז אין לספונסרים כל תגמול (ואפילו הפסד כספי קטן ועלות אלטרנטיבית של זמנם). החיסרון השני הוא אובדן מוניטין.

מחקר שני (קאמינג ושות', 2014) בחן מספר מאפיינים של ה-SPAC הקשורים לסיכוי לאישור עסקת מיזוג בקרב 139 הנפקות SPAC בשנים 2003-2008. החוקרים הראו שספונסרים צעירים ובעלי פחות ניסיון דווקא מובילים ליותר מיזוגים, אולם ייחסו זאת ללהיטות יתר בהשלמת המיזוג בהשוואה ליזמים מנוסים ו"שבעים" יותר.

כמו כן, עולה כי בחברות SPAC עם בעלות יחסית גבוהה יותר של הספונסרים (לעומת קרנות גידור והשקעה), שיעור האישור עולה, והזמן למציאת חברה פרטית למיזוג מתקצר. גם ממצא זה תואם את הרצון של הספונסרים להשלים את העסקה, ולקבל את גמולם.

לגבי המשקיעים ב-SPAC, המחקר הקודם (קולב וטיקובובה, 2016) מצא שבטווח של עד 60 חודשים לאחר המיזוג, מניות חברות ה-SPAC, בממוצע, חוות ביצועי חסר משמעותיים של עשרות אחוזים לעומת תשואות השוק, התעשייה וחברות דומות שהנפיקו.

השנים הבעייתיות

מחקר עדכני (גאנג ושות', 2021) בחן את כל 114 הנפקות ה-SPAC בארה"ב בין 2010 למאי 2018, והראה כי קיים פער גדול בתשואות בביצועי ההשקעה בתקופה הראשונה ממועד הנפקת ה-SPAC עד השלמת המיזוג או ההנזלה (כשנתיים), לעומת ביצועי התקופה השנייה בשנים שלאחר השלמת מיזוג.

מהמחקר עולה כי התשואה למשקיעים בתקופה הראשונה של עד המיזוג או ההנזלה היא חיובית ומובהקת, עם 9.3% בממוצע לשנה. תוצאה זו כוללת 97 הנפקות SPAC שהצליחו להגיע למיזוג והניבו 10.6% לשנה בממוצע, וכ-17 הנפקות שלא הצליחו למזג פעילות והניבו כ-2% למשקיעים, בעיקר עקב הריבית על פיקדון הנאמנות שהוחזר למשקיעים.

לעומת זאת, בתקופה של לאחר השלמת המיזוג ניתן להבחין בתשואות חסר משמעותיות. חבילת ההשקעה בגיוסי ה-SPAC הניבה בממוצע תשואה שלילית של כ-16% בין שנה לשלוש שנים אחרי המיזוג, תוצאה המשקפת ביצועי חסר של 24%-35% לעומת מדד המניות הכללי. הגורמים שנמצאו מקושרים עם ביצועים אלה היו מיזוג עם חברות זרות, חברות מפסידות, חברות ממונפות, עסקאות שבהן הדילול גבוה יותר וחתמים בעלי מוניטין נמוך.

במחקר אחרון (דימיטרובה, 2017) מודגש כי התמריצים לספונסרים עשויים להיות הגורם העיקרי לביצועי חסר, שכן תמריצים אלו עלולים להוביל אותם להעדיף מיזוג פעילות גרועה על פני הנזלה של ה-SPAC. בהתאם לכך, נמצא שתשואות ה-SPAC לאחר מיזוגים שנעשו קרוב למועד הסופי של ההנזלה הן משמעותית נמוכות מתשואות מיזוגים שנעשו מספיק זמן לפני המועד.

על אף תוצאות רעות אלו בעבר, ראוי לציין כי בשנים האחרונות ישנם מספר שינויים המעידים על כך שה-SPAC מתחיל לקבל לגיטימיות הולכת וגדלה בקרב המיינסטרים בוול סטריט. חתמים יותר מרכזיים לוקחים על עצמם ללוות חברות SPAC (גאנג ושות', 2021), וגם חברות יותר ותיקות ומבוססות (בעיקר חדי-קרן טכנולוגיים) נכנסות לתהליך.

לסיכום, מחד גיסא, התומכים במודל זה טוענים כי זו דרך חוקית ולגיטימית לגיוס עבור חברות פרטיות, ולמשקיעים זה מאפשר להשקיע במעין קרן השקעה פרטית (Private equity), שחושפת אותם לחברות פרטיות מעניינות.

מאידך גיסא, המתנגדים טוענים כי התוצאות ההיסטוריות הרעות למשקיעי ה-SPAC מצביעות על כך שזה מוביל למסחר של חברות פחות ראויות, וכי יש ניגוד עניינים מובנה בין הספונסרים לבין המשקיעים מהציבור ב-SPAC. ניאלץ להמתין ולראות האם חברות ה-SPAC של בציר 2020-21 יוכיחו את עצמן.

פרופ’ דן עמירם הוא סגן הדקאן בפקולטה לניהול ע"ש קולר באוניברסיטת ת"א; מופקד על הקתדרה לשוקי הון ומוסדות פיננסים, ומנהל המכון למחקר בעסקים בישראל; משמש כדירקטור בבנק מרכנתיל ויו"ר הוועדה המייעצת לבקרה פנימית של האו"ם

ד"ר ארי אחיעז הוא מרצה באותה פקולטה בתחומים הקשורים לשוק ההון, למימון חברות ולפינטק; מנהל את מכון חוגג לחקר יישומי הבלוקצ’יין

מקורות:

Kolb, J., & Tykvova, T. (2016). Going public via special purpose acquisition companies: Frogs do not turn into princes. Journal of Corporate Finance, 40, 80-96.

Cumming, D., Haß, L. H., & Schweizer, D. (2014). The fast track IPO-Success factors for taking firms public with SPACs. Journal of Banking & Finance, 47, 198-213

Gahng, M., Ritter, J. R., & Zhang, D. (2021). Investor Returns on the Life Cycle of SPACs

Dimitrova, L. (2017). Perverse incentives of special purpose acquisition companies, the "poor man's private equity funds". Journal of Accounting and Economics, 63(1), 99-120