קביעת שווי לחברת סטארט־אפ התנתקה מהמציאות / אילוסטרציה: Shutterstock

נושא השיחה המרכזי בתעשיית ההון סיכון הישראלית בשבוע החולף היה הגיוס של הסטארט־אפ וויז (Wiz) שמוביל אסף רפפורט. ביום שני שעבר הודיעה חברת הסייבר על גיוס של 250 מיליון דולר נוספים לפי שווי יוצא דופן של 6 מיליארד דולר. השווי המדובר חריג במיוחד, כשלוקחים בחשבון שוויז קמה רק לפני שנה וחצי, ולפני חצי שנה בלבד גייסה מימון בשווי נמוך בהרבה של 1.7 מיליארד דולר.

בתעשיית ההון סיכון היו רבים שחשבו שהשווי שקיבלה וויז הגיוני בהתחשב בניסיון של היזמים מאחוריה, שכבר מכרו את אדאלום למיקרוספט ב-2015 ואחר כך הצטרפו לענקית הטק בתפקידים בכירים והשוק בו עוסקת וויז - אבטחת ענן - התחום הצומח ביותר בעולם הסייבר כיום. היו משקיעים שהעידו כי היו מוכנים להשקיע אפילו מכספם בוויז, גם לפי שווי של 6 מיליארד דולר.

לעומתם, אחרים התייחסו לשווי שניתן לחברה בתור הימור פרוע. "כאשר קרן עושה השקעת צמיחה כזו, המטרה שלה היא להגיע להחזר של לפחות פי שניים תוך שלוש שנים", אמר משקיע בכיר בשוק. "המשמעות היא שהמשקיעים שנתנו לוויז שווי של 6 מיליארד דולר מאמינים שהיא יכולה להיות שווה תוך שלוש שנים 12 מיליארד, וזה טירוף. בשווי הנוכחי אף אחד לא ירכוש את וויז. גם אם היא תצא להנפקה, קשה להאמין שחברה כמו וויז עם מוצר אחד ויחיד, טוב ככל שיהיה, תגיע לשווי של 12 מיליארד דולר. כדי לעשות השקעה כזו צריך להאמין שהבורסה תישאר חזקה גם בשנים הבאות, מה שגם אינו מובן מאליו".

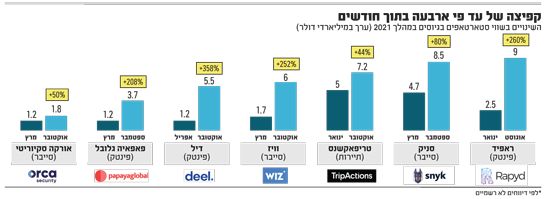

וויז היא רק דוגמה אחת, קיצונית במיוחד, לאינפלציית השווים של השנה האחרונה שאינה עושה שום סימנים של רגיעה. אינפלצייה זאת מתבטאת בכמות שיא של חדי-קרן, סטארט־אפים עם שווי של מעל מיליארד דולר, בתעשייה הישראלית וגם בקפיצות במסגרתן בתוך חצי שנה ולפעמים פחות, חברות מכפילות ומשלשות את השווי.

מאחורי האינפלציה הזאת עומד שינוי תפיסה גדול בעולם ההון סיכון ביחס לאופן שבו קרנות חושבות ומחשבות את השווי של סטארט־אפ בהשפעת הכסף הגדול שזורם לשוק.

קרנות גדולות פחות רגישות לשווי

אחד השינויים המשמעותיים שהתרחשו בעולם הטכנולוגיה בשנים האחרונות היה הכניסה המסיבית של קרנות גידור ענקיות ועמוסות מזומן להשקעה בסטארט־אפים. קרנות גידור עמוסות מזומנים דוגמת טייגר גלובל ו-Coatue האמריקאיות השקיעו מסורתית במניות של חברות טכנולוגיה ציבוריות, אך בשנים האחרונות החליטו לקחת צעד אחורה ולהתחיל להשקיע בסטארט־אפים פרטיים, עוד לפני שאלו נכנסים לבורסה.

קרנות אלו אינן מחזיקות נציגות בישראל, אך בעידן הקורונה כאשר ההשקעות החלו להתנהל מרחוק דרך הזום, עניין המרחק הגיאוגרפי הפסיק לשחק תפקיד. התוצאה: בשנה האחרונה שתיהן הפכו למשקיעות אקטיביות במיוחד בסטארט־אפים בשוק המקומי.

במקביל, גם קרנות זרות שהשקיעו לאורך שנים בשוק הישראלי העלו קצב בהשפעת הכסף הגדול שזרם אליהן. כסף גדול מגיע לקרנות השקעה בסטארט־אפים כתוצאה ממדיניות הריבית הנמוכה, שמצמצמת את אופציות ההשקעה החלופיות, ולאור האמונה כי השקעה בתוכנה ובטכנולוגיה מתאימה במיוחד לימי קורונה.

הדוגמה הבולטת למגמה זו היא הקרן הוותיקה אינסייט פרטנרס, שגם הייתה אחת משתי הקרנות שהובילה את ההשקעה בוויז. אינסייט סגרה באפריל 2020 את הקרן הגדולה ביותר שלה אי פעם, בגובה 9.5 מיליארד דולר, וכעת עובדת על קרן גדולה יותר של 16 מיליארד דולר.

עלייה זו בכמות הכסף שאינסייט מנהלת מורגשת היטב בשוק הישראלי. לפי נתוני מאגר המידע של IVC, אינסייט ביצעה לא פחות מ-27 השקעות חדשות באסטארט־אפים ישראלים ב-2021, בכך יותר מהכפילה את השקעותיה בארץ בשנה שעברה.

משיחות עם מספר גורמים בשוק עולה כי קרנות ענק כמו אינסייט וטייגר רגישות פחות לשווי שהן נותנות לסטארט־אפים ומוכנות להיות נדיבות הרבה יותר. "לכל קרן יש את היעד מבחינת התשואה שהיא מבטיחה למשקיעים שלה בתחילת הדרך. בעוד קרן קטנה או בינונית צריכה לתת תשואה של 40%-30% לשנה על הכסף, הרי קרנות ענק של מיליארדי דולרים עשויות להסתפק בתשואה של 15%-20% לשנה ואולי אף פחות, כדי שהמשקיעים שלהן יהיו מרוצים והם יוכלו לגייס את הקרן הבאה. כתוצאה מכך קרנות ענק פחות רגישות לשווי שהן נותנות לחברה", מסביר ינאי אורון, שותף בקרן ורטקס.

"לקרנות כאלה משתלם גם להשקיע עשרות מיליוני דולרים בשלבים מוקדמים של הסטארט־אפים בשווי גבוה, רק כדי לקבל את האופציה להיות קרוב לחברה ולהוביל את הסיבובים הבאים שלה בעתיד במאות מיליונים".

"אם אתה קרן של מיליארדי דולר, מה אכפת לך מה השווי שבו אתה משקיע בו 20, 60 או 100 מיליון דולר", מסכים משקיע בכיר בשוק. "אם השקעת בחברה 20 מיליון דולר והיא מצליחה, אז נהדר. ואם לא, אז מה זאת השקעה של 20 מיליון דולר מתוך מיליארדים",

חוסר הרגישות של קרנות הענק האלה לשווי, דוחף בעצם את כל השחקנים בשוק, גדולים כקטנים, להעלות את המחיר שהם מוכנים לשלם. הגדיר את זה יפה המשקיע קית' ראבויס, שותף בקרן פאונדרס פאנד של פיטר ת'יל, שצייץ בטוויטר ביולי האחרון כי "השינוי הגדול ביותר בסביבת קרנות ההון סיכון הוא שאין יותר קרנות עם משמעת מחיר. כולנו נכנענו".

חישוב לפי מכפיל רווח: כבר לא רלוונטי

חישוב השווי של חברות מבוסס על מכפילים. בעולם הישן של הערכת חברות בתחומים מסורתיים כמו קמעונאות, השווי נקבע באמצעות מכפיל על הרווח של החברות. אך סטארט־אפים אינם מצופים להראות רווח בשלבים מוקדמים וגם מאוחרים יחסית, אלא להתמקד בפיתוח טכנולוגיה ובצמיחה.

לכן, במקום השווי שלהם מוערך על פי מכפיל על ההכנסות. המכפיל הספציפי שיקבל הסטארט־אפ נקבע במשא ומתן בין המשקיע שמוביל את סבב ההשקעה לבין היזמים בסטארט־אפ. חברות איכותיות בעלות צמיחה מהירה יקבלו מכפיל גבוה יותר מאשר כאלו שצומחות לאט. אלא שבשנה האחרונה העניין יצא קצת משליטה.

בעוד בעבר אפילו סטארט־אפים טובים מאוד קיבלו מכפיל של פי 30 על ההכנסות שלהם, בשנה האחרונה נראה שנפרצו כל הגשרים וגם מכפיל של יותר מפי מאה על ההכנסות הפך למקובל. הדוגמה הקיצונית ביותר היא וויז עצמה, שקצב הכנסותיה השנתיות במונחי ARR (הכנסות חוזרות שנתיות) מוערך ב-25 מיליון דולר. המשמעות היא שהשווי הנוכחי של וויז נקבע על פי מכפיל של פי 240. וויז בהחלט צומחת מהר מאוד, אבל עדיין מדובר על מספר שאף אחד לא היה יכול לחלום עליו בעבר.

"בעבר הסתכלו על הכנסות ARR הנוכחיות בחישוב השווי, אחר כך זה עברו לחישוב לפי ה-ARR שיהיה לחברה בסוף השנה והיום כבר מתייחסים לפעמים על ה-ARR החזוי של השנה הבאה כבסיס לשווי" , אומר עמית קרפ, שותף בקרן בסמר האמריקאית. "אם החברה מכניסה מיליון דולר וההערכה היא שתגיע ל-4 מיליון בשנה הבאה, אז יתנו לה כבר מכפיל על פי הסכום האחרון. זה נובע מכך שהחברות היום למדו לצמוח מהר יותר, שהשוק צמא לתוכנה ושהיום קל יותר להנפיק את החברה בבורסה".

"מכפיל של 40-50 על ה-ARR של 12 החודשים האחרונים זה הסטנדרט, ולמעשה סבבים קורים עכשיו אפילו במכפיל 100 על ה-ARR החזוי ל-12 החודשים הבאים", צייץ לאחרונה דברים דומים המשקיע שומיק גוש, מהקרן האמריקאית Boldstart Ventures.

לדברי דינה פסקא-רז, שותפה וראש מערך הטכנולוגיה ב-KPMG סומך חייקין, "יש לזכור כי משקיעים וקרנות הבוחנים שווי של חברה לצרכי השקעה, משקללים מגוון פרמטרים מלבד הטכנולוגיה עצמה כגון גודל שוק היעד, קצב צמיחת המכירות וצפי המכירות קדימה, איכות הצוות ועוד. לא ניתן להתעלם מהעובדה שמכפילי השווי לפיהן מבוצעות עסקאות כיום בשוק עלו אך יחד עם זאת יש לזכור כי שווים אלו משקפים את השווי ההוגן הנוכחי של החברות שכן לפיו בוצעה עסקה בין 'קונה לרצון למוכר מרצון'. בדוחות הכספיים אנו עושים שימוש בסבב הגיוס האחרון כאינדיקציה המרכזית לשווי ההוגן הנוכחי של החברה".

"מייצרים" צמיחה: קמפיין להקפצת שווי

היזמים מאחורי הסטארט־אפים כמובן לא פראיירים. הם יודעים שהמיזמים שלהם ישפטו על פי הכנסות וצמיחה ויודעים כיצד להקפיץ את אלו, למשל על ידי קמפיינים יקרים של גיוס לקוחות בגוגל ופייסבוק. "קל לייצר היפר צמיחה כאשר אתה מוכר שטרות של דולר אחד תמורת 90 סנט", הגדיר זאת המשקיע דיוויד סאקס מ-Craft Ventures.

כדי לראות מעבר לכך, קרנות הון סיכון פיתחו מגוון של נוסחאות לבדיקת יעילות החברה. בעולם של אפליקציות צרכניות נבדקת היעילות על סמך "כלכלת היחידה" (Unit Economics) של הסטארט-אפ, מידת הרווחיות של מכירת יחידה אחת מהמוצר. כך למשל יבדקו המשקיעים האם ההכנסות ממשתמש יחיד שקנה אפליקציה עולות לאורך הזמן על העלות שנדרשה כדי להשיג את הלקוח, דרך קמפיינים בגוגל ופייסבוק. בעולם של תוכנות הנמכרות לארגונים (B2B), מקובל לחשב יעילות באמצעות חוק ה-40 (40 Rule of), לפיו הצמיחה השנתית של החברה באחוזים ואחוזי הרווחיות שלה צריכים להיות יחד גבוהים מ-40.

מושגים אלו הפכו מאוד פופולריים בעולם ההון סיכון, אבל לדעת רבים בשוק המהירות שבה צריך לקבל החלטות השקעה כיום לא תמיד מאפשרת להתייחס אליהם מספיק ברצינות. כתוצאה מהכסף הרב והתחרות העצומה על השקעות, חברות חמות יקבלו לפעמים מזכר הבנות להשקעה בפגישה הראשונה עם הקרן או מקסימום כמה ימים אחר כך.

"חלק מהמשקיעים מוכנים להיות היום יותר גמישים ולא לעשות את הניתוח הכמותי המלא", מסביר המשקיע הבכיר. "הם יבדקו את ההכנסות אבל לא הרבה מעבר לכך. במידה מסוימת השקעות צמיחה הפכו לדומות יותר להשקעות מוקדמות בסטארט־אפים בלי הכנסות, בהן אתה מהמר על הצוות שמאחורי הסטארט־אפ ועד כמה הוא חזק או מקבל החלטה על סמך כמה השוק שבו עוסק הסטארט־אפ גדול. "אם פעם המטריצות והמספרים היוו 70% מההחלטה, היום זה ירד אולי ל-40%".

ניר אדלר, שותף בקרן ההון סיכוןSOMV, מסכים שיעילות היא עדיין חור שחור בכל הנוגע להערכת סטארט-אפים. "כולם יגידו לך שהם לוקחים בחשבון נתונים כמו עלות רכישת לקוח. (CAC) או כמה זמן לוקח לך להחזיר את העלות הזאת (Payback), אבל בפועל כאשר קרנות ענק מציגות לוועדת ההשקעות שלהן, הן מסתכלות בעיקר על הצמיחה וההכנסות של החברה. זה משהו שבסופו של דבר יכול להתפוצץ", אומר אדלר.

העתיד ורוד: אווירה סופר-חיובית בשווקים

בסופו של דבר השוויים הגבוהים של חברות הם תוצאה של האווירה הסופר-חיובית בשווקים בשנה האחרונה, שבה השווי של החברה רק עולה כל הזמן עולה, הנפקות הענק מתרבות ולכל משקיע נראה שיש מגע זהב. "כאשר משקיעים מסתכלים על העשור האחרון, הם רואים שוק שרק עלה ועלה". מסכמת ניקול פריאל, מנהלת-שותפה בקבוצת ההשקעות IBEX. "לכן, הם באיזשהו מקום התרגלו לשלם מכפילים גבוהים בציפייה שהשוק ימשיך לעלות ויחזיר את ההשקעות. כמובן שהגישה הזאת מתחילה להיות בעייתית כשהמגמה בשוק תתהפך".