אי של יציבות

החשש מהמשך עליית האינפלציה בארה"ב הוביל לאחרונה לשינוי דרמטי במדיניות הבנק המרכזי. ג'רום פאוול יו"ר הפדרל ריזרב (הפד) הפסיק להתייחס אליה בתור גורם זמני, יישר קו עם הנשיא ג'ו ביידן, והביע נחישות להילחם בה על ידי נסיגה מהמדיניות המוניטרית האולטרה מרחיבה. אך מתברר כי הנסיגה מהמדיניות שתדלקה את השווקים הפיננסים בשנתיים האחרונות עשויה להיות מהירה מהצפוי, וזה מלחיץ את המשקיעים בשוקי ההון.

פרוטוקול ישיבת ועדת השוק הפתוח (FOMC) של הפד שקדמה להודעת הריבית האחרונה באמצע דצמבר, חשף טון ניצי מכפי שהשתקף בהודעה שיצאה בתום הפגישה. הפרוטוקולים מפורסמים לאחר כשבועיים והדבר תפס את השוק בהפתעה. לא רק שהפד הביע כוונה להקדים את העלאות את הריבית, לאחר ששינה את תפיסתו לגבי זמניותה של האינפלציה, אלא שמקבלי ההחלטות גם דנו בצמצום המאזן של הבנק המרכזי - שתפח במהירות לכ-9 טריליון דולר בשל רכישות הנכסים האדירות שנועדו לסייע בתקופת הקורונה. הפסקת הרכישות של אג"ח כדי לסגת מהמדיניות האולטרה מרחיבה מלחיץ את המשקיעים, בין אם מדובר באי רכישה של אג"ח חדשות במקום אלו שנפרעו, או מכירה של אג"ח. פאוול הגדיל לעשות כשאמר בשימוע בוועדת הבנקאות של הסנאט כחלק מהליך מינויו לכהונתו השנייה כיו"ר הפד, כי צמצום המאזן צפוי להסתיים באמצע השנה.

אלא שבזמן שהפד זנח את ההנחה כי האינפלציה היא זמנית ונסוג מהמדיניות המוניטרית המרחיבה, השוק מעריך כי לא די בכך כדי לטפל באינפלציה שהגיעה לשיא של 40 שנה - 7% בדצמבר, ועבר לתמחר סדרה של העלאות ריבית השנה, מהלך שבתיאוריה מרסן אינפלציה, מעבר לתוואי הריבית של הפד. על פניו, לכן תשואת אג"ח ממשל ארה"ב לשנתיים עלתה לשיא של שנתיים (התשואות נעות הפוך מהמחיר), ומדדי המניות המובילים בוול סטריט השלימו בסופ"ש שישה ימים רצופים של ירידות, כאשר מדד נאסד"ק השלים ירידה של יותר מ-12% מהשיא והעמיק את ה"תיקון", לאחר השבוע הגרוע מאז אוקטובר 2020. מדד S&P 500 לעומתו השלים בשישי שבוע שלישי של ירידות ורחוק כעת ביותר מ-8% מהשיא.

בעשור הקודם הפד הרגיל את השווקים לכך שהמדיניות המוניטרית נותרת מרחיבה מאוד, כזו שמגדילה את כמות הכסף, במטרה לתמוך בפעילות הכלכלית, אך האינפלציה הגואה שוחקת את ההכנסה הפנויה של הציבור ועלולה לפגוע במנוע הצמיחה של הכלכלה האמריקאית. האם הפד יוכל להעלות את הריבית מבלי לפגוע בצמיחה? המשק האמריקאי כבר אינו מצדיק היקף כה גדול של סיוע מוניטרי, והפד שם בראש מעיניו כעת את האינפלציה במקום שוק העבודה שלפיו הונהגה המדיניות עד לא מזמן.

חשש מהשתטחות העקום

אלא שבשוק חוששים מטעות במדיניות של הפד נוכח האינפלציה הגבוהה, המשך שיבושי ההיצע ולחצי השכר. עולה אפשרות שהפד התמהמה עם צמצום המדיניות המוניטרית, או בעגה המקצועית: מתעכב אחר העקום (Behind the curve) - מה שעלול לאלץ את הפד לפעול במהירות כדי לבלום את האינפלציה.

'עקום התשואות' הוא מונח שמתאר את היחס שבין התשואה על איגרות חוב בעלות איכות דומה, או דירוג, אך מועד פירעון שונה. במקרה זה בין אג"ח ממשל לטווח של שנתיים, לבין זו של האג"ח ל-10 שנים. ההחזר למשקיעים בטווח הארוך אמור להיות גבוה מההחזר בטווח הקצר, ולכן העקום נוטה לטפס מעלה. ככל שהאינפלציה נמשכת ודוחקת בפד להאיץ את העלאת הריבית, תשואות האג"ח הקצרות עולות בקצב מהיר יותר מזה של הארוכות, וכך הפער בין התשואות מצטמצם. בעבר כאשר הפער הצטמצם עד לכדי השתטחות העקום - או רחמנא ליצלן להיפוך העקום (ירידה של הריבית לטווח הארוך מתחת לריבית לטווח קצר-בינוני), הדבר הקדים מיתון שהגיע כמה חודשים לאחר מכן ומזה הפד היה רוצה להימנע.

אלא שבשוק יש חשש כי כדי למנוע מצב של השתטחות 'עקום התשואות' הפד עלול להיגרר אחר השוק וייאלץ להעלות את הריבית באופן מהיר מדי, מה שעשוי לייקר במהירות את עליות המימון לחברות ולחנוק את הביקושים כשברקע שיבושי ההיצע נמשכים נוכח התפשטות האומיקרון. הפד ינסה לעשות זאת בהדרגה כדי לתת לשחקנים להתרגל למהלך, אך קשה שלא להיזכר בניסיון העבר הכושל של צמצום הרכישות וצמצום המאזן - התהליך, למרות היותו הדרגתי מ-2014 ועד לסיום מחזור העלאות הריבית ב-2018, הסתיים בטון צורב בשווקים הפיננסים. הפד ייאלץ כהרגלו ללכת בין הטיפות בניסיון להעלות ריבית תוך אינפלציה גבוהה, לחצי שכר וצפי להאטה בצמיחה. המהלך יהיה מאתגר במיוחד כשבה בעת בסין הממשל פועל בכיוון ההפוך וממשיך בצעדים המקלים. נשיא סין שי ג'ינפינג אפילו ביקש מהפד לא להעלות ריבית.

ממניות צמיחה למניות ערך

הטרנד כעת הוא לדבר על כך שהעלאה של הריבית גוררת כאמור עלייה בעלויות המימון שמכבידה על חברות צמיחה, כאלה שגדלות מהר יותר משאר השוק, ובהן שלל חברות טכנולוגיה. אבל צריך לעמוד על השאלה האם העלאה של הריבית בקצב גבוה ככל שהיה, היא האחראית לשינוי כה קיצוני בתמחור של החברות הללו שמצדיק קריסה שבין 40% ל-80% מהשיא בשנה החולפת? או שאולי מחירי המניות שלהן מראש היו מנופחים והן הונפקו בשווי מנותק מהמציאות?

אף פעם אין סיבה אחת לירידות. הידוק המדיניות המוניטרית של הפד הביא להסתת כספים ממניותיהן של חברות הצמיחה (Growth Stocks), כמו חברות הטכנולוגיה שצצו כפטריות אחר הגשם השנה האחרונה, אל עבר מניות ערך (Value Stocks), כמו קוקה קולה , אינטל , מקדונלדס , ויזה ועוד. למניות צמיחה תשואת דבידנד נמוכה או שהן לא מחלקות דיבדנד. אלו נהנו עד כה ממדיניות מוניטרית מרחיבה וריבית אפס בראשה. לעומתן, מניות ערך נחשבות ליציבות ורגישות פחות לשינוי הריבית ולרוב משלמות דיבידנד גבוה. אמזון ונטפליקס ממשפחת מניות הצמיחה בלטו בירידות בשישי.

בקריסה בלטו חברות ההייטק הישראליות שנסחרות בוול סטריט ובהן "חברות החלום" שהונפקו אשתקד. לפי חישוב שביצעה השלוחה הישראלית של בית ההשקעות אופנהיימר, נכון ליום רביעי של השבוע שעבר, מחצית מהישראליות בוול סטריט נפלו בכ-50% מהשיא. מתחילת השנה חברות הערך הגדולות ירדו ב-1.4% בהשוואה לירידה של 8.8% של חברות הצמיחה הגדולות. אבל לא תמיד אפשר להבחין האם חברה שייכת לערך או לצמיחה, כמו למשל חברות השבבים שרשמו צמיחה מהירה עם העלייה בדרישה לשבבים ב-2020, אך בחודשים האחרונים מפגינות חולשה.

זהירות תנודתיות לפניך

לדברי, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש "בתקופה שמדד נאסד"ק ירד מהשיא שלו בחודש נובמבר, כמעט 45% מהמניות הכלולות בו עברו 'מפולת' לפי הגדרה של ירידות 20% ויותר. כמעט 19% מהמניות ירדו ב-40% ויותר. עליית ריבית צפויה בארה"ב ניפצה בעיקר מניות 'חלום' שהשווי שלהן לא התבסס על רווחיות בפועל, אלא על הציפיות לרווחים עתידיים. מכיוון שציפיות לעליית ריבית בארה"ב שמגולמות בשווקים עדיין נמוכות מדי ביחס לאינפלציה, יתכן והתנודתיות במניות חברות 'חלום' לא מאחורינו".

מעבר לחששות האינפלציה והעלאת הריבית, תחזיות הצמיחה ברחבי העולם התמתנו, מה שעשוי למתן מעט גם את תחזיות הרווח של החברות. בינתיים, הבנקים בארה"ב רשמו פתיחה מעורבת לעונת הדוחות הרבעוניים, מה שמשקף את הערכות הכלכלנים כי שנת 2022 צפויה להיות פחות זוהרת ויותר תנודתית. עונת הדוחות בוול סטריט תרכז עניין עם פרסומי תוצאותיהם של IBM (יום שני), מיקרוסופט (בשלישי) ואינטל (ברביעי).

מעבר לכך, הקורונה בעולם צפויה להמשיך לשבש את שרשרת האספקה העולמית, מחירי הנפט מזנקים, מחירי הסחורות לא באו על תיקונם, ובשורה התחתונה, המשקיעים בשוק מצביעים ברגליים והעלייה בתשואות האג"ח הקצרות מעל ל-1.8% לראשונה לראשונה מאז תחילת ינואר 2020, מהווה טריגר לירידות בשוקי המניות לאחרונה.

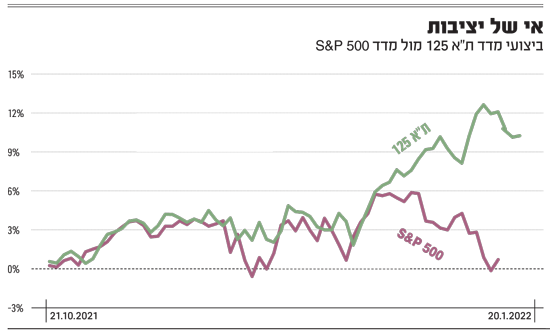

הבורסה המקומית: אי של יציבות

בזמן שהבורסות בעולם בטריטוריה של תיקון עם ירידות חדות מתחילת השנה, הבורסה בישראל היא אי של יציבות. מדד ת"א 90 עלה ב-4.7% מתחילת השנה בהמשך לשנה חלומית אשתקד, מדד ת"א 125 טיפס ב-1.9% ומדד ת"א 35 התבסס לראשונה אי פעם מעל לרמה של 2,000 נקודות.

אין ספק שישראל כמשק קטן ופתוח קשורה למה שקורה בעולם, כמו החלטת הריבית בארה"ב או שיבושי האספקה שמשפיעים על האינפלציה המיובאת, אבל נראה שהמשק הישראלי רחוק מהתפרצות אינפלציונית לעת עתה. שיעור האינפלציה בישראל הסתכם ב-2.8% אשתקד, קרוב לגבול העליון של תחום היעד של בנק ישראל, אך הנגיד אמיר ירון חזר ואמר לא פעם כי לישראל יש את "הלוקסוס" לבחון האם האינפלציה מתפתחת בהתאם לתחזיות הבנק בבואו לשנות מדיניות. בינתיים חטיבת המחקר צופה העלאה אחת של הריבית השנה בישראל בזמן ששוק הריביות מתמחר שתי העלאות ריבית וצופה שזו תעמוד על 0.5% בסוף 2022. בנק ישראל עדיין לא שינה את עמדתו מהודעת הריבית האחרונה בה נתן תחזיות, ומסתמך על כך שציפיות האינפלציה הגבוהות בשוק מגלמות בתוכן רכיב של פרמיית סיכון על האינפלציה.

אבל בזמן שבנק ישראל מתהדר בלוקסוס של יכולת לא להעלאות את הריבית הנמוכה במשק, בשל היצע הכסף הזול זו ממשיכה לתדלק את מחירי הנכסים בבורסה ואת שוק הדיור שרשם קצב עליות מחירים של 10.6% בשנה האחרונה. עליית מחירי הדיור עשויה לזלוג לשוק השכירויות ולהביא לעלייה באינפלציה. גם שיבושי ההיצע בעולם עשויים לתרום לעליית האינפלציה ובנק ישראל לוקח את אלו בחשבון. מצד שני, השקל החזק ויוקר המחיה, שמשקף כי המחירים גם ככה גבוהים בישראל, פועלים כגורם ממתן לאינפלציה. הגורמים הבסיסיים שתומכים בהמשך התחזקות השקל, בהם גידורי ההשקעות של המוסדיים שנאלצים למכור דולרים ככל שהשוק האמריקאי עולה, או האקזיטים של חברות ההייטק - ככל הנראה צפויים להמשיך לתת את אותותיהם על שוק המט"ח.

התאוששות מהירה בישראל

הריבית הנמוכה בחסות האינפלציה הנמוכה ביחס לעולם, מאפשרת לחברות המשיך ליהנות מעלויות מימון נמוכות, והבורסה המקומית מפגינה עוצמה על רקע הצפי להמשך הצמיחה המהירה של התוצר, חיסון האוכלוסייה נגד קורונה והידוק שוק העבודה. לפי נתוני הלשכה המרכזית לסטטיסטיקה שיעור האבטלה בישראל קרס במפתיע במחצית השנייה של דצמבר ל-3.9%, לעומת 4.5% במחצית הראשונה, אולי החשש מהאומיקרון גרם למובטלים להתפשר על הצעות העבודה. לראשונה מאז אמצע 2020 נרשמה ירידה בשיעור המשרות הפנויות במשק, אם כי זו עדיין ברמת שיא עם 141 אלף משרות פנויות. למעשה הכלכלה הישראלית מתאוששת מהר מכפי שהעריכו הכלכלנים.

אם כלכלני ה-OECD כתבו בזמנו כי שוק העבודה הישראלי יהיה האחרון להתאושש, שיעור התעסוקה במשק קרוב לרמתו ערב משבר הקורונה. ברקע, השלכות התפשטות האומיקרון עשויות להכביד על המשק אך לא מעבר לסגרים הקודמים, כך מעריכים בשוק. לדברי מודי שפריר האסטרטג הראשי של בנק מזרחי טפחות, "הפגיעה הכלכלית בגל החמישי נמוכה יותר באופן משמעותי מהפגיעה בסגר השלישי, כפי שמשתקף מנתוני הרכישות בכרטיסי אשראי שירדו בשבועיים האחרונים בגלל הקורונה, אך בהשוואה לתקופה המקבילה אשתקד אלו הציגו עלייה. נקודה מעניינת נוספת הנה הירידה במכירות רשתות המזון בשבועיים האחרונים, הן בהשוואה לתקופה המקבילה בדצמבר 2021 והן בהשוואה לתקופה המקבילה בינואר 2021".