למרות העליות בשווקים, החלק הלא סחיר בתיקי ההשקעות רשם תשואות עודפות / צילום: Shutterstock, Vintage Tone

הכותב הוא שותף באופטימום קפיטל בנקאות להשקעות. אין לראות באמור לעיל ייעוץ בדבר כדאיות ההשקעה בניירות הערך או בנכסים הפיננסיים המאוזכרים בכתבה, או כשידול, במישרין או בעקיפין, לקנות, למכור או להחזיק את המוצרים הפיננסיים כאמור. אין באמור לעיל כדי להחליף שיקול-דעת עצמאי ו/או התייעצות עם יועץ מומחה בקשר לעובדות מקרה פרטניות לרבות שיקולי מס. לכותב או גורמים הקשורים עימו יש או יכולות להיות החזקות או עניין אחר במוצרים הפיננסיים המאוזכרים לעיל

שנת 2021 הייתה שנה מעולה בשוקי ההון, המדדים זינקו ואיתם תשואות מכשירי ההשקעה השונים. גופי החיסכון לטווח ארוך רשמו תשואות גבוהות ביותר, והובילו את תיקי החיסכון לטווח ארוך של הציבור לשיאים חדשים.

הגאות מעלה את כל הסירות בים, אך את ההצלחה היחסית ניתן לשייך למספר יכולות או החלטות שהתקבלו בגופים השונים.

כתמיד, החלטות האלוקציה, הקצאת הנכסים, הן הגורם העיקרי שמכתיב את מידת ההצלחה של מנהל ההשקעות. שנת 2021 הייתה שנה של חובבי סיכונים. משקל המניות בתיק והמח"מ היוו גורם משמעותי, שהוביל להצטיינות או לדשדוש בתחרות בין הגופים. גם האלוקציה הפנימית בתוך הרכיבים הייתה משמעותית, לדוגמה פוזיציית יתר בשוק המניות הסיני הייתה משקולת על תוצאות חלק מהגופים.

הרכיב הלא סחיר נמצא בתהליך גידול

דוח תשואה לאפיקים 2021 של הגופים השונים התפרסם החודש, והוא מאפשר הצצה מעניינת במיוחד. בגופי ההשקעה לטווח ארוך יש יחידות נפרדות, הפועלות בתחומי אג"ח, מניות, מתן אשראי, קרנות השקעה, נדל"ן וכד'. ליחידות ההשקעה השפעה משמעותית על התוצאות - שנובעת מההבדלים בתוצאות האפיקים בין הגופים השונים, מה שמאפשר הצצה על יחידות מצטיינות בכל אחד מהגופים השונים.

מנהלי ההשקעות בגופים הגדולים (מגדל, מנורה, הראל, כלל, אלטשולר שחם, מיטב, הפניקס) מחזיקים נתח גדול במוצרי השקעה לא סחירים. נתח זה מהווה כיום כ-33% מכלל התיק, ונמצא בתהליך גידול. הראל והפניקס הם מובילי המגמה, ותיקי הפנסיה הכלליים שלהם הם ברמת חשיפה של 40%-45% לרכיב לא סחיר.

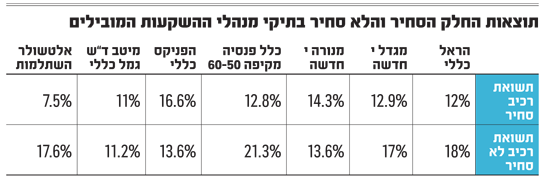

למרות העליות החדות בשוק הסחיר, ברוב המוחלט של גופי ההשקעה לטווח ארוך רשם החלק הלא סחיר תשואות עדיפות. במדגם שבדקנו, החלק הלא סחיר הניב תשואה של 16.1%, לעומת 12.45% של החלק הסחיר.

ומה קורה בתקופות ארוכות יותר

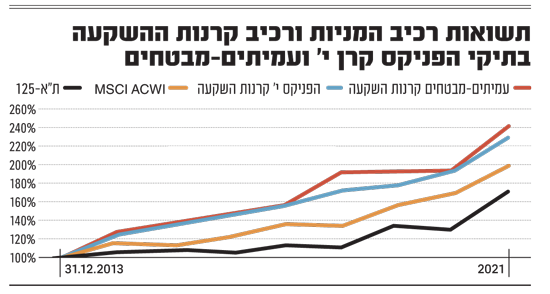

בטווח הארוך, המעבר להשקעה ברכיבים אלטרנטיביים תרם להפחתת הסיכון ולהגדלה בתשואה בדיוק על פי הצפי. לצורך הדגמה, בודדנו נתונים של שני גופים הנחשבים מובילים בתחום קרנות ההשקעה: הפניקס ועמיתים-מבטחים (מדיווחי הגופים באתריהם).

כפי שניתן לראות, תוצאות רכיב קרנות ההשקעה בתיקי הפניקס ועמיתים-מבטחים עמדו בציפייה. התשואה מהרכיב הייתה גבוהה (במצטבר) מתשואת המניות הסחירות, והתנודתיות נמוכה יחסית (אין שנה שלילית ברכיב קרנות ההשקעה, לעומת שנים שליליות במדד ת"א-125 ובמדד MSCI ACWI).

לאורך שמונה שנים הניב רכיב קרנות ההשקעה תשואות עדיפות משמעותית על פני מדדי המניות הסחירים, ובתנודתיות נמוכה משמעותית. קרן י' של הפניקס ועמיתים-מבטחים רשמו תשואות מצטברות של כ-128% ו-141% (בהתאמה), תוצאות הגבוהות משמעותית מתשואות מדד ת"א-125, עם 71%, ומדד MSCI AC, עם 99%.

המחלקות המצטיינות בתחום הסחיר

התחום המנייתי רשם שנה מצוינת בכל גופי ההשקעה, ורכיב המניות במדגם הניב בממוצע כ-24%, זאת ביחס ל-18.8% ב-MSCI ACWI ול-31.1% במדד ת"א-125. בהנחה שכ-25% מושקעים בשוק המקומי, ממוצע התשואות של מחלקות המניות גבוה בכ-2% מעל מדד הייחוס, עודף תשואה מכובד בהחלט. בלטו משמעותית מעל כולם תוצאות הפניקס והראל, שעמדו על כ-28%-31%.

בתחום האג"ח הקונצרניות רשמו הגופים טווח רחב של תוצאות, מתשואה של כ-1% ועד לתשואה של כ-8.5%. בלטו מיטב דש, הפניקס והכשרה, עם תשואות שבין 5.2% ל-8.6%.

המחלקות המצטיינות בתחום הלא סחיר

בתחום קרנות ההשקעה רשמו כל גופי ההשקעה תוצאות גבוהות, במנעד רחב שבין 12% ל-40%. חשוב לציין כי בתחום קרנות ההשקעה נרשמים לעיתים מוצרי השקעה שונים (קרנות חוב, קרנות תשתיות, מניות בודדות או נדל"ן).

לוותק בתחום השפעה משמעותית: בשנים הראשונות לבניית התיק רושם תיק קרנות השקעה אלטרנטיבי תשואות נמוכות ביחס לממוצע הצפוי ממנו, וזאת בשל העובדה שמרבית הקרנות גובות דמי ניהול על התחייבות שעדיין לא הושקעה (תופעת ה-J-curve). מצטייני קרנות ההשקעה הם הראל, כלל ועמיתים, שהניבו ללקוחותיהם תשואות שבין 19.5% ל-40% על מרכיב קרנות ההשקעה.

בתחום ההלוואות בחרנו להשוות רק גופים שניהלו כ-10% ויותר מנכסיהם ברכיב זה (חלק מהגופים פועלים בתחום ההלוואות הלא סחירות בהלוואות בעלות סיכון גבוה יחסית וברכיב נמוך יחסית). תשואות הרכיב בגופים השונים עמדו על 2.5%-5.5%. המצטיינים בתחום הם מנורה, הפניקס והראל, שהניבו ללקוחות תשואה של 4%-5.5% מהשקעה בהלוואות הללו.

לסיכום, הרכיב הלא סחיר, ההולך וגדל בתיקי החיסכון לטווח ארוך, מוכיח עצמו בצמצום הסיכון ובשיפור בתשואה. בשנים האחרונות, שהיו ברובן שנות גאות, נבנו בחטיבות החיסכון ארוך-הטווח יכולות השקעה אלטרנטיבית משופרות, והוגדל מאוד התיק הלא סחיר. אין לדעת איך ייראה העתיד ההשקעתי, אך סביר להניח כי הרכיב הלא סחיר שנבנה ימשיך לסייע בצמצום תנודתיות התיק, ויתרום ליצירת עודפי תשואה - בפרט בסביבת הריביות הנוכחית.

על יכולת הגופים לבנות רכיב לא סחיר במהירות ובאפקטיביות מקשה הרגולציה, המונעת תשלום יותר מ-0.25% לצדדים שלישיים. ייתכן שרגולציה ייחודית זו עומדת להשתנות בתקופה הקרובה, וטוב שכך.

מעבר לכך נבנו בתוך חטיבות ההשקעה של הגופים המוסדיים יחידות מקצועיות מצוינות. יחידות אלו היו משמעותיות ביותר בתחרות על התשואות בשנת 2021, וליכולותיהן תהיה השפעה גדולה על מיקומי הגופים גם בעתיד.