הכסף הפסיבי משתלט על וול סטריט / אילוסטרציה: Shutterstock

לפני 141 שנים החל עיתונאי צעיר בניו יורק בשם צ'ארלס דאו לפרסם מדי יום רשימה של מניות שנסחרו בבורסה של וול סטריט. היו אלה הצעדים הראשונים לקראת ייסודו של מדד המניות הוותיק בארה"ב - הדאו ג'ונס, שיתפרסם בהמשך. לקח יותר ממאה שנים עד שבשנות התשעים של המאה הקודמת החלו בוול סטריט לייצר מוצרי השקעה שעוקבים אחרי מדדי המניות הגדולים.

● מכה לאפל: משרד המשפטים האמריקאי הגיש נגדה תביעה; המניה יורדת

● קלקולים כלכליים: הסיכונים המרכזיים שמאיימים על הפריחה בשוקי המניות

מוצרי ההשקעה הללו נקראים קרנות סל (Exchange-Traded Funds - ETF) . מדובר במוצר סחיר, פסיבי, המחקה ביצועי מדד מסוים במטרה להשיג תשואה דומה ככל הניתן לזו שהוא מניב, באמצעות רכישת המניות הכלולות בו לפי משקלן היחסי.

בהתחלה נתפסו קרנות הסל כמוצר השקעות משלים ואפילו אזוטרי, אך נכון להיום הן תופסות חלק כה מרכזי בשוקי המניות בוול סטריט (גם בישראל), עד שיש מי שטוען שמדובר באיום על הדרך שבה מתומחרות כיום השקעות, עד כדי ניפוח בועה עצומה שעלול לקרוס בשל אלמנט ה"עדר" בשוקי המניות.

"כל מי שלמד כלכלה מכיר את המושג 'שוק משוכלל', שפירושו שכל מידע רלוונטי מגולם במחיר מניה", אומר הכלכלן הראשי בבית ההשקעות מיטב, אלכס זבז'ינסקי. "במציאות, השוק המשוכלל הזה מתממש באמצעות משקיעים שנמצאים בחיפוש מתמיד אחרי המניות שהמחיר שלהן זול או יקר מדי ביחס לערך הכלכלי של החברה. כתוצאה מקניות של מניות זולות ומכירה של יקרות המחיר מתכנס לשווי הכלכלי".

והמודל הזה משתנה כעת?

זבז'ינסקי: "כל הרעיון של 'שוק משוכלל' היה נכון עד לפני כמה שנים. בראיון שנתן לאחרונה המשקיע המפורסם דיוויד אינהורן (David Einhorn), הבעלים של קרן הגידור גרינלייט קפיטל, הוא טען שהשיטה של מחקר לגילוי מניות זולות מדי או יקרות מדי - שהביאה לקרן שלו רווחים גבוהים לאורך השנים - הפסיקה לעבוד בתקופה האחרונה. הוא הבחין שמחירי המניות הזולות לא עלו בעוד שמחירי המניות היקרות לא ירדו. משהו שפעם עבד בשוק השתבש.

"אחרי שחקר את העניין לעומק הוא הגיע למסקנה שההשקעות הפסיביות באמצעות מכשירי השקעה כמו קרנות סל גרמו לשינוי יסודי במבנה של שוק ההון. או במילים של אינהורן עצמו: השווקים 'שבורים מיסודם' (Fundamentally Broke)".

מה הבעיה שנוצרה?

"הבעיה היא שהשקעה פסיבית בהגדרה לא אמורה להשפיע על מחירי המניות, אלא רק 'לרכוב' על מדד המניות".

לדברי זבז'ינסקי, הרעיון המקורי של מוצרי ההשקעה הפסיביים הוא לאפשר ל'גברת כהן מחדרה' לתת הוראה פשוטה בבנק ו"לקנות" את מדד הנאסד"ק לדוגמה בסכום כספי קטן.

אלא שזה היה נכון לטענתו כל עוד מוצרי ההשקעה הפסיביים היו חלק זניח משוק ההון, וכעת המצב משתנה. "בפועל כיום, הכסף הפסיבי משפיע על המחירים. כשמשקיע קונה תעודת סל, מנהלי התעודה קונים מניות. ככל שמניות החברה שוות יותר ומשקלה במדד גבוה יותר - הם קונים יותר מניות שלה. זה קורה יום יום".

המניות הגדולות שוות פי 400 מהקטנות

זבז'ינסקי ממיטב מציג נתונים אודות הזרימה המסיבית של כספים לקרנות הפסיביות, מתוך מידע שמפרסם הבנק הפדרלי בארה"ב (הפד), לפיו בשנת 2023 נרכשו מניות בוול סטריט בסכום של 400 מיליארד דולר (נטו), באמצעות קרנות סל (ETF). משקיעים אחרים, כמו מנהלי תיקים או קרנות נאמנות מסורתיות (Mutual Funds) מכרו מניות בסכום דומה של 380 מיליארד דולר (נטו).

מדובר בשנה, נזכיר, שבה עלו מדדי המניות המובילים של וול סטריט בשיעורים דו־ספרתיים: S&P 500 עלה ב־24% ומדד הנאסד"ק טיפס ב־49%. מתחילת 2024 מגמת העליות נמשכת ביתר עוצמה.

זו מגמה שהתגברה בעשור האחרון. לפי זבז'ינסקי בעשר השנים האחרונות רכשו המשקיעים מניות באמצעות קרנות סל בהיקף של 3 טריליון דולר (נטו), בזמן שהמשקיעים 'האחרים' מכרו מניות ב־800 מיליארד דולר (נטו). הוא מעריך שרבים מהשחקנים שמוכרים מניות לא יוצאים מהשוק, אלא קונים במקומן קרנות סל: "הם פשוט עוברים מניהול אקטיבי על ידי החזקה ישירה של המניות או דרך מנהלי השקעות וקרנות נאמנות אקטיביות, לניהול פסיבי באמצעות קרנות סל".

איך נוצר העיוות בשוק מההשקעות הפסיביות?

"לכאורה המניות הגדולות הן מאוד נזילות ויכולות לספוג ביקושים גדולים מבלי שמחירן יושפע, יותר מאשר המניות הקטנות שמקבלות פחות ביקושים. בפועל, זה לא בדיוק נכון. שווי השוק של חמש החברות הגדולות ב־S&P 500 גבוה כמעט פי 400 מחמש המניות הקטנות ביותר במדד. ולכן הן גם מקבלות ביקושים של פי 400 מכספי ההשקעה של קרנות הסל מאשר הקטנות. מאידך, מחזורי המסחר של המניות הענקיות גדולים בממוצע רק פי 100 מאשר אצל המניות הקטנות.

"לכן הכסף שזורם מקרנות הסל ומושקע במניות הגדולות, משפיע יותר על המחיר שלהן מאשר הכסף שמושקע במניות הקטנות. עובדה זו 'מעיפה' את מחירי הגדולות עוד יותר מעלה ומרחיקה אותן מהמניות הקטנות. כך נוצרת התופעה של 'שבע המופלאות' (אפל, מיקרוסופט, גוגל, אנבידיה, טסלה, מטא (פייסבוק) ואמזון) - ענקיות הטכנולוגיה שמתרחקות משאר המניות במדד S&P500".

כך לטענת זבז'ינסקי, "שיטת הקצאת ההשקעות של משקיעים פסיביים היא 'טיפשה' - שים הכי הרבה כסף בחברות היקרות ביותר".

איך זה עלול להשפיע על השוק?

"כששוק המניות נשלט בחלקו הגדול על ידי הכסף הפסיבי, ההתנהגות שלו משתנה. במקום שמחירי המניות יתכנסו אל שוויה הכלכלי של חברה, המניות היקרות מתרחקות ממנו. בעולם 'הישן' מנהלים אקטיביים היו מוכרים את המניות היקרות, אך מי יעז היום לעשות 'שורט' על גוגל או מיקרוסופט? זאת כמעט הדרך הבטוחה להפסיד כסף".

"השוק הופך לריכוזי יותר ותנודתי יותר"

במצב שנוצר, אומר זבז'ינסקי, "למנהלים אקטיביים כמעט אין סיכוי להכות את השוק. בהתחשב בעובדה שדמי הניהול שלהם גם יקרים יותר, הם מפסידים לקוחות שעוברים למוצרים פסיביים ונאלצים לסגור את העסק. דיוויד אינהורן אמר בהקשר זה שכיום המניות הזולות לעיתים נשארות זולות למרות ההצלחות העסקיות. כדי שהמניה תעלה צריך שעוד משקיעים שחוקרים את המניות יגלו אותה, אך יש פחות ופחות משקיעים כאלה, והמניות נותרות זולות".

מה יקרה לשוק בשליטת קרנות סל?

"שוק כזה שנמצא בשליטה של כסף פסיבי יהיה יקר יותר, כי הוא 'ינפח' מאוד את המניות הגדולות. להבדיל ממנהל השקעות אקטיבי, שיכול להחזיק יותר מזומן אם השוק יקר מאוד, הפסיבי חייב לקנות תמיד בכל מחיר ברגע שקיבל כסף להשקעה. אבל צריכים לזכור שבמצב של פדיונות בירידות בשווקים, הוא גם ימכור בכל מחיר.

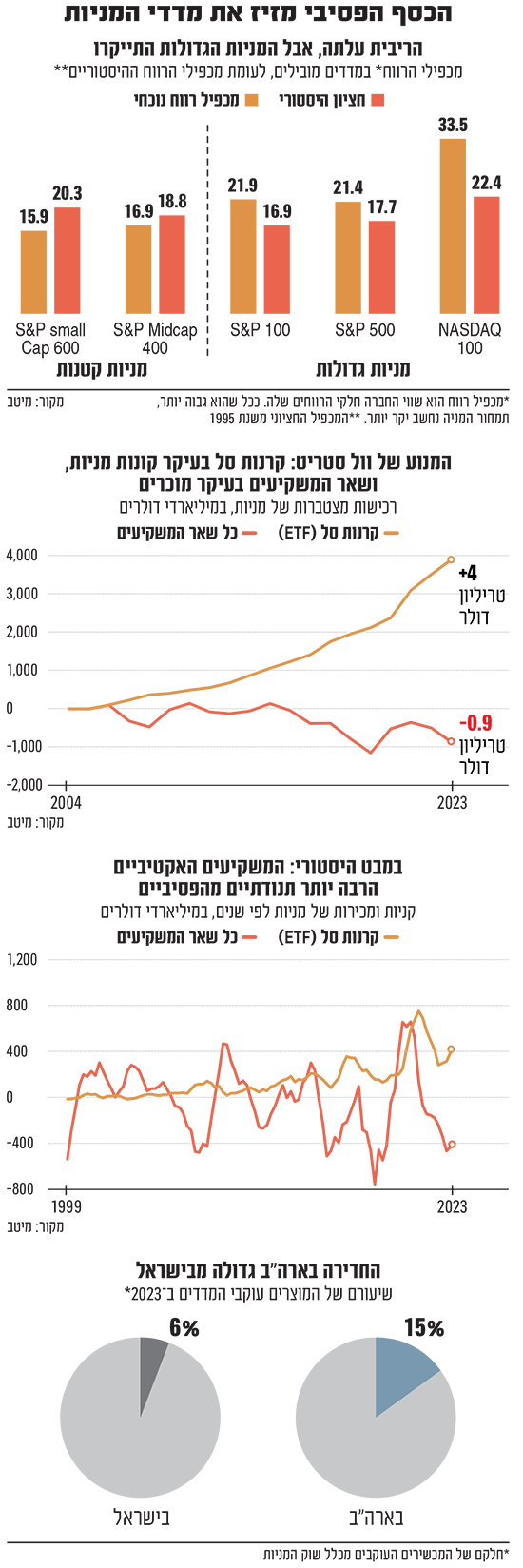

"השוק הופך לריכוזי יותר ותנודתי יותר. רוב העליות מתרכזות בכמה מניות גדולות, ולמניות הקטנות אין כמעט סיכוי לנצח את הגדולות כשהשוק עולה. לראיה, מדדי המניות הקטנות בארה"ב הרבה יותר זולים היום מהממוצע של הערכות שווי היסטוריות שלהן, כאשר ההערכות של מדדי המניות הגדולות דווקא גבוהות משמעותית מהממוצע ההיסטורי. אי אפשר להסביר את זה בהבדלים בין רווחיות החברות, בהשפעות מאקרו כלכליות או בסיבות כלכליות אחרות", טוען זבז'ינסקי.

לצד זאת הוא מדגיש כי "בעולם הפסיבי המניות הגדולות יהיו תמיד מנצחות בעליות, אך הן יפסידו כשהשוק יירד, כי הן יקבלו את פקודות מכירה הגדולות ביותר כשהמשקיעים יברחו מהשוק. בירידות בשוק המניות בשנת 2022 מניות הטכנולוגיה הגדולות הובילו את המגמה. ההסבר המקובל היה שזה בגלל שהן מושפעות יותר מעליית הריבית. זאת לא הסיבה, אלא בריחת משקיעים מהאפיקים הפסיביים, שפגעה יותר חזק במניות הגדולות".

זבז'ינסקי מתריע לסיכום כי ההשתלטות של הכסף הפסיבי על שוק המניות, כרגע בארה"ב, פוגעת בייעוד המרכזי שלו: "אותו ייעוד הוא הקצאה יעילה של מקורות ההשקעה. הכסף הפסיבי מוביל להקצאת כספים שמתבצעת על פי הכלל שהגדול מקבל יותר, וכך הנפקות של חברות חדשות זוכות לעניין מועט, כל עוד הן לא נכנסות למדדי המניות ומושכות כסף פסיבי".

"הדרך הטובה היא להשקיע 'כמו השוק'"

הדומיננטיות של המוצרים הפסיביים הולכת וגוברת גם בשוק ההון הישראלי, אך בשיעורים שעדיין רחוקים מזה האמריקאי. לפי נתוני חברת מוצרי המדדים איישרס של ענקית ההשקעות האמריקאית בלקרוק, בארה"ב עמד בסיכום שנת 2023 שווי שוק המניות על 42.8 טריליון דולר, כאשר שווי מוצרי המדדים עמד על 6.4 טריליון דולר, כלומר כ־15% מהשוק.

לפי נתוני הבורסה בת"א, מסתכם היקף מוצרי ההשקעה הפסיביים על מדדי המניות המקומיים בכ־55 מיליארד שקל - שיעור של כ־6% משווי כלל שוק המניות. יניב פגוט, סמנכ''ל בכיר ומנהל מחלקת מסחר, נגזרים ומדדים בבורסה, מציין כי בארץ ההשפעה של המדדים הפסיביים על השוק עצמו לא חזקה כמו בארה"ב. "בוול סטריט הזרימה של הכסף מהאפיקים הפסיביים עלתה בצורה חדה בשנים האחרונות, עד שנוצר חשש 'לתמחור יתר' של המניות", הוא אומר. "חשש נוסף הוא לפדיונות כבדים בתקופות של משברים, שיובילו את המניות לירידות חזקות". עם זאת פגוט מדגיש כי למוצרים אלה יש גם יתרונות, "בעיקר במחיר שלהם (עלות דמי הניהול, ח"ש) ובדרך שהם מייצגים עבור המשקיע את הכלכלה".

אפקט הבועה שמייצרים מוצרי המדדים בארה"ב מתבטא לדעת פגוט בתמחור של המניות. "אנחנו רואים תמחורים שלא ראינו בעבר: המניות ב־S&P 500 נסחרות במכפיל רווח עתידי של 20.6, למול ממוצע של 17.7 בעשר השנים האחרונות, ובסקטור הטכנולוגיה המכפיל כיום הוא 28.5 - יקר ב־40% ביחס לעשור האחרון".

אבנר חדד, מנכ"ל הפניקס בית השקעות ומנכ"ל קסם קרנות, היה מחלוצי תחום קרנות הסל בישראל, וגם היום מהווה שחקן מרכזי בשוק זה. לדבריו, לפחות בשוק המקומי מוצרי הסל אינם גורמים לעיוות מחירים. "אנו רואים שקרנות בניהול אקטיבי, לאורך השנים, עדיין מצליחות יפה ביחס למדדי הבסיס שאותם הן מנסות לעקוף. ההצלחה של הקרנות האקטיביות מלמדת שיש ערך למחקר וביצוע ההשקעות על בסיסו", הוא אומר.

עם זאת חדד מסכים שהיקפי הפ עילות העצומים של המוצרים הפסיביים בארה"ב משליכים על השוק שם: "בוול סטריט, לנוכח היקפי הפעילות האלה למשקיע הבודד, חכם ככל שיהיה, אין דרך לנצח את זה. יש הבדל בין אנליסט שמסקר מניה בבורסה בתל אביב עם מחזור מסחר יומי של 20 מיליון שקל, לבין אנליסט שמסקר מניה שהמחזור היומי הממוצע שלה הוא 30 מיליארד דולר. במקרה כזה אין ערך מוסף למחקר, ואז הדרך הטובה היא להשקיע 'כמו השוק'".

אז בארה"ב נוצר עיוות בתמחור?

חדד: "לא, כי בסופו של דבר אם 5% ממדד מסוים תופסת מניית גוגל, אז זה שוק המניות. ואם גוגל תעלה או תרד, זה מה שהשוק יקבע. מניית אנבידיה למשל (שעלתה ב־1,914% בחמש השנים האחרונות, כשמדד הנאסד"ק עלה 111% באותו פרק זמן, ח"ש) - מה שהעלה אותה בצורה חריגה לא היו קרנות הסל, אלא מהפכת ה־AI שהיא מובילה.

"ובכלל, חלק משבע המופלאות קצת נחלשו לאחרונה, בזמן שאחרות מתחזקות". כלומר חדד ממחיש כי בסוף השוק כן מתגמל את המניות המצליחות והגרועות באופן פרטני.