קתי ווד / צילום: Reuters, Hugo Amaral/SOPA Images

המשקיעים של קאת'י ווד עוזבים את הקרנות שלה.

אלו מיהרו להשקיע בקרנות הסל (ETF) של ווד והרוויחו בגדול במהלך התפרצות הקורונה, כשמנהלת הקרן הפכה לסנסציה במדיה החברתית בזכות השקעות נועזות במניות טכנולוגיה חדשניות כמו טסלה, זום ו־Roku. רובם דבקו בה לאחר שהפדרל ריזרב (פד) העלה את הריבית, ומזלן הטוב של הקרנות השתנה לרעה. עכשיו, לאחר שחוו הפסדים משמעותיים על פני שנים, לרבים מהם מתחיל להימאס.

● החברה הלוהטת בעולם יצאה למסע רכישות בישראל. ויש גם חדשות רעות

● הכל למכירה: כך זורם הכסף הסיני לאוניברסיטאות אמריקאיות

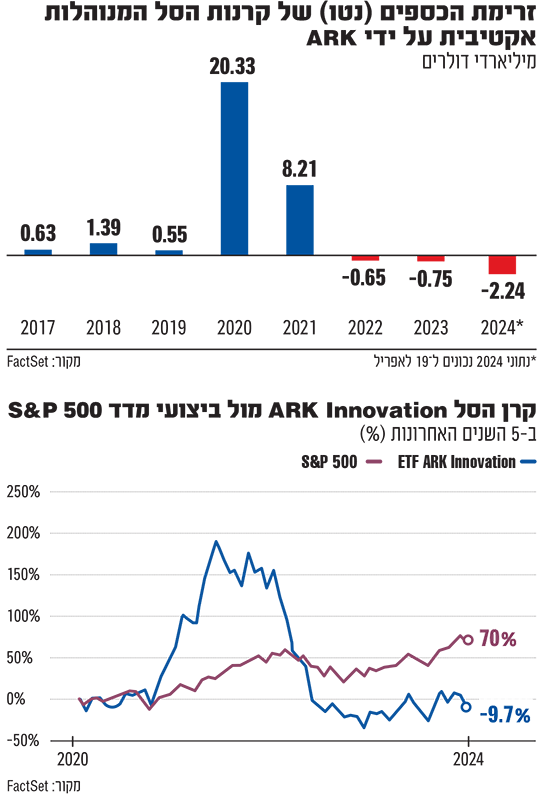

כך, משקיעים משכו השנה 2.2 מיליארד דולר (נטו) משש הקרנות המנוהלות אקטיבית של קבוצת ARK של ווד (ARK Investment Management), משיכה שמגמדת את הזרימה מהן בכל שנת 2023. סך הנכסים בקרנות אלו ירד ב־30% תוך פחות מארבעה חודשים, ועומד כעת על 11.1 מיליארד דולר. מדובר בירידה משמעותית מהשיא של 59 מיליארד דולר בתחילת 2021, כאשר ARK הייתה מנהלת תעודות הסל הגדולה בעולם.

"המשקיעים המסורים מרגישים מתוסכלים", אמר טוד רוזנבלוט, ראש מחלקת המחקר של ספקית הנתונים VettaFi. "זו אמורה להיות שנה טובה יותר לגישת ההשקעות של ARK המתמקדת בצמיחה וטכנולוגיה משבשת, אבל הם השקיעו בעיקר בחברות שלא הצליחו".

תקוות שהפד יתחיל בסופו של דבר להוריד ריבית, יחד עם התלהבות מטכנולוגיית בינה מלאכותית יוצרת (גנרטיבית), עזרו להעלות את מדד S&P 500 עד כה השנה ב־6.3%. הן היו אמורות לסייע באותו אופן גם לקרנות ARK, אך מניות קרן החדשנות המרכזית שלה דווקא ירדו ב־16%.

ריכוזיות בקרן החדשנות

זה בעיקר בגלל שהקרנות של ווד מרוכזות בצורה משמעותית בקומץ מניות. כך למשל שבע מניות מהוות כמחצית מקרן ARK Innovation. בין אלו, מניית טסלה, ההחזקה הגדולה ביותר, איבדה השנה יותר מ־40% למחיר של כ־144 דולר. ווד קנתה יותר כשהמחירים ירדו, ולאחרונה הצהירה ב־CNBC שהיא עדיין מצפה שהמחיר של טסלה יגיע ל־2,000 דולר בחמש השנים הקרובות.

החזקות מובילות אחרות כמו חברת המדיה והסטרימינג Roku, שירדה ב־33%, ו־Unity Software, שנפלה ב־44%, גררו גם הן את הקרן מטה.

מארק האדן, רואה חשבון בן 63 מווירג'יניה, הוא בין המשקיעים שמכרו לאחרונה שתי קרנות של ARK בהפסד גדול. האדן קנה 200 מניות בקיץ 2021 לאחר ששמע מחבר על ווד. לדבריו, הוא משקיע בעיקר בקרנות מדד זולות, אך הסתקרן מ־ARK והכניס חלק מתקציב ה"סיכון" שלו להשקעה שמהווה שבריר מתיק ההשקעות הכולל שלו.

"זה היה מאוד מבטיח, חשבתי. אבל הקרנות המשיכו להפסיד כסף, והרבה", הוא סיפר. "יכולתי להרוויח 5% ריבית על המזומנים בחשבון השוואב שלי (חברת שירותי השקעות ותיקה)", טוען האדן. "אני מקווה שווד תצליח, אבל מבחינתי הקרנות האלה לא מתאימות לתיק ההשקעות שלי".

"הלכו כספי הפרישה"

קבוצת ARK הפכה לסנסציה כמעט בן לילה בשנת 2020, כאשר קרן החדשנות הציגה תשואות אטרקטיביות ו־ווד הופיעה תכופות בטלוויזיה כדי להציג תחזיות שוריות לגבי החזקותיה. הקרנות הפעילות של ARK קיבלו השקעות חדשות בסך 20 מיליארד דולר באותה שנה, סכום מדהים עבור מנהלת נכסים קטנה, שהפך אותה ליקירת תעשיית ניהול הנכסים.

משקיעים עקבו מקרוב אחר דוחות המסחר היומיים של ARK כדי להעתיק את ההשקעות של ווד. היא צברה מיליוני עוקבים ברשתות החברתיות, שחלקם כינו אותה "מאמא קאת'י" או מכרו חולצות טריקו עם תמונתה.

אנליסטים אומרים שהקרנות תמיד היו מסוכנות, ממגוון סיבות. הן זינקו בחדות בדומה להשקעות מסוכנות אחרות, כשהריביות היו נמוכות מאוד - ואז צנחו משמעותית כשהריבית עלתה. בסוף 2023 הפסידו המשקיעים בקרנות ARK יותר מאצל כל מנהל נכסים אחר בעשור האחרון - 14.3 מיליארד דולר, לפי חברת דירוג הקרנות מורנינגסטאר. ARK קיבלה את מירב הכסף ממשקיעים סביב פברואר 2021, כשקרן אינוביישן הגיעה לנקודת השיא שלה, מה שהתברר כתזמון מצער עבור משקיעים רבים.

פורומי ההשקעות של רשת Reddit מלאים בסיפורים של אנשים שהשקיעו בARK בשיאה וכעת מתפתלים בשאלה האם למכור בהפסד גדול או לחכות ולראות מה יקרה. אחד מהם הודה כי העביר את חשבונות הפרישה שלו אל ARK במהלך המגפה, בהשראת הרווחים המשמעותיים שהציגה. "הפסדתי בערך 50%-60% בכל החשבונות שלי, וכעת שלוש שנים מאוחר יותר, אני לא יודע מה לעשות".

לסמוך על האינטואיציה?

גורמים בתעשיית ניהול הנכסים טוענים כי קרנות ARK תלויות יותר מדי באינטואיציה של ווד. ווד, כיום בת 68, הקימה את הקרנות ב־2014 כדי להנגיש למשקיעים רגילים השקעות המתמקדות בחברות מתפתחות.

היעדרותה של מניית אנבידיה מקרן הדגל של ARK היא מקור כאב רגיש במיוחד. קרן אינוביישן מכרה את החזקתה בינואר 2023, רגע לפני שהחלה דהרת השור של המניה, שמאז הוכפל שוויה פי ארבעה לערך.

ווד הגנה שוב ושוב על החלטתה לצאת ממניית יצרנית השבבים, למרות ביקורת נרחבת על החמצה של טירוף ה־AI שכבש את וול סטריט בסערה. החשיפה של ARK לאנבידיה החלה 10 שנים קודם לכן, ותרמה רווחים משמעותיים, אמרה דוברת הקרן. אולם לדבריה התמחור הקיצוני שמעניק השוק לאנבידיה והאפסייד הגבוה יותר בחברות אחרות בתחום ה־AI, הובילו להחלטה לצאת מהמניה.

מורנינגסטאר תהתה לאחרונה לגבי יכולתה של ARK לנתח בהצלחה חברות בשלבים מוקדמים, לנוכח התחלופה המהירה בצוות ההשקעות שלה, לאחר עזיבה של כמה ותיקים ב־2023, שבעקבותיה "ווד נותרה אשת המפתח", כפי שכתב אנליסט מורנינגסטאר החודש.

הימור מוצלח יותר של ווד, חסידה ותיקה של מטבעות דיגיטליים, היה על בורסת הקריפטו Coinbase, שמנייתה זינקה פי ארבעה בשנה האחרונה, אם כי היא עדיין נמוכה ב־47% מהשיא שלה ב־2021. גם תעודת הסל של ARK העוקבת באופן פסיבי אחר הביטקוין, הצליחה לגייס סכומים ניכרים.

ולמרות שכוכבה של ווד דעך, יש עדיין מאמינים לקרנות שלה. אריק לובגרן, יועץ בן 50 ממילווקי, השקיע לראשונה בקרנות ARK לפני כשנה, בשל העלות הנמוכה בכניסה. הוא רכש מניות של כל שש קרנות הסל הפעילות של ARK, החזקה המהווה כעת כמחצית מתיק המניות שלו. בהמתינו להורדת ריבית, הוא "מתכנן להחזיק בהשקעות האלה לטווח ארוך", לדבריו.