צילומים: תמר מצפי, סיון פרג', עמוס בן גרשום, Shutterstock/ א.ס.א.פ קריאייטיב

בשבוע שעבר הסתיימה תקופה בחברת התובלה הימית צים. קנון , חברת ההחזקות בשליטת עידן עופר, הודיעה על מכירת יתרת מניות צים שנותרו בידיה ובכך למעשה משפחת עופר התנתקה רשמית מענקית התובלה. עופר היה בעל המניות הדומיננטי בצים למעלה מ־20 שנה, בחלק מהתקופה בעלי 100% מהחברה (עם משפחתו). הוא עבר עם החברה עליות ומורדות, שני הסדרי חוב, פרשה אחת שהסעירה את המדינה, שיאים פנומנליים ודיבידנדים דשנים. הסיום מבחינת עופר הוא ניצחון גדול: מאז הונפקה צים בבורסת ניו יורק בשנת 2021 היא הניבה לקנון יותר מ־2 מיליארד דולר ממכירת מניות ודיבידנדים.

● למה עידן עופר יוצא מצים דווקא עכשיו, ומה הוא יעשה עם אקזיט הענק?

● ת"א וניו יורק יטפסו ביותר מ-10%, השקל יתחזק, והריבית תרד: התחזיות ל-2025 ואיפה כדאי להשקיע

נראה שמעט מאוד אנשים היו מהמרים שכך זה יסתיים. רק לפני קצת יותר מעשור צים, אז בבעלות מלאה של החברה לישראל, נאלצה לבצע שני הסדרי חוב, ופיטורי ענק. החברה לישראל הזרימה מאות מיליוני דולרים כדי להציל את צים (פעמיים) ולבסוף עופר נאלץ לוותר על רוב החזקותיו בחברה.

קשה היה אז לחשוב על כך שבתוך פחות מעשור צים המתאוששת תונפק בניו יורק. למעשה, גם לעופר עצמו היו ספקות במהלך השנים: במכתב לעובדים אחרי הסדר החוב הראשון, הוא כתב כי "למרות האמון שיש לנו בצים, היו ימים שבהם חשבנו שזה יהיה בלתי אפשרי". לצד זאת, הודה שיש לו סנטימנט מיוחד לחברה: "ספנות הייתה חלק בלתי נפרד מההיסטוריה האישית של אבי, סמי, מאז שהתחיל את הקריירה כנער שליחויות בסוכנות שילוח ימי, דרך התגייסותו הוולונטרית לצי הבריטי במלחמת העולם השנייה, ועד שירותו בחיל הים הישראלי במלחמת השחרור. צים היא התגשמות חלום, ובאופן טבעי עשינו כל שביכולתנו כדי להגן על החברה".

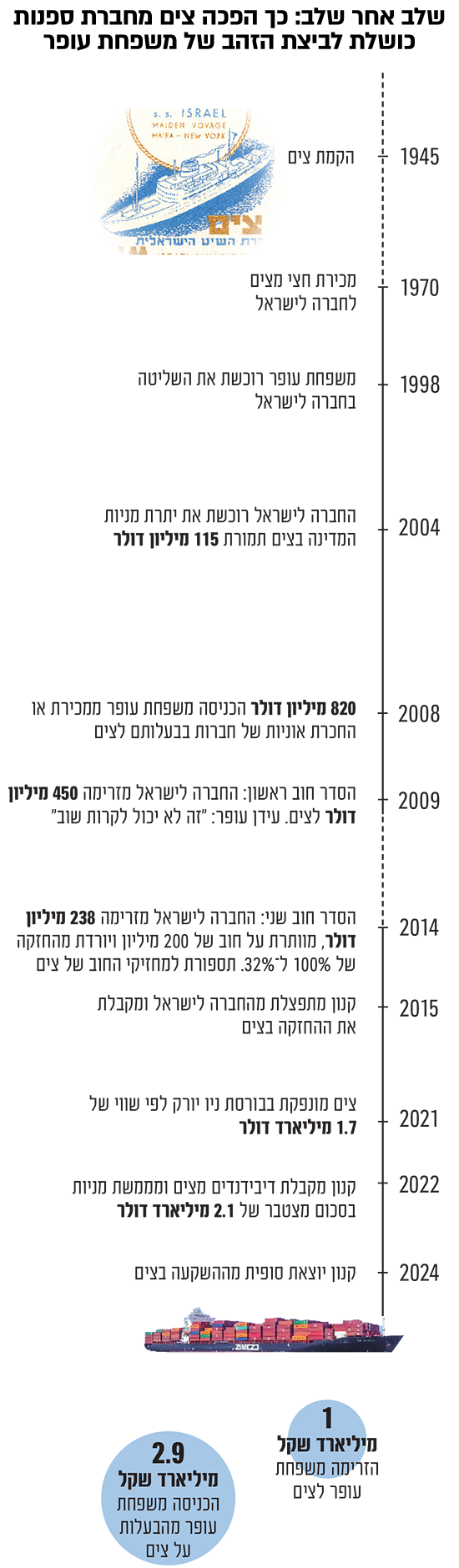

צים הוקמה ב־1945, והייתה בבעלות המדינה עד שב־1970 מחצית מהמניות נמכרו לחברה לישראל. משפחת עופר נכנסה לתמונה ב־1998 כשרכשה את השליטה בחברה לישראל. ב־2004 היא רכשה את יתרת מניות המדינה בצים בעסקה שנויה במחלוקת, ובהמשך ביצעה שורה של עסקאות בעלי עניין עם חברת הספנות. כאמור, ב־2009 וב־2014 החברה ביצעה שני הסדרי חוב גדולים, וב־2021 הונפקה והפכה לחברה הישראלית הרווחית ביותר אי־פעם. מאז, המניה ברכבת הרים, וב־2024 לפחות נהנתה ממומנטום חיובי וזינקה בכ־250%. גלובס חוזר לאנשים, האירועים והעסקאות שליוו את מערכת היחסים בין משפחת עופר לבין צים.

בחזרה לעסקת "השקשוקה"

עסקת רכישת מניות המדינה בצים על־ידי החברה לישראל ב־2004 זכתה לימים לכינוי הנלווה "שיטת שקשוקה". עו"ד רם כספי, מוותיקי עורכי הדין בישראל ומי ששימש כעורך דינם של משפחת עופר בעסקת צים, הוא האיש שהטביע את המונח, בשיחה עם גלובס 20 שנה אחרי הוא מספר שהמונח נולד בתמימות.

"הייתי עם משפחת עופר בכל העסקאות בתחילת הדרך. העסקה הזאת נחתמה כשביבי היה שר האוצר. הגענו לירושלים לסגור את העסקה לרכישת מניות המדינה בצים (כ־50% מצים), אני ומנכ"ל החברה לישראל בזמנו, יוסי רוזן. היינו המציע היחיד. באוצר עשו שתי הערכות שווי פנימיות לגבי ערך מניות המדינה בצים וכשהגשנו את ההצעה שלנו התשובה שקיבלנו מהאוצר הייתה שההצעה שלנו רחוקה מהותית מהערכות השווי שיש להם.

"אמרתי להם בואו נראה אם אפשר לסגור את הפער. כל העסק לקח שעתיים, כשבזמן הזה הגשנו 6 הצעות שבהן העלינו בכל פעם את המחיר והאוצר מצידו הגיש 6 הצעות שבכל פעם המחיר בהן ירד. אמרתי להם - בואו נעשה שקשוקה מכל ההצעות, נעשה ממוצע. וכך עשינו. יצא שהממוצע יותר גבוה מההצעה הכי גבוהה שלנו. הם אמרו 'אם אתם תוסיפו איקס לממוצע הזה, החברה שלכם'. אני אמרתי אוקיי, Done Deal. אומר לי המנכ"ל של החברה 'רגע, אנחנו צריכים להתייעץ' (עם משפ' עופר). אז אמרתי 'לא להתייעץ, לא כלום, גומרים'. לחצנו ידיים ובזה זה נגמר".

מחיר העסקה נקבע על 506 מיליון שקל (116 מיליון דולר ששיקפו לחברה שווי של 237 מיליון דולר לצים) ובהמשך אותו יום נערכה מסיבת עיתונאים בלשכת שר האוצר נתניהו לדווח על הליך ההפרטה. "יוסי רוזן עלה לדבר ואמר 'גמרנו את העניין הודות לשיטת השקשוקה של רם כספי'", משחזר כספי. "חצי מהנוכחים הבינו את זה כמו שזה, אבל החצי השני, בעיקר העיתונאים, הבינו את זה אחרת, חשבו שעשינו למדינה תרגיל. ואז יצאה סיסמה שאנחנו עשינו לממשלה שקשוקה".

אבל לא רק העיתונאים חשבו שיש טעם לפגם בעסקה. צים הרוויחה בשנת 2004 מעל 170 מיליון דולר (בין היתר בשל רווח חד פעמי של כ־42 מיליון דולר). כלומר, רק הרווחים של צים היו יותר ממחצית מהשווי. מבקר המדינה אף נדרש לנושא, כשכתב כי "נוכח הצעת הפתיחה של החברה לישראל, שהייתה נמוכה בהרבה מהסכום המזערי של הערכות השווי, היה מקום שהוועדה למכירת המניות תשקול לדרוש מחיר גבוה מזה שדרשה".

בזכות "השקשוקה" משפחת עופר עשתה עסקה מעולה.

"על הכל אפשר להסתכל אחורה, אבל אין לכך משמעות. בזמן שהם מכרו את צים זה היה המחיר הריאלי. זה שדברים השתנו זה לא רלבנטי ליום שבו נמכר הנכס. אם הייתי משקיע במניות טסלה 1000 דולר לפני כמה שנים, אז היום היו לי 200 אלף דולר. אז מאסק מכר לי בזול? לא. זה היה המחיר הנכון אז. זו הכלכלה החופשית".

כספי מספר כי סמי עופר המנוח (אביו של עידן) כלל לא היה מרוצה מהמחיר: "כשהודענו לסמי שהעסקה נחתמה הוא אמר לי: 'אתה בזבזת לי חמישה מיליון דולר'. אני זוכר את זה כמו היום. אמרתי לו שאם זה שווה איקס זה גם שווה איקס ועוד 5%־10%. אבל זו הייתה התגובה הראשונה שלו, שהתלונן שהסכמתי למדינה להעלות את המחיר בלי לדבר איתו. הוא לא היה מבסוט".

בשורה התחתונה הוא קנה בזול.

"אל על נקנתה בקרוב לכלום. ממי קנו אותה? מהמדינה, נכון? ומה קורה עכשיו? היא שווה הרבה יותר על הנייר. הרבה מעבר למחיר ששילמו. דברים משתנים. יש כל מיני אירועים שגורמים לשינוי בערכים כלכליים, בטח על-פני תקופה של 20 שנה. צריך לזכור גם שהיה משבר לאורך שנים בצים. משפחת עופר לקחה סיכון כשרכשה אותה".

בהמשך, יצרו העיתונאי ואיש הטלוויזיה מיקי רוזנטל (שלימים גם הפך לח"כ) והבמאי אילן עבודי סרט תעודי שנשא את הביטוי שטבע עו"ד כספי, "שיטת השקשוקה", אשר טען לקשרי הון־שלטון לא תקינים בישראל דרך הצגת הקשרים בין המדינה לבין משפחת עופר תוך בחינת מכירת נכסים למשפחת עופר, בהם מפעלי ים המלח, צים ובזן. משפחת עופר פתחה בהליך משפטי נגד רוזנטל. אך בהמשך מחקה את ההליך.

אם היית יודע שהמונח הזה "שיטת השקשוקה" יהפוך לשם נרדף לשחיתות והון־שלטון, עדיין היית משתמש בו?

עו"ד כספי: "במהלך המו"מ חשבתי שזה לא נורא להשתמש במונח צבעוני, אבל בדיעבד הייתי אומר 'בואו נעשה את שיטת הממוצעים'. אחר כך היה קשה להסביר לציבור למה הכוונה".

"הליך המכירה היה מופקר"

מיקי רוזנטל לא מאמין שמדובר בשיטת הממוצעים. "לא שיניתי את דעתי בנוגע למשפחת עופר, ולו במאום, ואפילו להפך. רק התחזקה אצלי התחושה, ויותר מתחושה, שהדברים לא היו בסדר בהתנהלות שלהם בעסקת הרכישה. היו הערכות שווי שלא התחשבו בהן, נכסים שלא ספרו אותם. הליך המכירה היה מופקר, מדינת ישראל מכרה את נכסיה בנזיד עדשים".

רוזנטל לא מצליח להבין איך משפחת עופר גיבשה תדמית של זו שהצילה את צים. "הרבה אנשים באים ואומרים שנכון שהיום הוא הרוויח פי כמה, אבל עידן עופר הגיע למצב שהוא כמעט הטביע את צים בגלל שתאבונו היה גדול. הוא רצה להפוך את צים לחברה הגדולה בעולם, קנה ספינות באופן מטורף וחסר אחריות, בלי קשר למחירי ההובלה. ואז המחירים נפלו והוא כמעט איבד את צים, החברה התרסקה. ועכשיו אומרים 'הוא חכם גדול, כי הנה תראו, הוא מכר ברווח עצום'. אבל גם ההתרסקות של צים בזמנו, אחרי המכירה, הייתה רק בגלל חוסר האחריות והחובבנות שבה הוא ניהל את צים, וזה מנותק לחלוטין משאלת השווי".

במשך שנים החברה לא הייתה רווחית, אז אולי הוא לא קנה במחיר נמוך מדי?

רוזנטל: "את שאלת השווי צריך לשאול בזמן אמת, ובזמן אמת צים הייתה שווה לפחות פי שניים ממה שהיא נמכרה לו. העובדה היא שהיה מתחרה אחד ולא היה מכרז ראוי אז מה היה דחוף למכור? אם לא השיגו את המחיר המינימלי - אל תמכור. זאת מדינת ישראל, לא איזה מישהו שחייב לבנק ולחוץ. כל העובדות האלה כשאני מחבר אותם יחד אומרות, שכמו במקרים אחרים מדינת ישראל מכרה בזול. זה שהוא הצליח היום למכור ברווח עצום אני מפרגן לו, אין לי שום בעיה. כל זמן שהוא עושה עסקים ומרוויח מכישרונו אין לי שום בעיה. הבעיה היא שחלק מההון של המשפחה הזאת, משפחת עופר, נעשה על חשבון אזרחי ישראל. כדי להגיד שזה נמכר במחיר הוגן צריך עוז מיוחד. או להיות אינטרסנט או להיות חצוף.

"הם פשוט דוגמה מצוינת לאיך המדינה עושה עסקים כושלים ואיך שהיא מנוצלת. אין לי טענות למשפחת עופר. הם אנשי עסקים שרוצים למקסם את הרווח שלהם, לוקחים סיכונים, עושים מה שהם רוצים. זה בסדר גמור. הטענות שלי הם למדינה כמובן ולפקידיה ושלוחיה שגומרים לעשות את העסקים בכובע אחד מטעם המדינה ואחר כך עוברים לעבוד אצל משפחת עופר או דומיה". ממשפחת עופר לא נמסרה תגובה.

עסקאות בעלי עניין במאות מיליונים

לאחר שהחברה לישראל השלימה את רכישת הבעלות המלאה בצים, פצחה משפחת עופר בסדרה של עסקאות בעלי עניין בהן מכרה לחברה אוניות בסכומי עתק. כך לדוגמה ב־2004 הכותרות הכלכליות בישרו על "עסקת בעלי העניין הגדולה ביותר", כשצים רכשה 8 אוניות וחכרה 4 אוניות מידי זודיאק, חברה פרטית בבעלות משפחת עופר, ב־820 מיליון דולר. העסקאות דווחו ואושרו כנדרש, אף שהעלו תהיות בשוק. מדוע דווקא ממשפחת עופר, והאם אין גורם אחר שיכול לעזור לצים בהצטיידות?

רפי דניאלי, מי שהיה מנכ"ל צים במשך 8 שנים תחת החברה לישראל, עד 2017, וקודם לכן היה סמנכ"ל הכספים של החברה, מספר: "הייתה עסקה שהוגדרה בעיתונות כעסקת בעלי העניין הגדולה ביותר במשק.. . העסקה הזאת עזרה לפיתוח של צים וליכולת החברה לעשות קפיצת מדרגה, כי הם יכלו לסגור עסקה במהירות ולמכור את האוניות לצים באותו מחיר".

יואב בורגן, העוסק בשיווק קרנות גידור ובייעוץ פיננסי־כלכלי, היה שנים רבות אנליסט שסיקר את החברה לישראל, קנון וצים. לדבריו, "לעידן עופר יש הרבה אינטרסים בענף הספנות. לאורך השנים עלו שאלות על עסקאות בעלי עניין, והן אושרו. היום, קשה לטעון שצים נפגעה מהעסקאות האלה, כי היא הגיעה להנפקה במצב אופטימלי ונהנתה מכל הטוב שממנו נהנה הענף בשנים הקודמות".

ובכל זאת, באותה תקופה העסקאות האלה הכבידו על צים ועל המאזן שלה. ההתרחבות המהירה שנועדה לאפשר לחברה להכפיל את כושר ההובלה שלה התאימה אולי לתקופת הגאות, אך יחד עם המשבר הכלכלי הגלובלי שהחל ב־2008, ופגע משמעותית בענף התובלה, לא נותרה לצים ברירה אלא לפנות להסדר החוב הראשון שלה, מתוך שניים.

"חבל הצלה יכול להינתן רק פעם אחת"

ב־2008 פרץ משבר הסאב־פריים בארה"ב, שהפך למשבר כלכלי עולמי. בסוף 2008 מנכ"ל צים באותה תקופה, דורון גודר, דיבר בכנס פנימי של החברה ואמר כי: "צים עומדת בפני תקופה קשה, היא אינה אותה חברה גדולה כשהייתה". זה היה לאחר ירידה של כ־90% במחירי התובלה הימית ועלייה במחירי האנרגיה. צים הפסידה במחצית 2008 כ־70 מיליון דולר.

בהמשך, החברה השביתה קווים ופיטרה מעל 1,000 עובדים. דירוג החוב שלה נחתך לרמת "אג"ח זבל" והיקף החובות שלה נאמד ב־3.2 מיליארד דולר לבנקים ולמספנות ועוד למעלה ממיליארד שקל למחזיקי אג"ח, בעיקר מוסדיים מישראל. הסדר החוב נחתם בסוף 2009, וכלל הזרמת 450 מיליון דולר מהחברה לישראל ופריסת רשת ביטחון בסך 50 מיליון דולר נוספים. בנוסף, ההסדר כלל מחיקת חלק מהחוב ופריסת יתרת החוב בתנאים נוחים יותר.

עופר כתב אז לעובדי צים: "חבל הצלה יכול להינתן רק פעם אחת. זה לא יכול לקרות שוב, חשוב שתזכרו את זה". למרות זאת, כשלאחר 5 שנים צים שוב נדרשה להסדר חוב, גדול אף מקודמו, עופר שוב הכניס את היד לכיס של החברה לישראל ואף וויתר על רוב החזקתו בצים לטובת הנושים. הפעם, ההסדר כלל גם "תספורת" של כ־1.5 מיליארד דולר - מחצית מהחוב. זה הומר ל־68% ממניות צים (וחלקו לחוב חדש), כך שהחברה לישראל ירדה להחזקה של כ־32% מהמניות. במקביל, החברה לישראל מחקה לצים חוב בסך כ־238 מיליון דולר והזרימה לה 200 מיליון דולר נוספים.

דניאלי, שניהל את צים בשנים הסוערות שלאחר ההסדר הראשון ועד ההסדר השני, נותן לעידן עופר קרדיט גדול על הסדרי החוב הללו. "בדיעבד זה ההסדר היחיד שממנו המוסדיים וכלל המעורבים יצאו ברווח די גדול מעצם זה שהמשיכו להחזיק את המניות. עשינו מה שנקרא בעגה הפשוטה תספורת, בעגה המקצועית המרת חוב להון. לא כולם אהבו את זה, אבל כולם הסכימו מתוך הנחה שבסוף, יש לצים יש פוטנציאל לצאת מהמשבר, מה שאכן הוכח באופן משמעותי".

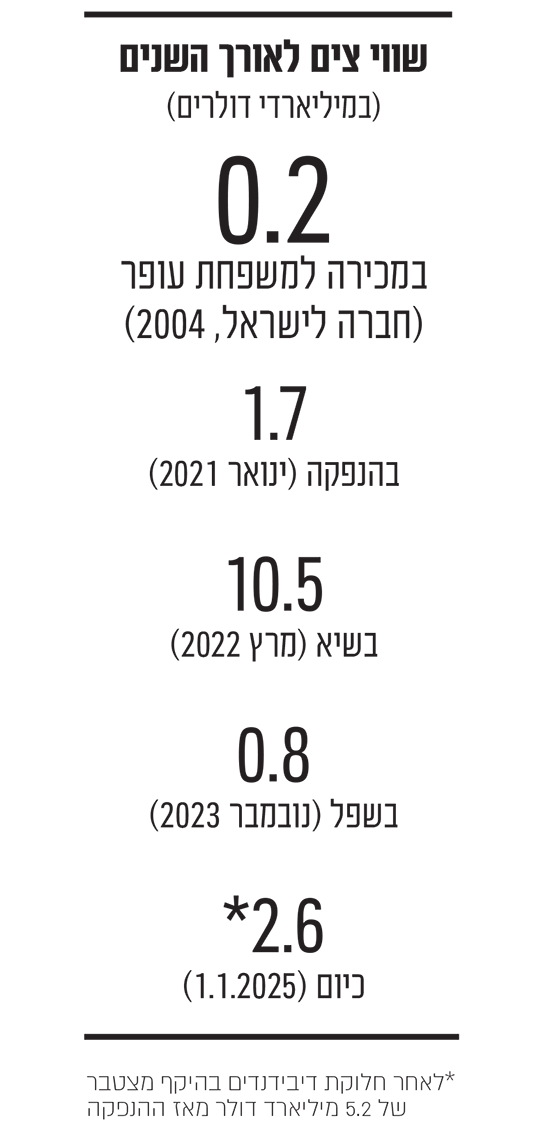

"סיפור הצלחה שיילמד בבית ספר למנהל עסקים"

שבע שנים אחרי אותה תספורת, צים כבר הייתה חברה ציבורית בארה"ב. דווקא משבר הקורונה הוא זה שדחף את החברה קדימה. תחת המנכ"ל אלי גליקמן (שהחליף ב־2017 את דניאלי) הוחלט לצאת להנפקה על רקע השיפור בתוצאות העסקיות. ההנפקה הצליחה, גם אם צים נאלצה להתפשר מעט על השווי, שעמד על 1.7 מיליארד דולר. "מחברה שלפני שנתיים קיבלה הערכת שווי חיצונית של מינוס 200 מיליון דולר, לחברה שהונפקה בשווי כזה - זה סיפור הצלחה שיילמד בבתי ספר למנהל עסקים", אמר אז גליקמן לגלובס.

הקורונה גרמה למשבר עולמי בשרשרת האספקה ופקק בנמלים שהיטיב עם צים במיוחד. גם ב־2021 וגם ב־2022 צים רשמה רווח נקי שנתי של מעל 4.6 מיליארד דולר, שהפך אותה לחברה הרווחית בישראל והמניה הגיבה בהתאם. בשיא, שווייה של צים זינק למעל 10 מיליארד דולר. בעלי המניות, ובראשם קנון של עופר, נהנו מדיבידנדים מכובדים שהסתכמו מאז ההנפקה בכ־5 מיליארד דולר.

אבל היציאה ממשבר הקורונה הפכה את הקערה על פיה. צים סיימה את 2023 עם הפסד של 2.7 מיליארד דולר, עצירת דיבידנדים וירידה חדה במניה, עד לשווי שפל של פחות מ־800 מיליון דולר בנובמבר 2023. מי ש"הציל" אותה הפעם היו דווקא החות'ים. התקפותיהם העלתה את מחירי התובלה ושיפרה את תוצאות צים; בינואר־ספטמבר 2024 היא רשמה רווח נקי פנטסטי של 1.6 מיליארד דולר. בהתאם, המניה זינקה בכ־250% מהשפל ב־2023 ומשקפת לחברה שווי נוכחי של 2.6 מיליארד דולר. בורגן אומר כי "צים תפסה את השור בקרניים".

היציאה של עופר: "רמזור למשקיעים"

חברת ההחזקות קנון של עופר, שפוצלה מהחברה לישראל וקיבלה ממנה את מניות צים ב־2015, מימשה מניות לאורך הדרך מאז ההנפקה, וכאמור את יתרת המניות שהיו לה (7.6%) מכרה לאחרונה ב־178מיליון דולר ובסה"כ 2.1 מיליארד דולר לאורך השנים. מבדיקת גלובס עולה, כי לאורך השנים, השקיעה משפחת עופר בצים (באמצעו החברה לישראל) מעל למיליארד דולר, ומנגד היא נהנתה מתמורות, כולל בעסקות בעלי העניין, המוערכות בפי שלושה לערך.

לדברי בורגן, "עופר תוגמל על העיקשות וההתמדה שלו. היסטורית, משפחת עופר עוד מימי האחים סמי ויולי, פעלה בענף הספנות, ויש פה סימבוליות יפה".

אם עופר, שמכיר היטב את התחום, יוצא עכשיו - זה תמרור אדום למשקיעים?

"אולי רמזור צהוב. מצד אחד, זה אינדיקציה ששחקן אסטרטגי רואה עכשיו תקופת שיא שטובה למימוש, ומאותת שלא לעולם חוסן. מצד שני, צים תמיד הייתה מניית ריטייל, וזה מה שמבדל אותה מהאחרות בענף".

דניאלי עוקב מרחוק אחרי צים מאז הפרישה שלו. "אני לא מעורב, אבל אני קורא עיתונות מקצועית ומתעדכן. אי אפשר להתנתק מענף הספנות", הוא צוחק. על האקזיט של עופר הוא אומר: "אני לא יודע מה השיקולים שלו, אבל באופן טבעי אחרי עלייה כזו בשווי, מגיע מימוש רווחים".