אורן מונטל, מנהל השקעות כספי עמיתים במנורה מבטחים / צילום: רמי זרנגר

"אם היית קונה מניות בישראל בתזמון הכי גרוע, ב־5 באוקטובר 2023, עדיין היית עושה יותר טוב ממדד S&P 500 האמריקאי", מכריז בפתיחת דבריו אורן מונטל, מנהל תחום השקעות כספי עמיתים במנורה מבטחים, בספקו נתון שעד לא מזמן נשמע דמיוני לגמרי. ואמנם, מדד ת"א 125 השלים מאותו תאריך זינוק של 75%, לעומת עלייה של 58% במדד האמריקאי המוביל. הסיבה לדעת מונטל כפולה: "גם ביצועי החסר של ישראל בשנה שלפני (בזמן קידום הרפורמה המשפטית, נ"א) וגם ירידת פרמיית הסיכון של ישראל בתקופה האחרונה".

● "אל תשאירו כסף למכונות": האם גם אתם יכולים להרוויח מפערי ארביטראז'?

● "כשיש ירידות הם עומדים בתור לפתוח חשבון": דור חדש עושה מהפכה בשוק ההון

בשל כך, הוא מעדיף פיזור עולמי רחב יותר ולא רק היצמדות למדדי ארה"ב, בוודאי כשהשווקים שם ובישראל שוברים שיאים חדשים. "בהשוואה לעבר אנחנו מחזיקים יותר בשווקים מחוץ לארה"ב, כמו יפן, סין ואירופה, משיקולים של תמחור בעיקר. הם נראים יותר מעניינים מ־S&P 500. השוק האמריקאי מהווה 65%־70% מתיק מניות חו"ל שלנו", מפרט מונטל. מדובר בשיעור דומה לחברות ביטוח אחרות, אבל נמוך מאצל רוב בתי ההשקעות. גם השוק בת"א לדבריו ב"תמחור שאינו זול כמו שהיה בשנתיים האחרונות. לכן אנחנו שומרים על חשיפה מנייתית של 40% לישראל ו־60% בחו"ל".

הוא סבור כי "ההשפעה של התמחור היקר בארה"ב כבר מורגשת השנה - כשהיא בביצועי חסר מול העולם. עם התמחור הזה והדבקת פערי תשואה - השווקים בעולם יבצעו קצת יותר טוב מארה"ב השנה".

במבט קדימה, מונטל מעריך שארה"ב תצמח יותר לאט, "אבל לא בשיעור כזה שיכול לפגוע באופן משמעותי בשוקי המניות. כרגע לא מצפים להאטה משמעותית או חריגה בשנה־שנתיים הקרובות בכלכלה העולמית". ובכל זאת הוא מתריע: "צריך לצפות לתשואות יותר נמוכות בשנים הקרובות".

האם משמעות הדבר שצריך להוריד רגל מהגז בכל הקשור להחזקת מניות? מונטל שולל זאת מכל וכל: "אנחנו משקיעי טווח ארוך - משקיעים לפנסיה. הנכס שנותן את התשואה הטובה ביותר לאורך זמן זה מניות, ואנחנו לא מנסים לתזמן את השוק. לצעירים יש שנים רבות של חיסכון והם צריכים להשקיע כמה שיותר במניות, ובגילאי 60 פלוס כדאי להחזיק פחות מ־30% מניות. כשמשקיעים לטווח ארוך השנה הקרובה פחות חשובה, אלא לבחור מה שמתאים לגיל שלך".

אם צפויות תשואות נמוכות יותר בארה"ב, מדוע משקיעים צריכים לשמור על חשיפה גבוהה לשם באופן יחסי?

"בכל פעם שיש מהפכה טכנולוגית, ארה"ב מובילה ואין לה תחרות. גם ב־AI רוב ההשקעות הן בארה"ב ורוב החברות המובילות הן שם, כולל הסטארט־אפים והשקעות המו"פ. ההשקעות ב־AI דוחפות מאוד את רווחי החברות, במיוחד אלה שדומיננטיות בתחום, כי ההשקעות עצומות".

עם זאת מונטל מזהיר שכאן גם טמון הסיכון: "אם ההשקעות האלה יצמחו בשיעורים נמוכים יותר, זה סיכון לשוק בשל המשקל הגדול של התחום בשוק".

ישראל: הסיכון פחת, אבל תמיד על השולחן

בהתייחס לכלכלת ישראל, "סיכון פוליטי־ביטחוני כאן תמיד נמצא על השולחן", אומר מונטל. "אמנם כעת הוא פחות משמעותי מתחילת המלחמה, אבל עדיין קיים". למשל בסוגיית הגירעון הממשלתי, "התוואי כרגע הוא ירידה (4.7% כעת, נ"א) אבל צריך לעקוב מבחינת הימשכות המלחמה. ככל שהיא תימשך עלולה להיות עלייה מחודשת בגירעון, מה שעלול לגרום לריבית בארץ להישאר גבוהה ולהמשיך לפגוע בנדל"ן למגורים ומשרדים".

עם זאת הוא מסייג כי "אני לא חושב שזה התרחיש המרכזי. התרחיש המוביל הוא שהמלחמה תסתיים ובנק ישראל יצטרף למגמה של הפחתות ריבית - אם לא השנה אז בשנה הבאה".

מה עדיין מומלץ ומה כבר התייקר מדי

בשאלה היכן ובמה להשקיע, מונטל מציע כאמור "להסיט כספים למקומות זולים יותר מבחינת תמחור מניות, כמו אירופה ושווקים מתעוררים. בארה"ב לתת דגש על תחומים פחות יקרים כמו חומרי גלם וחברות הפיננסים, שבמקרה של ירידות אמורים לרדת פחות".

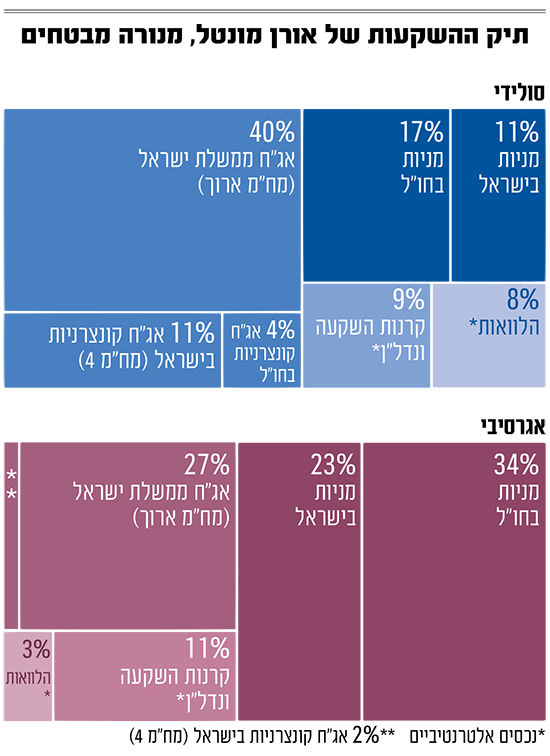

למשקיע סולידי מונטל ממליץ להקצות 17% מהתיק למניות בחו"ל ו־11% למניות בישראל, לצד 40% באג"ח ממשלת ישראל במח"מ (משך חיים ממוצע) ארוך יחסית (לא נקב בשנים), 11% באג"ח קונצרניות בישראל במח"מ 4 שנים ועוד 4% בקונצרניות בחו"ל. כן הוא מקצה בתחום האלטרנטיבי 9% לקרנות השקעה (פרייבט אקוויטי) ולנדל"ן ו־8% להלוואות (חוב לא סחיר).

למשקיע אגרסיבי הצעתו היא להקצות 34% למניות בחו"ל ו־23% למניות בישראל; 27% לאג"ח ממשלת ישראל, 2% לאג"ח קונצרניות בישראל, 11% לקרנות השקעה ונדל"ן ו־3% להלוואות.

בשנה שעברה סימן מונטל שני סקטורים משמעותיים בת"א - הבנקים והנדל"ן. מאז מניות הבנקים אכן טסו וסיפקו תשואה מדהימה של 100% בשנה וחצי, אך מניות הנדל"ן עלו "רק" ב־41% כשסקטור הבנייה למגורים טיפס 30% "בלבד". כיום מבחינת מונטל ההימור על הנדל"ן הוא המבטיח ביותר: "בארץ, מבחינת סיכוי-סיכון, לנדל"ן יש את הפוטנציאל הגבוה ביותר לשנה הקרובה. כשהמלחמה תסתיים נוכל לראות התאוששות כלכלית מלאה ובנק ישראל יצטרף למגמה העולמית של הורדת ריבית, ואולי יצטרפו אליה סקטורים שלא היו חלק מההתאוששות. כלומר בעיקר הנדל"ן שהוא אחד הסקטורים עם ביצועי חסר, שעשוי להוביל את הגל הבא של העליות בארץ".

באשר לפיננסים, "כמו כל השוק בארץ, גם ענף זה התייקר בהשוואה למה שהיה. הוא כבר לא ההזדמנות המאוד גדולה שהייתה, אבל עדיין צמיחת הרווחים בו טובה. כל עוד זה המצב, הפיננסים הם לא השקעה רעה בלשון המעטה".

בחו"ל הוא מציע להיחשף לסקטורים כמו פיננסים, חומרי גלם, צריכה מחזורית ושירותי תקשורת, ש"התמחור שלהם נמוך יותר וקצב גידול הרווחים חיובי". וכמובן אי אפשר בלי הטכנולוגיה, אך "להקפיד להיות בחברות גדולות ומרוויחות, מובילות שוק". מנגד, הוא מציע בחו"ל להתרחק ממניות של "חברות דפנסיביות כמו תחום הצריכה הבסיסית וכן חברות חשמל ואנרגיה".

את גישתו לנכסים הלא סחירים הוא מסביר בכך ש"זהו רכיב מאוד חשוב, בפרט בנקודה זו שהשווקים שוברים שיאים. הוא הרבה פחות תנודתי ממניות. זה נכון גם לשוק האג"ח - שבניגוד לעשור הקודם היום זו רגל מאוד יציבה, שמספקת תשואה שוטפת גבוהה עם פוטנציאל לרווחי הון".