למשברים הגדולים, יש בדרך כלל שלושה שלבים ברורים: פיננסי, יצרני-צרכני ואינפלציוני.

השלב הפיננסי שמקורו בתאוות בצע שהדוחפת ללקיחת סיכונים רבים מדי, ומביאה לקריסת שווקים - מתבטא בצמצום דרמטי ברמת הסיכון של משקיעים וחיסול פוזיציות המוני. שלב זה יהיה מלווה במחיקת ערך עצום בשוק ההון, ממניות ועד נדל"ן וסחורות. אני משער שזהו השלב שבו אנחנו כעת, ושאנו נמצאים קרוב מאוד לסיומו.

השלב השני, המתקיים בכלכלה האמיתית, מתבטא בירידה דרמתית בייצור (GDP), בצריכה הציבורית והעסקית, ובעלייה הדרגתית באבטלה.

בשלב הראשון והשני תירשם רמת מחירים יורדת בכל התחומים והתנהגות דפלציונית עמוקה מצד הציבור (נקיטת מדיניות חסכונית, דחייה של רכישות וכדומה').

בשלב השלישי, האינפלציוני, מתחילים להרגיש את כמות הכסף העצומה (בריבית אפסית) שהמוסדות הממשלתיים הזרימו בשני השלבים הקודמים למשק. הסיבה לכך שהשפעת הזרמת הכסף הממשלתי מורגשת רק בשלב השלישי, נעוצה בכך שגופים פיננסיים, וחברות משתמשים בכספים לתיקון מאזנים, ו"סתימת החורים" שגרמו ההפסדים הגדולים.

לאחר שצרכים אלה מולאו, הכסף שוב זורם בצינור הרגיל של הכלכלה ומגיע למוצרים ולשירותים בהיקף מצומצם, לאחר שמספרם ירד בשלב הקודם, השני. הזרמת כסף רב למספר קטן של מוצרים ושירותים גורם לעליית מחירים מואצת.

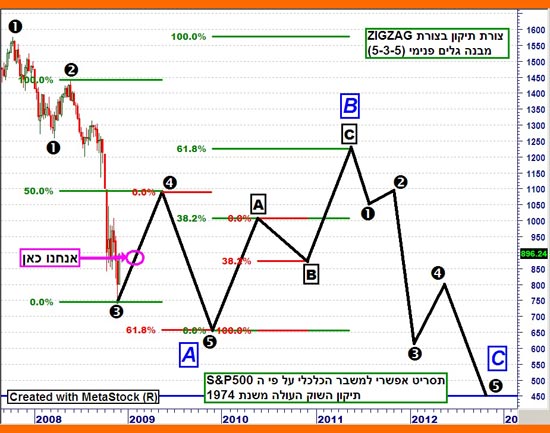

כשלפנינו תסריט פונדמנטלי זה, הבה נתבונן במה שאפשר ללמוד מהמפה הטכנית. לצורך כך, הבאתי גרף שבועי של מדד S&P500 ועליו ציירתי את מבנה הגלים הקיים והצפוי, לדעתי כמובן:

תחזית זו מבוססת על הנחות היסוד הבאות והקשר ביניהן:

- השוק נמצא כרגע בתיקון טכני של גל עליות גדול. בקרב הפעילים קיים ויכוח אם אלה עליות שהתחילו ב-1987 או ב-1974, אני סבור שכרגע לא ניתן להכריע בשאלה זו. התייחסתי לכך גם בסקירה שלי מסוף אוגוסט (התסריט האפוקליפטי) שבה הזכרתי את רף 450 הנקודות, ואתייחס אליו גם היום.

- התיקון ייעשה כנראה בשלושה גלים יורדים (סדרת ABC) בצורת זיגזג. בתורת גלי אליוט יש צורות רבות. צורה זו מאוד נפוצה ונראית הכי סבירה כי גל A מורכב מ-5 גלים לעומת צורת Flat שבה בגל A יש שלושה גלים בלבד.

- סימנתי בחץ ובעיגול סגולים את המקום בו אני חושב שאנו נמצאים כרגע. על פי הנחה זו, לפנינו גלים 4 ו-5 של A, ולאחר מכן גל גדול B עולה המורכב מ-3 גלים, וגל גדול C יורד המורכב מ-5 גלים.

- כדי לקבוע את היקף העליות והירידות, שרטטתי סרגלי פיבונצ"י (ירוקים לעליות ואדומים לירידות). בשרטוט הגל החמישי בגל A השתמשתי ב-Fibonacci Projection. לצורך הזמן, ניסיתי לבנות גלים המתאימים לתקופות הטובות והרעות בשנה (אנחנו נכנסים כעת לתקופה חיובית של חגים וסוף שנה).

- כל המתואר בעתיד היננו סכמטי ומיוצג לצורך המחשה של התהליך. אין כאן נסיון להתנבא. לא נביא אני ולא בנו של אחד כזה.

על התנודתיות

לפניכם גרף חודשי של מדד VIX ("מדד הפחד" האמריקני העוקב אחר מידת התנודתיות של השוק). בתוך הגרף מופיע הגרף היומי שלו ומתנד ה-ATR היומי על המדד:

בגרף החודשי

- ערכים גבוהים כמו היום נרשמו רק ב-1987. מאז ועד היום (22 שנים), ה-VIX, המייצג את ה"פחד" של כותבי האופציות, לא עלה מעל 45-50. המשבר האסיאתי והרוסי בסוף שנות ה-90, ואפילו המיתון של תחילת העשור, לא דחפו אותו לרמות שבהן הוא נסחר במשבר הנוכחי, שבו כבר נשקה מידת הפחד ל-90! (עגול סגול).

- מעניין לציין, ש-90 מהווה את תיקון ה-50% מהרמה הגבוהה ביותר ב-1987 (175). סימנתי והדגשתי כל רמה מעניינת (תמיכה והתנגדות) בקווים צהובים ומספרים במסגרת.

- מפתיע לגלות שרמות אלו תוחמות תנועות היסטוריות ארוכות כל כך.

בגרף היומי

- נראית בבירור פסגה כפולה באזור 90. כל עוד ה-VIX לא יעבור רמה זו, התנודתיות תלך ותדעך ותלווה בדרך כלל בעליות או בדשדוש. למרות הירידות הדרמתיות אמש (1 בדצמבר 2008), ה-VIX היומי הגיע רק ל-68.51 ואיננו מאיים על תבנית ההיפוך בשיא.

- אם הוא ירד מתחת ל-45, התבנית מורה שהיעד הבא הוא ב-25 בערך. לדעתי נראה ערכים כאלה בתיקון העולה הגדול, אותו כינית "גל גדול B", בתסריט המוצג למעלה.

הגרף היומי של ATR

- ATR מצביע על ממוצע כמות הנקודות (במקרה שלנו ב-14 ימים שחלפו) שבו נע המדד ברמה התוך יומית. אינדיקאטור זה ממחיש באופן דרמתי את הקושי שיש לסוחרים "לעשות" כסף בסביבה זו.

- ככל שהמספר גדל, כך גדל הצורך לקבוע פקודות קטיעת הפסד (Stop Loss) במרחקים גדלים יותר ויותר, וזאת כדי לא להיזרק יותר מדיי מפוזיציה מגמתית כזו או אחרת. תופעה זו גורמת לנטילת סיכונים גדולים יותר, וזאת בשעה שבעצם השאיפה הפוכה בדיוק.

- ניתן להבחים בכך שה-ATR מתחיל לרדת באיטיות, אבל בעקביות.

מסקנות מכל האמור לעיל

- המשבר הכלכלי חמור, וקיימת סבירות גבוהה שסופו יגיע רק בשנים 2011-12. עד אז, שוקי הנכסים הפיננסיים יעברו ממצב של דפלציה למצב של אינפלציה, וזאת כאשר מיתון יחסית משמעותי, ייתן את אותותיו בתחום הייצור והצריכה העולמיים.

- מבנה הגלים המתואר למעלה, משרטט "מפת דרכים" טכנית למשבר, וזאת ללא קשר למה שייעשו הקברניטים לשינוי המצב.

- אחזור ואומר מה שאמרתי בעבר: הלוואי ואתבדה. אני מעדיף להיות מואשם כ"נביא שקר" ובלבד שהתסריט שיתממש, יהיה אופטימי מהתחזיות הנוכחיות שלי.

- ברמה המיידית: גל 4 של A עדיין בתוקף, כל עוד לא הוכח אחרת. ואזכיר כאן דבר חשוב: הגדרה של מגמה עולה היא סדרה של שיאים ושפלים עולים, והירידות של אתמול, משתלבות ביצירת שפל גבוה יותר.

משה שלום הינו מנתח טכני בכיר ועלול להיות בעל עניין אישי בנכסים הפיננסים המוזכרים בסקירה זו. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. ניתן לפנות אליו בכתובת - Moshe.Shalom@gmail.com

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.