החל מהדוחות הכספיים לשנת 2010 מחייבת הרשות לניירות ערך את חברות הנדל"ן להציג בדוחותיהן הכספיים גם את ה-FFO (Funds From Operations) - המדד הנפוץ ביותר באירופה ובארה"ב להערכת חברות נדל"ן. המדד המפורסם אמור "לנקות" שינויים בשווי הוגן של נכסים - שייצרו בשנים האחרונות רווחי עתק והפסדי עתק חשבונאיים לחברות הנדל"ן, וכן רווחים או הפסדים ממכירת נכסים והוצאות והכנסות חד פעמיות, זאת על מנת לספק למשקיעים תמונה שקופה יותר בנוגע ליכולת ייצור המזומנים של חברת הנדל"ן.

שמאים של הבנק

אבל למרות השימוש הנרחב במדד ה-FFO, מציין רו"ח שלומי שוב כי עדיין אין בעולם הגדרה אחידה למדד ו"הדבר פוגע ביכולתו להוות כלי להשוואה בין חברות הפועלות בארצות שונות". עד היום, לא צלחו ניסיונות גופים שונים בעולם לקבוע הגדרה ברורה למדד.

הדברים נאמרו במסגרת דיון בחסרונות ויתרונות מדד ה-FFO שנערך בימים האחרונים במרכז הבינתחומי בהרצליה, במסגרת "פורום שווי הוגן" (FVF) בראשות פרופ' אמיר ברנע, הדיקן המייסד של בית ספר אריסון למנהל עסקים ושלומי שוב, סגן דיקן (חשבונאות) בבית הספר.

לדברי פרופ' ברנע, השימוש הנרחב במדד ה-FFO מסמל את "כישלון שיטת הדיווח החשבונאית הבינלאומית, ה-IFRS (שהפכה למחייבת בישראל החל מ-2008), המבוססת בעיקרה על הערכות שמאיות של הנכסים בביטוי השווי של ההון העצמי בחברות נדל"ן מניב". גם קלרה צברגל, מנהלת סקטור בנייה ונדל"ן בבנק הפועלים, הדגישה כי הערכות שמאי לנכסים, הנעשות לצורך דוחות כספיים של חברה, אינן משמשות את הבנק. לדברי צברגל, "הבנק משתמש בהערכות מחמירות יותר, הנערכות על ידי שמאים מטעמו".

רק שמנגד, הבעיה העיקרית של המדד הפופולארי נובעת בראש ובראשונה מכך שהוא אינו לוקח בחשבון את רמת המינוף. כך למשל, באופן תיאורטי, יתכן FFO חיובי לחברת נדל"ן ממונפת מאד, ששווי נכסיה נמוך בהרבה מסך ההתחייבויות.

אלון גלזר, סמנכ"ל מחקר בלידר שוקי הון, הדגיש כי במקרים רבים המניע לשימוש ב-FFO הוא ניסיון להצדיק מכפילים גבוהים. הצורך של חברה להציג FFO גבוה אף עלול לדברי גלזר להצדיק ביצוע עסקאות יקרות שאינן בהכרח טובות, "כאשר למעשה ה-FFO נותן פרס להגדלת המינוף".

שוב ציין, כי גם במישור החישובי מדד ה-FFO בעייתי: בסעיף המימון בדוחות הכספיים ייתכנו פריטים בעלי אופי חד פעמי שעל פי שיטת המדידה שקבעה הרשות לניירות ערך לא ינוטרלו בתחשיב המדד. כך לדוגמא, רווח או הפסד מפדיון מוקדם של אגרות חוב ייכללו ב-FFO, על אף שמדובר באירוע בעל אופי חד פעמי.

בעיני פרופ' ברנע, סוגיה מרכזית היא התאמת FFO לתנאי המימון בארץ: בישראל המימון של רוב חברות הנדל"ן המניב הוא צמוד למדד. במסגרת ההתאמות הניהוליות ל-FFO, נוהגות חברות לנטרל את הפרשי ההצמדה בגין ההלוואות הצמודות. הנטרול יוצר חוסר התאמה: חברות הממומנות באשראי צמוד מציגות FFO גבוה בשל נטרול הפרשי ההצמדה בתחשיב, ואילו חברות הממומנות באשראי לא צמוד מציגות FFO נמוך, בשל הכללת מלוא הוצאות המימון.

ברנע גם מוטרד מחוסר העקביות, עליה הצהירה צברגל, בין ההערכות השמאיות המוגשות לבנק ובין הערכות השווי לצרכי הדוחות, בייחוד על רקע העובדה שההערכות הבנקאיות אינן חשופות לציבור. לדבריו, במהלך המשבר הפיננסי בשנת 2008 ההבחנה בין חוב בנקאי ובין חוב שאינו בנקאי היטשטשה מאוד, והחוב הנחות והלא מובטח "משך" את החוב המובטח ודרש גם מהבנקים לתרום את חלקם בהסדרים משותפים.

עודף מידע

מעבר לכל זה, הפורום התייחס גם לעומס המידע והשפעתו על המשקיע. לדברי אורן פרנקל, סמנכ"ל הכספים באלוני חץ, "באופן כללי, בהשוואה לדוחות כספיים המפורסמים באירופה, הדוחות בישראל עמוסים מאוד. בעוד באירופה מפרסמים 'חוברות', בישראל אנו מפרסמים 'אנציקלופדיות'. הדוחות סובלים מעודף מידע, והדבר אינו תורם לקוראי הדוחות להבינם".

פרנקל הדגיש כי "אני חושש שגודש המידע בדוחות עלול לגרום לאנשי הכספים בחברות להימנע מהפעלת שיקול דעת ולקיחת אחריות. בהקצנה, במקום לברור את המידע לפרסום על סמך חשיבותו בעיני משקיע סביר, תפרסם ההנהלה את מלוא המידע בכדי לא להסתכן".

בעיות עיקריות במדד ה-FFO

אינו מביא בחשבון את רמת המינוף של החברה

שיטות המדידה משתנות מחברה לחברה

אירועים חד פעמיים לא בהכרח ינוטרלו

נטרול הפרשי הצמדה בגין הלוואות צמודות

זכויות בנייה ונכסים בהקמה אינם נלקחים בחשבון

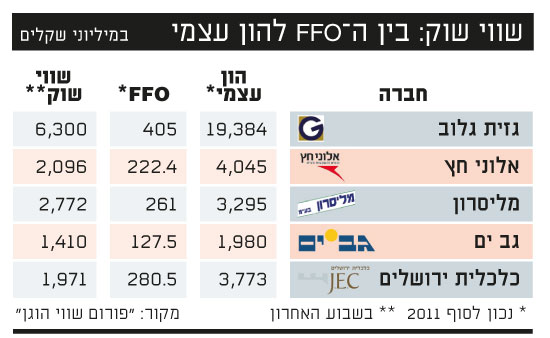

שווי שוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.