האם תפרוץ המקבילה הפיננסית למחאת הקוטג'? מחריפה ההתנגדות בקרב הציבור לכוונת מנכ"לית בנק לאומי, רקפת רוסק עמינח, למחוק לחברת גנדן של נוחי דנקנר חוב של כ-150 מיליון שקל. הביקורת הציבורית נגד הסדר החוב המתגבש בין הצדדים חצתה היום שרים, חברי כנסת, אנשי תקשורת, וגורמים במגזר העסקי.

"ההתלהמות סביב הסדר החוב היא חוסר הבנה בסיסי של הנושא", אמר היום גורם בנקאי בכיר, שהופתע מעוצמת ההתנגדות שנשמעה בתקשורת בנוגע להסדר.

מחיקת החוב לא מפתיעה

1. קשה לומר שמחיקת החוב לדנקנר מפתיעה. למעשה, הבנקים, שלהם הוא חייב כ-850 מיליון שקל באמצעות החברות הפרטיות גנדן וטומהוק, כבר הפרישו את רובו הגדול של החוב להפסדי אשראי.

זאת ועוד: שקלול החובות והנכסים של דנקנר באי.די.בי אחזקות ובחברות שדרכן הוא מחזיק בקונצרן (גנדן ומעליה טומהוק), תעלה את אותה המסקנה: לדנקנר אין יכולת לעמוד בהחזר, ולו של מחצית מהחוב.

עבור בנק לאומי מחיקה של 150 מיליון שקל מהחוב של גנדן היא בוודאי לא נעימה, אבל גם לא כזו שמאיימת על יציבותו. הבנק מחק, וכנראה גם ימחק, חובות כבדים יותר לחברות בעתיד. מבחינתו, לאומי עושה כעת את הדבר הנכון - לנסות להציל כמה שיותר מהחוב שניתן.

אז למה בכל זאת הזעם הגדול? בקרב הבנקים לא מפנימים את הכעס שיש בציבור כנגד התספורת לבעלי החוב. הם לא מבינים שלציבור נמאס לראות בעלי הון מסתבכים בעסקים, וממשיכים לחיות חיי עושר בבתים מפוארים ומטה שמן עם הוצאות שכר מנופחות, בעוד שאם הלקוח הפרטי יסתבך בהלוואה כושלת, הבנק ייאלץ אותו למכור את נכסיו ולגייס מכל מקור אפשרי את פירעון החוב.

אז נכון שיש סדר בדברים, ויש הבדל בין חברה בע"מ לבין חובות פרטיים וערבויות אישיות - זו השיטה. אבל אפשר בהחלט להבין את הכעס בציבור והתחושה שזה פשוט לא הוגן.

2. ברור שלדנקנר אין יכולת לשרת את החוב, אז מדוע הבנקים לא מבצעים פירעון מיידי וכינוס נכסים? האם שוב הבנקים דואגים לדנקנר, שמגיע מהמילייה של הבנקאות הישראלית?

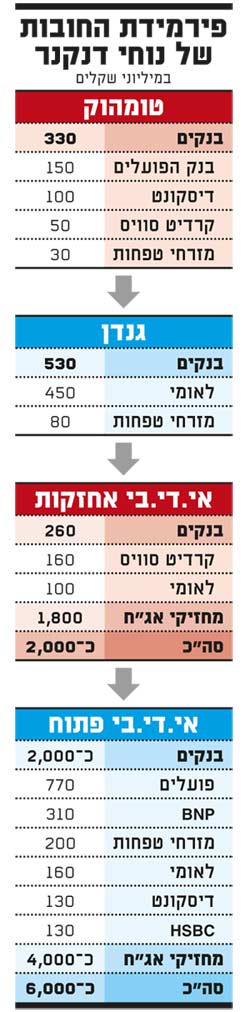

אינטואיטיבית התשובה היא כן, אך בפועל המצב קצת יותר מורכב. מצבת החובות של הבנקים בפירמידה של אי.די.בי ונוחי דנקנר מאוד מסובכת. לבנקים חובות בהיקפים שונים בקומות השונות של הפירמידה.

החובות כבדים, המקור להחזר דל. "הראשון שימשוך את השטיח, יפיל את כל הפירמידה", אומרים בבנקים. איפה הדברים עומדים? בקומה העליונה ביותר נמצאת טומהוק, עם חוב של 330 מיליון שקל לארבעה בנקים ובראשם בנק הפועלים ודיסקונט. בקומה הזו לא מתבצעים כרגע שום מגעים להסדר. לכולם ברור שהסיכוי להחזר חוב קלוש, ומתבסס בעיקר על אפסייד משמעותי שיתבצע באי.די.בי.

לאותם בנקים יש גם חוב בקומות הנמוכות יותר בפירמידה, ולכן הם מעדיפים לנסות לחלץ כמה שיותר כספים מהקומות הללו, ולהקפיא כרגע כל צעד אגרסיבי בטומהוק.

בקומה מתחת לטומהוק נמצאת גנדן - לשם אמור איש העסקים מארגנטינה, אדוארד אלשטיין, להזרים את הכספים וכאן ניתן לחלץ לפחות חלק מהחוב. לאומי, שהוא הנושה הגדול ביותר, כבר גיבש מתווה להסדר חוב והמגעים נוהלו בעיקר מול אלשטיין ואנשיו. המתווה כולל מחיקה של כשליש מהחוב, קבלת 100 מיליון שקל במזומן ופריסת יתרת החוב.

לאחר שגובש המתווה עם לאומי, פנו באי.די.בי למזרחי טפחות מתוך ציפייה שהוא יתיישר לפיו. אלא שאלי יונס, מנכ"ל מזרחי טפחות, לא ממהר להצטרף להסדר. בבנק רוצים קודם להיפגש עם אלשטיין, ואחר כך לגבש הסדר. בסופו של דבר, לאומי צפוי להתיישר ולהצטרף לדרישות של מזרחי טפחות, והשניים צפויים בסוף לחתום על אותו הסדר.

3. המקור המרכזי להחזר החוב של בנק לאומי בגנדן, כמו גם להסדר החוב באי.די.בי אחזקות, הוא הכספים שאמור המשקיע מארגנטינה להזרים לגנדן - 75 מיליון דולר, פחות מ-300 מיליון שקל. בהם תלויים הסדרי חוב בהיקף של כ-2.5 מיליארד שקל.

שאר המרכיבים בהסדר - פריסת חוב, מניות, אפסייד עתידי כזה או אחר - הם נחמדים, אבל רוב הסיכויים שיישארו על הנייר. מקור ההחזר המרכזי של החוב הוא הכסף שיזרים אלשטיין, אך העוגה שלו קטנה. איך מחלקים אותה בין הנושים השונים?

קצת סדר במספרים: באי.די.בי אחזקות היקף החוב לבעלי האג"ח הוא 1.8 מיליארד שקל (ועוד 250 מיליון שקל ללאומי ולקרדיט סוויס, שיקבלו בהסדר זה כמו בעלי האג"ח). בעלי האג"ח מקבלים 275 מיליון שקל, כ-220 מיליון שקל מכספי אלשטיין והיתר מבעלי מניות נוספים של אי.די.בי. כלומר, רכיב המזומן בהסדר מהווה 15% מסך החוב.

גנדן היא הקומה שמעל אי.די.בי. כלומר, מדובר בחוב שאמור להיות בעייתי יותר ובסיכון גבוה יותר מזה שבאי.די.בי אחזקות. בגנדן היקף החוב ללאומי ומזרחי טפחות הוא 530 מיליון שקל, ורכיב המזומן צפוי לעמוד על כ-150 מיליון שקל (מדובר בסכום לא סופי, שכן גנדן עדיין לא הגיעה להסכמות עם מזרחי טפחות לגבי מתווה הסדר החוב). במקרה של גנדן, היקף המזומן שיקבלו הבנקים מתוך סך החוב יעמוד על כ-28%, כלומר משקלו כמעט כפול מזה של בעלי האג"ח.

רכיב המזומנים אצל הבנקים גבוה יותר מאשר אצל בעלי האג"ח, וזה למרות שבעלי האג"ח אמורים להיות עליונים על הבנקים, שכן לבנקים אין ביטחונות טובים יותר. אם כבר מצבם פחות טוב, שכן הם נמצאים בקומה גבוהה יותר בפירמידת החובות.

נראה כי ארבע שנים לאחר שהחל גל הסדרי החוב, ולמרות שהמוסדיים כבר אמורים להיות מנוסים יותר בגיבושם של הסדרים אלו, שוב צפויים הבנקים לקבל יותר מבעלי האג"ח מהשלל שעוד נשאר.

פירמידת החובות דנקנר

גנדן: "היקפי החוב נמוכים משמעותית"

דובר גנדן מסר היום כי "הנתונים שפורסמו בכלי התקשורת לגבי חברות פרטיות בשליטת נוחי דנקנר אינם נכונים ואינם מדויקים. בפועל, היקפי החוב נמוכים משמעותית. על נתונים אלה חלה חובת סודיות על פי חוק, ועם זאת אנו מכבדים את השיח התקשורתי והציבורי, ובכללו כל ביקורת עניינית והוגנת".

בשיחה עם "גלובס" סירב הדובר למסור על אילו סכומים "נמוכים משמעותית" אכן מדובר. "לגופם של דברים", הוסיף דובר גנדן, רני רהב, "חברת גנדן שנוחי דנקנר הוא בעל השליטה העיקרי בה לצד כ-10 שותפים נוספים, מנהלת מגעים עם הבנקים נותני האשראי שלה לגיבוש הסדר חוב אשר עקרונותיו זהים למאות הסדרים קודמים שנחתמו בסקטור העסקי בארץ והמקובלים בכל מדינות העולם המערבי. המיוחד בהסדר זה הוא שעם התאוששות קבוצת אי.די.בי מהשפל העסקי אליו נקלעה, תוכל גנדן לפרוע לבנקים, את מלוא התחייבויותיה. זוהי השאיפה של כולנו".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.