בדצמבר 2012 חדלה מניית הוט (HOT) להיסחר בשוק ההון המקומי. בעל השליטה בה, פטריק דרהי, רכש מהציבור ומיתר בעלי העניין במפעילת הטלוויזיה הרב-ערוצית - את מניותיהם והפך אותה לחברה פרטית. אג"ח שהונפקו על-ידי הוט עדיין נסחרות כאן, אך המניה אינה ציבורית כבר יותר משנה. עכשיו זה עומד להשתנות, פחות או יותר. דרהי ינפיק השבוע באירופה את Altice, ענקית התקשורת שלו שהיא בעלת השליטה בהוט. בהנפקת הענק הזאת, כפי שתבינו בהמשך, יש הצפת ערך אדירה לדרהי, והיא מוכיחה שהאיש הדיסקרטי הוא אכן "גאון פיננסי" כפי שמעידים עליו.

Altice, שהוקמה לפני 12 שנה, היא למעשה אחת מקבוצות התקשורת המובילות באירופה. לקבוצה יש חברות כבלים (טלוויזיה רב-ערוצית בתשלום), והיא מספקת תשתית אינטרנט וטלפוניה נייחת בצרפת, בלגיה, לוקסמבורג, פורטוגל, שווייץ, ישראל ואפילו הרפובליקה הדומיניקנית והאיים הקריביים. עכשיו, כששוקי ההון רותחים והשוק הראשוני לא מפסיק להנפיק חברות חדשות לציבור, Altice מנסה לרכוב בעצמה על הגל הזה ולהפוך לציבורית.

מחר (ה') יגיע לסיומו רוד שואו בן 10 ימים שערכה החברה, וביום שישי ייערך הפרייסינג (תמחור המניות). Altice, שהתאגדה כחברה בלוקסמבורג, מבקשת להנפיק עד 30.3 מיליון מניות לפי מחיר שינוע בין 24.75-31.25 אירו למניה (28 אירו בממוצע), וכך לגייס לקופתה 1.02-1.29 מיליארד דולר (בממוצע 1.16 מיליארד דולר) לפי שווי חברה, "אחרי הכסף", של 7-8.8 מיליארד דולר (בממוצע 7.9 מיליארד דולר).

בעלת השליטה בחברה, Next L.P, המחזיקה במלוא הון המניות שלה, תמכור עד 22.4 מיליון מניות תמורת 758.4-957.5 מיליון דולר (בממוצע 857.9 מיליון דולר), ותהיה לה האפשרות למכור מניות נוספות במסגרת אופציית חיתום היתר - בין 267.5-337.7 מיליון דולר (בממוצע 302.6 מיליון דולר). לאחר ההנפקה תיסחר מניית Altice בשלוחה ההולנדית של בורסת היורונקסט תחת הסימול ATC. היורונקסט, נזכיר, היא בורסה המאגדת תחת מטרייה אחת את הבורסות של צרפת, הולנד, בלגיה ופורטוגל. מאז אפריל 2007 היורונקסט היא חלק מקבוצת NYSE (בורסת ניו-יורק) האמריקאית.

בקיצור, מדובר בהנפקת ענק הממחישה שלשוק ההון האירופי יש תיאבון אדיר לחברות תקשורת, ולראיה ההנפקות מהעת האחרונה של Ziggo (הוט ההולנדית); Kabel Deutschland (הוט הגרמנית) וכמובן Numericable של Altice עצמה (ראו מסגרת).

Altice, כאמור, אינה ישראלית, אינה מונפקת בישראל, ובעל השליטה בה, דרהי, אינו חי בארץ. ובכל זאת, להנפקה הזאת יש קשר חזק לשוק התקשורת הישראלי ולשוק ההון הישראלי, כיוון שעיקר הפעילות של Altice, כפי שנסביר בהמשך, הוא למעשה הפעילות של הוט, אחת משתי חברות המרכיבות את הדואופול של שוק הטלוויזיה הרב-ערוצית בישראל. להנפקה הזאת יש השלכות על שווי האג"ח של הוט, ולדרהי עצמו יש השפעה משמעותית על שוק התקשורת הישראלי, אפילו שהוט היא פרטית.

המיליארדים של דרהי

הנפקת Altice, מעבר למה שהיא משקפת לשווי של הוט, מרימה מסך מעל שווי ההון של דרהי. דרהי, המכהן כיו"ר Altice, מחזיק בה באמצעות חברה פרטית בשם Next L.P. לפי התשקיף של ,Altice 100% ממניותיה מוחזקות על-ידי Next, אך לפי מידע שהגיע לידי "גלובס", הוא אמנם שולט ב-Next אך הוא אינו בעל המניות היחיד בה, כלומר, יש לו לפחות מחצית מהבעלות בחברה.

Altice אמורה להיות מונפקת לפי שווי ממוצע "אחרי הכסף" של 7.9 מיליארד דולר, והחזקת Next לאחר ההנפקה תנוע בין 69.3% ל-72.6%, כלומר שווי החזקה "על הנייר" של 5.6 מיליארד דולר. בהנחה שלדרהי יש לפחות מחצית מהון המניות של Next, זה אומר שהוא שווה "על הנייר" לפחות 2.8 מיליארד דולר (ברוטו, לפני מס) - הון עתק שעד כה לא היה ברור שאכן מצוי בידיו.

ההון הזה לא כולל את מכירת המניות שיבצע. Next, כאמור, תמכור מניות בשווי ממוצע של 858 מיליון דולר, וזה אומר שהאקזיט של דרהי יעמוד על כחצי מיליארד דולר, לא כולל אופציית חיתום היתר. Next היא חברה פרטית ולא ניתן לדעת אם המניות של בעלי השליטה בה משועבדות כנגד חוב אישי שלהם. לפי ההתנהלות של דרהי עד כה, הסיכוי לכך נראה די נמוך. דרהי מבצע את רוב העסקאות שלו דרך החברות הבנות של Altice ונעזר בשוק החוב כדי לממן את חלקן (על כך בהמשך).

כך או אחרת, נראה שהמגזין "פורבס" כבר לא יוכל להתעלם מדרהי בדירוג הבא שלו את עשירי צרפת - בעלי הון שהונם המינימלי הוא 1 מיליארד דולר.

השווי של הוט

הסיפור העיקרי מאחורי הנפקת Altice הוא למעשה השווי שהיא משקפת בעקיפין להוט, האחראית לעיקר הכנסותיה ורווחיה.

תזכורת קצרצרה: דרהי רכש את השליטה בהוט שלב אחר שלב (דרך החברה הפרטית (Cool Holding, ממאי 2009 עד נובמבר 2012 - אז הושלמה הצעת הרכש שלו לכל מניות הציבור בחברה. בתחילת הדרך, רכש את מניות בנק לאומי, הבנק הבינלאומי וקבוצת דלק תמורת 848 מיליון שקל. מאוחר יותר רכש דרהי חלק מהחזקות קבוצת פישמן (249 מיליון שקל; גילוי נאות: אליעזר פישמן הוא בעל השליטה ב"גלובס") וחלק מהחזקות ידיעות תקשורת (652 מיליון שקל), ובמקביל ביצע הצעת רכש מיוחדת שתאפשר לו להחזיק יותר מ-45% מההון ובה השקיע 342 מיליון שקל.

כך הגיע דרהי בשלהי 2012 להחזקה של 65% בהוט, ואז בחר להשתלט עליה. דרהי רכש את יתר המניות שלא היו ברשותו תמורת כמיליארד שקל, וזאת לפי שווי של 3.06 מיליארד שקל להוט. שווי זה, דרך אגב, כולל בתוכו את שווי הוט מובייל (מירס לשעבר) שנרכשה על-ידי הוט מדרהי עצמו שנה לפני מחיקת מניות הוט. השווי של מירס בעסקה זו עמד על 1.2 מיליארד שקל.

דרהי השקיע 3 מיליארד שקל בקירוב (860 מיליון דולר) בהשתלטות על הוט, ולא ממש החזיר לעצמו את ההשקעה, כי החברה ביצעה חלוקת דיבידנד אחת לאורך כל התקופה, בסך 365 מיליון שקל, וחלקו של דרהי היה 236 מיליון שקל.

ואז הגיעה הנפקת Altice. מלבד הצעת המכר, שלמעשה מחזירה לדרהי בעקיפין את השקעתו בהוט, השווי של Altice משקף שווי גבוה בהרבה להוט מהשווי שלפיו נמחקה. לפי נתוני Altice (ובנטרול פעילותה הצרפתית דרך Numericable), 61% מסך הכנסותיה בשלושת הרבעונים הראשונים של 2013 נובעות מפעילותה בישראל, דהיינו פעילות הוט, ותרומתה של זו האחרונה ל-EBITDA (רווח לפני הוצאות מימון, מס, פחת והפחתות) של Altice באותה תקופה הייתה 63%.

Altice, נזכיר, תונפק לפי שווי ממוצע של 7.9 מיליארד דולר.

בנטרול שווי החזקתה ב-Numericable (40% מ-4.6 מיליארד דולר, כלומר 1.8 מיליארד דולר), שווייה הוא למעשה 6.1 מיליארד דולר, וזה אומר (בחישוב גס) שפעילות הוט שווה למעשה 3.7 מיליארד דולר, פי 4 מהשווי שלפיו נמחקה רק לפני כשנה, ונתון הממחיש את הצפת הערך האדירה של דרהי.

בסיכומו של דבר, דרהי רכש את הוט בזול וכעת מנפיק אותה בעקיפין ביוקר. וכן, שוק ההון האירופי מתנפל על מה ששוק ההון הישראלי לא ממש ראה כאטרקטיבי כאילו היה לחמנייה טרייה.

המינוף הגדל של Altice

לפני שתהפוך לציבורית על-ידי הנפקת מניות, השכילה Altice להשתמש בשוק החוב, בין היתר כדי לממן את מסע הרכישות שלה (כך החברה צומחת, באמצעות רכישות). הנפקות האג"ח הכבדות של החברה, באופן די טבעי, הופכות את המאזן שלה להרבה יותר ממונף.

בדצמבר האחרון הודיעה החברה על הנפקת אג"ח מתוכננת (חלקה דרך חברות בנות של הקבוצה) בשווי כולל של 1.7 מיליארד דולר, וזאת במטרה לממן את רכישת Tricom, הוט של הרפובליקה הדומיניקנית, ואת רכישת ODO, ספקית תקשורת סלולרית באותה רפובליקה. ODO אמורה להירכש תמורת 1.4 מיליארד דולר, ושווייה של Tricom לא נמסר.

בדצמבר 2012, סמוך למחיקת הוט מהמסחר בארץ, השלימה Altice הנפקת שלוש סדרות של אג"ח בשווי כולל של 1.2 מיליארד דולר, ואג"ח אלה נרשמו למסחר בבורסת לוקסמבורג. הסדרה הראשונה, בהיקף של 460 מיליון דולר, נושאת ריבית שנתית של 7.875% ותיפרע עד דצמבר 2019; הסדרה השנייה, בהיקף של 210 מיליון אירו (287 מיליון דולר), נושאת ריבית שנתית של 8% ותיפרע עד דצמבר 2019, והשלישית, בהיקף של 425 מיליון דולר, נושאת ריבית שנתית של 9.875% ותיפרע עד דצמבר 2020.

הנפקה אחרי הנפקה: הפעילות הצרפתית הונפקה בנובמבר האחרון, ונסחרת לפי שווי של 4.6 מיליארד דולר

לפני שהיא מנפיקה את עצמה, Altice "קידמה מכירות" על-ידי הנפקת הפעילות הצרפתית שלה - הפעילות הגדולה ביותר שלה - שנעשית תחת החברה הבת Numericable, מפעילת הטלוויזיה בכבלים היחידה בצרפת ואחת מספקיות תשתיות האינטרנט המובילות במדינה.

Numericable הונפקה בשלוחה הצרפתית של בורסת יורונקסט, והיא נסחרת בה תחת הסימול NUME לפי שווי של 4.6 מיליארד דולר - עלייה של 9% מאז ההנפקה שבוצעה בנובמבר האחרון. החברה הונפקה לפי מחיר מניה של 24.8 אירו.

ההנפקה כללה גיוס של הון לתוך החברה בשווי כולל של 347.8 מיליון אירו, והצעת מכר בשווי כולל של 402.2 מיליון אירו.

בסך הכול מדובר בהנפקה שהיקפה הוא 750 מיליון אירו, כמיליארד דולר - נתון שהפך אותה להנפקת ה-IPO הגדולה ביותר בצרפת זה ארבע שנים.

בעלי המניות המוכרים היו בעלי העניין הפיננסיים בחברה: ענק ההשקעות האמריקאי Carlyle וענק הפרייבט אקוויטי האירופי Cinven. לשני אלה נותרה החזקה של 21% ו-13% בהתאמה מההון של Numericable, בעוד ל-Altice יש 40% לאחר שרכשה 5% מכל אחת משותפותיה הפיננסיות שהוזכרו.

"ישראל היום", גרסת דרהי: איש העסקים השקיע לפחות 20 מיליון אירו בערוץ i24, המכונה "אל-ג'זירה הישראלי"

פטריק דרהי לא ממש מעורה בפוליטיקה הישראלית או הצרפתית, וככל הידוע, ממש לא מחפש קרבה לממשל הישראלי או הצרפתי. ועדיין, הוא מצא לנכון להשקיע חלק די נכבד מהונו בערוץ חדשות בינלאומי שפועל מישראל ומטרתו הלא רשמית היא לשפר את התדמית הבינלאומית של המדינה. כזכור, ביולי האחרון עלה לאוויר ערוץ i24 שכבר זכה לכינוי "אל-ג'זירה הישראלי".

הערוץ, שפועל מאולפניו בנמל יפו, הוא פרי יוזמה של דרהי, פרנק מלול (מנכ"ל הערוץ) ואיש עסקים מלוקסמבורג, ניקולה רוטקופף שמו. כפי שנחשף ב"גלובס", דרהי השקיע 20 מיליון אירו בערוץ, וייתכן שמאז גדלה השקעתו בו והוא למעשה בעל השליטה בו, בעוד החזקות מלול ורוטקופף נמוכות משלו.

ייתכן שדרהי השקיע בערוץ דרך אחת מהחברות הבנות של Altice, אך הוכחה לכך לא ניתן למצוא בתשקיף החברה או בזה של Numericable. מבדיקת "גלובס" עולה כי פעילות הערוץ כלל אינה מוזכרת בתשקיפי שתי החברות. i24 התאגד כחברה בלוקסמבורג, בדומה ל-Altice עצמה. הערוץ מעסיק 230 עובדים, 150 מהם עיתונאים.

הערוץ, שמשדר 24 שעות ביממה (ומכאן שמו; ה-i היא מהמילה Israel), עלה לשידור באמצע יולי, ומאז ניתן לקלוט בישראל את שידוריו רק על גבי האינטרנט באנגלית, צרפתית וערבית. מחוץ לישראל, הוא זמין בעיקר במפעילות טלוויזיה רב-ערוצית באירופה, חלקן בבעלות דרהי עצמו (דרך Altice או Numericable). כך לדוגמה, בצרפת ניתן לצפות בו ב-Bouygues Telecom; בפורטוגל דרך Cabovisao; באפריקה דרך Canal overseas; בספרד דרך Canal Prisa ובאיטליה דרך Sky Italia.

עברית אינה אחת משפות השידור של הערוץ. הוא גם אינו משודר בהוט, כיוון שדרהי הוא בעל השליטה באחרונה ולפי כללי מועצת הכבלים והלוויין הוא אינו יכול להחזיק בשני הכובעים במקביל. "זה לא הערוץ של פטריק דרהי, וזה לא הערוץ של הוט", אמר מלול בראיון ל"גלובס" רגע לפני עלייתו לאוויר. "אני יודע שהאיום המרכזי על ישראל היום הוא לא איראן, אלא קמפיין הדה-לגיטימציה נגדה. יש יותר ויותר אנשים משכילים, יותר אנשים שעושים שימוש ברשתות החברתיות ויותר אנשים שמאמינים היום שלישראל אין זכות קיום. אם אתה יהודי - איש ימין, שמאל או מרכז - צריכה להיות לך אותה אמונה שלישראל יש הזכות להתקיים. זו האג'נדה היחידה שלי", הדגיש.

Altice מבנה החזקות חלקי

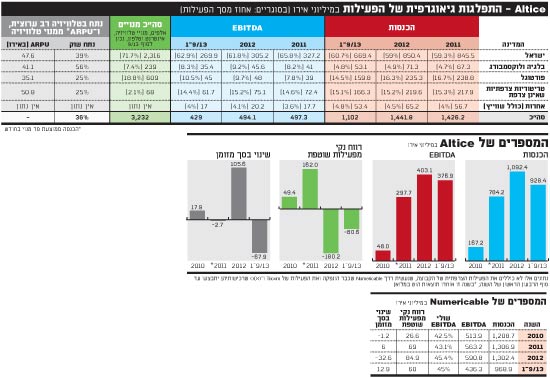

Altice - התפלגות גיאוגרפית