עד כמה החיבה של הישראלים להשקעות נדל"ן היא תופעה חריגה גם בקנה מידה עולמי? בכל הנוגע לשוק ההון, אין ספק שאנחנו אכן נמצאים הרחק מעל כולם. בחברת דירוגי האשראי S&P מעלות מציינים כי ענף הנדל"ן בלט גם בשנה החולפת במשקלו הגבוה בשוק החוב (אג"ח) ובשוק המניות המקומי, "תופעה ייחודית לשוק ההון הישראלי".

בחינת ביצועי המניות מצביעה על כך שהנדל"ן דווקא לא פרח במיוחד בשנה האחרונה. מדד נדל"ן 15 רשם עלייה של 0.9%, לעומת עלייה של 10% במדד המעו"ף. ב-S&P מדגישים, כי היקף האג"ח שהונפק בבורסה על ידי חברות נדל"ן מהווה קרוב ל-30% מסך שוק האג"ח. בנוסף, יותר מ-20% (כ-100 חברות) מהחברות שמניותיהן נסחרות בבורסה המקומית הן חברות נדל"ן. ב-S&P מדגישים כי הדומיננטיות של סקטור הנדל"ן בולטת גם במגזר הבנקאי, השותף גם הוא כמובן במימון הסקטור.

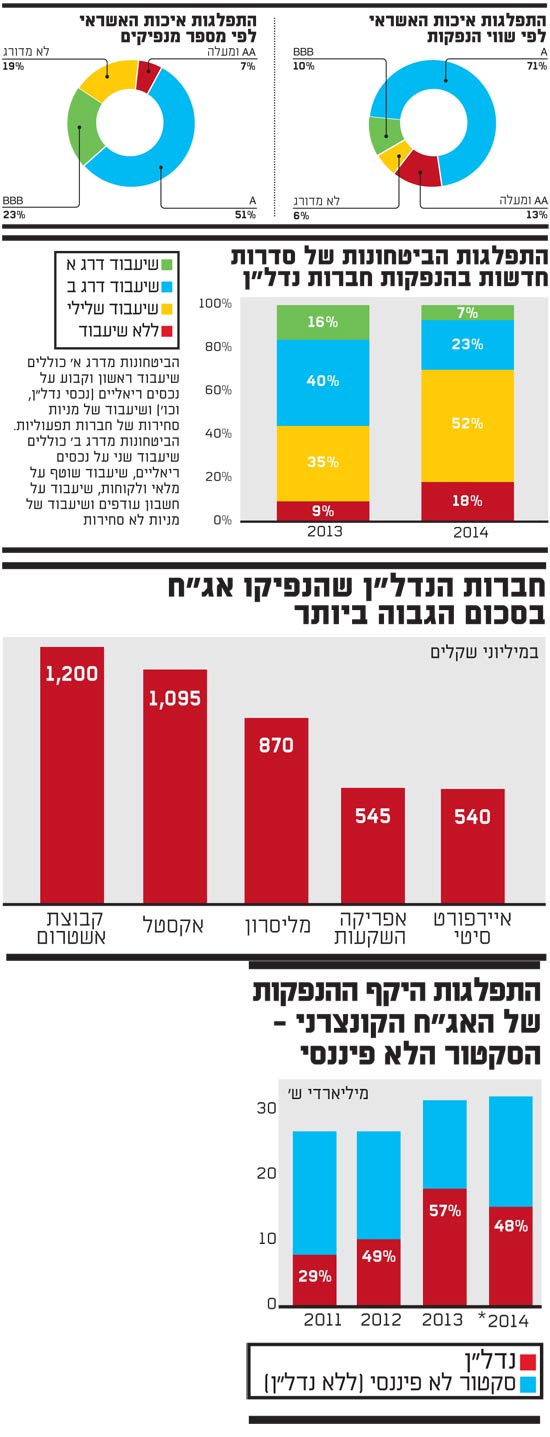

בשנת 2014 הנדל"ן היה שוב לקטר המשמעותי של הבורסה המקומית (המדשדשת, יש להודות), אם כי הוא "דהר" לאט יותר מבשנה שקדמה לה. חלקו של הנדל"ן מסך הגיוסים בסקטור הלא פיננסי בשנת 2014 היווה כ-48%, ירידה בהשוואה למשקלו בשנה הקודמת - 57%. גם במונחים של מספר הנפקות, משקלו של סקטור הנדל"ן משמעותי: יותר ממחצית ממספר המנפיקים היו מסקטור הנדל"ן, ומרבית ההנפקות היו של חברות הפועלות בתחום הנדל"ן המניב. בחינת שווי ההנפקות של חברות הנדל"ן בשנה החולפת מגלה כי היקף ההנפקות הסתכם ב-15 מיליארד שקל, בהשוואה ל-17 מיליארד שקל בשנת 2013.

מי שבלטו בשנה האחרונה בסקטור הנדל"ן היו חברות הנדל"ן האמריקאיות, שניצלו את תנאי המימון הנוחים בארץ כדי לגייס חוב למימון פעילותן שם. שבע הנפקות כאלה התבצעו בשנה האחרונה, בהיקף של 2.9 מיליארד שקל - כ-18% מסך הגיוסים של חברות הנדל"ן אשתקד.

המגמה אינה צפויה להסתיים בקרוב, וב-S&P מציינים כי כמה חברות נדל"ן נוספות הפועלות בארה"ב, נערכות בימים אלו להנפקות המתוכננות להתבצע בשנה הקרובה, מרביתן בתחום הנדל"ן המניב.

ובכל מקרה, חשוב להבין שהכסף המגויס אינו משמש בדרך כלל להשקעה בפרויקטים חדשים. ב-S&P מדגישים כי מרבית ההנפקות של חברות הנדל"ן שימשו למיחזור חוב, ולא להשקעות חדשות. כלכלני החברה מציינים כי "חברות נדל"ן רבות התמקדו בשנתיים-שלוש האחרונות במאמצים להקטין את רמת המינוף שלהן, לאור ניסיון העבר". הם גם מדגישים כי ירידה מהיקפי מינוף גבוהים אורכת זמן לא מבוטל "ואינה תהליך פשוט".

בבדיקה שביצעו לרמת המינוף המאזני (יחס חוב מול חוב והון עצמי) בחברות המדורגות על ידם נרשמה ירידה מדורגת בלבד - מרמת מינוף ממוצעת של 60% בשנים 2009-2011 להתייצבות סביב רמה של 58% בשנתיים האחרונות.

מתפשרים על איכות

מספר חברות הנדל"ן המנפיקות שכלל לא הציגו דירוג אשראי הגיע בשנה החולפת לכ-20%, בדומה לנתוני 2013. עם זאת, כלכלני S&P מדגישים כי מבחינת סכומי הגיוס, רוב החוב הסחיר שהונפק השנה, מעל לכ-95%, הוא חוב מדורג.

כך או כך, בשנתיים האחרונות עלה ל-10% שיעור חברות הנדל"ן שגייסו אג"ח ודורגו בקבוצת הטריפל B (ilBBB), בהשוואה לשיעור של כ-2% בלבד בשנת 2012.

בחברת דירוג האשראי מציינים כי הגידול בהיקף ההנפקות של אותן חברות "מסוכנות" (יחסית) מוסבר בעלייה בביקוש לחברות הללו, במטרה להגדיל את התשואה בעידן של ריביות ומרווחים נמוכים ביותר. הסבר נוסף, הם מדגישים, קשור בגידול בהנפקות חוב על ידי חברות הפועלות בתחום הנדל"ן היזמי, אשר מאופיינות ברמות סיכון גבוהות יותר.

ומה לגבי רמת הריכוזיות בשוק ההון? מתוך כ-70 מנפיקים בשנה האחרונה, חמשת המנפיקים הגדולים - אשטרום, אקסטל, מליסרון, אפריקה ישראל ואיירפורט סיטי - נטלו כ-30% מהחוב.

10 מיליארד בשנה

הגיוסים הם כמובן צד אחד של המטבע. בכל הנוגע לפדיונות אג"ח, צפוי ענף הנדל"ן לככב גם בשנים הבאות, עם הצורך לפדיון חוב בהיקף של כ-10 מיליארד שקל בכל שנה ב-3 השנים הקרובות. היקף הפדיונות של סקטור הנדל"ן מהווה יותר משליש מהפדיונות הצפויים בכל שנה בסקטור הלא פיננסי.

ומה הלאה? לדברי רונית הראל בן זאב, מנכ"לית S&P, "במבט קדימה, פעילות חברות הנדל"ן בשוק האג"ח תמשיך לפעול על רקע אי הוודאות הגוברת בשווקים הגלובליים ובשוק המקומי. גורם משמעותי התומך בהנפקות האג"ח הקונצרני וחברות הנדל"ן בכלל זה הינו היקף הפעילות של קרנות הנאמנות. יש להניח שלהיקף הפדיונות הגבוה בקרנות הנאמנות בחודשים האחרונים, תהיה השפעה שלילית על שוק הנפקות האג"ח המקומי. כמו כן, חוסר הוודאות הפוליטית בישראל עלול להשפיע על הפעילות במחצית הראשונה של השנה, כאשר ההתפתחויות בשווקים הגלובליים, בין היתר, המשבר ברוסיה, ושיעורי צמיחה נמוכים באירופה, ימשיכו אף הם להכביד על שוק האג"ח.

"עם זאת, לאור העובדה שרמת הריבית הנמוכה לא צפויה להערכתנו להשתנות בשנה הקרובה באופן משמעותי, היא תמשיך להוות גורם תומך בפעילות הנפקות האג"ח של חברות הנדל"ן. לצד הריבית הנמוכה, עודפי הנזילות מצד המשקיעים ואלטרנטיבות ההשקעה המוגבלות יחסית, ניכרת בחודשים האחרונים יתר סלקטיביות, המשתקפת בעליית מרווחי הסיכון ובהעדפה של הנפקות איכותיות, מדורגות או/ו בעלות ביטחונות ואנו צופים שמגמה זו תימשך המימון הקיימים בשוק".

ללא ביטחון, ללא שיעבוד

ב-2014 היינו עדים לירידה בחלקן של ההנפקות המגובות בביטחונות של חברות נדל"ן, בהמשך לירידה ב-2013. בעוד שב-2013 כמחצית מההנפקות של סדרות חדשות (56%) נהנו מביטחונות קבועים וכ-9% בלבד הונפקו ללא ביטחונות וללא שעבוד, בשנת 2014 פחות משליש מההנפקות היו מגובות בשעבוד קבוע וכ-18% מהסדרות החדשות הונפקו ללא ביטחונות וללא שיעבוד. כ-52% מההנפקות מתחילת השנה התבצעו עם שעבוד שלילי בלבד, שמונע מן החברות לשעבד את נכסיהן לאחרים, אך אינו מייצר מקור מובטח לשיקום חוב עבור בעלי האג"ח (אשר ייאלצו במידת הצורך להתמודד עם נושים אחרים על נכסי החברה בפירוק).

רונית הראל בן זאב, מנכ"לית S&P מעלות, מייחסת זאת לשני גורמים עיקריים: רמת הריבית הנמוכה במשק וכן הפנמה "מחודשת" של כללי ועדת חודק, שנכנסו לתוקף בסוף 2011. "בשנה האחרונה", מציינת הראל בן זאב, "למדו החברות המנפיקות כי הן יכולות לעמוד בכללים גם על ידי שימוש בשעבוד שוטף שלילי וקובננטים שונים, ללא מתן ביטחונות מטריאלים. יתרה מזאת, כללי חודק אינם חלים על קרנות הנאמנות, ואלה היו השחקן הפעיל בשוק האג"ח ברוב חודשי השנה".

מניב: "סימנים למגמה שלילית"

להערכת S&P מעלות, לאור ההאטה בפעילות במשק, "מתגברים הסימנים למגמות שליליות אשר עלולות להשפיע לרעה על ביצועיהן התפעוליים של חלק מחברות הנדל"ן המניב בשנת 2015". עם זאת, עופר עמיר, מנהל תחום חברות נדל"ן ב-S&P, מציין כי רבות מהחברות נהנו בשנתיים האחרונות משוק הון תומך להנפקות אג"ח וקיבלו הלוואות מגופים מוסדיים בתנאים נוחים, ו"גיוס החוב החדש בריביות נמוכות ובמשך חיים ממוצע ארוך יחסית, מסייע להן בהורדת עלויות המימון והקטנת עלויות החוב בשנים הבאות".

בהתבסס על ניסיון העבר, מעריכים כלכלני S&P כי תחום המשרדים הוא החשוף ביותר להאטה כלכלית. בשלב זה הם מעריכים כי שיעורי התפוסה בענף יישארו יציבים בטווח הקצר, "בין היתר, בזכות ניהול אקטיבי והענקת תמריצים לשוכרים".

בתחום המרכזים המסחריים, הם "עוקבים בזהירות" אחר ההשלכות השליליות האפשריות של ההאטה בצמיחה והעלייה ביוקר המחיה, שעלולות להביא לירידה במכירות ולקשיים של השוכרים לעמוד בדמי השכירות הגבוהים, שיאלצו את בעלי הנכסים לתת הנחות.

מגורים: "עלייה בעסקאות ובמחירים"

כתוצאה מהבחירות לכנסת העומדות בפתח ואי יישום תוכנית מע"מ אפס, צופים ב-S&P מעלות כי בטווח המיידי יתפרצו הביקושים הכבושים לדיור שהצטברו בחודשים האחרונים. עופר עמיר, מנהל תחום חברות נדל"ן ב-S&P, צופה שב-2015 נראה עלייה במספר העסקאות ומגמת העלייה במחירים תימשך.

עם זאת, מדגישים שם, העלאה הדרגתית של הריבית על ידי בנק ישראל, אם תבוצע, עשויה למתן במידה מסוימת את היקפי המשכנתאות ואת עליית המחירים. במבט רחוק יותר, הם מעריכים כי "בטווח הבינוני קצב העלייה במחירי הבתים יואט, עקב גידול בהיצע ונורמליזציה הדרגתית של המדיניות המוניטרית". בנוסף, הם מדגישים, קצב התחלות הבנייה בארבע השנים האחרונות היה גבוה מ-40 אלף יחידות בשנה, "ולכן עשוי להוביל להיצע הגבוה מהגידול הטבעי".

אינפו התפלגות אשראי, בטחונות ואגח

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.