לדעתי, ולא מעכשיו, זהו הנכס הפיננסי החשוב בעולם. מדובר, כמובן, בדולר האמריקאי. המטבע הזה אינו רק אמצעי תשלום במדינה, כמו רוב המטבעות, ואף אינו רק הכלי הפיננסי לקביעת ערכן של רוב הסחורות בעולם, רוב העסקאות הבינלאומיות, ותמחור רוב הנגזרים הקיימים על ספרי המוסדות הפיננסיים הגדולים בעולם.

זהו, בעיקר, המטבע בו נקוב רוב החוב והאשראי בעולם. עקב היותו מטבע הרזרבות העיקרי, אחרי שהלירה הסטרלינג הפסיקה את תפקידה ככזה, הדולר הפך לעוגן שבו ניתן היה לקיים נזילות מימונית בביטחון מוחלט. והנה, במשך שנים על גבי שנים, ערכו של הדולר, על פי הכלי שבו הוא נמדד, דהיינו הדולר אינדקס, היה מאבד גובה ויורד עוד ועוד.

זאת בגלל היכולת של מטבעות אחרים, ובמיוחד האירו, לתפוס תאוצה בדמות של הבטחות שגשוג וצמיחה. כל זה נגמר כאשר אותו דולר אינדקס עזב את אזור ה-70, בדק את העזיבה הזו שלוש פעמים, והחל לבנות התחלה חדשה עם תחנת ביניים סביב ה-80:

משה-שלום-דולר-ארוך-18-11

התחנה הבאה הייתה סביב ה-95 כאשר התנועה האלימה שגרמה למעבר בין 80 ו-95 הוסברה על ידי סיום ההרחבה הכמותית, המשך ריבית ה-0, וכמובן חולשה גדולה של כל אלו שעמדו כנגדו, דהיינו האירו עם המשבר היווני, וההרחבה הכמותית שם, בנוסף ליין הקורס כמדיניות מכוונת של ממלת יפן, וזאת במסגרת ה-Abenomics המפורסמת:

משה-שלום-דולר-קצר-18-11

שם, סביב 95, נוצר משולש ישר זווית בעל עומק של כ-7 יחידות מדד, כפי שהמלבן הירוק יכול להעיד. המשולש הזה נבנה במשך חודשים רבים, למעשה מסיום השנה שעברה, על בסיס העובדה שכל הגורמים אשר הניבו את העלייה הגדולה די נעצרו ו"תיקנו" את עצמם:

המשבר היווני נגמר בקול ענות חלשה של כניעת יוון לתכתיבי בריסל, הפיחות של היין נעצר עד שה"חץ השלישי" במדיניות היפנית החדשה תצא לפועל, וההנחה בדבר עליה קרובה בריבית על ידי הפד החלה להתפוגג עקב הנתונים הפחות מחמיאים במקרו של ארה"ב, ושל העולם כולו, ובמיוחד המיתון שהחל לתפוס תאוצה בסין, ובכל המדינות המתפתחות.

עכשיו, מן הגרף הזה אנו למדים דבר נוסף: הדולר פרץ את גבולות הגזרה של המשולש, ומתחיל להראות כוח מחודש לכיוון מגמה עולה! לכאורה, סימן חיובי של כלכלה בריאה עבור אמריקה הגדולה. אבל, לא. זו אינה הסיבה. הסיבה המצוטטת והנכונה לדעתי, היא סגירה הדרגתית של חלק מגורמי הסיכון הכרוכים במטבע הזה. ומה אחת הסכנות הגדולות הקיימות בעניין זה? ניחשתם נכון: החשיפה הדולרית (כ-9 טריליון דולר) של השקעות שנעשו על בסיס דולרי בעולם המתפתח.

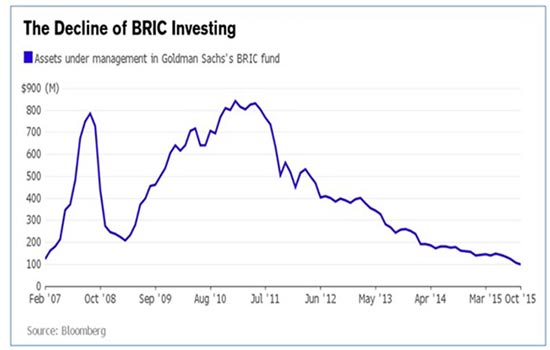

הנה גרף מבלומברג המראה את הירידה הדרמטית של סוג זה של השקעות בגולדמן סאקס, וזאת מאז 2007:

משה-שלום-מתפתח-18-11

שיא ההשקעות בחלק ההוא של העולם היה סביב 2011, ומאז האטה וירידה, כאשר בשנת 2014, וגם בשנה הנוכחית אנו מגיעים לשפלים חדשים. אמנם מדובר על נתונים מחברת השקעות אחת, אבל, לדעתי, ניתן לראות בזה סמן לא רע של התהליך כולו, כאשר ההיגיון שמאחורי התנועה המגמתית היורדת ברורה מאוד: לא רק זה שהדולר הופך להיות מקור מימון מסוכן אלא שהיעדים בקבוצת מדינות ה-BRIC (ברזיל, רוסיה, הודו, וסין) נראים עכשיו הרבה פחות אטרקטיביים.

זכרו: הפד עדיין לא העלה את הריבית, שוק האג"ח ל-10 עדיין מסתובב סביב ה-2%, ושוקי המניות עדיין נמצאים לא רחוק מן השיאים. הפריצה של המשולש (ראו לעיל) יכולה להיות סוג של מקדימון למשהו הרבה יותר חזק, ומשמעותי, אם חלק, או כל הגורמים האלו, ישתנו, ואם חלק קטן או רוב האשראי שנלקח יתחיל לחפש דרכים להיסגר.

משה שלום הינו ראש מחלקת המחקר ב-FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.