קיים ספק בנוגע לשאלה עד כמה המידע שיעבירו הגופים הפיננסיים לרשות המסים יסייע למלחמה בעבירות המס, וספק אם התועלת שתצמח מחיוב הבנקים "להלשין" על לקוחותיהם לרשות בנסיבות מסוימות אכן מצדיקה את קיומו של הסדר, שיחייב אותם לעשות זאת על-פי חוק תוך פגיעה בפרטיות לקוחותיהם.

כך, קובעת היועצת המשפטית של ועדת חוק חוקה ומשפט, עו"ד סיגל קוגוט, בחוות-דעת מפורטת בנוגע ליוזמת החקיקה שמקדמים רשות המסים, בראשות משה אשר, ומשרד האוצר, ואשר תחייב מוסדות להעביר לרשות המסים מידע על נכסים פיננסיים וכספיים של ישראלים ברחבי העולם, וזאת מבלי שיתעורר לגביהם חשד לביצוע עבירות מס.

עוד היא קובעת כי הקמת מערכת שיטתית ורחבת-היקף של רשות המסים על הפעילות הפיננסית העסקית של כלל העסקים במדינת ישראל - ללא שקיים חשד כנגד לקוחותיהם - מעצימה את הפגיעה בפרטיות הלקוחות; ומנגד, הסדר נוסף שמאפשר למנהל רשות המסים "לסמן" קבוצות לקוחות של גופים פיננסיים כחשודים בביצוע עבירות מס, מהווה סמכות שלטוניות פולשנית ופוגענית כלפי קבוצות נרחבות של אנשים פרטיים.

בחוות-דעת מפורטת שהוגשה הבוקר (ב') מטעם הייעוץ המשפטי לוועדת חוקה, חוק ומשפט, ואשר הגיעה לידי "גלובס", לקראת הדיון בחקיקה זו בוועדה מחר (ג'), מטילה היועצת המשפטית לוועדה ספק בנוגע ליעילותו של התיקון המוצע, לעומת הנזקים שהוא עלול לגרום.

בין היתר מעלה עו"ד קוגוט חשש כי הפגיעה בפרטיות של לקוחות המוסדות הפיננסיים עולה על התועלת שיש בתיקון המוצע בנוגע לדיווח החודשי האוטומטי לרשות המסים, כי התיקון מבטל את ההפרדה הנחוצה בין רשות המסים לרשות לאיסור הלבנת הון, וכי הוא נעדר מנגנונים לשמירה על הנישומים מפני השימוש במידע הרב והסמכות הדרקונית שניתנת לרשות המסים.

ברשות המסים הזדרזו להגיב היום ואמרו כי על-מנת שמדינת ישראל "תהיה מקום בו גביית המס הינה שוויונית ומביאה לחלוקה צודקת יותר בנשיאה בנטל המס, הרי שיש לחזק את הרשות, בין היתר, במתן סמכויות ויכולת לקבל מידע.

"בהצעת החוק, שגובשה תוך שיתוף-פעולה מלא עם היועץ המשפטי לממשלה, כלולים בלמים היוצרים את האיזון הראוי והדרוש בין הגנת הפרטיות לצורך של הרשות לפעול באופן אפקטיבי לגביית המס. כך למשל, ההצעה לקבוע חובת דיווח מיוחדת לגופים פיננסיים, כוללת ביחס לדרישת המידע על קבוצות לקוחות, קביעת קריטריונים שייקבעו מראש ובאישור ועדה, שבה יהיה חבר נציג ציבור וכן באישור היועץ המשפטי לממשלה, וזאת לגבי כל דרישת מידע. חקיקה זו משתלבת עם מהלך כלל-עולמי להגברת השקיפות ושילוב זרועות במאבק בהעלמות מס שעל מדינת ישראל להיות חלק ממנו".

מדובר ביוזמת חקיקה שנויה במחלוקת, אשר עוררה סערה בקרב הגופים הפיננסיים בישראל. החקיקה, אשר עוגנה תחילה בפרק המאבק בהון השחור במסגרת חוק ההסדרים, אך בהמשך פוצלה לדיון נפרד, כוללת שני תיקוני חקיקה הנוגעים למידע פיננסי שרשות המסים מבקשת לקבל מבנקים, מוסדות פיננסיים וגופים סולקים.

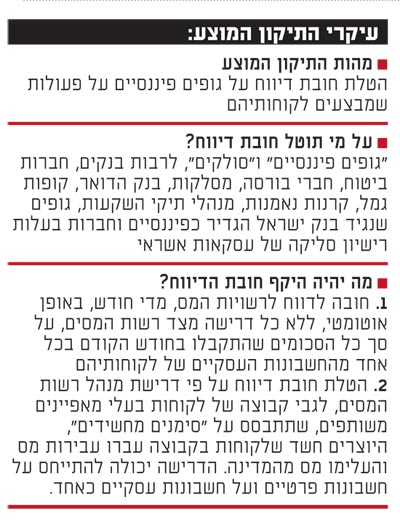

התיקונים מטילים חובת דיווח כפולה על גופים פיננסיים: דיווח חודשי שוטף ביחס לחשבונות עסקיים, בנוגע לבעלי החשבון והנהנים ממנו ומכלול הסכום שהתקבלו; דיווח פיננסי מפורט לפי בקשה של רשות המס על קבוצת לקוחות (פרטיים או עסקיים) על בסיס "יסוד סביר", שגרם לרשות המס להאמין שהלקוחות מעלימים מסים.

על-פי הצעת החוק, שעתידה לעלות מחר לדיון בוועדת החוקה, חוק ומשפט של הכנסת, מוצע להטיל על "גופים פיננסיים" ו"סולקים" חובה לדווח לרשויות המס מדי חודש, באופן אוטומטי, על סך כל הסכומים שהתקבלו בחודש הקודם בכל אחד מהחשבונות העסקיים של לקוחותיהם (ללא החשבונות הפרטיים).

"גופים פיננסיים" ו"סולקים" כוללים בנקים, חברות ביטוח, חברי בורסה, מסלקות, בנק הדואר, קופות גמל, קרנות נאמנות, מנהלי תיקי השקעות, גופים שנגיד בנק ישראל הגדיר כפיננסיים וחברות בעלות רישיון סליקה של עסקאות אשראי.

התיקון השני המוצע מבקש לתת בידי מנהל רשות המסים סמכות להוציא לכל אחד מהגופים הפיננסיים "דרישת מידע" לגבי קבוצה של לקוחות בעלי מאפיינים משותפים, שתתבסס על "סימנים מחשידים" טיפולוגיים-תיאורטיים, שעל-פי הנטען יוצרים חשד שלקוחות בקבוצה עברו על חוקי המס ולאובדן מס לקופת המדינה. דרישת המידע במקרה זה יכולה להיות מופנית גם כלפי חשבונות פרטיים לגמרי, ולא רק כלפי חשבונות עסקיים.

במסגרת ההסברים שניתנו לחקיקה המוצעת, נתנו נציגי האוצר כדוגמה מקרים שבהם מועברים כספים לחשבונות באיי קיימן, אשר מטבע היותו מקלט מס, מאיר נורה אדומה סביב הפעילות הפיננסית של הישראלים שבוחרים להפקיד שם כספים.

ואולם, הסעיף המוצע יחול גם במקרים פחות "מובהקים" לכאורה, בהם קבוצות אנשים עם הכנסות גבוהות במיוחד, אנשים בעלי הכנסה נמוכה שמופקד בחשבונם סכום גדול באופן פתאומי או כל קבוצת אנשים שעלולה להיות מסומנת על-ידי ראש הרשות כחשודה.

בחוות-דעתה המפורטת של היועצת המשפטית לוועדת החוקה, מותחת עו"ד קוגוט ביקורת חריפה על יוזמת החקיקה והיעדר האיזון בה, כדבריה. באשר להצעה להחיל חובת דיווח אוטומטית על מידע עסקי של לקוחות של גופים פיננסיים, כותבת פוגוט כי מדובר בהצעה הפוגעת בפרטיות הלקוחות.

"חרף העובדה שמדובר בעסקים שבכל מקרה חייבים בדיווח לרשות המסים, ושהמידע המדווח הוא מידע עסקי ולא מידע פרטי, צירוף הגורמים הבאים מעורר שאלות בנוגע למידת איזונו של ההסדר", נכתב בחוות-הדעת ומפורט: "מצד אחד, קיומו של מעקב שיטתי ומאורגן של רשות המסים אחרי כלל בעלי העסקים בישראל; העדר הדרישה לקיומו של חשד כתנאי לדיווח; ובעיקר העובדה שהמידע מכוח חובות הדיווח יצטרף למכלול המידע שיש ושצפוי להיות בידי רשות המסים (בשל תיקוני חקיקה נוספים שהוגשו ושעתידים להיות מוגשים לכנסת); ומצד שני, ספק עד כמה המידע המבוקש אכן יסייע למלחמה בעבירות המס; וספק האם התועלת שתצמח מההסדר אכן מצדיקה את קיומו".

עוד מצאה היועצת המשפטית לוועדה כי ההסדר המוצע מבטל את הפרדה המתחייבת בין פקודת מס הכנסה וחוק איסור הלבנת הון. "הטלת חובת דיווח ישירה לרשות המסים וניהול מאגר מידע על-ידה, מרוקנת מתוכן את רעיון החיץ בין הרשות שמנהלת את המידע לבין רשויות האכיפה (רעיון שבא לידי ביטוי בחוק איסור הלבנת הון עם הקמת הרשות לאיסור הלבנת הון); חיץ זה נועד להגן על פרטיות וסודיות של מידע שברובו המכריע הוא מידע רגיש על פעילות פיננסית לגיטימית. אין הצדקה להחריג את רשות המסים בעניין זה, לעומת המשטרה או השב"כ, שחוקרים עבירות חמורות לא פחות, ובכל זאת לגביהם רעיון החיץ ממשיך להתקיים", נכתב בדוח.

כן קובעת היועצת המשפטית לוועדת חוקה כי בהסדר המוצע אין את המנגנונים המאזנים שקיימים בתיקונים המוצעים לחוק איסור הלבנת הון, שגם הם נמצאים על שולחן הוועדה, ובין היתר כל המידע הגולמי והרגיש על-פי הצעת החוק יגיע לרשות המסים, ולא רק מידע נקודתי לגבי חקירה קונקרטית; העברת המידע לרשות המסים תהיה שוטפת וללא שהתעורר חשד כלשהו לביצוע עבירה; וניתן יהיה לעשות שימוש במידע שייאגר גם לשימושים אזרחיים של עריכת שומות ולא רק לשימושים פליליים של חקירת עבירות מס.

בנוסף מתייחס הדוח להכבדה ולפגיעה בגופים הפיננסיים, וקובע כי התיקון המוצע יוצר רגולציה משולשת על הגופים הפיננסיים: הרגולטור הייעודי של כל אחד מהגופים; הרשות לאיסור הלבנת הון; ומעתה גם רשות המסים. בדוח מוצע כי הוועדה תברר את המשמעויות של ההכבדה ואת העלויות שרגולציה זו יוצרת.

באשר לחלקו השני של התיקון המוצע, הקובע כי למנהל רשות המסים תהיה סמכות לדרוש מידע על "קבוצות חשודות" בביצוע עבירות מס, היועצת המשפטית אף חריפה יותר וקובעת כי יש לאפשרות לקבל מידע על קבוצת אנשים על בסיס חשדות טיפולוגיים-תיאורטיים ישנן משמעויות מרחיקות לכת.

"ההסדר המוצע מאפשר להפעיל סמכויות שלטוניות פולשניות ופוגעניות כלפי קבוצות נרחבות של אנשים פרטיים, וכל זאת לא על בסיס חשדות קונקרטיים כלפי מי מחברי הקבוצה, אלא רק על יסוד העובדה שבכל חברי הקבוצה התקיימו מאפיינים כלכליים מסוימים, שהטיפולוגיות התיאורטיות של רשות המסים הגדירו אותם כ'חשודים'", נכתב בחוות-הדעת.

על-פי ממצאי חוות-הדעת, בין היתר מדובר בהוראה שתוביל לפגיעה חמורה בפרטיות. "העובדה שדרישת המידע יכולה להתייחס לקבוצות נרחבות של אנשים; העדר דרישה לקיומו של חשד קונקרטי כלפי מי מחברי הקבוצה; הצטרפות המידע שיגיע מכוח דרישת המידע למכלול המידע שיש ושצפוי להיות בידי רשות המסים; והעובדה שדרישת המידע יכולה להתייחס גם לאנשים פרטיים, שלא חלה עליהם חובת דיווח - מעוררים ספק עד כמה האיזון שבהסדר המוצע בין המלחמה בעבירות המס לפגיעה בפרטיות הוא אכן מידתי", כותבת עו"ד קוגוט בחוות-הדעת.

בנוסף, צוין כי יש כאן שבירה של הקונספציה של חוק איסור הלבנת הון שנעשתה בזהירות על-מנת לאזן את צבירת המידע התמים שפוגע קשה בפרטיות ולסנן מתוך מידע זה את המידע החשוד, כך שהמידע התמים יוחזק בידי רשות אחרת מהרשות החוקרת, שהוקמה במשרד המשפטים דווקא.

עוד צוין כי עצם יצירת חשדות כלפי אנשים תמימים בעייתית. "הקונספציה המוצעת הופכת קבוצות שלמות של אנשים לחשודים, או, למצער, ל'טעוני בדיקה', שעלולים למצוא עצמם תחת חקירה שבה יידרשו להוכיח מדוע הם אינם אשמים בהעלמת מס, למרות שהתקיימו בהם המאפיינים הכלכליים שבדרישת המידע; וכל זאת ללא שיש חשד קונקרטי כי אכן עברו עבירה כלשהי".

עוד על-פי חוות-הדעת, ההסדר המוצע הוא תקדימי מבחינה קונספטואלית, ואישורו ביחס לרשות המסים יוביל, ברמה גבוהה של ודאות, לבקשה להעתיקו גם לרשויות אכיפה אחרות - ומדובר במדרון חלקלק במיוחד.

"כך תוכל המשטרה לבקש סמכות להגדיר סוגים שונים של 'תופעות חשודות' שמקימות חשד נגד קבוצות של אנשים, ולהפעיל כלפיהם סמכויות אכיפה של האזנות וחיפושים. שהרי אם לצורך חקירת עבירות מס המחוקק העניק סמכות שכזאת לרשות המסים, מדוע שלא להעניק סמכות דומה למשטרה, שחוקרת עבירות חמורות לא פחות של סמים וארגוני פשיעה?".

היועצת המשפטית קובעת עוד כי גם הסממנים לקיומו של "יסוד סביר להעלמת מס" שמהווים את הבסיס לדרישת המידע מהגופים הפיננסים, הם בעייתיים. "האם נכון לקבל לגביהם את הנחת המוצא שהם אכן מקימים - ולו ברמה התיאורטית - יסוד סביר להעלמת מס? בכל מקרה מדובר בסממנים שהניסוח שלהם הוא כל-כך רחב ואמורפי, שהמנהל יוכל ליצוק לתוכם כל תוכן שייראה לו", כתבה עו"ד קוגוט.

"מטילים פצצה על בית מגורים במטרה לחסל מזיקים"

הצעת החוק להעמקת גביית המסים והגברת האכיפה מעוררת התנגדות עזה בקרב חברי המגזר העסקי בישראל. בין המתנגדים גם יו"ר נשיאות הארגונים העסקיים, שרגא ברוש, אשר שיגר מכתב לחברי ועדת חוקה ומשפט, בו הוא מתריע על השלכותיו ההרסניות של החוק, המשולות לטענתו ל"הטלת פצצה על בית מגורים במטרה לחסל מזיקים".

במכתב טוען ברוש כי מרביתו ככולו של המגזר העסקי בישראל אינו עוסק בהלבנת הון, ועל כן יישום ההצעה להחיל חובות דיווח על הגופים הפיננסיים על כלל החשבונות העסקיים תוביל לפגיעה מיידית בפעילות העסקית בישראל.

עוד טוען ברוש כי בניגוד לנמסר לוועדה, מטרתה העיקרית של ההצעה אינה הפחתת היקף ההון השחור, אלא הגדלת הכנסות המדינה ממסים.

"הצעה זו תייצר משטר מס פולשני, אשר יפחית בצורה ניכרת את אטרקטיביות ההשקעה בישראל ואת היכולת לקיים עסקים בישראל. ההצעה תביא ליצירת משטר מס חסר תקדים בעולם, לפיו רשות המסים תהפוך ל'אח הגדול', וכל מנהל חשבון בנק עסקי יהפוך לנאשם בפוטנציה. על כן באם הצעה זו תאושר, השלב הבא בהרחבת סמכויות רשות המסים עלול להיות ניטור כלל פעילות הדואר האלקטרוני של אזרחי המדינה או האזנה חופשית לשיחות טלפון, במטרה להגדיל את תקבולי המדינה ממסים", טוען ברוש.

ברוש ממשיך וכותב לחברי הוועדה כי "אישור הצעה זו ייצור מאזן אימה אשר יביא בהכרח להפחתת הפעילות העסקית בישראל. העובדה כי רשות המסים הישראלית מנטרת את כלל החשבונות העסקיים תשדר למשקיעים זרים מסר של תרבות ניהול עסקים מזרח-אירופאית ותפחית את הרצון לבצע עסקים בישראל. זאת, כאשר ישראל מצויה במקום ה-96 בעולם במדד הרגולציה והביורוקרטיה, סובלת מחוסר ודאות גיאופוליטית כרונית ומתחלואים נוספים, אשר אינם הופכים את המשק ליעד אטרקטיבי להשקעות. התוצאה תהיה פגיעה נוספת בצמיחה, בתעסוקה, ברמת החיים ואף בהכנסות המדינה ממסים".

לפני כחודש פורסם ב"גלובס" מחקר השוואתי שהזמינה התאחדות התעשיינים מחברת הייעוץ והמחקר Lexidale, מהמובילות בתחום מחקרי משפט, רגולציה וכלכלה בעולם, באשר לחובות הדיווח על גופים פיננסיים, ממנו עולה כי חובת הדיווח המוצעת חורגת מהנהוג במדינות המפותחות בכל הקשור לפרטיות פיננסית ומעיקרון הסודיות הבנקאית.

במחקר נבחנה הצעת החוק המבקשת לקבוע חובת דיווח כפולה על גופים פיננסיים, ונמצא כי מדינת ישראל הולכת בעניין זה 10 צעדים קדימה ביחס למדינות המערביות.

כך, למשל, בעוד שבארה"ב למס הכנסה נתונה סמכות לגשת לחשבונותיו של אדם רק עם צו בית משפט - בישראל מוצע לתת לרשות סמכות לקבל את המידע ישירות מהבנק ללא צו. באיחוד האירופי אין כפייה של ניטור חשבונות בנק, ובמקרה של חקירה ניתן לקבל גישה לחשבון בנק רק בהוראת בית משפט.

במדינות נוספות בהן קיימת חובת דיווח, החובה חלה לרוב על ריביות, ולמעשה רק במקרים חריגים מאוד היא כוללת את סך הנכסים. נמצא כי סמכות רחבה לדרוש מסירת מידע ללא חשד קונקרטי או צו בית משפט חלה למעשה רק ב-6 מדינות מזרח-אירופאיות - צ'כיה, ליטא, מאלטה, רוסיה, הונגריה וסלובניה.

על רקע זה, עמדת נשיאות הארגונים העסקיים היא כי על רשות המס לפעול בכלים הקיימים ברשותה, ובכלל זה פנייה לבית המשפט במקרים של חשד חריג להעלמת הון, במטרה לצמצם את היקף התופעה. אין לאשר הצעה זו, שכן אישור ההצעה יביא לפגיעה משמעותית בפעילות הכלכלית בישראל.

עיקרי התיקון המוצע