ינואר שחור על פסגת החרמון

באחד מימי פברואר 2008 נדהמו עמיתי קופת הגמל חרמון של בית ההשקעות פריזמה לגלות כי הקופה הפסידה במהלך חודש ינואר יותר מ-8%. תוך זמן קצר התבררה התמונה לאשורה: מנהל ההשקעות של הקופה שגה בגובה החשיפה שיצר למניות באמצעות אופציות על מדד ת"א 25. בעקבות גילוי הטעות וסגירת הפוזיציות, נגרם לעמיתי קופת הגמל הפסד של כ-8.3%. אירוע ייחודי זה הפך לדוגמה שהמחישה לפעילים בארץ את הסיכון הכרוך בשימוש לא מקצועי בנגזרים (אופציות וחוזים עתידיים) בתיק ההשקעות.

חינוך שוק גם למקצוענים

פרשת קופת הגמל חרמון היא, כאמור, דוגמה לכך ששימוש שגוי במכשיר פיננסי כלשהו ובפרט בנגזר שמתאפיין במינוף גבוה, עלול לגרום להפסדים לא קטנים.

יחד עם זאת, חשוב להדגיש כי אירוע זה הינו יוצא מהכלל שאינו מעיד על הכלל. שימוש בנגזרים מהווה חלק מפעילותם השוטפת של מגוון פירמות ריאליות וחברות פיננסיות, כדוגמת יבואנים ויצואנים שמעוניינים להקטין את חשיפות המט"ח שלהם, חברות תעודות סל ומנהלי השקעות בגופים מוסדיים. עבור כל אלה מהווים הנגזרים כלי חשוב בניהול הסיכונים שלהם.

שימוש נכון בנגזרים, כפי שאציג בהמשך, יכול להביא להקטנת הסיכון בתיק המנוהל ואף להשגת תשואה עודפת על פני מדד הבנצ'מרק. לפיכך חשוב לדעתי, להעמיק את היכרותם של הגופים המוסדיים שאמונים על ניהול כספי הציבור, עם הנגזרים הנסחרים בבורסה.

גישה זו קיבלה חיזוק בראיון שפורסם לאחרונה בירחון של ארגון WFE (Word Federation of Exchanges) עם סנדי פרוצ'ר, סגן יו"ר בורסת Nasdaq OMX. בראיון ציין פרוצ'ר כי חינוך שוק הינו מפתח לצמיחת השווקים. לדבריו, אפילו בארה"ב ישנם פעילי שוק רבים אשר אינם מודעים לשימושים הרבים שניתן לעשות בנגזרים ולכן חשוב להמשיך ולהשקיע משאבים בחינוך שוק.

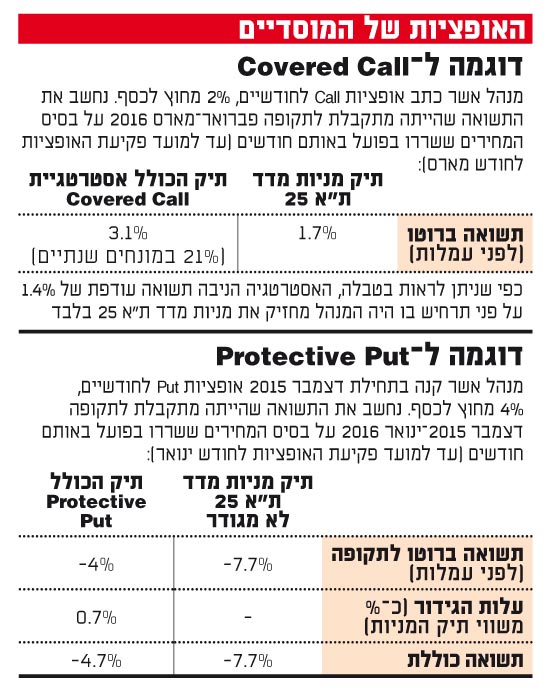

נגזרים יכולים להוות, בשימוש נכון, כלי מעולה לניהול ולהקטנת סיכונים של תיק ההשקעות. בכתבה זו אציג שני שימושים בסיסיים ופשוטים שגופים מוסדיים מיישמים כיום בפעילותם השוטפת ויכולים ליישם יותר, לצורך הגדלת תשואת התיק המנוהל או הקטנת תנודתיותו: Covered Call ו-Protective Put.

Covered Call לדשדושים

אסטרטגיה פופולרית מאוד בקרב מנהלי השקעות בשוקי חו"ל, במיוחד באופציות על מניות אך גם על באופציות על מדדי מניות. האסטרטגיה, אשר כוללת החזקת תיק מניות בלונג ובמקביל כתיבת אופציות מתאימה למשקיעים אשר צופים בטווח הקצר דשדוש או ירידה קלה במחיר המניה או מניות המדד אותם הם מחזיקים.

הסכום הכספי (הפרמיה) המתקבל מכתיבת האופציה מקטין את ההפסד במידה שחלה ירידה במחיר נכס הבסיס. לפיכך, אם המדד נותר ללא שינוי או יורד, נשיג תשואה עודפת על פני החזקת המניות בלבד. מאידך, יש לקחת בחשבון שבתרחיש בו השוק עולה חזק, אסטרטגיה זו מניבה תשואת חסר ביחס למדד.

כיצד משקיע מוסדי יכול ליישם אסטרטגיה זו? לצורך הדוגמה ניקח מנהל קרן נאמנות שמרבית נכסיה מושקעים במניות מדד ת"א 25. מנהל הקרן חשוף למניות ת"א 25 וצופה בתקופה הקרובה דשדוש במדד או ירידה קלה. המנהל מעוניין להמשיך להחזיק את מניות המדד ובמקביל להגדיל את תשואת התיק המנוהל.

על מנת לבצע אסטרטגיית Covered Call, יכול המשקיע לכתוב אופציות Call על מדד ת"א 25 שמועד פקיעתן עוד חודשיים. מכיוון שסדרות האופציות לתקופה של חודשיים סובלות מסחירות דלה, הפרקטיקה הנהוגה בארץ היא לרכוש אופציות לחודש ולקראת מועד הפקיעה "לגלגל" את הפוזיציה לחודש הבא (ראו דוגמה בטבלה).

Protective Put לירידות בשווקים

אסטרטגיה, אשר כשמה, מאפשרת הגנה על התיק באמצעות אופציות מסוג Put. אסטרטגיה זו מתאימה למשקיעים אשר חוששים מירידה בשווי המניות בתיק והיא מתבצעת באמצעות רכישת אופציות Put. רכישת האופציות שקולה לרכישת פוליסת ביטוח המגנה מפני ירידת מדד מעבר לאחוז מסוים ומאפשרת למעשה הקטנת הסיכון בתיק.

החיסרון של אסטרטגיה זו הינו העלות הגבוהה יחסית הכרוכה ברכישת האופציות ולכן יש לבצע אותה בצורה סלקטיבית ונקודתית. יש לקחת בחשבון שבמקרה בו המדד לא יורד, עלות האופציות שנרכשו תפחית את תשואת התיק.

לצורך דוגמה זו ניקח מנהל קרן נאמנות אחר שגם הוא חשוף למניות מדד ת"א 25, אך בשונה ממנהל הקרן בדוגמה הקודמת, חושש מירידה של יותר מ-4% במהלך החודשיים הקרובים. מנהל הקרן מעוניין להמשיך להחזיק את מניות המדד, אך במקביל רוצה לגדר את התיק לתקופה האמורה.

אסטרטגיה רצויה במקרה זה היא ביצוע Protective Put, באמצעות קניית אופציה Put 4% מחוץ לכסף, על מדד ת"א 25. רכישה זו מבטיחה למנהל שהתיק המנוהל לא יפסיד יותר מ-4%, גם במצב של ירידה חזקה בהרבה במדד (ראו דוגמה בטבלה).

לסיכום, שימוש בנגזרים על ידי כל משקיע דורש הבנת המוצר, לרבות הסיכון הכרוך בשימוש בו. שימוש נכון בנגזרים הנסחרים בבורסה, יכול להוות כלי מצוין להקטנת התנודתיות והסיכון של תיקים מנוהלים ואף כלי להשגת תשואה עודפת.

הכותב הוא מנהל מדור בכיר, פיתוח מוצרים, בבורסה לני"ע בתל-אביב ומומחה לניהול סיכונים פיננסיים. אין לראות בכתבה המלצה לרכישה/מכירה של ניירות ערך ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם.

האופציות של המוסדיים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.