ההכנסות של מטריקס בשנת 2016 המשיכו לצמוח לעומת שנה קודמת, והחברה המתמחה במתן שירותי מחשוב וטכנולוגיית מידע (IT) דיווחה בסיכומה על הכנסות בסך 2,544 מיליון שקל, לעומת 2,280 מיליון שקל בשנת 2015 והכנסות של 2,101 מיליון שקל ב-2014.

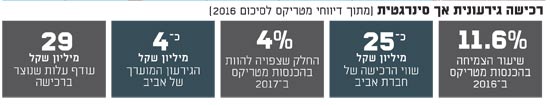

הצמיחה בהכנסות ב-2016 עמדה על 11.6%, ונשאלת השאלה אם מדובר בצמיחה אורגנית שנובעת מפעילות הליבה של הקבוצה, או שהיא הושגה דרך רכישות. מטריקס בולעת חברות באופן שוטף - שלוש, ארבע בשנה, ואולי יותר. אך לכאורה, לא מדובר ברכישות שאחראיות על הצמיחה הגדולה.

הנהלת החברה מסבירה בביאורים לדוחות כי "במהלך 2016 נרכשו ארבע חברות. אם צירוף העסקים בגינן היה מתבצע בתחילת השנה, ההשפעה על הרווח הנקי המאוחד ומחזור ההכנסות המאוחד לשנה שהסתיימה ביום 31 בדצמבר 2016, לא הייתה מהותית.

"במהלך שנת 2015 נרכשו ארבע חברות", מדווח עוד בביאורים. "אם צירוף העסקים בגינן היה מתבצע בתחילת שנת 2015, ההשפעה על הרווח הנקי ומחזור ההכנסות המאוחדים לשנה שהסתיימה ביום 31 בדצמבר 2015, לא הייתה מהותית".

ניתן לכאורה להבין מהציטוטים האלה שהרכישות שהושלמו בשנים 2015 ו-2016 לא תרמו מהותית להכנסות החברה, וכנראה שלא לצמיחה, אבל יש כאן ניסוח מעט אפור. כשהחברה מציינת שההשפעה על ההכנסות באותה שנה לא הייתה מהותית, נראה שהיא מתכוונת שההשפעה הייתה אמורה להיות אחוזים בודדים, כנראה עד 5%. כלומר, אם החברה הייתה מאחדת את הדוחות הכספיים של החברות הנרכשות בתחילת אותה שנה (כאילו נרכשו באותה השנה), אזי לפי הבדיקה התיאורטית הזו שנועדה לספק למשקיעים תובנה לגבי מהותיות הרכישות, ההשפעה הייתה של עד 5% כנראה. אז אולי המספרים הללו לשנה המסוימת יכולים להיות לא מהותיים, אבל בשנה הבאה הם אחראים על הגידול בשיעור של 5%, וזה בהחלט מהותי.

והנה המחשה: נניח שהחברה רכשה חברה אחת בסוף שנה, אשר אחראית על 5% מההכנסות באותה שנה, והיא דיווחה כי גם אם הרכישה הייתה מושלמת בתחילת השנה - לא היה בה כדי להשפיע על התוצאות בצורה מהותית. ומה קורה בשנה הבאה? ההכנסות יגדלו בה ב-5% רק בזכות אותה רכישה, רק שלשנה הזו החברה לא מתייחסת בביאור. כלומר, אין התייחסות לתרומה של החברות הנרכשות לצמיחה, אלא רק לכך שהן לא היו מהותיות באותה השנה בה נרכשו.

תתרום צמיחה של 4% בשנה הבאה

מאוד ייתכן שהדוגמה הזו קרובה למציאות. מטריקס רכשה את חברת הייעוץ אביב בסוף שנת 2016, וגם במקרה שלה הרכישה הזו לא באמת הייתה מהותית לתוצאות של מטריקס (גם לו הייתה מושלמת בתחילת השנה). על פי הדיווחים, הכנסות אביב מתקרבות ל-100 מיליון שקל - שהן 4% מהכנסות מטריקס, כך שבשנה הבאה, אם הנתונים מדויקים, מטריקס צפויה לדווח על צמיחה של 4%. אך הצמיחה הזו לא באמת אורגנית/פנימית, אלא היא בזכות הרכישה.

אם לסכם: "לא מהותי" זה עניין יחסי - ביחס למכירות ההשפעה אולי לא מהותית, אך לצמיחה במכירות זה יכול להיות מאוד מהותי.

ובחזרה לעסקת אביב. מטריקס השלימה את רכישת חברת הייעוץ ממש לקראת סוף השנה - ב-27 בדצמבר, כאשר רכשה בפועל 85% מהון המניות של אביב ניהול הנדסה ומערכות (ובקיצור, "אביב") מבעלי מניותיה הקודמים תמורת 19.7 מיליון שקל במזומן. הרכישה הזו אמורה להשתלב לתוך זרוע הייעוץ של מטריקס.

למטריקס וגם למוכרים ניתנו במסגרת העסקה אופציות הדדיות לרכישת ומכירת יתרת המניות. השווי ההוגן של אופציית המכר למיעוט ליום צירוף העסקים הינו כ-5.7 מיליון שקל; מכאן, שבנוסף לסכום/תמורת הרכישה מטריקס בעצם העניקה אופציה למוכרים ששווייה 5.7 מיליון שקל. הסכום הזה אמור להתווסף לעסקת הרכישה, וזה אמנם לא מזומן אבל זו הטבה לכל דבר ועניין.

פרט לכך, מדווחת החברה כי בעסקה "הוסכם על תמורה נוספת בכפוף להשגת יעד רווח תפעולי במהלך שלוש שנים, שערכה ליום צירוף העסקים הינו 1.5 מיליון שקל". הסכום הזה (או חלקו - תלוי בהסתברות המימוש) אמור להתווסף לעסקה, ומכאן שעלות הרכישה הסתכמה בפועל ב-25 מיליון שקל ויותר.

ומה בעצם קיבלה מטריקס כנגד התמורה הזו? ובכן, בהמשך הביאור מציינת הנהלתה כי ברכישה נוצר עודף עלות בסך 29 מיליון שקל, כ-8.7 מילון שקל יוחסו לנכסים בלתי מוחשיים, והיתרה בסך כ-20 מיליון שקל יוחסה למוניטין.

למה לקנות חברה גירעונית?

זה נראה במבט ראשון מעט מוזר - התשלום הוא סביב 25 מיליון שקל והוא למעשה עבור הנכסים של החברה, וליתר דיוק הנכסים נטו. כלומר אם לחברה, רק לשם המחשה, יש נכסים של 40 מיליון שקל והתחייבויות של 20 מיליון, הנכסים נטו, שהם בעצם ההון העצמי החשבונאי, מסתכמים ב-20 מיליון שקל. על זה שולם רוב הסכום, ובנוסף יש נכסים לא מוחשיים ומוניטין שהם מחוץ לדוחות. אחרי הכול, יש ערך חבוי בחברות שלא מתבטא בחשבונאות - שיתופי פעולה עסקיים, זיכיונות, רשימת לקוחות, מוניטין, שמבטא בעצם את יכולת החברה להרוויח יותר בעתיד (יותר מהנורמה) - ועל הסעיפים האלה (ונוספים) משלמת הרוכשת פרמיה מעל ההון העצמי.

אלא שבמקרה הזה, נראה שכל הסכום (ואף יותר) משויך למוניטין ונכסים לא מוחשיים. וכיצד זה ייתכן? ובכן, על פניו זה מאותת על גירעון בהון העצמי של אביב. כלומר התמורה שולמה על חברה עם נכסים נטו במינוס, כך שהעודף/ הפרש בין התמורה לבין הגירעון עולה על התמורה. אם אנסה לגזור את המספרים של אביב, אז נראה שהגירעון שלה (המיוחס למטריקס) הוא סביב 4 מיליון שקל, כך שעודף התמורה הוא באזור 29 מיליון שקל (25 מיליון שולמו על גירעון של 4 מיליון).

הגירעון הזה מעיד כנראה על הפסדים באביב. ולמה בעצם שמטריקס תקנה חברה גירעונית? התשובה היא כנראה בסינרגיה עם פעילות הייעוץ בתוך מטריקס. הנהלת מטריקס ככל הנראה מעריכה שהיא תוכל ליהנות מסינרגיה ולהרוויח יותר ממה שאביב עצמה הרוויחה. זה אפשרי במיזוגים ורכישות, הודות לסינרגיה בהוצאות (לא צריך את כל הפלטפורמה של אביב) לצד סינרגיה בהכנסות. לדוגמה, השיווק של מטריקס עשוי להגדיל את הכנסות הפעילות של אביב, ומנגד השיווק של אביב יציע עכשיו מגוון רחב יותר של מוצרים, וההכנסות עשויות לגדול.

■ הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלה. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ני"ע. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו.

רכישה גירעונית אך סינגרטית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.