לאחר יותר משני עשורים שבהם התאפשרה בבורסה לניירות ערך בתל-אביב רק הנפקת מניות מסוג אחד, מתחילה הבורסה לאפשר לחברות להנפיק סוג מניות נוסף - מניות בכורה. משגדל ובגר שוק האג"ח, הגיעה העת ליישר קו עם בורסות בעולם, ולאפשר הנפקת מכשירים היברידיים, הנמצאים על הסקאלה שבין הון להתחייבות.

סנונית ראשונה להנפקת מכשיר היברידי הגיעה לפני כשנה וחצי, עם הנפקת אג"ח CoCo של הבנקים בבורסה. כעת, מגיע תור מניות הבכורה, במטרה להמשיך ולהרחיב את היצע המוצרים בשוק בעתיד.

מניות בכורה מוגדרות כמניות המקנות זכות עדיפה לדיבידנדים על פני המניות הרגילות, אך ללא הקניית זכויות הצבעה. משמעות העדיפות היא שלא ניתן לשלם דיבידנד למניות הרגילות טרם תשלום מלוא מחויבות הדיבידנד למניות הבכורה. הדיבידנד במניות הבכורה נקבע כשיעור מהערך הנקוב.

קריטריונים מוגדרים להנפקה

מאחר שמדובר בפיתוח שוק חדש, קבעה הבורסה קריטריונים שנועדו להבטיח את איכות מניות הבכורה המונפקות, לקדם רמות סחירות גבוהות בהן ולשמר את רמות הסחירות הקיימות במניות הרגילות של החברות המנפיקות. פיתוח השוק נעשה גם תוך בחינת הסטנדרטים המקובלים בשוקי מניות הבכורה בעולם. מניות הבכורה שיונפקו בתל-אביב יהיו צוברות בלבד. אם לא ישולם דיבידנד בשנה מסוימת, ייצבר הדיבידנד עד לתשלומו, וחלוקת הדיבידנד למניות הרגילות תתאפשר רק לאחר תשלום מלוא הדיבידנד הצבור למניות הבכורה.

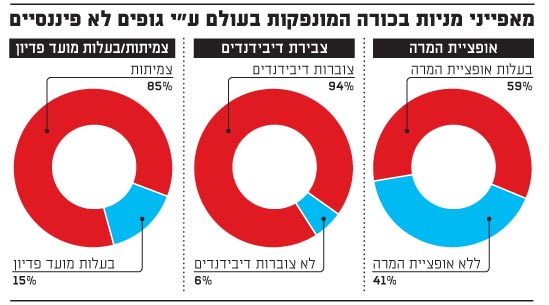

בהקשר זה יצוין כי כ-95% ממניות הבכורה המונפקות בעולם על-ידי גופים לא פיננסיים כוללות צבירת דיבידנדים, כך שהבורסה למעשה יישרה קו עם הסטנדרטים בעולם, תוך יצירת הגנה למשקיעים (גופים פיננסיים מנפיקים מניות בכורה לפי כללי רגולציה קשיחים כגון באזל 3, בעיקר בארה"ב, שבדרך כלל אוסרים על צבירת דיבידנדים).

כמו כן, יתאפשר לחברות להנפיק רק סדרה אחת של מניות בכורה, ששוויין יהיה 36 מיליון שקל לפחות.

נוסף על כך, רק חברות שיעמדו בקריטריונים הבאים יוכלו להנפיק מניות בכורה:

שווי ושיעור החזקות הציבור במניות הרגילות עומדים בדרישות מחברה חדשה.

החברה כלולה במדד ת"א 125 או בת"א SME60, או ששווי השוק של מניותיה לפחות 500 מיליון שקל.

שווי מניות הבכורה לא יעלה על 20% משווי המניות הרגילות ומניות הבכורה יחד, ולא יותר מ-50% משווי החזקות הציבור בהן. התניה זו נועדה לשמר את מעמד המניות הרגילות ככלי המרכזי לגיוס הון בבורסה.

גמישות בתנאי המרה והשתתפות ברווחים

לצד הקריטריונים שלעיל, שמה לעצמה הבורסה למטרה לאפשר גמישות מירבית למנפיקים ולמשקיעים לקבוע את התנאים של מניות הבכורה.

חברות יוכלו להנפיק מניות בכורה צמיתות, קרי ללא מועד פדיון, כך שקרן המכשיר תהווה הון חשבונאי, או מניות בכורה הניתנות לפדיון על פי החלטת המשקיע, כך שהקרן תהווה התחייבות חשבונאית. הנתונים בעולם מלמדים שכ-85% ממניות הבכורה הן צמיתות.

החברות המנפיקות יוכלו לכלול בתנאי מניות הבכורה אופציה להמרה כפויה של מניות הבכורה למניות רגילות, או לפדותן באופן כפוי בהתאם לשיקול דעתן.

חברות יוכלו להציע למשקיעים במניות בכורה אפשרות להשתתפות ברווחים, מעבר לשיעור הדיבידנד הנקוב במניות הבכורה. מוקנה לחברות חופש פעולה רב להצעת מנגנוני השתתפות שונים ברווחים.

חברות יוכלו להציע למשקיעים אופציה להמיר את מניות הבכורה למניות רגילות, לפי שיקול דעת המשקיעים, במחיר קבוע מראש. אופציית המרה למניות רגילות למשקיע היא דרך אלטרנטיבית לאפשר למשקיעים השתתפות ברווחי החברה, מעצם האפשרות להפקת רווח מעליית המניות הרגילות. כ-60% ממניות הבכורה בעולם כוללות אופציית המרה למניות רגילות.

תועלות רבות למשקיעים

מניות בכורה שיונפקו בבורסה צפויות להניב למשקיעים תועלות רבות, ולאפשר הרחבה משמעותית של היצע המכשירים הסחירים בבורסה, באמצעות יצירת ספקטרום מכשירים רחב בטווח שבין חוב להון, בעלי מאפיינים שונים של סיכון ותשואה לפי הטעמים של משקיעים שונים.

מניות הבכורה מהוות פוטנציאל לתשואה עודפת למשקיעים, באמצעות קבלת שיעורי דיבידנדים גבוהים יותר משיעורי קופונים באג"ח, תוך צבירת דיבידנדים שלא שולמו, אלמנט המקטין משמעותית את הסיכון ביחס לבעלי המניות. כמו כן, מנגנוני השתתפות ברווחים ואופציית המרה מאפשרים תשואה עודפת משמעותית נוספת במניות בכורה משתתפות.

נוסף על כך, מניות בכורה מאפשרות השקעה במכשיר הוני, עם תזרים מזומנים מוגדר ובכירות בפירוק על פי המניות הרגילות.

גם המשקיעים הקיימים המחזיקים במניות הרגילות ובאג"ח של חברות שינפיקו מניות בכורה צפויים לצאת נשכרים. בצד החוב, הנפקת מניות בכורה שתסווג כהון תשפר את היציבות הפיננסית של החברות, בשל יצירת שכבה הונית נוספת שתוכל לספוג הפסדים מבלי להביא את החברה לחדלות פירעון.

בצד בעלי המניות, תתאפשר מעין הגדלת המינוף, שתוכל להגדיל את התשואה על ההון, מעצם הדיבידנד הנמוך יותר המשולם לבעלי מניות הבכורה, ביחס לתשואה המצופה במניות הרגילות, אך ללא סיכון חדלות פירעון המגיע עם חוב נוסף.

תועלות לחברות המנפיקות

הנפקת מניות בכורה יכולה להניב תועלות רבות גם לחברות המנפיקות. כאמור, ההנפקה מאפשרת לחברות ליצור מכשיר הוני בתשואה נמוכה יותר ממניות רגילות, הואיל והדיבידנד המשולם לבעלי מניות הבכורה נמוך יותר מתשואת המניות הרגילות (שכוללת נוסף ע הדיבידנדים גם את עליית הערך ההונית, שכן חברות אינן מחלקות את כל רווחיהן למשקיעים). כך, מניות הבכורה יכולות לממן את התרחבות החברה תוך הורדת מינוף, בעלויות נמוכות יחסית, ללא דילול לבעלי המניות.

שנית, מניות בכורה מאפשרות לשפר את יחסי הכיסוי התזרימיים של החברה, לאור האפשרות לדחות תשלום דיבידנדים שוטפים, בניגוד לקופונים במכשירי חוב.

נוסף על כך, ההנפקה יכולה לסייע בשיפור דירוג החברה, ומהווה פוטנציאל להעלאתו, לאור הורדת המינוף הנובעת מהנפקת מכשיר הוני ושיפור יחסי הכיסוי כאמור.

איך מתמחרים?

שילוב מאפייני מניות הבכורה עם זהות החברה המנפיקה הוא שיקבע את שיעור הדיבידנד המתאים למניות הבכורה בשוק, שככלל צריך להיות בטווח שבין התשואה על אג"ח ארוכות-טווח של החברה, לבין התשואה הנדרשת על ההון שלה.

ככל שלמכשיר יהיו יותר מאפיינים של התחייבות, כגון מועד פדיון מוגדר, התשואה הנדרשת על מניות הבכורה תרד לכיוון תשואת האג"ח. צפוי שחברות בעלות מדיניות דיבידנד מוצהרת והיסטוריית תשלומים יציבה ייהנו מהוזלת שיעור הדיבידנד שיידרש במניות הבכורה.

נוסף על כך, עצם חובת צבירת הדיבידנדים בבורסה צפויה להוריד את שיעור הדיבידנד הנדרש על-ידי המשקיעים. כמו כן, ככל שחברות יציעו למשקיעים מנגנונים אפקטיביים להשתתפות ברווחים, לרבות באמצעות אופציות המרה למניות רגילות במרחק ריאלי מהכסף, כך יפחת הדיבידנד השוטף בתמורה לתשואה עודפת פוטנציאלית.

דרך מקובלת להציע השתתפות ברווחים לבעלי מניות הבכורה היא תשלום נוסף מעל שיעור דיבידנד שישולם לבעלי המניות הרגילות (המכונה Double Dip). ככל ששיעורי תשלום הדיבידנדים למניות הרגילות אינם גבוהים יותר מהדיבידנד הנקוב, אזי חברות יצטרכו לשקול מנגנונים חלופיים לשיתוף ברווחים, כדי שהשוק יקנה למנגנון ההשתתפות חשיבות מספקת בתמחור.

מאידך, ככל שלמניות הבכורה יהיו יותר מאפיינים הוניים, כגון צמיתות, ככל שלא תינתן השתתפות ברווחים, וככל שהמנפיקה תרצה לקבל זכויות פדיון או המרה כפויות, כך הדיבידנד הנדרש במניות הבכורה יעלה.

המסקנה העיקרית העולה מהאמור היא שמניות בכורה אינן מוצר מדף. לאור ריבוי המאפיינים האפשריים להנפקת מניות בכורה שניתנו במסגרת הבורסה בתל-אביב, לצד מבנים וצורכי מימון שונים של חברות, ראוי שחברות יבצעו תכנון מושכל של המאפיינים האופטימליים. כך ייווצר שוק תוסס של מניות בכורה מסוגים שונים, שיקנה תועלת מקסימלית לחברות ולמשקיעים.

הכותבים הם, בהתאמה, שותף ב-PwC ישראל, ששימש כיועץ לבורסה בפיתוח שוק מניות הבכורה, ומנהלת המחלקה הכלכלית וסמנכ"לית בכירה בבורסה לניירות ערך בתל-אביב. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

מאפייני מניות בכורה המונפקות בעולם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.