שוק הנפקות האג"ח הקונצרניות המקומי רותח כבר זמן רב, וסכום מרשים של יותר מ-37 מיליארד שקל שגויס בסיכום המחצית הראשונה של 2017, מסייע להמחיש זאת. סכום זה, לפי נתוני חברת הדירוג מידרוג, משקף צמיחה של כ-14% ביחס להיקפי גיוס החוב שבוצעו בשוק המקומי במחצית הראשונה של 2016 (כ-32 מיליארד שקל) ושל 2015 (כ-33 מיליארד שקל) שנחשבו גם הן שנות פעילות פוריות במיוחד.

עוד נתונים בולטים בסיכום מחצית השנה בשוק גיוסי החוב: צמיחת חלקן של חברות הנדל"ן, שהיו אחראיות על יותר מ-50% מסך החוב שגויס (יותר מ-19 מיליארד שקל), לצד ירידה בפעילות סקטור הפיננסים; מספר גיוסים רחבי היקף, שביצעו חברות בדירוגים גבוהים; וכן ירידה באיכות האשראי המונפק, המעוררת שוב את השאלה לגבי מידת היציבות של שוק זה.

סימן אזהרה משמעותי נוסף לגבי מצב שוק האג"ח הקונצרניות הגיע מוקדם יותר השבוע מבנק ישראל, שהתריע במסגרת פרסום דוח יציבות חצי-שנתי כי "ייתכן כי יש הערכת חסר של הסיכונים, על רקע הריבית הנמוכה והחיפוש אחר תשואה". עוד ציינו בבנק ישראל כי "מרווחי התשואות (המרווחים מול תשואות האג"ח הממשלתיות; א"ל) ירדו והגיעו לרמות שפל".

למרות זאת, פעילים בולטים בשוק ההנפקות אינם מתרגשים מרמות הסיכון העולות ומהחשש של היווצרות בועה בשוק האג"ח הקונצרניות. ערן היימר, מנכ"ל מידרוג, אומר: "אנחנו מציינים עוד מעט עשור למשבר הכלכלי העולמי, וכבר שמונה-תשע שנים שהבנקים המרכזיים בעולם ובישראל מפמפמים את השווקים בכסף עם ריבית אפסית; יש בשוק הרבה מאוד כסף שמנותב לאפיקים הקונצרניים והמנייתיים".

לדברי היימר, "כשהכלכלה טובה, האבטלה אפסית ויש צמיחה ונכנס עוד כסף להשקעות, מחירי האג"ח יעלו. המרווח לא משקף את הסיכון כבר הרבה זמן, ועכשיו עוד פחות ממקודם, אבל כל עוד הריבית תמשיך להיות נמוכה והכלכלה תמשיך לצמוח, זה מה שיהיה. כשהכלכלה תפסיק לצמוח, או כשהריבית תעלה, מי שמשקיע באג"ח מסוכנות 'יחטוף' חזק יותר, גם ב'דיפולטים' וגם בתשואות. לכן יש חשיבות בפיזור תיק ההשקעות".

ליאור פייס, מנכ"ל חברת החיתום וההשקעות רוסאריו קפיטל, מסביר כי "כל עוד הריביות נמוכות, יש מספיק מקום להרוויח בשוק הקונצרני. אני לא חושב שמשהו צפוי להשתנות במצב במבט קדימה, כי אני לא רואה שינוי בריביות".

פייס מבקש להדגיש: "אני לא חושב שהמצב מזכיר את 2008, כי כיום הגופים המוסדיים בוחנים את החברות המנפיקות ואת שטרות הנאמנות יותר לעומק ומקשים יותר, וגם אם הם לא משתתפים בהנפקה, הם נכנסים להשקעה אחריה. לכן, בכל מקרה לחברה ולחתמים חשוב לבדוק ששטר הנאמנות בהנפקה יתאים למוסדיים, וזה הבדל משמעותי ממה שהיה לפני המשבר הכלכלי העולמי".

בעניין רמות הסיכון בשוק אומר פייס: "המשקיעים יודעים לעשות הבחנה של המרווחים בין חברה לחברה ובין סדרה לסדרה. צריך לזכור שבסוף יש ריבית חסרת סיכון וריבית עם סיכון. גם בעולם אפשר לראות שהמרווחים קצת קטנו, אבל באחוזים מול ריבית הבסיס. המרווחים לא קטנו ביחס ל-2008. כמובן שיש חברות שתמחור האג"ח שלהן אולי נמוך יחסית, אבל לאורך תקופה במרבית המקרים כולן מגיעות לשיווי משקל".

אבי לוי, מנכ"ל ענקית הקניונים מליסרון, אומר כי "ככלל, לחברה עסקית יש יותר סיכונים מאשר לממשלה, ולכן החברות משלמות על זה פרמיה. יש כאלה שטוענים שהפרמיה כיום לא מספיקה, אבל אולי מי שטוען זאת רוצה להרוויח עלינו קצת יותר. אם מסתכלים על חברות הנדל"ן המניב הישראליות הגדולות, אפשר לראות שהן חברות יציבות מאוד, עם תזרים מזומנים יציב, שלא הולך להיפגע - בטח לא בטווח הקצר".

ענף הנדל"ן הוביל את גיוסי החוב

ענף הנדל"ן הוביל במחצית הראשונה של 2017 את גיוסי החוב. מנתוני מידרוג עולה כי היקף הגיוסים בו במחצית השנה זינק ביותר מפי שניים לעומת המחצית המקבילה אשתקד, אז היוו חברות הנדל"ן פחות מ-30% מסך הפעילות. בסיכום מחצית השנה, קרוב ל-70 חברות נדל"ן גייסו חוב בשוק הקונצרני המקומי, והיוו יותר מ-60% מכלל המנפיקים בתקופה זו.

אחד הגורמים התומכים בצמיחת הגיוסים בענף הנדל"ן הן החברות הזרות שפועלות בארה"ב. קצב ההנפקות שהן מבצעות פה, נמצא במגמת צמיחה מחודשת. אחרי קיפאון של כמה חודשים במחצית השנייה של 2016, בעקבות קריסת אורבנקורפ הקנדית, במחצית השנה החולפת הן חזרו בגדול והיו אחראיות על קרוב ל-30% מהנפקות הסקטור, עם היקף גיוסים כולל של 5.3 מיליארד שקל. בסך הכל נסחרות כיום בתל-אביב אג"ח בהיקף של כ-17 מיליארד שקל, שהנפיקו יותר מ-20 חברות הפועלות בארה"ב.

- האם הסיכון הטמון בפעילות חברות אלה מגולם בתשואת האג"ח?

פייס סבור כי "זה מוצר ראוי שהשוק יודע לתמחר אותו ולדרוש עליו פרמיה בגין העובדה שאותן חברות הן שחקניות חדשות בשוק. לכן, חברה אמריקאית מול ישראלית באותו דירוג ומח"מ, תשלם כ-2% ריבית יותר, וזה עוד לפני ההתאמות לדולר. הטענה שהמשקיעים פה לא יודעים מה הם עושים עם הכסף שלהם, היא שגויה, כי הם עושים את החשבון שלהם לפני שהם נכנסים להשקעה".

היימר: "אנחנו מסתכלים על אותן חברות כמו על שאר החברות שאנו מדרגים, ללא אמוציות, ויש בהן יותר טובות ופחות טובות, כמו בכל שוק. ההבדל בין חברת נדל"ן ישראלית שפועלת בארה"ב, לבין חברת נדל"ן אמריקאית הוא אולי בכך שלאמריקאיות יש יתרון בזכות היכרות השוק. אבל אני חושב שזאת טעות לדבר על אותן חברות כסקטור, כי הן לא מקשה אחת".

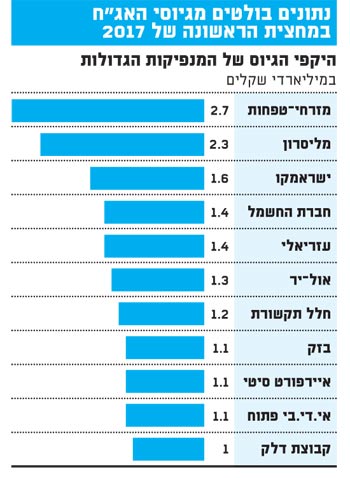

11 חברות גייסו יותר מ-16 מיליארד שקל

נתון נוסף העולה מנתוני מחצית השנה, שבולט כבר זה כשנתיים ואולי מעבר לכך, הוא הנפקות ענקיות שמשלימות חברות גדולות בודדות, בהיקפים שבין מיליארד שקל לכמה מיליארדי שקלים, כשבמרבית המקרים למרות סכומי העתק, אותן חברות נהנות מביקושים גבוהים בהנפקות. כך, בסיכום מחצית השנה, היו אחראיות 11 חברות על גיוסים של יותר מ-16 מיליארד שקל - קרוב ל-45% מסך הנפקות האג"ח הקונצרניות במחצית השנה.

אחת מאותן חברות היא מליסרון, שגייסה במחצית השנה 2.3 מיליארד שקל - עיקר הסכום בצמד הנפקות, שכל אחת מהן התקרבה לסכום של מיליארד שקל, נוסף על החלפת אג"ח שביצעה בהיקף של כ-400 מיליון שקל נוספים. לוי, מנכ"ל מליסרון, מסביר כי "בכל שנה אנחנו צריכים לפרוע סכומים בסדרי גודל של 600-700 מיליון שקל, וסך מסגרת החובות שלנו עומדת על כ-9 מיליארד שקל. אנחנו רוצים להמשיך להתפתח, לגדול ולחלק דיבידנדים, והכסף שהחברה מייצרת לא מספיק להכל. לכן, אנחנו צריכים לגייס. המציאות כיום מיטיבה אתנו, כי הגיוסים שביצענו נעשו בריביות סביב 2%, לעומת הלוואות בריביות של יותר מ-4% שאנחנו פורעים בשנים הקרובות, ומשמעות של הוזלה כזו של החוב היא חיסכון של הרבה כסף.

"אנחנו מצליחים לנצל את מצב השוק, שאני לא יודע עד מתי הוא יישאר כך, לטובת החברה. אם אותן חברות, שהן עתירות בהלוואות, רוצות להמשיך להתפתח, הן צריכות להמשיך לגייס. לא מגייסים סתם - מגייסים כי צריכים".

לגבי הסכומים הגדולים שמגייסות חברות בודדות, מסביר לוי: "השוק אוהב אותנו, ומוכן לתת לנו כסף בהיקפים משמעותיים. אנחנו לא מגייסים כדי לשים את הכסף בצד, אלא לפיתוח העסקים והפעילות. לחברות בסדר גודל כמו שלנו, לא נכון לבוא לשוק כל יומיים-שלושה, אלא פעם-פעמיים בשנה ולגייס לכל הצרכים שלנו".

היימר מוסיף לגבי הגיוסים העצומים: "זה משקף התבגרות של שוק ההון. בעבר, גם המדינה לא הנפיקה 1.5-2 מיליארד שקל ביום, וכיום חלק מהחברות יכולות לעשות זאת בלי בעיה, בזכות היקף הכסף הקיים בשוק, המוכן להיכנס להשקעות בדירוגים טובים. מבחינת אותם גופים שמשתתפים בהנפקות אלה, זוהי הזדמנות, כי בשגרה קשה להם לעשות פיזור של כאלה סכומים. כל עוד עודפי הכסף קיימים ותנאי השוק לא ישתנו, גיוסים מסוג זה צפויים להימשך".

לדברי פייס, "חלק מהחברות האמריקאיות, כדי שיהיה להן כדאי לגייס פה, צריכות לבצע גיוסים שבשוק אצלנו נחשבים גדולים יחסית. מעבר לכך, חלק מהחברות הגדולות שגם גדלות, העבירו משקל מהמערכת הבנקאית לשוק המוסדי, ובהתאם לכך היקף הגיוסים שהן מבצעות".

ירידה באיכות האשראי המונפק

נתוני מידרוג לסיכום מחצית השנה מצביעים על ירידה באיכות האשראי המונפק, עם כ-40% מסך החוב שהונפק שדורג בקבוצת הדירוגים הגבוהה Aa3 ומעלה - שיעור המשקף ירידה חדה, לעומת 69% במחצית הראשונה של 2016 ו-66% במחצית הראשונה של 2015.

מצדה השני של הסקאלה, היקף החוב הלא-מדורג שהונפק במחצית השנה הראשונה, עמד על קרוב ל-10% מהסכום הכולל - עלייה משמעותית, לעומת פחות מ-3% במחצית המקבילה אשתקד וכ-1.5% בלבד במחצית הראשונה של 2015.

היימר אומר בעניין זה כי "אף שהמשקיעים מבינים שיש בהנפקות האלה סיכון גדול, אותן חברות הצליחו לגייס הרבה כסף, והדבר מרמז על תיאבון לסיכון גבוה של המשקיעים".

הצמיחה הניכרת בגיוס החוב הלא-מדורג במחצית השנה הראשונה הושפעה משני גיוסים רחבי היקף שביצעו חלל תקשורת (1.2 מיליארד שקל) ואי.די.בי פתוח (1.1 מיליארד שקל). היימר מציין כי "שני הגיוסים הושפעו משם המותג של שתי החברות - לטוב ולרע - שהצליחו לגייס סכומים משמעותיים, אף שעשו זאת ללא דירוג".

עוד מציינים במידרוג כי העלייה בהיקף החוב הלא-מדורג הושפעה מירידה שנרשמה בפעילות הגיוסים של חברות הפיננסים במקביל לצמיחת גיוסי חברות הנדל"ן, שביצעו 17 הנפקות לא-מדורגות בהיקף כולל של 1.1 מיליארד שקל.

היימר מוסיף כי "השוק הישראלי מאוד אוהב נדל"ן, אבל השוק פתוח גם לבנקים, אם הם ירצו כסף, משום שהשוק מאוד אוהב את האג"ח שלהם. כנראה שכרגע הצרכים שלהם לא גבוהים, אבל כשהם יצטרכו שוב כסף, הם יחזרו לשוק - ואני מניח שנוכל לראות זאת כבר במחצית השנייה של השנה".

התעוררות ניכרת בשוק האקוויטי

במקביל לפריחת שוק האג"ח, התעוררות ניכרת נרשמת בתקופה האחרונה גם בשוק האקוויטי. במידרוג מציינים כי סכום של קרוב ל-4.7 מיליארד שקל, שגויס במחצית השנה בהנפקות הון, משקף קפיצה של 40% ביחס למחצית השנה המקבילה. בחברת הדירוג מוסיפים כי השינוי המשמעותי נתמך ב"גל ההנפקות הראשוניות, שבמסגרתו הצטרפו לבורסה מתחילת השנה שמונה חברות חדשות - יותר ממספר החברות החדשות שהצטרפו לבורסה בשנתיים האחרונות יחד". חברות אלה גייסו יחד כ-1.2 מיליארד שקל בסך הכל, ובנטרול מספר זה, צמיחת היקף ההון שגויס באמצעות הנפקת מניות בבורסה, מתונה הרבה יותר ועומדת על פחות מ-5% (3.4 מיליארד שקל).

היימר סבור כי גיוסי ההון הם "גורם מייצב לשוק. אם יש גורם שמפחית את הסיכון, זה היכולת לגייס הון, שעוזר לחברות לייצב את עצמן. זה משהו מאוד חיובי שקורה בחודשים האחרונים, ואני בטוח שיימשך. בתמחורים הנכונים, וכשהבורסה יודעת לקלוט חברות שמגייסות במחירים סבירים, זאת הזדמנות לכל השוק להתייצב ולגייס הון".

לדברי פייס, "טבעי שיהיו יותר הנפקות הון, וטבעי שהציבור רוצה יותר הון, כי כשהריביות נמוכות, מחפשים אפיקים עם תשואה עודפת. בסופו של דבר, הרגולציה לא נוראית כמו שלעתים נוהגים לכתוב, ואם חברה מתנהלת בסדר, אז אין לה בכלל בעיה אתה. בסך הכל הציבור הוא שותף נוח. לכן, כשיש לחברה תמחור הוגן ונכונות, אפשר לראות יותר חברות שמגיעות לשוק. כל עוד הריביות יישארו נמוכות, נוכל לראות עוד הנפקות".

לוי מוסיף כי "יש ניצנים חיוביים, אבל זה עדיין בשוליים, ואני עוד לא רואה תפנית בשוק הזה. הלוואי והיא תגיע, כי זה יעודד השקעות וצמיחה - וזאת תהיה ברכה למשק".

giyus