נאמני גלובוס מקס, עוה"ד אלונה בומגרטן וגיל אורן ורו"ח בעז ברזלי, הודיעו כי הזוכה בהתמחרות על רכישת הרשת היא חברת אלקו, שבבעלות משפחת זלקינד, בסכום של 144 מיליון שקל. היום צפויים הנאמנים להתכנס ולקבוע את המלצתם לגבי הרשת, שנכנסה ביוני האחרון להקפאת הליכים, ולהעבירה לשופט ביהמ"ש המחוזי בירושלים עודד שחם.

בחמישי האחרון נערכה ההתמחרות לרכישת רשת בתי הקולנוע בין 5 מתוך 6 החברות שהגישו הצעה. ששת המציעים היו קרן להב, קרן אייפקס, קרן קלירמארק, קרן סקיי, אלקו ואוראנוס. קרן להב נופתה כבר בשלב הראשון משום לא המציאה במועד את הערבויות הנדרשות. הצעתה לפני ההתמחרות עמדה על 50 מיליון שקל, אך ההתמחרות החלה בסכום מינימלי של 88 מיליון שקל.

ההתמחרות התבצעה בחמישה חדרים נפרדים שבהם ישבו המציעות הפוטנציאליות כדי שלא ייפגשו זו עם זו, ונעשה סבב של ההצעות. בשלב הראשון של ההתמחרות מסכום של 88 מיליון שקל ועד 100 מיליון שקל, הקפיצות בהצעות היו של מינימום מיליון שקל. אוראנוס נשארה עם הסכום המינימלי של 88 מיליון שקל. הבאה שפרשה הייתה קרן קלירמארק, עוד לפני שהגיעו לסכום של 100 מיליון שקל. בשלב הלפני אחרון, שבו הקפיצות נעשו בסכומים של חצי מיליון, פרשה קרן סקיי בסכום של 117 מיליון שקל.

לקו הסיום בהתמחרות הגיעו שתי חברות: קרן אייפקס, בניהולה של זהבית כהן, וחברת אלקו עם הצעות בסכום של 140 מיליון שקל. בשלב האחרון הציעה כהן 143 מיליון שקל עבור הרשת, ואילו אלקו הגישה את ההצעה הזוכה - 144 מיליון שקל. ההצעה תאמה את ההערכות למכירת הרשת, שהיו 120-160 מיליון שקל, והייתה גבוהה משמעותית מההצעות שהוגשו טרם ההתמחרות.

הנחישות של אלקו לרכוש את הרשת באה לידי ביטוי כבר בשלב הגשת ההצעות: ההצעה הראשונית שלה עמדה על 85 מיליון שקל, ולאורך כל הדרך היא גם עשתה את הקפיצות הגבוהות ביותר בסכומים שהציעה. את הנחישות שלה לזכות ברכישת הרשת ניתן לראות גם בגודל הצוות שהגיע לנהל את המו"מ. מי שניהל אותו היה מיכאל (מייקי) זלקינד, והוא הגיע עם צוות של ארבעה אנשים שכלל את סמנכ"ל הכספים של החברה, רואה חשבון, ושני עורכי דין המייצגים את החברה.

לעומתם, כהן, העומדת בראש קרן אייפקס, שהצעתה הראשונית הייתה בגובה 70 מיליון שקל, הגיעה עם צוות שכלל שלושה נציגים, ולאורך הדרך הציעה הצעות בקפיצות נמוכות יותר.

מי שעוד נותר מחוץ למשחק הוא בנט קפלן, מי שמחזיק כיום ב-25% ממניות החברה, והיה המנכ"ל שלה עד אפריל האחרון. בראיון בלעדי ל"גלובס", שהתקיים לקראת ההתמחרות, אמר "מעולם לא לקחתי אגורה מהחברה", והוסיף כי "אני אעשה הכול כדי לקבל את הבייבי שלי בחזרה".

ומה לגבי החובות? על פי דו"ח הנאמנים, שהוגש לביהמ"ש המחוזי בירושלים, חובות הרשת עומדים על 330 מיליון שקל - פער של כ-230 מיליון שקל מהסכום הראשוני שהציגה החברה. לטענת הנאמנים, עיקר השוני נובע מתביעות החוב שהגישו בעלי המניות בסך כ-100 מיליון שקל ותביעות חוב נזיקיות בסכום של כ-80 מיליון שקל. נגד החברה הוגשו 176 תביעות חוב.

אלקו כמובן קונה את הרשת ללא החובות. גורם מטעם הנאמנים העריך כי בפועל ולאחר צמצום של התביעות המנופחות להגדרתו שהוגשו נגד רשת גלובוס מקס, החוב יעמוד על 150-160 מיליון שקל, סכום שהנאמנים בוודאי יקוו לכסות ברובו באמצעות הכסף שייכנס מהמכירה.

גם לאחר הגשת המלצת הנאמנים לבית המשפט הרכישה לא תהיה סופית ותהיה כפופה, מלבד לקבלת אישור בית המשפט, גם לקיום של תנאים אחרים ובהם אישור הממונה על ההגבלים העסקיים. בהודעה לבורסה מדווחת חברת אלקו כי הרכישה, ככל שתתבצע בתנאים שהוצעו, אינה צפויה להיות מהותית לחברה ואינה צפויה להשפיע באופן מהותי על מצבה הכספי או תוצאותיה הכספיות.

לדברי עו"ד חיות גרינברג, שייצגה את העובדים, נציגי אלקו יישבו איתה בימים הקרובים כדי לגבש מתווה להמשך העסקת העובדים. לדבריה, ניתנה לה התחייבות כי לפחות 70% מ-800 העובדים יועסקו בחברה החדשה.

הרווח התפעולי של גלובוס מקס עומד על כ-20 מיליון שקל בשנה. כיום 75% מהרשת נמצאת בבעלות משותפת של איש העסקים מושאל שטראוס, המכהן בין היתר כנשיא אוניברסיטת ישיבה בארה"ב, והרברט סייף, הפעיל בתחום הבידור. 25% נמצאים בידיו של קפלן, שהודח על ידי שטראוס וסייף.

גלובוס מקס היא אחת משלוש החברות המרכזיות בישראל העוסקות בהקמה, ניהול ותפעול של בתי קולנוע. החברה מפעילה כיום 11 מתחמי בתי קולנוע פעילים. שתי מתחרותיה העיקריות הן סינמה סיטי ויס פלאנט. בנוסף, היא משמשת כמפיצה הבלעדית בישראל של שלושה אולפני סרטים - וורנר, יונייטד ופאראמאונט - וחלק משמעותי בפעילות הרווחית שלה מגיע מתחום זה.

אלקו: מהפסד של 240 מיליון ש' לזינוק של 260% בשווי

בעוד מרבית חברות ההחזקה הבורסאיות הבולטות, ובהן אפריקה ישראל, אי.די.בי ואלביט הדמיה, קרסו בזו אחר זו בשנים האחרונות, חברת אלקו אמנם נפגעה מהמשבר הפיננסי הגלובלי שהיכה בעולם לפני כעשור, אולם הצליחה להתגבר עליו וליהנות ממפנה עסקי חיובי בפעילותה.

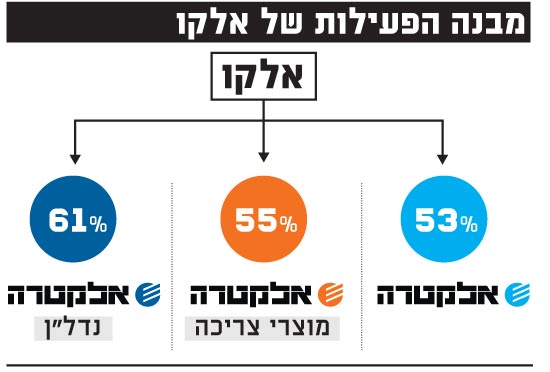

אלקו, שבשליטת גרשון זלקינד ובניהולם המשותף של בניו, מיכאל ודניאל, ביצעה בשנים האחרונות כמה מהלכים לשיפור מצבה, בהם מכירת נכסים ופעילויות שלא היו בליבת עסקיה (ושהניבו לה רווחים חד-פעמיים עצומים) לצד חיזוק פעילויות הליבה, הורדת רמת המינוף והגדלת הנזילות. כיום פועלת אלקו בתחומי הקבלנות והתשתיות, ייצור ושיווק מוצרי צריכה ונדל"ן מניב, באמצעות שלוש זרועות מרכזיות - חברות הבת הבורסאיות אלקטרה, אלקטרה מוצרי צריכה ואלקטרה נדל"ן, המציגות כמגמה כבר תקופה לא קצרה שיפור במצבן הפיננסי.

קדמו לכך, בשנים 2012-2014, שנות פעילות שליליות שאותן סיכמה אלקו בהפסדים מצטברים של כ-240 מיליון שקל. לצד חולשה ניכרת בפעילות ייצור המזגנים שהייתה לה בחו"ל (ונמכרה), נאלצה אלקו להתמודד גם עם הפסדים של אלקטרה נדל"ן בשל רכישות נכסים בחו"ל שביצעה לפני המשבר הכלכלי, ומחולשה בפעילות אלקטרה צריכה - שהתמודדה עם האטה כלכלית ותחרות גוברת.

אולם כבר בתחילת 2015 הציגה אלקו ניצני שיפור ראשונים, עם מעבר לרווח בתמיכת פעילות החברה הבת אלקטרה, הנחשבת גם כיום לזרוע הפעילות היציבה והחזקה בקבוצה. בהמשך מימשה אלקו את אחזקותיה בקרן ריט אמריקאית שבה הייתה שותפה וסיכמה השקעה מוצלחת למדי בשוק הנדל"ן האמריקאי, עם רווח לפני מס בסכום מצטבר של כ-500 מיליון שקל מאז נכנסה לפעילות שם.

מאוחר יותר מכרה את פעילות הנדל"ן שנותרה לה בארה"ב לאלקטרה נדל"ן, שמצדה החליטה ב-2016 על שינוי במיקוד הפעילות לשוק האמריקאי והפכה בפועל לזרוע הנדל"ן המניב של אלקו. לאחר כמה שנים בהן התמקדה במימוש נכסים כדי לעמוד בהתחייבויותיה החלה לכוון גם להתרחבות וצמיחה. אלקו גם נהנתה בשנה שעברה מרווח מרשים של כ-270 מיליון שקל ממכירת חלקה בחברה זרה שהחזיקה בקרקע בסין, וכן גייסה אג"ח במטרה להפחית את עלויות המימון שלה.

אצל אלקטרה צריכה המפנה החיובי ניכר כבר בסיכומה של 2015, אז עברה לרווח נקי של כ-50 מיליון שקל אחרי הפסד כבד של קרוב ל-70 מיליון שקל ב-2014. השיפור בפעילותה נמשך גם אשתקד, אז הגיעו רווחי החברה הבת לכ-110מיליון שקל ואילו במחצית הראשונה של 2017 שמרה על יציבות בשורה התחתונה, עם רווח שהתקרב ל-40 מיליון שקל.

שינוי הכיוון בפעילותה של אלקו ושל חברות הבת שלה בא לידי ביטוי גם בביצועי מניית אלקו שטיפסה בשלוש שנים בכ-80% ומשקפת לחברה שווי נוכחי של 1.8 מיליארד שקל, וגם בביצועי מניות החברות הבנות ובראשן אלקטרה צריכה, עם זינוק תלת-שנתי של כ-260% לשווי חברה נוכחי של 1.5 מיליארד שקל.

כבר עם סיכום תוצאות 2016 רמזה אלקו על התרחבות מתוכננת, כשציינה בין היתר כי היא פועלת לצבירת מזומנים "לצורך השקעה עתידית בזרוע רביעית".

מבנה הפעילות של אלקו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.