אירלנד היא מדינת אי קטנה ומודרנית, השוכנת אל מול חופי בריטניה ואוכלוסייתה מונה 4.6 מיליון תושבים. רמת החיים של התושבים האיריים היא מהגבוהות בעולם, עם תוצר לנפש מתואם כוח קנייה של יותר מ-70 אלף דולר.

המיקום הגיאוגרפי של אירלנד גורם באופן די טבעי לכלכלת המדינה להתבסס על רכיב היצוא, כששותפות הסחר העיקריות הן ארה"ב (25%) ובריטניה (15%), כך שבתקופות של גאות בכלכלה העולמית היא מהראשונות לקצור את פירות הצמיחה.

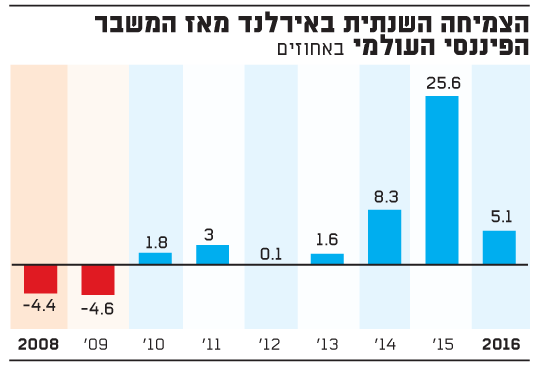

את העשור הקודם סיימה אירלנד כשהיא סובלת ממשבר פיננסי עמוק, על רקע התפוצצות בועת נדל"ן מקומית, שאילצה את הממשלה לבקש חבילת חילוץ מהאיחוד האירופי שבו היא חברה מן המניין. למזלה הרב, היתרונות היחסיים שפיתחה אירלנד עוד בשנות ה-90 "העליזות" של המדינה, שכוללים, בין השאר, שוק עבודה גמיש, כוח עבודה פרודוקטיבי, נטל מס נמוך וסביבה עסקית תומכת, סייעו לה להתאושש מהר ובאופן מרשים ביחס לשאר החברות באיחוד (יוון, פורטוגל וספרד), שנקלעו גם הן למיתון עמוק. על כך יש להוסיף כמובן את המדיניות הכלכלית האחראית והלא-פופולרית שהנהיגה הממשלה בשנים שלאחר המשבר. לראיה, בין השנים 2010-2016 עמד קצב הצמיחה הממוצע באירלנד על קרוב ל-7% - מהגבוהים ביותר בקרב מדינות ה-OECD.

הצמיחה השנתית באירלנד

הגירעון הממשלתי ממשיך לרדת בעקביות

הרבעון הראשון של 2017 נפתח עם קצב צמיחה שלילי (בהשוואה רבעונית), שלא מאפיין את אירלנד של השנים האחרונות. זה בא על רקע שינוי מתודולוגי שביצעה הלשכה המרכזית לסטטיסטיקה האירית, שנועד לתת תמונה מדויקת יותר של המצב הבסיסי במשק המקומי. במסגרת השינוי נוטרלו ההשפעות על סעיפי ההשקעות והייבוא של החברות הזרות הרבות שפועלות במדינה, בעיקר בתחומי הקניין הרוחני, כלי רכב ומטוסים.

עם זאת, במונחים שנתיים המשק האירי המשיך להציג התרחבות מרשימה, כשצמח מעל ל-6%. הצמיחה החזקה נמשכה גם ברבעונים הבאים, ועיקר התרומה הגיעה מסעיפי ההשקעות והצריכה הפרטית. למעשה, הצמיחה החזקה באירלנד לא אמורה להפתיע יותר מדי, לאור האינדיקטורים המאקרו-כלכליים שיוצאים ממנה, וסביבת הריבית האפסית של הבנק המרכזי האירופי (ECB).

האבטלה, שרק ב-2012 הגיעה לרמות שיא של קרוב ל-15%, נחתכה משמעותית ועומדת על כ-6% בלבד. זה בא לידי ביטוי בלחצי השכר, שמתחילים להתבסס במדינה, כשברבעון השלישי של 2017 הגיע קצב הגידול בשכר לרמה של 2.5% - הגבוה ביותר מאז ימי המשבר. עם זאת, השכר הנומינלי באירלנד עוד לא הצליח לחזור לרמות של טרום-המשבר - מה שיכול להסביר את המשך השהייה של האינפלציה סביב נקודת האפס.

בצד היציבות הפיננסית, יחס החוב-תוצר נחתך בתוך ארבע שנים משיעור תלת-ספרתי לרמה של כ-70% בלבד, בדומה לממוצע של מדינות OECD. נוסף על כך, הגירעון הממשלתי ממשיך לרדת באופן עקבי מרמות השיא שאפיינו אותו, כשעמד בתום השנה החולפת על 0.7% תוצר בלבד.

העוצמה, שצבר המשק האירי בשנים האחרונות, צפויה לעמוד בזמן הקרוב בפני צומת משמעותי. העזיבה הצפויה של בריטניה את האיחוד האירופי מייצרת לאירלנד סיכון גבוה, הן בטווח הקצר והן בטווח הארוך. למעשה, השפעת הברקזיט עשויה להגיע מגורמים רבים, כמו למשל השפעת שער החליפין. הפיחות של הליש"ט מול האירו (שבו מחזיקה אירלנד) מאז פרסום תוצאות הברקזיט פוגע ברווחיות של היצואניות האיריות, שעלולות לצמצם פעילות ולפטר עובדים.

בטווח הארוך יותר, כניסה של בריטניה להאטה עלולה לייצר שינויים בביקוש הבריטי לתוצר האירי. נוסף על כך, צפויה עלייה בחסמי הסחר בין המדינות עם היוודע תוצאות המשא ומתן בין בריטניה לאיחוד בכל מה שקשור להסכמי הסחר. למעשה, כל אלה עלולים להשפיע לרעה על הכלכלה האירית, לאור התבססותה על היצוא כמנוע צמיחה מרכזי של המשק.

אומדנים שפרסם הבנק המרכזי באירלנד, מעלים כי כישלון ביצירת הסכמי סחר חדשים בין בריטניה לאיחוד האירופי עשוי להביא את התמ"ג האירי בעוד 10 שנים להתכווץ לפחות ב-3%. נתון זה צפוי להביא לצמצום של לפחות 40 אלף משרות במשק, ובעיקר בסקטורים שמתבססים על סחר בין שתי המדינות.

ה"פצצה" של טראמפ על הסכמי הסחר

אם החשש מהשפעת הברקזיט לא הספיק, אז בתחילת החודש הגיע נשיא ארה"ב, דונלד טראמפ, והטיל "פצצה", כשהודיע על הטלת מכסים על יבוא פלדה ואלומיניום לארה"ב, כשעד עתה רק קנדה ומקסיקו הוחרגו מהצו בעקבות המשא ומתן שמתנהל מולם על הסכם הסחר החופשי של צפון אמריקה (NAFTA). בתרחיש הרע, צעד זה הוא סימון כיוון של הבית הלבן לצעדים דרסטיים יותר בהמשך, כמו ביטול הסכם NAFTA או הטלת סנקציות על יבוא סיני. בהתממשות תרחיש כזה, מלחמת סחר גלובלית יוצאת לדרך, והמדינות הקטנות יותר שפתוחות לסחר בינלאומי, כמו אירלנד, יהיו הראשונות לחטוף.

על היציבות באירלנד מאיימים גם סיכונים מבית, והמרכזי שבהם הוא שוק הדיור. לראיה, היחס בין מחירי הבתים להכנסה של משקי הבית חצה במהלך השנה האחרונה את הממוצע של מדינות האיחוד האירופי, כשעלה לרמתו הגבוהה ביותר מאז שנת 2010. פירות הצמיחה של השנים האחרונות באירלנד חלחלו אל ההכנסה של משקי הבית - כך שהעלייה, ביחס בין מחירי הדיור להכנסה, מגיעה מעלייה מהירה יותר בקצב התייקרות הבתים במדינה.

נוסף על כך, חובות משקי הבית כאחוז מהתוצר שוהים כיום ברמה גבוהה יותר ממשקי הבית הפורטוגליים, הספרדיים, היווניים והאיטלקיים. אם נוסיף עוד שמן למדורה, אז ביחס לשאר מדינות האיחוד, חלק גדול מהמשכנתאות שלקחו משקי הבית האיריים בשנים האחרונות הן בריבית משתנה. נתון זה עלול להדליק נורה אדומה, לאור כוונת ה-ECB להעלות את הריבית במהלך 2019.

בשורה התחתונה, ההווה באירלנד אכן נראה טוב, הכלכלה ממשיכה לשגשג ותורמת גם לרמת החיים הגבוהה של התושבים. עם זאת, הסיכונים שעומדים כיום בפני המשק האירי גבוהים ומשמעותיים הרבה יותר מכפי שהיו לפני שנה.

מניה מומלצת: ריינאייר

על רקע התנופה שחווה ענף התעופה הקמעוני, ובעיקר נוכח הפריחה של חברות הלואו-קוסט, בחרנו להתמקד בחברת Raynair האירית, שרושמת צמיחה מדהימה בשנים האחרונות ונסחרת ברמות מכפילים אטרקטיביות באופן יחסי. זאת, אף שבדרך כלל המכפילים של חברות התעופה נמוכים נוכח הסיכונים הקיימים בענף.

האטרקטיביות של ריינאייר נובעת, להערכתנו, מהצמיחה בפעילות החברה בשנים האחרונות, שאמנם צפויה להתמתן בשנים הבאות, אבל עדיין קיימת. הגידול בביקושים לצד הרחבת הפעילות באמצעות השקעות בהרחבת הצי שלה, צפויים לתמוך בהמשך הצמיחה גם בשנים הבאות. חשוב לציין כי נכון להיום מדובר בחברה הצומחת ביותר באירופה, וכרגע גם החברה הגדולה ביותר.

בשנים 2015-2016 רשמה ריינאייר צמיחה דו-ספרתית בהיקף הפעילות. בשנת 2017 הצמיחה התמתנה, וגם בשנים הבאות ההערכות הן לצמיחה חד-ספרתית, שתנוע בטווח של 5% ל-8% במכירות. הצמיחה החדה בפעילות הובילה לעלייה ברווחיות התפעולית של החברה, בעיקר נוכח השיפור בניצולת והשפעה פוחתת של הוצאות התקורה, כאשר נרשמה גם ירידה בהוצאות התחזוקה השוטפת. שיעור הרווחיות התפעולית בשנת 2017 הגיע לכ-23%, בהשוואה ל-18.4% ב-2015. נראה כי בהמשך צפויה סטגנציה ברווחיות, אם כי המשך עלייה במחירי האנרגיה, אם לא תגולגל במלואה על הצרכנים, תוביל ככל הנראה לירידה ברווחיות העתידית.

הרחבת הפעילות הגדילה בשנים האחרונות את ההשקעות של החברה, ובשנים 2016-2017 נמנעה מלחלק דיבידנד לבעלי המניות. להערכתנו, הדבר נובע בעיקר מהצורך להשתמש בתזרים מהפעילות להפחתת החוב של החברה והנטל הפיננסי.

ריינאייר צפויה לחלק שוב דיבידנד בעתיד

אחת הסיבות לרמות המכפילים היחסית אטרקטיביות היא ירידה בפוטנציאל הצמיחה העתידי. אחרי הכל, ריינאייר היא כיום החברה הגדולה באירופה, גם בהשוואה לחברות לואו-קוסט אחרות וגם בהשוואה לחברות לגאסי (חברות תעופה של טיסות סדירות).

היעדר חלוקת הדיבידנד לבעלי המניות בשנתיים האחרונות נובע, ככל הנראה, מהגידול שנרשם בחוב החברה והצורך לכווץ אותו בחזרה. אנו מעריכים כי בעתיד, נוכח פוטנציאל הצמיחה של החברה לצד הרווחיות הגבוהה, היא תחזור לחלק דיבידנד - גם אם לא בשנה-שנתיים הקרובות - וזוהי סיבה נוספת לאופטימיות, לאלה שמחפשים השקעות ערך לטווחים ארוכים.

■ הכותבים הם אנליסט מערך מחקר ואסטרטגיה בפסגות ומנהלת מחלקת מחקר ברוקראז' בבית ההשקעות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.