הכותב הוא יו"ר מיטב ניירות ערך

בבית ההשקעות מיטב מנוהלות בין השאר גם קרנות נאמנות. אין לראות באמור המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

שוק איגרות החוב הקונצרניות בישראל הוא השוק שהתפתח הרבה יותר מכל חלק אחר של שוק ההון בישראל בעשרים השנים האחרונות, אם זה בשווי השוק שלו, במספר החברות שגייסו בו הון, במגוון שנסחר בו בהיבט הענפי ובהיבט המח"מ, בסיס ההצמדה, דירוגים, מדדי הבורסה, קרנות מחקות וקרנות סל. כל אלה באים לביטוי בהיקפי המסחר היומיים שמתקיימים בו.

● אורקה סקיוריטי תובעת את Wiz בגין הפרת פטנטים

● עוד צעד בדרך למינוי פינטו ליו"ר דיסקונט? הבנק זימן את בעלי המניות

כיום נסחרות בבורסה בת"א כ־750 איגרות חוב בשווי כולל של כ־370 מיליארד שקל לעומת כ־550 מיליארד שקל באג"ח הממשלתיות.

מי מחזיק בהון הזה של אג"ח חברות? הגופים המוסדיים של חיסכון לטווח ארוך בנתח של 45%: גופי החיסכון לטווח בינוני (קרנות הנאמנות) עם 34%; הציבור באופן ישיר מחזיק ב-19% ואחרים ב־2%.

הציבור במשך השנים מגלה העדפה בולטת לאג"ח קונצרניות על פני ממשלתיות, בשל התשואה העודפת שהן מניבות. כך למשל, אחרי שבמשך שנים רבות קרנות הנאמנות האקטיביות שמתמחות באג"ח ממשלתיות בישראל ניהלו הרבה יותר נכסים מאשר קרנות שמתמחות באג"ח חברות, כיום סך הנכסים המנוהל בהן עומד על כ־18 מיליארד שקל, מול 23 מיליארד שקל בקרנות המתמחות באג"ח חברות.

מה שסייע מאוד להתפתחות הזו הייתה נכונות הציבור ליטול סיכון גדול יותר בהשקעותיו לנוכח הריבית האפסית ששררה במשך יותר מעשור במשק, ושיעור נמוך של פשיטות רגל של חברות. גם הקמתן של קרנות נאמנות מחקות וקרנות הסל על מדדי אג"ח קונצרניות בבורסה אפשרו לציבור להקטין את הסיכון באמצעות פיזור כספיו בין שלל אג"ח של חברות על פני מספר מצומצם של אג"ח.

להשוות מול ממשלתיות באותם פרמטרים

המבחן המרכזי לבחינת הכדאיות ברכישת אג"ח של פירמות עסקיות הוא התשואה לעתיד שהן מבטיחות, הן אבסולוטית והן באופן יחסי בהשוואה לאג"ח ממשלתיות. מובן שחלקן לא יעמדו לבסוף בהתחייבויות שלהן באופן מלא או חלקי, ולכן נדרשות להעניק למשקיעים תוספת תשואה שתפצה אותם על האפשרות הזו. ההשוואה לאג"ח הממשלתיות צריכה להיות מדויקת, וראשית יש לוודא שמדובר באותו מח"מ (משך חיים ממוצע), באותו בסיס הצמדה (למדד/שקלי) ובאותו סוג ריבית (קבועה/משתנה).

ומכיוון שאג"ח של חברות אינן עשויות מקשה אחת, ורמת הסיכון בהשקעה בהן יכולה להיות שונה בתכלית מחברה לחברה, ולפעמים אפילו בין סדרות שונות של אותה חברה (למשל עם/ללא ביטחונות) יש צורך להתייחס לאיכות הדירוג של כל אחת מהאיגרות. מרבית האג"ח הקונצרניות מדורגות על ידי אחת משתי חברות הדירוג המקומיות - מעלות S&P או מידרוג, ולפעמים על ידי שתיהן.

המרווח בין התשואות לפדיון שמעניקות אג"ח חברות לבין אלה של האג"ח הממשלתיות, משתנה כמובן מדירוג לדירוג. אחד המדדים המרכזיים של אג"ח חברות הוא תל בונד 60, הכולל את כל האג"ח שבמדד תל בונד 20 בבורסה בת"א יחד עם אלה הנכללות במדד תל בונד 40. תנאי הסף לכניסה למדד הם: על האג"ח להיות צמודות למדד המחירים לצרכן בתוספת ריבית קבועה, לקבל דירוג של לפחות A מינוס ממעלות או A3 המקביל אצל מידרוג, ובמקרה של שני דירוגים לאותה איגרת, המפתח לכניסה למדד הוא הדירוג הנמוך יותר.

מבחינה ענפית, 73% משווי השוק של המדד כיום מגיע מחברות בתחום הריאלי ו־27% מהתחום הפיננסי.

בסל מדד אג"ח יותר קשה לברור

משקיע באג"ח קונצרניות צריך לשאול את עצמו אם תוספת התשואה השנתית שהוא מקבל בהשוואה למה שהוא יכול לקבל באג"ח ממשלתיות, מצדיקה את תוספת הסיכון שהוא לוקח על עצמו.

זה דורש ניתוח מפורט של מצב עסקיה הנוכחי והעתידי של החברה המנפיקה, בדגש על תזרים המזומנים שלה, יותר מאשר הרווחיות, שכן התזרים יהיה זה שיקבע את יכולתה לעמוד בהתחייבויות כלפי בעלי האג"ח.

הדירוג הוא כלי עזר חשוב למשקיעים, אבל לא מושלם. מובן שחשוב להתייחס אליו ולעקוב אחרי שינויים בו, אבל לזכור גם שלעיתים השוק חושב אחרת מחברות הדירוג ומביע את התייחסותו לאיגרת החוב באמצעות המחיר שהוא מוכן לשלם עבורה, כלומר על ידי התשואה לפדיון שהוא קובע לה, שלא בהכרח מתיישרת עם הדירוג ה"רשמי".

לעומת זאת, כאשר המשקיע שוקל השקעה בסל של אג"ח חברות, כמו בסל תל בונד 60, הוא יתקשה לפעול באופן דומה ולכן בחינת המרווח היא כלי חיוני. המרווח הכי נמוך שנרשם במדד מאז 2010 היה 0.88% (במאי 2021), והכי גבוה עמד על 3.52% (במרץ 2020, שיא משבר הקורונה).

המרווח הממוצע מאז 2010 היה 1.86% וכיום הוא 1.50%. צריך לזכור שהמרווח הוא חלק מהתשואה לפדיון - שיעורו גבוה מאוד כשהתשואה הכוללת נמוכה מאוד, ושיעור המרווח נמוך כאשר התשואה הכוללת גבוהה - שזה המצב כיום.

זו תוספת לא רעה, אך כאמור ישנו גם הסיכון שהמשקיע לא באמת יקבל את התשואה הזו, כיוון שאחת או יותר מהחברות שהאג"ח שלהן כלולות בסל עלולה שלא לעמוד במלוא התחייבויותיה.

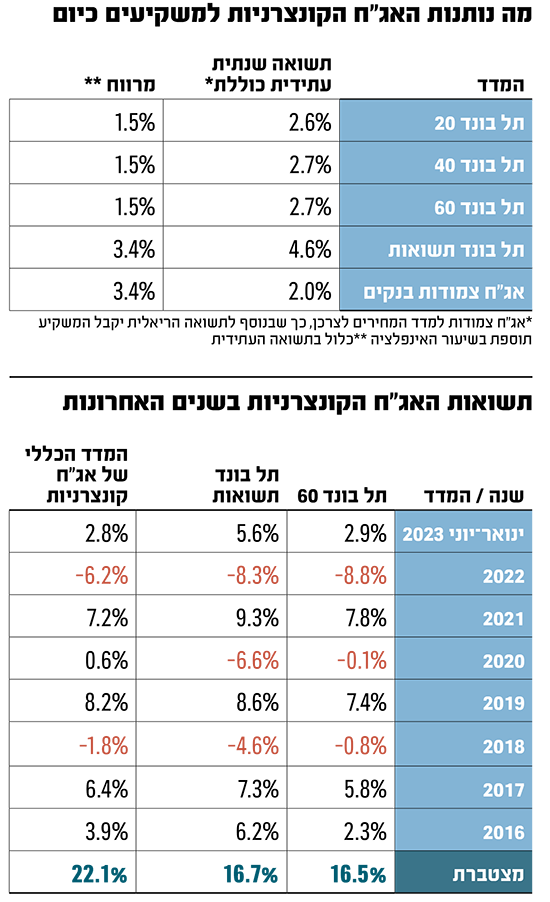

מה סיפקו הקונצרניות בשנים האחרונות

עיון בטבלה המצורפת מעלה תמונה מאכזבת. התשואה הנומינלית המצטברת בשבע וחצי השנים האחרונות נעה בין 16.5% לכ־22%. ומכיוון שהאינפלציה הסתכמה ב־11.6% בתקופה זו, הרי שהתשואה הריאלית עמדה בין כ־4% לכ־9%. עם זאת צריך לזכור שבחלק הארי של התקופה הזו (עד אפריל 2020), מה שהמשקיעים יכלו לקבל בריבית היה קרוב ל־0% נומינלית, ולריבית ריאלית שלילית של לפחות 5%.

יתרה מכך, מה שסיפקו האג"ח הקונצרניות לא רלוונטי לניתוח של מה הן אמורות לתת מעכשיו קדימה. עולם הריביות השתנה לחלוטין, מחירי האג"ח ירדו חזק ב־2022, וכתוצאה מכך התשואות לפדיון, קרי העתידיות, על הנייר לפחות, הן גבוהות. אך "הנייר" לא מביא בחשבון את הסיכונים.

ואלו יכולים להגיע מכמה כיוונים. סיכון אחד קשור בחברה עצמה, אם למשל היא ממונפת מדי, כפי שקיים בחלק מחברות הבנייה למגורים שחלקן כבר היום נסחרות בתשואה לפדיון דו־ספרתית. רבות מהן נושאות אופק דירוג שלילי שעשוי לנבא הורדת דירוג בעתיד, והסיכון יכול להגיע או להחמיר עקב נתוני מאקרו דוגמת עליית האינפלציה, המשך העלאות הריבית, או התרחיש הבוער כיום של אי ודאות במשק לנוכח קידום הרפורמה המשפטית בידי הממשלה. זה, בתוספת הצל הכבד של המציאות הגיאופוליטית ובעיקר הביטחונית, דורשים להערכתי "תמורה גבוהה יותר בעד האגרה" - קרי מרווח גבוה יותר. לכן, אף שהמרווח היום גבוה יחסית, אין סיבה להסתער על אג"ח חברות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.