מדד דאו ג'ונס האמריקאי שבר ביום רביעי השבוע את שיא כל הזמנים שלו, ועקף לראשונה את רמת ה-37 אלף נקודות. מדד 500 S&P ננעל ברמה של 4,707 נקודות, רחוק פחות מ-2% משיא כל הזמנים שלו, שעומד על 4,796 נקודות, ושאליו הגיע בסוף שנת 2021, לאחר שהשלים עלייה של 23% מתחילת השנה.

● מה התחזית להמשך? האנליסטים לא צופים שינוי גדול בשוק ב-2024

הטריגר האחרון לעליות אלו היה החלטת הריבית ביום רביעי בארה"ב. אומנם איש לא הופתע מכך שהפדרל ריזרב, הבנק המרכזי, לא העלה את הריבית, אולם הוא סיפק תחזית אופטימית יותר לגבי תוואי הורדות הריבית בהמשך, ושלח את השווקים לעלייה יומית נוספת של כ-1.4%.

התחזית שניצחה את הענקים של וול סטריט הגיעה מבית השקעות קטן מתל אביב

הגוף שהצליח לחזות בצורה הכי מדויקת את העליות בארה"ב הוא תמיר פישמן. בבית ההשקעות הישראלי העריכו שמדד S&P 500 יגיע ל–4,600 נקודות בסוף השנה, מרחק של כ–2% מהתוצאה בפועל.

בדברים שאמרו אז לגלובס הסבירו בבית ההשקעות, כי "אחרי שהשנתיים האחרונות (2020-2021, נ' א') ניפחו את מכפילי החברות, הביאו עליית סביבת הריבית והחזרה לתמחור שפוי לירידות שערים חדות במרבית הסקטורים".

האופטימיות הזו הובילה אותם להאמין שהמדד יעלה ב-22%, כאמור, לא רחוק מהתוצאה בפועל.

דניאל לייטנר, סמנכ"ל ההשקעות בתמיר פישמן, אומר כעת לגלובס כי "שוק ההון מונע מתמחור ומציפיות. שנת 2022 הייתה שנה קשה בשוק ההון, עם ירידות חדות במרבית המדדים בארה"ב. הירידות הביאו לתמחור אטרקטיבי בעוד שהאווירה הפסימית גרמה להורדת תחזיות הצמיחה לשנת 2023, ולאנליסטים המסקרים את החברות היא גרמה להוריד משמעותית את הציפיות להכנסות ולרווח.

"מחלקת המחקר בתמיר פישמן העריכה כי שילוב הגורמים יאפשר לחברות רבות להכות את הציפיות ולהביא לתיקון משמעותי בשוק. חשוב לציין כי למרות התיקון המשמעותי בשווקים, בשנתיים האחרונות מדד S&P 500 עלה בפחות מ-1%.

"כאשר אנחנו מסתכלים על שנת 2024 אנחנו בוחנים את התמחור ורואים שאכן המכפילים עלו, אך למרות זאת, אנחנו מעריכים שסביבת הריבית בשנה הקרובה תהיה נמוכה יותר ותאפשר למשק האמריקאי להתחיל לחזור לפוטנציאל הצמיחה שיצדיק את העלייה בתמחור. בשקלול ניתוח ציפיות האנליסטים למניות המדד אנחנו רואים אפסייד של 12% בשנה הקרובה", כלומר רמה של כ-5,270 נקודות.

נתנאל אריאל

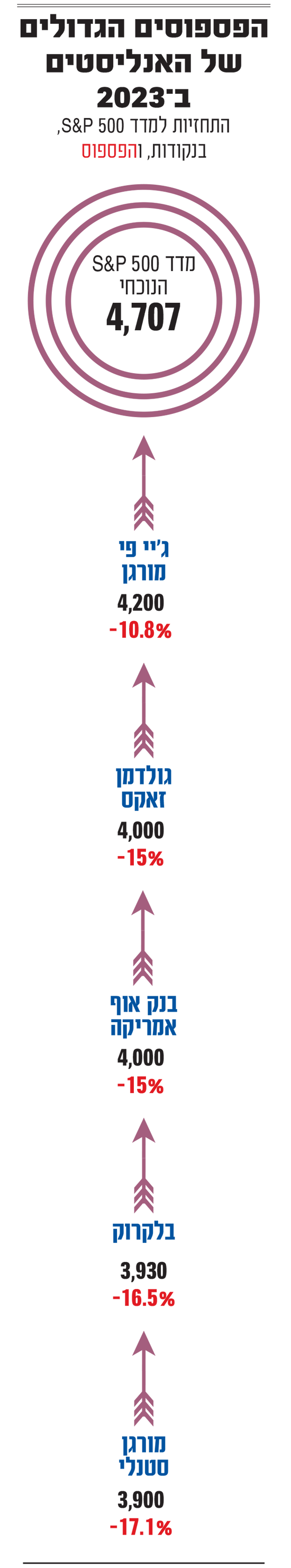

אבל הנתונים שהזכרנו רחוקים מאוד ממה שהאנליסטים צפו לשנת 2023. בסוף 2022, כשהם סיפקו את תחזיותיהם לוול סטריט בשנה הנוכחית, שמסתיימת בקרוב, הם צפו עלייה שנתית של כ-6% במדד 500 S&P, שבפועל התחזק כאמור ב-23%. הפספוס הזה מגיע לאחר שהאנליסטים טעו לחלוטין גם בתחזית שלהם לשנת 2022, אז צפו בממוצע עלייה של כ-10% ב-500 S&P, אבל המדד דווקא ירד אשתקד ב-20% כמעט, וחתם את השנה הגרועה ביותר שלו בשווקים מאז המשבר הפיננסי של הסאב-פריים בשנת 2008.

כעת מסתיימת לה 2023, ושוב מתברר כאמור, שטעו בגדול מי שקיבלו את החלטות ההשקעה שלהם בעקבות תחזיות האנליסטים, שפספסו את תוצאות האמת בכ-15% בממוצע.

עליות אחרי שנה גרועה

לפי הסטטיסטיקה, אחרי שנה גרועה בשווקים מגיעות בדרך־כלל עליות חדות. האנליסטים מכירים מן הסתם את הטענה הזו, אבל הם נזהרו מדי בתחזיותיהם ל-2023, וטעו. אולי הם חששו מדי להיות אופטימיים.

על פי נתונים שפרסמה לפני שנה חברת הביטוח הראל בערוץ הטלגרם שלה, מאז 1929 היו רק ארבע פעמים שבהן מדד S&P 500 ירד במשך שנתיים רצופות.

"מאז 1950, אחרי שנה עם תשואה שלילית, מדד S&P 500 עלה בשנה שאחריה בממוצע ב-15%, וב-80% מהפעמים היו עליות".

בהראל ציינו אז כי דווקא "אחרי שנים עם תשואה חיובית, התשואה בשנה שאחרי הייתה עלייה של 7.1% בממוצע".

משקיעים גדולים כמו וורן באפט וג'ון בוגל חוזרים ואומרים שהניסיון לתזמן את השווקים עקר, ועדיף פשוט להחזיק את המדד לאורך שנים. אבל האנליסטים מנסים לנחש מה יקרה בעתיד. ב"ביזנס אינסיידר" כינו בתחילת השנה את הפספוס הזה "כדור הבדולח השבור של מנהלי ההשקעות".

כך או כך, הבנקים ובתי ההשקעות הגדולים בעולם פרסמו תחזיות בתחילת השנה. גלובס בדק מי צדק, ובעיקר מי טעה.

בתחילת השנה ערך "וול סטריט ג'ורנל" סיכום תחזיות של 23 מוסדות פיננסיים, והתוצאה הייתה שיותר משני שלישים מהכלכלנים העריכו שב-2023 יהיה מיתון בארה"ב, בעקבות העלאות הריבית. רובם גם צפו התכווצות של הכלכלה האמריקאית, שלא התרחשה בפועל, וששוק המניות יסיים את השנה עם "תשואה חיובית קלה".

ממוצע עלייה של 6%

בבלומברג סיכמו תחזיות של 22 אנליסטים, וממוצע התחזיות שם עמד על עלייה של 6% במדד הדגל האמריקאי, S&P 500, לרמה של 4,078 נקודות. התחזית האופטימית ביותר ציינה עלייה של 24%, קרוב למה שקרה לבסוף בפועל, והפסימית ביותר דיברה על ירידה של 11%. "הקונצנזוס בקרב אסטרטגים הוא ששוקי המניות עדיין לא משקפים במלואם את מלוא החולשה הצפויה לכלכלה", אמרו אז האנליסטים. גם ב"גרדיאן" הבריטי ציטטו כלכלנים שדיברו על "שנה סוערת נוספת". אז השנה אולי אכן הייתה סערה בשווקים, אבל מאז תחילת חודש מאי מדד 500 S&P לא ירד מתחת ל-4,100 נקודות.

בבנק הגדול בעולם, ג'יי.פי מורגן, דיברו על כך שבמחצית הראשונה של 2023 "מדד 500 S&P יבחן מחדש את רמות השפל של 2022", כלומר ייפול לרמה של כ-3,577 נקודות. זה לא קרה בשום יום במהלך שנת 2023. מיסלב מטייקה, אסטרטג מניות גלובלי בבנק, אמר לבלומברג כי "הסיכונים שהשוק התמודד עימם השנה לא נעלמו. זה מלחיץ אותי לגבי התחזית, במיוחד במחצית הראשונה".

בדויטשה בנק צפו "צלילה של 25% בשוק המניות (כלומר נפילה לרמה של פחות מ-2,900 נקודות, נ' א') אך התאוששות מלאה עד סוף השנה", כלומר רמה של 3,840 נקודות. השוק לא ירד בתחילת השנה הנוכחית, ולרמה של 2,900 נקודות המדד כמובן לא התקרב השנה בשום שלב. תחזית אחרת שנתנו שם, אופטימית יותר, דיברה על 4,500 נקודות בסוף השנה לאחר אותה נפילה מוקדמת.

במורגן סטנלי דיברו על נפילה במדד לרמות של 3,000 עד 3,300 נקודות במחצית הראשונה, והתאוששות לאחר מכן. על פי בלומברג, האנליסט מייקל וילסון ממורגן סטנלי, פסימיסט קבוע, שדורג שנה קודם לכן בצמרת האנליסטים מטעם Institutional Investor, צפה שמדד S&P 500 ייפול ב-21% כבר ברבעון הראשון. לאחר מכן הוא העריך שתהיה התאוששות והמדד יסיים את השנה ברמה של 3,900 נקודות.

בגולדמן זאקס דיברו בהתחלה על ירידות במחצית הראשונה, ועל התאוששות לקראת סוף השנה, כך שהמדד יסיים מעט גבוה יותר ממה שהתחיל. במספרים, הם נתנו תחזית לסוף השנה לרמה של 3,600 נקודות למדד, ובחודש פברואר העלו אותה ל-4,000 נקודות. גם בבנק אוף אמריקה אמרו שהם "נשארים דוביים בנכסי סיכון", אחרי שהשוק עבר מ"זעזועים של אינפלציה וריבית לזעזועים של מיתון ואשראי".

בבנק השוויצרי EFG, אחד מעשרת הבנקים הפרטיים הבינ"ל המובילים במדינה, סברו שהשווקים המתעוררים יעלו יותר מאשר השוק האמריקאי. גם זה לא קרה: מדד האנג סנג בהונג קונג איבד כ-20% מערכו ובורסת שנחאי ירדה גם היא ביותר מ-10%.

כמובן, גם כלכלנים שעוסקים בניתוח טכני טעו למכביר. למשל, אחד מהם אמר בחודש ינואר שאין מגמת עלייה בשוק, ושהסיכון גבוה. הוא דיבר על "רמת התנגדות של 4,000 נקודות" שאותה "השוק יתקשה לעבור", ולדעתו השווקים היו ב"מלכודת דבש". אלא שמי שהקשיב לאותו מנתח טכני לא ליקק השנה דבש.

פספוסים גם במאקרו

גם תחזיות המאקרו לא היו טובות יותר, ופספסו את מה שקרה בפועל. ענקית ההשקעות שרודרס צפתה מיתון כבר בתחילת שנת 2023, עם ירידה של 1% בתמ"ג של ארה"ב וזינוק בשיעור האבטלה ל-7%. גם זה לא קרה: האבטלה בארה"ב עומדת כעת על כ-3.7% והתמ"ג במדינה עולה ביותר מ-1%.

גם ג'ייסון פורמן מאוניברסיטת הרווארד, שנחשב לאחד מהמאקרו-כלכלנים הבולטים בארה"ב, העביר הרצאה בבנק ישראל, ואמר כי ההסתברות לנחיתה רכה עומדת על 9% בלבד, וכי בעיניו התרחיש הסביר הוא סטגפלציה - קיפאון כלכלי עם אינפלציה, שבמסגרתו האבטלה תעלה מעל ל-4.5% והאינפלציה לא תרד מתחת ל-3%. נכון להיום, האינפלציה בארה"ב עומדת על 3.1% בלבד. האבטלה כאמור בהחלט נמוכה יותר.

אל המקום הראשון מבין התחזיות בעולם הגיעה התחזית השנייה של דויטשה בנק, שלפיה מדד S&P 500 האמריקאי יסיים את השנה ברמה של 4,500 נקודות, אבל זה יגיע, הם הזהירו, אחרי נפילה של 25% בשוק. כלומר, הם העריכה שהמדד יירד ל-3,375 נקודות לפני שיגיע ליעד בסוף השנה. גם זה כמובן לא קרה בפועל.

את המקום השני תופס בנק ההשקעות אופנהיימר. מנגד, את הציון הגרוע ביותר מקבלים ברקליס, וגם הבנקים UBS, מורגן סטנלי וסיטיבנק.

הסיבה לכישלון התחזיות

ההסבר לפספוסים הוא שהאנליסטים מושפעים בסופו של דבר ממצב הרוח הכללי בשווקים. כשהאופוריה הייתה בעיצומה בסוף 2021, הם הניחו שהעליות יימשכו גם ב-2022, ואחרי הירידות בפועל אשתקד, הם חשבו אומנם שיגיעו עליות בשנת 2023, אבל לא האמינו שהן יהיו כה משמעותיות.

מי שהזהיר את המשקיעים לפני שנה מפני הסתמכות יתר על תחזיות, גם מפני אלו שלו, הוא רונן מנחם, הכלכלן הראשי בבנק מזרחי טפחות.

כעת הוא אומר לגלובס כי "2023 המסתיימת מהווה אולי את ההוכחה הטובה ביותר לקושי להסתמך על תחזיות, על אף היותן כלי עבודה בסיסי. כך, הגורמים שהשפיעו על כלכלת ישראל, החקיקה המשפטית והמלחמה, כלל לא הובאו בחשבון. ואלו הם סוג של שני ברבורים שחורים, האויב האולטימטיבי של כל תחזית.

רונן מנחם, כלכלן שווקים ראשי במזרחי טפחות / צילום: בנק מזרחי טפחות

"בארה"ב החל השוק עם ירידות, אך זינק ברבעון השני ואחר כך שב לרדת. תנודתיות תוך-שנתית כה חדה מקשה על מתן תחזיות שנתיות כמובן. יוצא שכל אחד 'צודק' בנקודת זמן מסוימת.

"דווקא משבר הבנקים במרץ שימש קטליזטור לעליית מניות הטכנולוגיה, ואיש לא הביא בחשבון את קדחת 'שבע המופלאות', אותן מניות מגה-טק, כמו אנבידיה, טסלה, מטא, גוגל, אפל ודומותיהן, שרשמו עליות חדות".

עוד אומר מנחם, "הדוגמה הכי טובה לדעתי היא סין. כולם הסכימו שפתיחת כל השווקים והגבולות במדינת הענק תקפיץ את הכלכלה העולמית. זה קרה פתאום בתחילת השנה, אבל סין מתקשה לספק את הסחורה. מי חשב שדווקא האינפלציה ביפן תהיה גבוהה יותר?

"בסופו של יום, 2023 עומדת להסתיים. הריבית עלתה, האינפלציה לא ירדה מספיק ובכל זאת האבטלה לא גדלה, השוק לא צנח (S&P 500 עולה משמעותית) ומיתון לא קרה. תחזיות רבות התבדו".