כמה אנחנו באמת משלמים על ניהול החיסכון הפנסיוני שלנו בקופת הגמל או בפוליסת הביטוח? התשובה הכמעט אינסטינקטיבית היא שהתשלום מסתכם בדמי הניהול שגובים הגופים המנהלים את החסכונות, וזה כולל את העמלה לסוכן ואת המשכורות של מנהל ההשקעות, רואה החשבון ועורך הדין. ואולם, התשובה האמיתית היא שדמי הניהול הגבוהים בפני עצמם הם אמנם עיקר העלות, אבל ממש לא כולה.

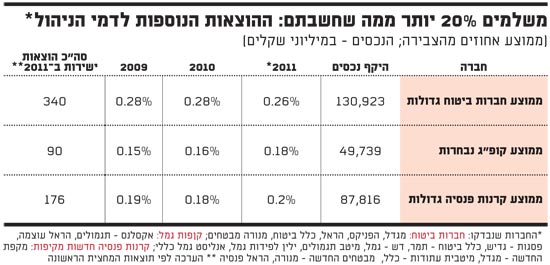

בדיקת "גלובס" העלתה כי החוסכים משלמים בממוצע 0.2% יותר מדמי הניהול בקופות הגמל ובקרנות הפנסיה המקיפות, ועד 0.25% יותר בביטוחי המנהלים. אל תתנו לאחוזים הנמוכים לבלבל אתכם, מדובר בעלות נוספת משמעותית, המסתכמת במאות מיליוני שקלים בשנה - אלה מיליונים שנגרעים מהצבירה בחסכונות שלכם. למעשה, המחיר האמיתי שמשלמים הלקוחות גבוה ב-15%-20% מכפי שהם חושבים. בגופים מסוימים, זה יכול להגיע ליותר משליש מהגבייה השנתית.

בדיקת "גלובס" כללה 17 ממסלולי החיסכון הפנסיוני המובילים בשלושת אפיקי החיסכון לטווח ארוך - קרנות פנסיה, קופות גמל וחברות הביטוח - ונמצאים בניהול 11 מהגופים המנהלים הבולטים ביותר במשק. נכון לסוף יוני השנה נוהלו ב-17 המסלולים שנבדקו נכסים בהיקף כולל של כ-268.5 מיליארד שקל - כ-67% מסך הנכסים הרלבנטיים המנוהלים בשוק. סך הנכסים בשוק כולו עמד על כ-402.2 מיליארד שקל.

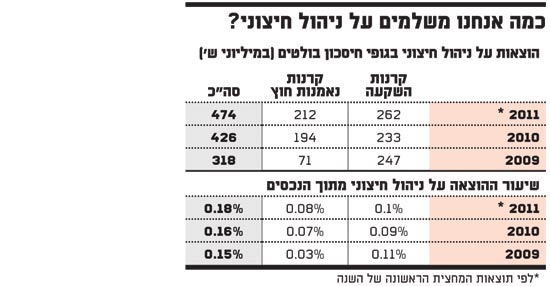

לפי נתוני המחצית הראשונה של 2011, העלות הנוספת השנה, ב-17 הגופים שנבדקו, צפויה להסתכם בכ-643 מיליון שקל, לעומת כ-599 מיליון שקל ב-2010 וכ-477 מיליון שקל ב-2009. לפי הנתונים, ניתן להעריך שב-2011 יעמדו סך ההוצאות הישירות הנגבות מחשבונות העמיתים והמבוטחים בכלל השוק על כ-963 מיליון שקל, מלבד מיליארדי השקלים הנגבים בדמי הניהול.

העלויות: לא מדווחות

ממה מורכבות למעשה העלויות הנוספות לחוסכים? לפי תקנות הפיקוח על שירותים פיננסיים של משרד האוצר, מותר לחברות הביטוח, לקופות הגמל ולקרנות הפנסיה לנכות מחשבונות החוסכים, מעבר לדמי הניהול, הוצאות ישירות בשל ביצוע עסקאות, מעבר לדמי הניהול שמשלמים החוסכים. מדובר בתשלום עמלות ברוקראז', קסטודיאן, דמי ניהול של קרנות השקעה וקרנות נאמנות זרות, עלויות דירוג והוצאות בגין הלוואות (כולל הוצאות הקשורות להסדר חוב או לנקיטת מהלכים משותפים אחרים לגביית חוב בעייתי שאליו נקלעו מנהלי ההשקעות בכספי העמיתים), עורכי דין המסייעים בביצוע עסקאות וכיוצא באלה.

גביית התשלום על פעולות אלה הותרה על ידי משרד האוצר במטרה לעודד את גופי ניהול החיסכון לטווח ארוך לגוון את אפיקי ההשקעה שלהם, ובעיקר כדי שיוכלו להשקיע בחו"ל. באוצר בדקו ומצאו שכדי שהגופים יוכלו לעשות זאת, יש לדאוג לכך שהעלויות הגבוהות הכרוכות בכך לא יגרעו מהכנסות הגופים. בעבר, העלויות הללו הרחיקו את הגופים המוסדיים מהשקעות מעין אלה.

חשוב לומר, ההוצאות הללו של הגופים קשורות ישירות בניהול ההשקעות באמצעות גופים חיצוניים (בין שהם קשורים לגוף הפנסיוני ובין שאינם קשורים). התשלום עבורן על ידי ציבור החוסכים אינו מגיע לגופים המוסדיים כהכנסה אלא משמש כלי למימון אפיקי השקעה עבור העמיתים. עם זאת, מדובר בעלות סמויה מעין החוסכים, שיועצים וסוכנים אינם מספרים עליה בבואם להמליץ על מסלול חיסכון, וחבל שכך. יש שונות גדולה בין הגופים מבחינת גובה התשלום הנוסף שהם גובים, אך בהעדר מידע, החוסכים אינם יכולים להוסיפה לניתוח העלויות ולבחור בחירה מושכלת.

ניהול חיצוני: משלמים למתווכים

בדיקת "גלובס" העלתה כי בעוד עמלות הברוקראז' והקסטודיאן תלויות במידת הטיפול שמצריכים תיקי ניירות הערך מצד מנהלי ההשקעות, ומסתכמות בכל השוק בכ-160 מיליון שקל וכ-55 מיליון שקל בהתאמה, ההוצאה הגבוהה ביותר היא בגין עלויות ניהול חיצוני. במה דברים אמורים? בעיקר בדמי ניהול של קרנות השקעה (פרייבט אקוויטי, הון סיכון ועוד) ושל קרנות נאמנות זרות שהמוסדיים בחרו לניהול חלק מכספנו.

התשלום עבור השקעות אלו נעשה בנפרד ומתוך כספי החוסכים. היקפו נאמד בכ-390 מיליון שקל בשנה עבור קרנות השקעה, ובכ-320 מיליון שקל בשנה עבור השקעה בקרנות נאמנות זרות. אפשר למצוא נחמה מסוימת בכך שהקרנות, רובן ככולן, אינן מנוהלות על ידי גופים הקשורים לגופים המנהלים את החיסכון.

סכומים אלה, נדגיש שוב, נגבים נוסף על דמי הניהול ולא במקומם. הגופים המוסדיים למעשה ממשיכים ליהנות מדמי ניהול מלאים, גם על נכסים שהוצאו בפועל מניהולם והם לא יותר ממתווכים ביחס אליהם.

הכי יקרות: קבוצות הביטוח

בחברות הביטוח העלויות הנוספות הנגבות מהלקוחות גבוהות יותר מאשר בקופות הגמל, וזאת משום הבדל משמעותי שקיים עדיין בתפיסת ההשקעות בין הגופים: קופות הגמל נוטות להתמקד בשוק המקומי, ויש בהן פחות פיזור גיאוגרפי והשקעות אלטרנטיביות מאשר בחברות הביטוח.

כמו כן קיים הבדל בין ה"מגה-גופים", המנהלים עשרות מיליארדי שקלים, לבין הגופים הקטנים, המסתייעים הרבה פחות בניהול חיצוני. ה"מגה-גופים" "גדולים" מדי לשוק המקומי ונדרשים לצאת לחו"ל ולגוון את אפיקי ההשקעה שלהם, והדבר בא לידי ביטוי בזינוק שחל ב-2010 בתשלומים עבור קרנות נאמנות חוץ, לעומת 2009.

בראש רשימת הגופים הגובים תשלומים עבור הוצאות נוספות נמצאות קבוצות הביטוח (על קרנות הפנסיה וקופות הגמל שלהן). מגדל מציגה את שיעור ההוצאות הגבוה ביותר בשוק - מעל ל-0.4%, ואחריה ניצב בית ההשקעות אקסלנס, ששיעור ההוצאות שעמיתיו משלמים מטפס אל מעבר לרף של 0.3% מהצבירה.

בתחתית הרשימה בולטות הקופות הקטנות יותר, גופים המתמקדים בניהול השקעות בתוך ישראל. בגופים אלה מסתכם שיעור ההוצאות הישירות הנוספות שנגבות מהצבירה של הלקוחות בשברירי אחוז.

אז מה עושים? צריך שקיפות

יש שיגידו, נכון, אלה עלויות נסתרות מן העין, אך הן מוצדקות ומספקות מענה לניהול השקעות מגוון ומלא עבור העמיתים גם מעבר לים. זה נכון באופן חלקי, וזאת עובדה שכל עוד הגופים היו צריכים לממן השקעות אלו מהכנסותיהם מדמי הניהול זה לא קרה.

עם זאת, עיון בשיעורי ההוצאות הישירות הנוספות מלמד כי אין להן קשר ישיר לתשואה, והבעיה המרכזית נותרת בעינה - מדובר בהעמסה נסתרת של עלויות חיסכון, ולמעשה זהו כפל דמי ניהול.

יתכבדו הגופים המוסדיים ויציגו את עלויות ניהול ההשקעות, על כל רכיביהן, תחת חשבונית אחת - דמי הניהול.

נכון שהיום יש שקיפות מסוימת: הנתונים זמינים, אבל הם זמינים רק למיטיבי לכת שיודעים לחפש אותם אי שם בעומק אתרי האינטרנט של הגופים המנהלים, בתוך קובצי אקסל שלרוב מסובכים מדי לציבור הרחב. כדי שהשקיפות תהיה רלוונטית לציבור זה, יש לעשות שני דברים:

בהירות בדיווחים: על הרגולטור לחייב את הגופים המנהלים לדווח לעמיתים על התשלומים בבהירות, תוך הדגשה שמדובר בתשלומים נוספים על דמי הניהול, לפחות פעם בשנה.

אחריות הסוכנים: על הרגולטור להורות למפיצים הפנסיוניים (סוכני ביטוח ויועצים) לפרט את העלויות הנוספות בפגישות עם הלקוח, במסגרת העלאת שלל הנימוקים לבחירת אפיק החיסכון, החברה המנהלת ומסלול החיסכון.

כך הלקוח יידע מהי העלות האמיתית והמלאה של כל גוף חיסכון לטווח ארוך, ויוכל להשוות את המוצר באופן מלא, כולל גיוון אפיקי ההשקעה בקופה והפיזור הגיאוגרפי שלה אל מול המחיר.

כך הלקוח יוכל לבחור במודע ובאופן מושכל בין הגופים. אחרי הכול, בשביל מה הציבור משלם דמי ניהול מלכתחילה אם לא בשביל ניהול השקעות אחראי, בפיזור ראוי, ובדיקת העסקאות כיאות? דמי הניהול אינם יכולים להיות תשלום ראשוני בלבד, עליהם לממן את העלויות כולן.

אם לא תהיה שקיפות מלאה ביחס לעלויות לחוסכים, היקף התשלומים עבור ניהול חיצוני רק יגדל, על חשבון החוסכים. המוסדיים ימשיכו ליהנות מדמי הניהול הגבוהים שהם מקבלים עבור פחות, הרבה פחות, מאמץ ואחריות.

תחקירי גלובס

האם יש תמורה בעד העמלה?

ההוצאות הישירות, בניגוד לדמי הניהול, אינן אמורות להיות מקור רווח לגופים הפנסיוניים, אלא כלי ליצירת תיק השקעות מגוון יותר וטוב יותר. הן מממנות את מה שהמוסדיים אינם מממנים מכיסם במטרה לאפשר למנהלי ההשקעות של החיסכון להשיג לאורך זמן תשואה טובה יותר. מדובר, נכון להיום, בעלות נוספת של 0.15% עד 0.3%, ועלינו לשאול - האם העלות משקפת את התועלת?

מוקדם לבחון את תוצאות ההשקעה בקרנות והניהול החיצוני בארץ ובעולם, מאחר שלא עברו די שנים מאז החלו הגופים המוסדיים לנהור לאפיקים אלה. בכל הנוגע לניהול תיקים סחירים, ובעיקר לעמלות הברוקראז', כבר אפשר לגבש תובנות על היחס שבין העלות לתועלת שבהוצאות הישירות.

לפי בדיקת "גלובס", עלויות הברוקראז' בגופים הגדולים הן 0.04% בממוצע, בתיק שרק חלק מהנכסים בו סחירים (תיק מוסדי נחלק לכמה סוגי נכסים, ורק חלקם הוא בני"ע סחירים, שעליהן נגבות עמלות הברוקראז'). הנכסים הסחירים עצמם נחלקים לכמה סוגים, שעל כל אחד נגבית עמלת ברוקראז' שונה, לרוב נמוכה מ-0.04%. כלומר, אם על תיק הנכסים כולו נגבתה עמלה של 0.04%, פירוש הדבר שהתיק הסחיר עבר הרבה עסקאות מכירה וקנייה ("גלגול"). לפי בדיקת "גלובס", פעילות מרובה כזאת אינה מעידה בהכרח על ניהול טוב של התיק.

ניהול היפראקטיבי

עד לאחרונה, פעילות הברוקראז' נעשתה "בבית", כלומר באמצעות צדדים הקשורים בחברה המנהלת את הנכסים, וכך יכלו החברות להגדיל את הכנסותיהן. לפני כשנה, הטיל משרד האוצר מגבלות על פעילות כזו, וקבע שני תנאים לעסקאות עם צד קשור: סך העמלות המשולמות לו לא יעלה על 20% מכלל העמלות המשולמות על ידיו, וגובה העמלה לא יעלה על גובה העמלה המשולמת בגין עסקה דומה עם צד שאינו קשור. זאת כדי לעודד תחרות ולהפחית עלויות.

כיום, בעקבות ההוראה, רוב החברות בשוק רחוקות מהמקסימום של 20%, ועמלות הברוקראז' תחרותיות, אך היקף המסחר בכללותו מותיר את השאלה בעינה - האם הוא משתלם? מבדיקת תוצאות 2010 עלה כי היקף "גלגול" התיק בגופים המוסדיים לצורך מקסום התשואה בחיסכון הפרטי גבוה למדי ונובע ממסחר אקטיבי מאוד. לדברי גורמים המעורים בתחום, המסחר הוא בעיקר במניות וההצדקה למכירה וקנייה של חלק הארי מהתיק מדי שנה, אם לא יותר מכך, מוטלת בספק. מעבר לכך, לפי בדיקת "גלובס", גלגול מהיר של תיק אינו מתבטא בהכרח בתשואה גבוהה יותר ביחס למתחרים.

נראה שהשוק סובל בחלקו מתרבות של עודף עסקאות ופעלתנות בתיקי החיסכון לטווח ארוך של הציבור. מדובר בניהול השקעות אגרסיבי שבמסגרתו חלק ניכר מהתיק, ולעתים כולו, משנה ידיים במהלך השנה. האם טיפול כזה בתיק סחיר, המורכב מנכסי השקעה לטווח ארוך במיוחד, משרת את החוסך או את מנהל ההשקעות? השאלה רלוונטית במיוחד לאור מחקרים המראים כי שינויים תדירים בני"ע דווקא גורעים מהתשואה הכוללת.

לנו ולכמה פעילים בשוק המוסדי שעמם דיברנו, נדמה שראוי לנהל את התיק בפחות היפראקטיביות. היא לא בהכרח מוסיפה ללקוח, אבל עולה לו כסף רב בחיסכון.