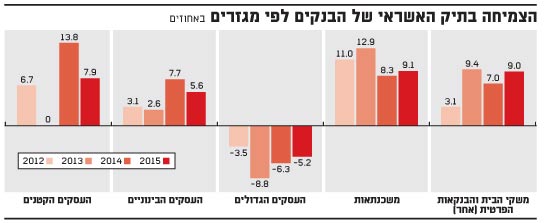

בנק ישראל מוטרד מהגידול החד באשראי הצרכני ובשוק הנדל"ן והמשכנתאות. "הגידול המתמשך והמהיר באשראי הקמעונאי עלול להוביל להתממשות סיכונים. הגידול בהיקפי האשראי למשקי הבית (לדיור ושאינו לדיור) ובאשראי לענף הבינוי והנדל"ן, והמתאמים ביניהם, מעצימים את הסיכון למערכת הבנקאית", נכתב בדוח השנתי של הפיקוח על הבנקים שפורסם היום. עוד נכתב: "חלקם של האשראי לדיור והאשראי לענף הבינוי והנדל"ן טיפס בסוף 2015 ל-45% מסך תיק האשראי. האשראי לענף הבינוי והנדל"ן מהווה 30% מסך תיק האשראי העסקי".

באשר לשוק המשכנתאות, בדומה לשנים האחרונות, גם ב-2015 הוא היה מנוע הצמיחה בתיק האשראי בבנק וצמח ב-9% ל-290 מיליארד שקל כמעט. מהדוח עולה כי בדומה לשנים קודמות, גם ב-2015 נערך לבנקים מבחן קיצון, שבדק כיצד ישפיע עליהם תרחיש של הידרדרות כלכלית הכוללת בין היתר עלייה חדה באבטלה ל-10% כמעט וירידה של 25% במחירי הדיור (ראו הרחבה במסגרת). מתוצאות מבחן הקיצון עולה כי שיעור הלווים שייקלעו לקשיים עומד על 5%, כ-38 אלף משקי בית, והבנקים יספגו הפרשות להפסדי אשראי ממשכנתאות של כ-7 מיליארד שקל. על אף התוצאות הקשות, בבנק ישראל מציינים כי תוצאות המבחן מצביעות על שיפור במאפייני הסיכון של תיק האשראי לדיור, בעקבות צעדים רגולטוריים שננקטו בשנים האחרונות, והדבר מתבטא בשיפור מסוים בשיעורי הכשל של הלווים ובשיעורי ההפסד.

תחום נוסף שנמצא בצמיחה מואצת הוא האשראי הרגיל למשקי בית. בבנק ישראל כותבים כי בעשור האחרון גדל באופן משמעותי חלקו של האשראי למשקי הבית בסך תיק האשראי הבנקאי. "לצד זאת עלה מינופם של משקי הבית במערכת הבנקאית. היחס בין האשראי למשקי בית לבין התוצר עלה בשנים האחרונות מ-28% ל-38%, והיחס בין אשראי זה להכנסה הפנויה במשק עלה מ-42% ל-56%", נכתב בדוח. "עם זאת, רמת המינוף של משקי הבית בישראל עודנה נמוכה יחסית לרמה ביתר המדינות המפותחות כתוצאה מכך שהאשראי לדיור מתאפיין במינוף נמוך, ואף על פי שהחוב הצרכני ביחס לתוצר דווקא אינו נמוך".

המפקחת על הבנקים, ד"ר חדוה בר, מתייחסת במכתב המצורף לדוח גם לסיכון הנובע מהריבית הנמוכה במשק - אותה ריבית שעליה אחראי בנק ישראל עצמו. בר מתייחסת להתמודדות הבנקים עם הריביות הנמוכות שפוגעות בהכנסותיהם, והיא כותבת כי העובדה שסביבת הריבית נמוכה לאורך זמן מחייבת את הבנקים לבחון את המודל העסקי ולהתמקד בצמצום ההוצאות. "נוסף לכך, הריבית הנמוכה מעצימה את סיכון האשראי, בין היתר משום שהיא עלולה לעודד משקיעים ליטול סיכונים גדולים יותר בחיפוש אחר תשואות, ומשום שהיא מגבירה את הסיכון למינוף יתר של הלווים, בראשם משקי הבית", כותבת בר.

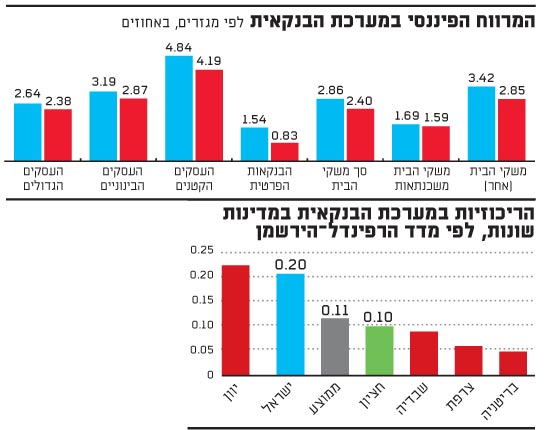

הדוח מתייחס בהרחבה להתמודדות הבנקים עם הריבית הנמוכה הפוגעת בהכנסותיהם. מהנתונים המתפרסמים עולה כי המרווח הפיננסי (הפער בין הריבית על הפיקדונות לריבית באשראי) עמד על 2.05% בשנת 2015, לעומת 2.22% בשנת 2014. למעשה, זו השנה החמישית ברציפות שנרשמת ירידה במרווח הפיננסי. בשנת 2011 הוא עמד על 2.53%, גבוה ב-23% לעומת המרווח הפיננסי בסוף 2015.

"סביבתה הנמוכה של ריבית בנק ישראל צמצמה את המרווח הפיננסי. יש לציין מנגד, כי סביבת הריבית הנמוכה תורמת גם לרמה נמוכה של הפרשות להפסדי אשראי", נכתב בדוח. עוד נכתב כי הירידה במרווח הפיננסי נבעה גם מהתחרות מצד השוק החוץ-בנקאי והצמיחה בשוק המשכנתאות, תחום המתאפיין במרווח פיננסי נמוך בשל התחרות בתחום.

"מתוך ניסיון להתמודד עם השחיקה במקורות הרווח, הבנקים פועלים בשנים האחרונות להרחבת היקפי הפעילות במגזרי העסקים הקטנים והאשראי הצרכני, המתאפיינים במרווח פיננסי גבוה יותר. כמו כן, הבנקים פועלים להגדלת הכנסות המימון שאינן מריבית, בעיקר על ידי מימוש נכסים מהתיק הזמין למכירה", נכתב בדוח. ואכן, ניתן להבין מדוע יש לבנקים מוטיבציה לצמוח במגזר משקי הבית והעסקים הקטנים. מהנתונים עולה כי המרווח הגבוה ביותר קיים בעסקים הקטנים והוא עומד על 4.19%, יותר מכפול מהממוצע, לעומת 2.38% בקרב הלקוחות העסקיים הגדולים. בהלוואות למשקי בית שאינן משכנתאות המרווח גבוה גם הוא ועומד על 2.85%. מנגד, בתחום המשכנתאות שבו יש תחרות גדולה ומודעות מצד הצרכן, שעושה שופינג לפני שהוא בוחר הצעה, המרווח הוא כמעט הנמוך ביותר בין הסקטורים - 1.59% בלבד.

עם זאת, מציינים בדוח, בולטת הירידה במרווח הפיננסי בעסקים הקטנים ובמשקי בית. "הדבר עשוי להוות אינדיקציה לשיפור במידת התחרות במגזרי פעילות אלה", מעריכים בבנק ישראל.

ריכוזיות גבוהה, סיכונים נמוכים

כמדי שנה, גם בדוח הנוכחי מתייחסים בבנק ישראל לריכוזיות של המערכת הבנקאית. "מערכת הבנקאות הישראלית מתאפיינת בריכוזיות גבוהה, אולם בשני העשורים האחרונים היא מתאפיינת גם בירידה הדרגתית וברורה בנתח השוק של שני הבנקים הגדולים", כותבים בבנק ישראל. נתח השוק המצרפי של בנק הפועלים ולאומי עמד נכון לסוף 2015 על כ-58%, לעומת יותר מ-60% בשנים קודמות. בבנק ישראל מוסיפים כי "בשני העשורים האחרונים ניכרות מגמת ירידה ברורה והדרגתית בריכוזיות המערכת הבנקאית, עלייה בתחרות בתחום העסקים הגדולים, תחרות גבוהה בתחום המשכנתאות והתפתחות תחרות בתחום קמעונאות והעסקים הקטנים".

לגבי מדד הרפינדל-הירשמן לבחינת ריכוזיות, נכון לסוף 2015 הוא עמד בישראל על 0.22, לעומת ממוצע של 0.11 במדינות האיחוד האירופי בשנים 2014-2015, המעיד על ריכוזיות נמוכה יותר באופן משמעותי של מערכת הבנקאות באירופה.

אז הריכוזיות אמנם גבוהה יותר מבאירופה, אבל בר מציינת בדוח שהסיכונים במערכת הבנקאית הישראלית נמוכים יותר. "הבנקים בישראל נותרו יציבים בשנים האחרונות, חרף הסערה הפיננסית שפקדה את העולם והובילה בנקים רבים באירופה ובארה"ב לקשיים ולכשל. דבר זה אינו מובן מאליו, ומדדים רבים מראים שגם כיום הבנקים בישראל שמרניים יותר וחשופים לסיכונים השונים פחות מבנקים בעולם", היא כותבת.

על המחירים שגובים הבנקים, כותבת בר: "השוואות בינלאומיות מראות כי העמלות בישראל נמנות עם הנמוכות בעולם, והשוואות מקומיות מעידות כי העמלות ירדו בשנים האחרונות. גם מרווחי הריבית אינם חריגים יחסית למרווחים בעולם, אם כי בדומה למצב הקיים במדינות אחרות, בתחום משקי הבית והעסקים הקטנים הם גבוהים מאשר בתחום העסקים הגדולים והמשכנתאות".

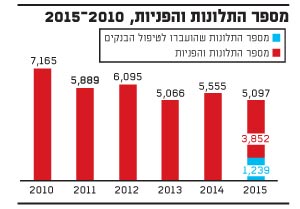

הטיפול בתלונות הציבור מתחיל לעבור לבנקים

דוח הפיקוח על הבנקים מתייחס גם לנושא הטיפול בפניות הציבור ועולה ממני שחלה ירידה של כ-10% במספר תלונות הציבור, ל-5,091 תלונות שטופלו. עם זאת, בנושא הפיצוי ללקוחות חלה דווקא עלייה, והיקף התשלום ללקוחות אשתקד עמד על 5 מיליון שקל, לעומת 3.6 מיליון שקל ב-2014.

בבנק ישראל מסבירים שהירידה במספר הפניות נובעת משינוי בתהליכי העבודה, כלומר מכך שהמוקד הטלפוני מפנה את הלקוחות לבנקים כדי שימצו מולם את הליך הבירור לפני הפנייה ליחידה. למעשה, יותר מ-1,200 תלונות טופלו ע"י הבנקים עצמם, בהתאם להנחיה של בנק ישראל לבנקים להקים מחלקה לטיפול בפניות הציבור באפריל אשתקד. לפי ההנחיה על הבנק להחזיר תשובה ללקוח בתוך 45 יום.

ועל מה מתלוננים הלקוחות? 24% מהתלונות קשורות בהלוואות (רגילות ומשכנתאות), ועוד 17% מהתלונות קשורות לאמצעי תשלום. רק 11% מהתלונות קשורות לאיכות השירות.

מבחן תרחיש הקיצון: משבר כלכלי עמוק יגרום לבנקים הפסדי אשראי בהיקף של 40 מיליארד שקל

תרחיש קיצון של משבר גיאו-פוליטי עמוק בישראל יגרום לבנקים הפסד שנתי של 3 מיליארד שקל, המהווים תשואה שלילית של 3.3% על ההון, והפסדי אשראי בסך 40 מיליארד שקל בשלוש שנים - כך עולה ממבחן קיצון שביצע בנק ישראל לבנקים ב-2015. מטרת מבחן הקיצון היא לבדוק מה יקרה לבנקים בעת משבר חמור במשק כתוצאה מהידרדרות במצבה הגיאו-פוליטי של ישראל.

"מדובר בתרחיש מקרו-כלכלי שמתאפיין בזעזוע מקומי חמור בעל אופי מתמשך, המוביל לפגיעה קשה ביכולת הייצור של המשק, פגיעה בביקוש לייצוא ישראלי ולקושי לייבא מוצרים. לנוכח זאת חלים פיחות חד ועלייה באינפלציה ובריביות. הפגיעה הריאלית מתבטאת גם בפגיעה קשה בשוק העבודה ובשוק הדיור והנדל"ן", מסבירים בבנק ישראל. התרחיש שנבדק כלל עלייה באינפלציה ל-6.8%, עלייה בריבית לרמה של 5.6%, עלייה באבטלה ל-9.8%, ירידה של 25% במחירי הדיור, צניחה של 40% במדד ת"א 100 והיחלשות של 23% בשקל מול המטבעות הזרים.

"תרחיש קיצון כזה ישפיע באופן משמעותי על המערכת הבנקאית, וזו תרשום הפסד מהותי בשנה השנייה של התרחיש", נכתב בדוח. "עם זאת, יחסי ההון של הבנקים אינם צפויים לרדת מתחת למינימום שהפיקוח דורש - יחס הלימות הון עצמי של 6.5%", מעריכים בבנק ישראל.

הפסדי הבנקים ינבעו בעיקר מהפסדי אשראי. במהלך שלוש שנותיו של התרחיש ירשמו הבנקים הפסדי אשראי בהיקף של כ-40 מיליארד שקל, המהווים הפסד שנתי של 1.5% מתיק האשראי. בבנק ישראל מדגישים כי חלק מרכזי מההפרשות ייעשה בענף הנדל"ן והדיור. "ההפסד בתיקים אלה יחד מסתכם בכ-40% מסך הפסדי האשראי במהלך התרחיש (כלומר כ-16 מיליארד שקל - ע"א) וזאת על רקע פגיעה קשה בשוק העבודה, ירידה חדה במחירי הדיור והתייקרות חומרי הגלם המשמשים לבנייה. "המתאם הגבוה בין הענפים הללו מגדיל את סיכון הריכוזיות הענפית ועלול להעצים את ההפסד דרך היזונים חוזרים. אולם יש לציין כי הסיכון בתיק האשראי לדיור לבדו ירד ביחס לשנים קודמות", נכתב בדוח.

עוד מציינים בבנק ישראל כי לצד הפסדי אשראי צפוי תרחיש הקיצון להוביל לנפילות בתיק ניירות הערך של הבנקים, על רקע העלייה החדה בשערי הריבית ובמרווחי האשראי והירידות בשערי המניות. "סך הפגיעה בהון הבנקים כתוצאה מתרחיש הקיצון צפוי להגיע לכ-15 מיליארד שקל", כותבים בבנק ישראל.

עלייה בשימוש בכרטיסי דביט

ענף כרטיסי האשראי עבר בשנים האחרונות לא מעט שינויים, והוא עוד צפוי לשינויים דרמטיים לאור העובדה ששתיים משלוש החברות (ישראכרט ולאומי קארד) צפויות להימכר ע"י הבנקים בעקבות המלצות ועדת שטרום. בנוסף, נעשה מאמץ מצד בנק ישראל להכניס לפעילות את כרטיסי החיוב המיידי (דביט) אל השוק. מנתוני הדוח, עולה כי אכן חל גידול משמעותי בשימוש בכרטיסים האלה: היקפם גדל ב-18% ב-2015, לעומת צמיחה של 5% במספר כרטיסי האשראי הנדחים (שמועד החיוב בהם הוא אחת בחודש). עם זאת צוין כי עדיין כרטיסי החיוב הנדחה הם הדומיננטיים ומהווים 75% מהכרטיסים הקיימים בשוק.

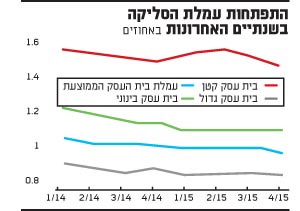

ביחס לעמלות שמשלמים בתי עסק לחברות האשראי נכתב: "בחמש השנים האחרונות ירדה עמלת הסליקה שמשלמים בתי העסק ב-22%. הירידה נבעה מההפחתה בעמלה הצולבת ומפתיחת המותג ישראכרט לתחרות בסליקה". הדוח מציין כי מלוא הירידה בעמלה הצולבת גולגלה אל עמלת הסליקה. ישנה שונות בגובה עמלת הסליקה בין בתי עסק קטנים לבינוניים וגדולים. בעוד בתי העסק הגדולים משלמים בממוצע עמלת סליקה של 0.85% מהעסקה, בקטנים העמלה גבוהה ב-74% ועומדת על 1.48%. בדוח צוין כי בשנתיים האחרונות הצטמצם הפער והירידה אפיינה את כל סוגי בתי העסק, אם כי הירידה המשמעותית ביותר הייתה בבתי העסק הבינוניים. עם זאת, כפי שניתן לראות בגרף המצורף, בעוד שבבתי העסק הבינוניים והגדולים ישנה ירידה עקבית בעמלה בשנים 2014-2015, בבתי העסק הקטנים נרשמה מגמת עלייה לקראת סוף 2014 וירידה חזרה רק לקראת סוף 2015.

באשר לריביות שגובות חברות כרטיסי האשראי בהלוואות ללקוחות, תחום הנחשב מנוע צמיחה של החברות בענף, הדוח מציין שהריבית הממוצעת עומדת על 8.3% וכי היא נמוכה יחסית לשווקים מפותחים בעולם. "למשל, בארה"ב היא עומדת על 13.5%, בגוש האירו על 17.9% ובאוסטרליה על 16.5%", נכתב.

ירידה במספר הלקוחות המוגבלים

לפי דוח הפיקוח על הבנקים, לראשונה זה זמן רב ירד מספר הלקוחות המוגבלים בהשוואה לתקופה המקבילה אשתקד. חשבונות מוגבלים הם חשבונות שבהם מוטלות מגבלות על פעילות הלקוח, ובראשן האפשרות לשלם בצ'ק. הירידה במספר הלקוחות הללו נובעת בעיקר מירידה במספר ההגבלות המיוחדות שהטילו הגופים המוסמכים לכך לפי חוק צ'קים ללא כיסוי. בסוף 2015 עמד מספר הלקוחות המוגבלים על 261.5 אלף - ירידה של 16% לעומת סוף 2014. 20.2 אלף מתוכם הוגבלו בנסיבות רגילות (לעומת 21.1 בסוף 2014). 11.8 אלף - בנסיבות מחמירות (לעומת 13 בסוף 2014) ו-229.4 הוגבלו בנסיבות מיוחדות, ירידה של 17% לעומת שנת 2014.

רשימה של לקוחות מוגבלים בנסיבות מיוחדות כוללת את הלקוחות המוגבלים מטעם ההוצאה לפועל, מטעם כונס הנכסים הרשמי, מטעם המרכז לגביית קנסות, אגרות והוצאות ומטעם בתי הדין הרבניים (מסרבי הגט). מהדוח עולה גם שמספר החשבונות המוגבלים בירידה - 430.8 אלף, לעומת 561 אלף בסוף 2014.