נתי סיידוף / צילום: אבי שאולי

1. למה החליט נתי סיידוף לסגת, לפחות זמנית, לפחות למראית עין, מעסקת יורוקום-בזק? בהודעתו לביהמ"ש, טען סיידוף כי שני תנאים לא התקיימו בהסדר: האחד, הרעה משמעותית ביכולת השליטה של יורוקום בבזק, שאף הודיעה על הקטנת הדיבידנדים לבעלי מניותיה מ-100% מהרווח הנקי ל-70% בלבד; והשני, אי-הגעה להסכמות עם מס הכנסה בנוגע לחבות המס של חברות מקבוצות יורוקום. האם סיידוף אכן קיבל רגליים קרות או שהוא מנסה לשפר עמדות בהסדר של העסקה עם הבנקים? הנה כמה סיבות אפשרויות:

א. "תחזיקו אותי" - סיידוף בעצם אומר לבנקים: אני הרוכש היחיד במרוץ על יורוקום-בזק, ולכן הגיע הזמן לקצת כיפופי ידיים כדי לשפר עמדות לקראת חתימה סופית על ההסדר.

ב. סיידוף רוצה לברוח מהעסקה משפע של סיבות, וממהר להציל את הפיקדון הדי גדול בן ה-50 מיליון שקל שהפקיד לצורך העסקה.

ג. סיידוף רוצה לברוח מהעסקה כי הוא מעולם לא רצה את כאב הראש הזה של התוספות הנלוות למנה העיקרית. בזק היא המנה העיקרית, וכל החברות האחרות בקבוצת יורוקום (חלל, מניות בפרויקט "מידטאון" ואנלייט) הן התוספות, והן סרח עודף בשבילו.

ד. סיידוף רוצה לברוח מהעסקה כי הבין שהיחסים שלו, כבעל שליטה עתידי, עם הדירקטוריון של בזק לא יהיו פיקניק. שורת ההחלטות שהתקבלו (כולל דיבידנד) עוד לפני שהעסקה הושלמה, מאותתות לו שהדירקטוריון (ששליש מנציגיו אמורים להיות נציגיו) לא יהיה כנוע, יתחיל להיות אקטיבי ולא יתיישר אוטומטית עם כל החלטה של בעל השליטה.

ה. סיידוף רוצה לברוח מהעסקה כי הבין שהיחסים שלו עם בעלי המניות האחרים (כמו, למשל, משקיעים מוסדיים או זרים) - גם כבר לא יהיו פיקניק. הם עלולים לעשות לו את המוות בתקשורת, וכמו תמיד הם עושים את זה אחרי שכל האירועים הלא נעימים התרחשו. הוא עלול לסבול מכך.

ו. סיידוף רוצה לברוח מהעסקה כי הבין שהיחסים של בזק עם הרגולציה הם חשדניים בלשון המעטה, במיוחד אחרי החקירות ובמיוחד אחרי שרשות ני"ע כבר המליצה להגיש כתבי אישום. הוא מבין שהדבר לא יאפשר לרגולטורים לקבל שום החלטה בטווח הקרוב שתשתמע כאילו היא לטובת בזק, אחרת הם יחטפו מהלומות בתקשורת.

ז. סיידוף רוצה לברוח מהעסקה כי הבין שבזק תתקשה לייצר ערך. החברה מותקפת תחרותית בכל תחומי הליבה שלה (טלפוניה נייחת, אינטרנט וטלוויזיה רב-ערוצית באמצעות yes). למרות עוצמתה ולמרות הדומיננטיות שלה (במיוחד של החטיבה הנייחת והאינטרנט), התחרות עושה את שלה והיא צפויה לשחוק את רווחיות החברה. במצב כזה, הדרך היחידה של בזק לשמור על רמת הרווחיות היא דרך התייעלות ועוד התייעלות ועוד התייעלות. המשמעות: פיטורים, התמודדות עם ועדי עובדים ותדמית של טייקון שבא לעשות סיבוב על חשבון העובדים. מי צריך את כאב הראש הזה?

ח. סיידוף רוצה לברוח מהעסקה כי הוא הבין שקשה לראות איך הוא מרוויח ממנה פיננסית, לבד מעמדת כוח בחברת התקשורת הגדולה בישראל. הוא מבין שבזק נושאת על גבה חוב של כ-13 מיליארד שקל, ולמרות שהיא מייצרת רווחיות יפה ותזרים מזומנים יפה - היכולת שלה לחלק דיבידנדים שמנים הולכת ונשחקת, במיוחד לאור החלטת הדירקטוריון האחרונה.

2. אחרי שמנינו את מגוון האפשרויות, התירוצים והסיבות להחלטתו של סיידוף - הגיע העת להפסיק להתעסק במה חושב או רוצה סיידוף. דווקא עכשיו, דווקא לאחר הודעתו, הגיעה העת שהבנקים יגידו לו ביי-ביי, ויפעלו על-פי מתווה אחר: פירוק יורוקום. שלושת החודשים האחרונים בסאגת בזק-יורוקום רק ממחישים שעדיף להפסיק עם העסקאות היצירתיות והמורכבות למכירת קבוצת ההחזקות, וללכת על פתרון של פירוק ומכירת כל אחד מנכסיה למרבה במחיר.

על אילו נכסים מדובר? 54.7% ממניות אינטרנט זהב בשווי 255 מיליון שקל (אינטרנט זהב שולטת ב-בי קומיונקיישנס , וזו מחזיקה כ-26% ממניות גרעין השליטה בבזק), 55.7% ממניות חלל תקשורת השוות כ-190 מיליון שקל, 14.8% ממניות חברת האנרגיה אנלייט אנרגיה בשווי של 134 מיליון שקל, ו-37.5% ממניות פרויקט מידטאון השוות כ-180 מיליון שקל. כמו כן, יש שורה של חברות תפעוליות בקבוצת יורוקום, ובראשן יורוקום דיגיטלית ויורוקום סלולרית, שלא שוות הרבה ושבימים אלה ממילא נעשה מכרז נפרד למכירתן.

מה קרה בפועל? אם יורוקום הייתה כה אטרקטיבית היינו רואים שורה של משקיעים עומדים בתור כדי להתחרות על הסחורה הנחשקת. מה קיבלנו בפועל? איש נדל"ן ופיננסייר המתמחה ברכישת חוב בעייתי (סיידוף), איש עסקים זר שצריך לבצע להטוטים רגולטוריים בכדי שיוכל לרכוש את יורוקום (אדוארדו אלשטיין), ועוד קבוצה שהגישה הצעה לא מספיק אפויה ועם לא מעט התניות (האחים נוימן). השורה התחתונה: כל ההצעות הללו כללו מחיקת חוב של 400-500 מיליון שקל. המסקנה: ליורוקום אין ממש זכות קיום כלכלית.

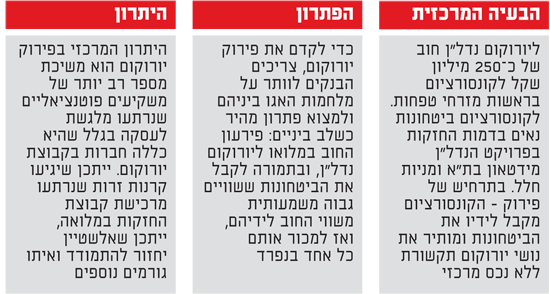

לכן, ייתכן שהפתרון הנכון הוא למכור את נכסיה בנפרד. בחלק מהבנקים לא פוסלים את זה וטוענים כי מבדיקות שעשו עולה כי הפער בין פירוק לבין עסקה במתווה דומה לזה של סיידוף - אינו מהותי. לפתרון הזה יש יתרון מרכזי וחיסרון מרכזי ובעיה אחת מרכזית שניתן לפתור אותה בקלות. הבעיה המרכזית היא החברה-האחות יורוקום נדל"ן ונושיה. תזכורת: ליורוקום נדל"ן יש חוב של כ-250 מיליון שקל לקונסורציום בראשות מזרחי טפחות. לקונסורציום זה יש ביטחונות נאים בדמות החזקות בפרויקט מידטאון ומניות חלל הנמצאות תחת יורוקום תקשורת. בתרחיש של פירוק, הקונסורציום מקבל לידיו את הביטחונות ומותיר את נושי יורוקום תקשורת ללא נכס מרכזי.

כדי לקדם את פירוק יורוקום, צריכים הבנקים לוותר על מלחמות האגו ולמצוא פתרון מהיר כשלב ביניים: פירעון החוב במלואו ליורוקום נדל"ן, ובתמורה לקבל את הביטחונות ששוויים גבוה משמעותית משווי החוב (ואז למכור אותם כל אחד בנפרד). גם במתווה של סיידוף נרקם פתרון שכזה (פירעון משותף באמצעות סיידוף ונושי יורוקום תקשורת), אלא שהפעם צריכים הבנקים לפתור את הבעיה הזו בינם ובין עצמם. הפתרון פשוט, המכשול עביר בהחלט, ובסופו יקבלו הבנקים לידיהם עוד נכסים טובים יחסית למכירה.

היתרון המרכזי בפירוק של יורוקום הוא משיכת מספר רב יותר של משקיעים פוטנציאליים שנרתעו מלגשת לעסקה בגלל שהיא כללה את כל התוספות (חברות בקבוצת יורוקום), לבד בזק. ייתכן שיגיעו קרנות זרות שנרתעו מרכישת קבוצת החזקות במלואה, ייתכן שאלשטיין יחזור להתמודד ואיתו גורמים נוספים. הדבר נכון גם לחברת חלל, שכבר כמעט נמכרה לחברה סינית, והיא יכולה לרכז עניין אצל משקיעים נוספים.

החיסרון המרכזי של פירוק הוא משך הזמן, האנרגיה וגם הכסף במכירה של כל חברה בנפרד. מה גם שהמפרקים וכל מי שסביב יגרפו, כרגיל, לא מעט כסף. בנוגע לזמן: אפשר לנהל תהליך יעיל מאוד של מכירת חברות במכרז תוך זמנים קצובים - זה לא אמור להתארך יתר על המידה. בואו נזכור שסיידוף התחייב לפרוע לבנקים חובות במשך 7 שנים, פירוק יורוקום ייגמר לבטח הרבה לפני כן.

3. אם כבר אז כבר: אם פירוק יורוקום הוא גם אינטרס בנקאי, פיזור גרעין השליטה בבזק ופירוק שתי החברות המיותרות מעליה (בי. קומיוניקיישנס ואינטרנט זהב) הוא גם אינטרס ציבורי, אבל בשלב זה קשה לראות איך הוא מתקיים. מדובר באישורים רגולטוריים, במכירה כפויה של 26% ממניות בזק בשוק תחת לחץ, במחיקת מניות שתי החברות מעליה ממסחר וכמובן בפירעון החובות של החברות. זה כבר דמיוני. בואו נתחיל עם פירוק יורוקום.

גרנות למשרד התקשורת: האם בקשת המוסדיים לזמן אסיפה כללית היא חוקית? / גד פרץ

חברת בזק פנתה בימים האחרונים למשרד התקשורת וביקשה לברר האם אנטרופי, המייצגת מוסדיים שמחזיקים 6.5% ממניות החברה, יכולה לדרוש לכנס אסיפה כללית למינוי דירקטורים. מדובר בבקשה חריגה שכן עד כה בזק לא פנתה בשאלות כאלו לרגולטור, ולכן ההערכות הן שהפניה נועדה להרוויח זמן עבור החברה כך שהיא תוכל להביא בעצמה לכינוס אסיפה כללית בחודש מאי ולהעלות בה את רשימת הדירקטורים שלה להצבעה.

המכתב שנשלח למשרד התקשורת חתום על-ידי היועץ המשפטי של בזק, אמיר נחליאלי, המקורב לגרנות. גם היועצת המשפטית של הדירקטוריון, עו"ד שירי שחם, מעורבת בניסיונות של גרנות לייצר מציאות חדשה בדירקטוריון, ויש להניח שהוא קיבל משניהם את הגיבוי המשפטי.

עד כה, נציין, משרד התקשורת לא הביע עמדה בכל הקשור למאבקים סביב הרכב הדירקטוריון של בזק, ולפי הערכות זו אחת מהסיבות המרכזיות לנסיגת סיידוף מהעסקה לרכישת החברה.

נזכיר, כי לאחרונה ביקשו המוסדיים למנות שלושה דירקטורים חיצוניים לחברה, וכן הציגו ייפוי כוח המוכיח שיש להם 6.5% ממניות בזק במאוגד. בין השמות שהוצעו לדירקטוריון: אמנון דיק, דוד אבנר, יגאל בר יוסף, שלמה זוהר, נעמי זנהאוז ויעקב גולדמן.

גרנות כאמור, מתנגד לכינוס אסיפה כעת כמו שהמוסדיים רוצים והוא מגבש רשימה של דירקטורים שאותם הוא רוצה להציג באסיפה הכללית בחודש מאי.