בניין הפדרל ריזרב / צילום:רויטרס, Chris Wattie

צומת הדרכים שעליו ניצב היום הבנק המרכזי האמריקאי והר החובות העולמיים, שעליהם כתבתי בשני מאמריי האחרונים, זימנו לי הערות ושאלות רבות. כמה מהן לפניכם.

שאלה: מדוע אתה חוזה כזה עתיד קודר בשעה שהכלכלה האמריקאית רק מתחזקת וראשי הפדרל ריזרב צופים אך טובות, ונראה שהם מבינים היטב מה הם עושים?

תשובה: הלוואי שהיו אלה רעיונותיי שלי. הכלכלן לודוויג פון מיזס (1883-1953), יהודי חכם מאוסטריה ואחת הדמויות הבולטות באסכולה הכלכלית האוסטרית, היטב לבטא את המציאות שבפניה אנחנו עומדים היום, את הצומת שבו עומד העולם. פון מיזס אמר: "אין דרך למנוע את התמוטטות הבום שנוצר על ידי בועת אשראי. האלטרנטיבה היחידה היא אם המשבר יבוא במוקדם, כתוצאה מנטישה מרצון של תהליך הגדלת האשראי, או במאוחר, כתוצאה מהתמוטטות טוטאלית של המטבע (והשיטה)".

במאמרי מלפני שבועיים ניסיתי להדגים כי זוהי בדיוק הדילמה של הבנק המרכזי האמריקאי היום. המדיניות המוצהרת של הפד היום היא לזנוח מרצון את הרחבת האשראי, הן על ידי העלאת הריבית והן על ידי הצמצום הכמותי (אי רכישת איגרות חוב במקום אלו המגיעות לפדיון). מדיניות זו, אם הפד אכן יוציאה אל הפועל, תביא להתפוצצות בועת האשראי שניפחו הבנקים המרכזיים והמסחריים מאז 2009, כנראה בתוך השנה הקרובה או בזו שאחריה. אך אם הפד יקבל רגליים קרות במהלך הוצאת המדיניות הזו אל הפועל, ויש כמה אינדיקציות שכך עלול לקרות, התסריט עלול להשתנות.

הרחבה כמותית (הדפסת כסף) וריבית נמוכה, או צמצום כמותי ונורמליזציה של הריבית הם אופציות בינריות. הפד אינו יכול להפעיל אלא אחת מהן בזמן נתון.

ואחרי כל זה, בסופו של דבר לעניות דעתי השאלה אינה אם הפד יקבל רגליים קרות אלא מתי - לפני נפילת השווקים או אחריה.

בטווח הקצר הייתי מהמר שהפד ימשיך את משחק הנורמליזציה פשוט משום שאינו יכול להודות שגרם למשק להיות מכור לריבית אפס וכי המדיניות הריאלית היחידה שיש באמתחתו היא המשך גידול בועת האשראי. אולם בשלב מסוים, כאשר השווקים יגיבו בירידות חדות ובמיתון נרחב כתוצאה מהעלאת הריבית, שכן המשק באמת מכור לריבית אפס, הפד יגיב בפאניקה. או-אז הוא יוריד את הריבית לשלילית ויציף את השווקים בכסף מודפס בדרכים מפתיעות אפילו יותר ממה שראינו בעשור האחרון.

אינדיקציות לכך ניתן היה לקבל בכנס על עניינים מוניטריים של שלוחת הפדרל ריזרב של בוסטון לפני שבוע. הכלכלן הראשי לשעבר של קרן המטבע הבינלאומית, אוליבייה בלנשר, הסביר לבאי הכנס: לפד יש ריבית נמוכה מדי אם הוא ירצה לקצץ אותה ב-5%-6%, כפי שנעשה במיתונים בעבר כדי לעצור את המיתון הבא, ולכן: "אם נצטרך, נוכל בקלות להכפיל את המאזן של הפד (כלומר להדפיס עוד 4 טריליון דולר)..."

אבל בלנשר המשיך והמליץ: "המדיניות הטובה ביותר תהיה שהפד יקנה נכסים כמו מניות. זה יעבוד יותר טוב מאשר לרכוש איגרות חוב" (של הממשלה ומהבנקים, כמו שנעשה בהרחבה הכמותית הקודמת).. אם יתפתח משבר רציני, מימון הגירעון הממשלתי באמצעים מוניטריים (כלומר הדפסת כל כספי הגירעון) יהיה משהו שיעבוד.. יש לנו הרושם שזה בסדר שהפד יקנה נכסים פיננסיים אבל לא מוצרים (סחורות), אבל אלו מגבלות שאנחנו הטלנו על עצמנו (ותו לא)". בקיצור, הדפסת כסף לכל מטרה, ממימון גירעונות הממשלה ועד קניית מניות בבורסה.

בראיון למרקטווץ' הביע נשיא הפד של בוסטון, אריק רוזנגרן, הסתייגות משונה מהדברים: "אני לא בטוח שתהיה תמיכה פוליטית לצעדים מוניטריים יוצאי דופן כמו שהציע בלנשר", אבל הוסיף: "אני אתמוך בכל לב בחידוש תוכנית ההרחבה הכמותית אם המיתון יאלץ אותנו לקצץ את הריבית לאפס".

שאלה: אבל ההרחבה הכמותית והריבית האפסית הצילו את המשק ומנעו קריסה כלכלית, ועכשיו הכול צומח ופורח, משוק המניות ועד רמת התעסוקה.

תשובה: עושר נוצר ומשק צומח רק בדרך אחת: כאשר מייצרים יותר מוצרים ושירותים ביתר יעילות ובפחות עלות. כאשר זה קורה, המחירים יורדים ורמת החיים עולה. הדפסת כסף לא מייצרת עושר, ואם היא נעשית בדרך של חוב (כפי שרוב ההדפסה היום נעשית), היא גם מייצרת עול נוסף של החזר ריבית.

אם הדפסת כסף אינסופית הייתה מייצרת עושר ושפע, האימפריה הרומית הייתה עדיין שולטת באנגליה, הכלכלה הסינית של המאה ה-15 לא הייתה קורסת, ג'ון לו היה נחקק בדפי ההיסטוריה כיקיר צרפת ולא כמי שגרם לקריסתה הכלכלית ב-1720, ונצואלה וזימבבואה היו היום המדינות העשירות ביותר בעולם, ואפילו ארה"ב בעשר השנים האחרונות הייתה מציגה צמיחה של פי שלושה משהציגה והשווה לפחות לגידול בחוב ולא לכ-29% ממנו.

להדפסה של כסף יש הרבה תופעות לוואי שליליות, וזו האחרונה מאז 2009 הייתה רעה במיוחד שכן היא גרמה לאינפלציה במחירי הנכסים והמניות שמהם נהנים באופן לא פרופורציונלי אנשי האחוזון העליון, וכך היא גם תרמה לחוסר יציבות חברתית המתפשטת והולכת בעולם המערבי.

בטווח הקצר ההדפסה אומנם מייצרת פעילות כלכלית, שכן היא מטעה את השחקנים במשק לחשוב שיש להם (ולמשק) יותר אמצעים ממה שיש להם בפועל. התחושה שיש אמצעים והזמינות של הכסף המודפס יוצרים גאות בטווח הקצר, אבל בסופו של דבר הגאות הזאת שואבת את קיומה מהמשך ייצור הכסף, וכשזה נעצר מגיעה הקריסה.

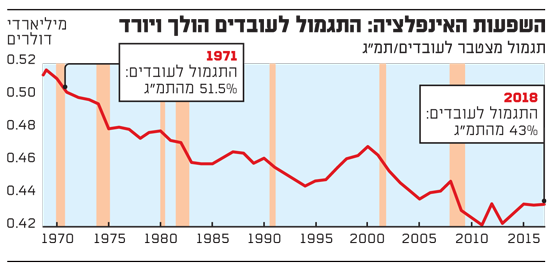

צריך גם לזכור: ייצור כסף אינו מתת חינם, הוא מדלל את ערך כל הכספים הקיימים במשק ואת אלו של העובדים - שהכנסתם קבועה בערכי הכסף קודם לייצורו החדש. בפועל, ייצור הכסף מעביר כוח קנייה מההמונים שכספם נשחק, למעטים האוחזים בנכסים שערכם עולה בגין ייצור הכסף.

ומדוע אין שומעים על כך ב"תקשורת"? כי המרוויחים, האליטות, שולטים על הנרטיב (כמו הצהרות הפד והנשיא), ואלו המשלמים את המחיר של הדפסת הכסף, ההמונים, לא מבינים מהו התהליך האיטי שמכרסם ברווחתם ומכה בהם. הם כמובן גם לא מאורגנים ואין להם קול של ממש בסדר היום הציבורי.

שאלה: אז איפה האינפלציה? חלפו עשר שנים של הדפסה מסיבית ואינפלציה - אין?

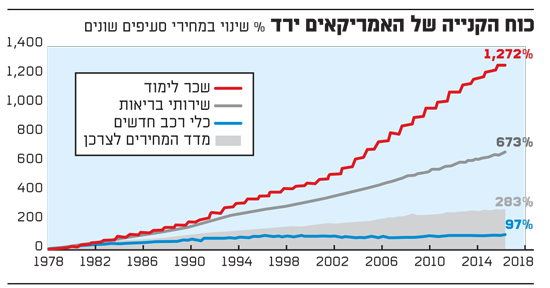

תשובה: השאלה הנכונה היא מה קרה לכוח הקנייה של האדם הממוצע? מה קרה לכוח הקנייה של המשפחה החציונית? ברור כי בעשר ובעשרים השנים האחרונות חלה שחיקה מתמשכת בכוח הקנייה של 80% מהאוכלוסייה בארה"ב. האמריקאים עובדים (אלו שאינם נמנים עם 35% שמחוץ למעגל העבודה בכלל) יותר שעות (כמשפחה),יכולים להרשות לעצמם הרבה פחות, ושקועים בחובות עד האוזניים.

שימו לב רק לשלושת הנושאים הגדולים הבאים - בריאות, שכר לימוד (אניברסיטאות וגנים) ודיור. הם גדלו הרבה מעבר למספרים הרשמיים של 35% אינפלציה מאז תחילת המאה. אבל לא לעולם חוסן, ובסופו של דבר השחיקה הזו לא תופיע רק בחשבונות הבנק וכרטיסי האשראי של ההמונים אלא גם במדידות הרשמיות של מה שמכונה מדד המחירים.

שאלה: אבל מה עם הבנקאים המרכזיים? הם לא מבינים את כל זה?

תשובה: הבנקאים המרכזיים, שמציעים כפתרונות שהבנק המרכזי יתחיל להדפיס כסף ללא הכרה על מנת לקנות איתו מניות, או שהפד יכפיל וישלש את המאזן שלו, קרי יקנה אג"ח בעוד טריליונים, או שהבנק המרכזי יממן באמצעים מוניטריים את כל הגירעון הממשלתי, פועלים בצורה מסוכנת.

לוקח זמן להרוס כלכלה וחברה כמו אמריקה. אחרי הכול, 200 שנים של עבודה קשה, יזמות, כלכלה חופשית ורעיונות מהפכניים לזמנם הושקעו בבנייתה. אבל בסוף הייצור המסיבי והמתמשך של הכסף יצליח לעשות את זה. ומאחר שכל הבנקים המרכזיים הגדולים נמצאים באותה סירה, המשך הפעלת האמצעים האלו והגברתם יביאו למשבר עולמי שכמוהו לא היה בהיסטוריה. גם הרומאים לא חשבו שייצור הכסף שלהם יגמור אותם. גם מהם וגם מהניסיון הסיני ניתן ללמוד כי אחד ועוד אחד שווה שניים גם אם זה לוקח קצת זמן. עצוב לחשוב שאלו האנשים שהציבור, שאין לו הזמן או הידע לעסוק בנושא, סומך עליהם שיפעלו לטובתו.

שאלה: איך לדעתך יתפתח תרחיש כזה?

תשובה: זו השאלה הקשה מכול. תהליכים לוקחים זמן, ועיתוי הוא אולי הדבר הקשה ביותר לחיזוי אך גם החשוב ביותר בכל התהליך הזה. מומחים חוזים שהשמש תדעך בעוד כמה מיליוני שנים, אז מה? ברור שלאיש היום זה לא חשוב. כך גם לגבי משבר מוניטרי שיתרחש בעוד מאתיים שנה.

למרות זאת אסתכן ואנחש: לדעתי, הפד ימשיך בהצגת "עסקים כרגיל" וינסה להראות שהוא יכול להכניס את השד חזרה לבקבוק. לכן בגדול הוא יעלה את הריבית וימשיך במדיניות הצמצום. פעילות זאת תביא להצגה חוזרת של אירועי 2000 ו-2008, אם כי הם אינם חייבים להיראות בדיוק אותו דבר. גם אירוע פוליטי שינבע בעקיפין ממדיניות הפד יכול להיות הניצוץ.

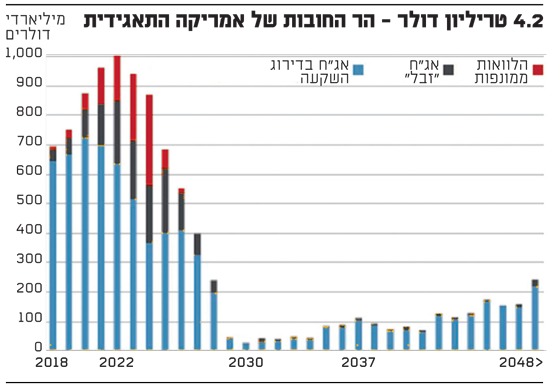

להערכתי עד סוף 2019, לכל המאוחר 2020, נחזה בשלב הראשון של התהליך, המיתון שבא אחרי בועת האשראי. לאחר מכן הלחצים יגברו, וכמי שנאמנים למדיניותם מאז 1987 הפד וכן הממשלה יתחילו בתהליך של הדפסת כספים בלתי מרוסנת. הדבר ינפח בועה חדשה שתסתיים בהרס המטבע והשיטה המוניטרית. זה יקרה, להערכתי, באזור 2025-2030.

לדעתי, בתוך 15 שנים מהיום נראה שיטה מוניטרית שונה לגמרי, ואם היא לא תהיה דומה לקומוניזם, היא תהיה מבוססת על טכנולוגיות חדשות ועל תפיסות חדשות לגמרי, הן כלכליות והן חברתיות. למציאות כזו טכנולוגיית הבלוקצ'יין תוכל להיות בעלת ערך עצום, ולעניות דעתי תשחק תפקיד מרכזי בארגון עולם שכזה, אשר יהיה יותר דומה ל"זהב ממוחשב" הנשלט בידי טכנולוגיה וכוחות ההמונים - קרי השוק, מאשר לניירות המודפסים ללא גבול על ידי מספר אנשים מצומצם שאיש לא בחר בהם או הותיר להם לנכס לעצמם כוחות שכאלו.

שאלה: אתה מדבר מפוזיציה כי אתה עוסק ומושקע במטבעות קריפטוגרפיים.

תשובה: ראשית חשוב לציין כי בכל הכבוד, כל השוק הישראלי ולבטח הסקטור של קוראי "גלובס" אינם משמעותיים מספיק כדי "להזיז" את שוק הקריפטו, כך שאם זו הכוונה, זה לא רציני.

אני עוסק בעולם הקריפטו כי אני מאמין שכסף המבוסס על בלוקצ'יין יחליף בסופו של דבר את המערכת המוניטרית הנוכחית. אין לזה קשר בהכרח למחיר הביטקוין או האתריום או כל מטבע אחר, ואינני יודע מה יהיה הבלוקצ'יין המנצח, אך הואיל ואיני סבור כי המערכת המוניטרית הקיימת תוכל לשרוד עוד 15 או אולי עשרים שנה, אני רוצה להיות בסביבה כשיצמחו הקונספטים החברתיים והטכנולוגיים הבאים לעולם הפיננסים.