ג'רום פאואל, יו"ר הפדרל ריזרב / צילום: רויטרס

מי שקרא את המאמרים ב"גלובס" בשמונת החודשים האחרונים לא הופתע מהנפילות בשוק האג"ח הממשלתיות האמריקאיות בשבוע שעבר.

במאמר שפורסם בינואר 2018, בניסיון לחזות את המגמות לשנה הקרובה, כתבנו מפורשות: "כבר עתה, הריבית על אג"ח של ממשלת ארה"ב ל-10 שנים, הנחשבת לסטנדרט מדד הריבית, כמעט הכפילה את עצמה - מ-1.4% בקיץ 2016 ל-2.66% כיום. בקצב הזה, ואם יעמוד הפד בהתחייבויותיו, הריבית יכולה להגיע ל-3.2%, ואולי אפילו ל-3.6% עד סתיו 2018". הרעש הגדול שעשו הנפילות בשוק, הוא הזדמנות לעשות סדר בנושא הזה.

אז מה הקשר בין הריבית על האג"ח לבין הנפילות בשוק האג"ח?

איגרת החוב מונפקת כשהיא נושאת ריבית קבועה. הריבית הזו יכולה להיות משולמת בכסף כל חצי שנה או כל שנה, או להיות מנוכה מראש ממחיר האיגרת - למשל, איגרת חוב של 100 דולר במועד הפירעון, שתימכר בהנפקתה רק ב-90 דולר. הפער הזה, ה"הנחה", הוא מעין תשלום מראש של הריבית המובטחת. לאחר ההנפקה, איגרות החוב נסחרות בשוקי ההון.

מאחר שהתשואה הדולרית הסופית של איגרת החוב ידועה (ה"הנחה" בדוגמה שלעיל - 10 דולרים), הקונים והמוכרים יכולים לסחור באיגרת ולהסכים למחיר המבטא הנחה גדולה יותר או קטנה יותר. ה"הנחה" על ערך האיגרת בפדיון, כשהיא מחושבת על בסיס שנתי ובאחוזים ממחיר האיגרת, מכונה "תשואה" (Yield). בפשטות, התשואה מבטאת את הריבית השנתית שהאיגרת נושאת לפי מחירה בשוק.

מה משפיע על התשואה - כלומר, על הריבית שהאג"ח נושאת בשוק?

ראשית יש להבהיר, תשואה גבוהה יותר משמעותה "הנחה" גדולה יותר על מחיר הפדיון, כלומר מחיר האיגרת בשוק יורד, ולכן התשואה כשהיא מחושבת באחוזים שנתיים - הריבית - גדלה. מאחר שהריבית שמשלם מנפיק האיגרת קבועה, נניח 2%, הרי ברור כי אם השוק דורש 3% ריבית, הרי המחזיק באיגרת "מסבסד" את עודף הריבית על ידי הפסד חלק מהקרן.

מדוע שלא יחזיק את האיגרת עד לפדיונה ויקבל את התשואה המובטחת?

לכך יכולות להיות כמה סיבות, והעיקריות הן ציפייה לאינפלציה, או הנחה כי בעסקה אלטרנטיבית הרווח יהיה גבוה יותר. שתי הסיבות משולבות זו בזו, אך אינן בהכרח חופפות.

נתחיל באינפלציה: נניח שמחזיק האיגרת סבור כי בשנים הבאות עד לפדיון האיגרת תהיה אינפלציה גבוהה יותר - כלומר, ערך התשלום הנומינלי בעתיד יהיה נמוך בערכים ריאליים מערך קבלת פחות כסף כיום. אם כך, ברור כי הוא ירצה למכור את האיגרת בהפסד קטן יחסית היום כדי למנוע הפסד גדול הרבה בעתיד, ולחפש נכס אלטרנטיבי שייתן לו הגנה טובה יותר.

אך גם ללא חשש מאינפלציה התשואה יכולה לעלות ומחיר האיגרת יכול לרדת. זאת, כאשר יש בשוק אלטרנטיבות השקעה טובות יותר. לדוגמה, נניח שהתשואה בשוק, קרי הריבית על האיגרת, היא 2.5% בשנה, ועתה הממשלה מנפיקה איגרות חדשות ב-3% בשנה. ברור כי יהיה משתלם למכור את האיגרות הממשלתיות הנותנות ריבית של 2.5%, ולקנות איגרות זהות הנותנות ריבית של 3%.

במלים פשוטות, מחיר האיגרות החדשות שמנפיקה הממשלה, משפיע מאוד על מחיר האיגרות שכבר נסחרות, ושיעורי הריבית החדשים, או הציפייה להם, יישרו את האיגרות הישנות ויחייבו אותן לשאת ריבית דומה, אפילו שהמשמעות היא שלשם כך על מחירן בשוק לרדת.

מה החשיבות של האג"ח הספציפית ל-10 שנים של ממשלת ארה"ב?

הריבית על איגרת החוב לעשר שנים של ממשלת ארה"ב נחשבת לסטנדרט הבסיסי של הריבית. ממנה נגזרות רבות מהריביות בשוק. אם ממשלת ארה"ב, הנחשבת ללווה בטוח, מוכנה לשלם ריבית שנתית של נניח 3.5%, אזי ברור שהריבית שחברה מסחרית תיאלץ לשלם על איגרות החוב שלה, תהיה גבוהה יותר - שכן אצלה הסיכון גבוה יותר.

למה, אם כן, התשואה במגמת עלייה ומחיר האג"ח צונח?

כמו כל מוצר, גם המחיר של כסף, קרי הריבית שהלווים נאלצים לשלם, מושפע מההיצע ומהביקוש לו. כשהפדרל ריזרב הדפיס טריליונים של דולרים והלווה אותם לממשלה בריבית הקרובה לאפס, ההיצע הגדול של הכסף במחיר נמוך דחף מטה-מטה את מחירו, כלומר את הריבית שהממשלה הייתה חייבת לשלם למלווים כדי לקבל מהם את כספם.

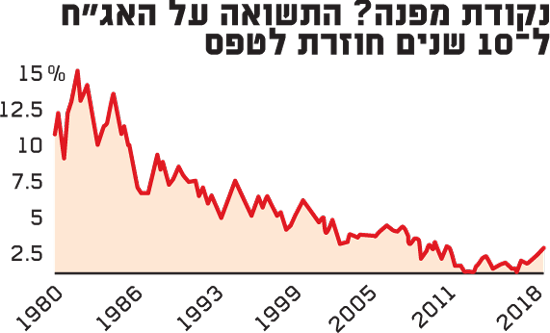

ב-2007, קודם למשבר הפיננסי, עמדה התשואה על איגרות החוב ל-10 שנים של ממשלת ארה"ב על כ-5%. עם התפתחות ההרחבה הכמותית - הכסף שהדפיס הפדרל ריזרב ובו ניקנו איגרות חוב - והצפת השוק בכסף בגין הורדת הריבית הבין-בנקאית (Federal Fund rate) לאפס, גדל היצע הכסף במידה ניכרת. כך הגיעה התשואה לכ-1.4%. הייתה זאת נקודת השפל של מחזור בן 35 שנה לעומת הגבהים של 16% בשנת 1981, שעה שהפד בראשות פול וולקר נאבק באינפלציה של שנות השבעים.

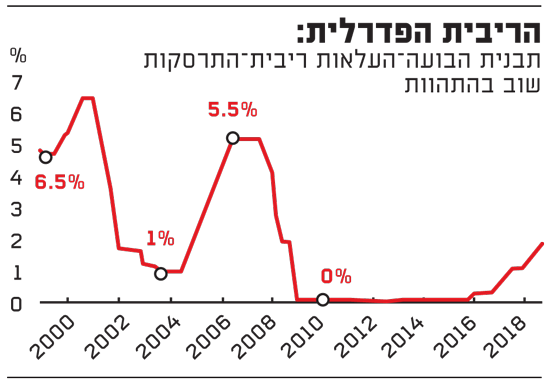

בסוף 2014 סיים הפדרל ריזרב את תוכנית הדפסת הכספים ורכישת האג"ח, ובסוף 2015 הוא התחיל להעלות את הריבית הבין-בנקאית, והתשואה על האג"ח החלה לטפס בהתאם.

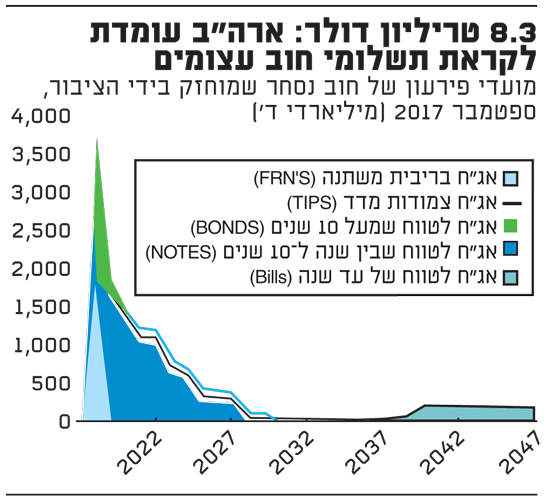

בסוף 2016 עמדה התשואה באזור 2.4%, ושם נותרה במהלך 2017. בספטמבר 2017 הודיע הפד כי הוא מתכוון להקטין את המאזן שלו שעתה התנפח לשיא של כ-4.5 טריליון דולר. זאת באמצעות הימנעות מרכישה חוזרת של חלק מאיגרות החוב שהוא מחזיק המגיעות לפירעון. ההקטנה הזו, המכונה גם צמצום כמותי, החלה ב-10 מיליארד דולר לחודש ואמורה לגדול ל-50 מיליארד דולר לחודש החל באוקטובר 2018. כך עד שייעלמו כ-1.2 טריליון דולר מהמאזן של הבנק המרכזי.

יו"רית הפד דאז, ג'נט ילן, הסבירה: "המסר כאן הוא שהביצועים של המשק האמריקאי היו טובים. שוק העבודה (התעסוקה) השתפר באופן משמעותי. על הציבור האמריקאי להבין שהצעדים שנקטנו כדי להחזיר את המדיניות המוניטרית לנורמליות הם כאלו שאנחנו חושבים למוצדקים בהחלט בהתחשב בהתקדמות המשמעותית שאנחנו רואים בכלכלה".

ובתרגום לשפה מובנת יותר: הפד התחיל לחשוש כי המדיניות המרחיבה תביא לאינפלציה בלתי נשלטת. הוא גם האמין, ורצה להציג את האמונה הזו לציבור, כי המדיניות יוצאת הדופן של הדפסת טריליוני דולרים וריבית האפס היא אירוע יוצא דופן שיש לו סוף, והוא נמצא תחת שליטה. חשוב לציין כי הצמצום הכמותי פירושו שריפה או העלמה של כסף מהשוק - בדיוק ההפך מאשר הלוואה-הרחבה, שהיא ייצור כסף מהאוויר.

ואולם, בה בשעה שהפד מתחיל לצמצם את כמות הכסף ולהעלות ריבית, הממשלה הפדרלית לחצה על דוושת הגז והגדילה את גירעונותיה.

לפי דיווח מספטמבר 2018 של משרד התקציבים של הקונגרס, הגירעון התקציבי ב-11 החודשים הראשונים של התקציב בשנת 2018 (שנת התקציב של הממשלה הפדרלית מסתיימת בספטמבר) היה גדול בכ-222 מיליארד דולר יותר מאשר הגירעון ב-11 החודשים המגבילים אשתקד - כלומר, גידול של 30%, ובסך הכל גירעון של כ-895 מיליארד דולר.

סך הגירעון לשנת התקציב 2018 צפוי אפוא להסתכם באזור טריליון דולר. זאת, בהשוואה לגירעון של 666 מיליארד דולר לשנת התקציב 2017 וכ-587 מיליארד דולר לשנת 2015.

לתנועת המלקחיים הזו, שבה הממשל האמריקאי מגדיל באופן משמעותי את הביקוש לכסף - הלוואות - ובמקביל, הפדרל ריזרב מצמצם את היצע הכסף, יש רק אפקט אחד - עליית מחיר הכסף - כלומר, עלייה בריבית שהממשלה נאלצת לשלם על ההלוואות. ומאחר שהציפיות הן כי התהליך הזה יתעצם בשנים הקרובות, שכן הפד הבטיח להגביר את הצמצום, והממשלה הבטיחה להרחיב את הגירעון, השוק פועל בהתאם כבר כיום.

במלים אחרות, למה להחזיק אג"ח בתשואה לפדיון של 3.1%, אם אפשר למכור אותן היום ולקנות בעוד כמה חודשים אג"ח זהות בתשואה לפדיון של נניח 3.6%?

עד כמה התשואה תעלה?

לעניות דעתי, אם הפדרל ריזרב ימשיך במדיניותו המוצהרת ואם בנקים מרכזיים אחרים גם הם יבצעו "צמצום כמותי", ובכך יעלו את הריבית גם בשווקים מתחרים, סביר כי נראה את התשואה עד סוף השנה או בתחילת השנה הבאה באזור 3.6%-3.8%.

איך תשפיע עליית התשואות על שוק המניות?

לעלייה בתשואה תהיה השפעה הרסנית על שוק המניות, במיוחד כיום, כשהשוק מתומחר בשיא והחברות עמוסות בחובות כמו שלא היו בעבר.

יש לכך כמה סיבות: ראשית, מחיר תחזוקת החובות של החברות יגדל משמעותית. כאשר חברות צריכות לשלם הרבה יותר על הוצאות מימון, יש להן פחות כסף להשקיע. ומאחר שתזרים מזומנים הוא מה שהורג עסקים, הן גם יעשו כל מאמץ לצמצם כל הוצאה אחרת, למשל עובדים, כדי לעמוד בתשלומי הריבית. ומאחר שהרבה עסקים שנוצרו בזמן הריבית הזולה אינם רווחיים וכל הסיבה לקיומם היא אותה ריבית זולה, הסיכוי לקריסה כלכלית של עסקים כאלו גדלה בסביבה של ריבית גבוהה.

קחו למשל את הבום המופלא בתעשיית הנפט וקידוחי הפראקינג (Fracking, טכניקה חדשה לשאיבת נפט). לפי דיווח ב"ניו יורק טיימס", 60 החברות הגדולות בתעשיית הפראקינג אינן מייצרות מספיק מזומנים כדי לכסות את הוצאות הציוד ואת ההוצאות השוטפות שלהן. מאז 2012 ועד 2017 היה להן תזרים מזומנים שלילי של 9 מיליארד דולר לרבעון. התעשייה חיה רק כי מספיק אנשים בוול סטריט היו מוכנים להאכילה בהון ולקחת את העמלות שלהם. ומסכם המאמר: "תעשיית הפראקינג לעולם לא הייתה ממריאה ללא מדיניות הריבית של הפדרל ריזרב. במילים אחרות, הפדרל ריזרב אחראי לבום של הפראקינג".

לא צריך להיות מומחה כדי לנחש מה תהיה השפעת צמצום הרווחיות, צמצום ההשקעות, צמצום הכסף הפנוי לדיבידנדים ולרכישה חוזרת של מניות, וקריסה של עסקים החייבים את קיומם לריבית אפס, על שוק המניות שכבר עתה מתומחר בשיא.

ואולם, יש גם סיבה נוספת. בריבית מובטחת של נניח 3.6% על אג"ח של ממשלת ארה"ב, שלא לדבר על תשואות על איגרות חוב של קונצרנים, שיכולות בנסיבות אלה בקלות לטפס לאזור 6%, מהוות האג"ח השקעה אלטרנטיבית לשוק המניות. לפיכך, סביר כי חלק מהכסף שנכנס לשוק בגלל העדר אלטרנטיבות יעזוב וינסה למצוא מקלט בשוק האג"ח.

גודל שוק האג"ח בארה"ב הוא כ-38 טריליון דולר. גודל שוק המניות, לעומת זאת, הוא כ-28 טריליון דולר. מכאן ששוק האג"ח יכול לעכל בקלות 3-4 טריליון דולר שיעברו משוק המניות לשוק האג"ח.

ההשפעה של העלאת ריבית ידועה. בעקבות "מדיניות ההצלה" שננקטה אחרי פקיעת הבועה של 2000, עמדה הריבית הבין-בנקאית במאי 2004 על 1% (ריבית האג"ח ל-10 שנים על 3.5%), ובועת הנדל"ן התנפחה. ואז הפד החל להעלות את הריבית. בספטמבר 2006 היא הגיעה ל-5.25% (ריבית האג"ח ל-10 שנים עמדה על כ-5.2%). התפוצצות הבועה לא איחרה לבוא, כידוע. היה זה, אגב, שידור חוזר של מדיניות הריבית של שנת 1999.

מה הסיכוי שהפד ישנה את מדיניותו ויעכב את הצמצום הכמותי והעלאות הריבית?

סיכוי כזה תמיד קיים, אך לעניות דעתי, בשלב הזה הוא קטן. לפד יש מעט מאוד כלים מלבד המוניטין שלו. מסיבות שהן תערובת של בורות ואינטרסנטיות, גם הקונגרס האמריקאי וגם התקשורת מרכינים ראש בהערצה בפני הפד.

הבנק המרכזי חזר פעמים רבות על המיתוס שמדיניותו המוניטרית המרחיבה הייתה אמצעי זמני, וכי, כלשונו של היו"ר ג'רום פאוול רק בשבוע שעבר, "הבנק המרכזי עדיין נמצא מרחק גדול מהבאת הריבית למקומה המאוזן (והנכון)". כיצד ייראה המוניטין של הפד, אם ירידה של 10% או 20% בשוק המניות תגרום לו בין-לילה לשנות מדיניות מוצהרת בת שנים? וכיצד תקבל דעת הקהל היחלצות כזאת להגנת וול סטריט ובעלי ההון?

לסיכום, אנחנו עדיין עומדים מאחורי התחזית מינואר 2018. הפד ימשיך במדיניותו המצמצמת ובהעלאת הריבית, והממשלה תמשיך בהגדלת גירעונותיה, ולכן מחירי האג"ח ימשיכו לרדת והריבית תמשיך לעלות, ואין לכך קשר ישיר לדוח התעסוקה בחודש מסוים או למלחמות סחר עם סין.

להעלאת הריבית תהיה השפעה דרמטית על שוקי איגרות החוב והמניות. זוהי הסיכה שבלון האשראי מחפש, ולשם בסופו של דבר נגיע. אם לא השנה אז בשנה הבאה.

■ הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, מחבר הספר "A Brief History of Money" ומקליט הפודקאסט KanAmerica.Com