רוני חזקיהו, החשב הכללי במשרד האוצר / צילום: משרד האוצר

"מה הועילו חכמים בתקנתם" הוא ביטוי מהתלמוד הבבלי, המתייחס לכך שאם חכמים מתקנים תקנה כלשהי, ואין לה שום משמעות, בשביל מה בכלל לתקנה? המקרה של תועלת אפסית הוא המקרה הפחות חמור, שכן יש גם תקנות שחכמים מתקנים ומובילות לנזק, כמו האיסור שקהילות שלמות באירופה גזרו על עצמן במאה הקודמת, שלא לעלות לארץ ישראל לפני בוא המשיח.

השווקים הפיננסיים לא שונים באופן מהותי מהחיים עצמם, ובמידה לא מועטה, משקפים את ההתנהלות היומיומית, רק תוך שימוש בשפה כלכלית וביטויים של מספרים ותשואות כתחליף לשפה המדוברת. כן, גם בשווקים הפיננסיים, לא פעם מקבלים הרגולטורים, המפקחים ואנשי משרד האוצר (המקבלים על עצמם את תפקיד "החכמים") החלטות שהתועלת מהן לא מובנת, ולפעמים מתקבלות החלטות שיש להן עלות שלילית, כמו הנפקת איגרות חוב הנקובות בדולר של ממשלת ישראל.

בשבוע שעבר הנפיקה ממשלת ישראל איגרות חוב הנקובות בדולר בהיקף כולל של 3 מיליארד דולר - מתוכם 2 מיליארד דולר לפדיון בשנת 2050, ומיליארד דולר לפדיון ב-2030. משרד האוצר, אגפי החשב הכללי והממונה על חוב זר - ובכלל, כל מי שהיה מעורב בתהליך ההנפקה - קשר לעצמו כתרים, והתבטא כאילו מדובר בהנפקה בריבית הנמוכה אי-פעם לחוב הנקוב בדולרים, ושהביקוש להנפקה היה בהיקפים עצומים מצד משקיעים מרחבי העולם.

הנפקות אג"ח בחו"ל מתנהלות אחרת

בחינת תועלות של הנפקה עבור המנפיק היא שאלה של אלטרנטיבות גיוס, עלות הגיוס באותה נקודת זמן, שימוש בכספי ההנפקה, וכן בחינה של גורמים נוספים. הנפקה של איגרות חוב בחו"ל מבוצעת באופן שונה מזה המוכר בהנפקות אג"ח במסגרת הבורסה לניירות ערך בישראל. הנפקות בחו"ל מבוצעות לרוב על ידי קונסורציום של חתמים (בנקים בינלאומיים) שקובעים את שיעור הריבית שבו תיסגר ההנפקה, בהתאם לקווים מנחים שהציב המנפיק (במקרה זה, מדינת ישראל) - ובהמשך, החתמים הם שמחליטים איך לבצע את האלוקציה (הקצאת ההנפקה) בין המזמינים השונים.

זאת, בשונה מהנפקות בישראל, שבהן החלוקה היא יחסית. למשל, אם בית השקעות ישראלי מזמין 100 מיליון דולר מתוך הזמנות כוללות בהיקף של מיליארד דולר להנפקה בהיקף של 400 מיליון דולר, אז בית ההשקעות הישראלי יקבל 10% מהיקף ההנפקה - כלומר, 40 מיליון דולר. לעומת זאת, למשל, בהנפקה של אג"ח ממשלתיות של ישראל בחו"ל, מזמינים ישראלים יכולים להוות 50% מהיקף ההשתתפות בביקוש הכולל להנפקה, אבל בפועל יקבלו רק 5% מהיקף ההנפקה.

מכיוון שבהנפקות בחו"ל החתמים הם שקובעים את האלוקציה, עם השנים התקבעה פרקטיקה שלפיה הלקוחות שבכל מקרה ירכשו את האיגרות, לא בהכרח יקבלו אלוקציה בהנפקה, משום שהם יהיו מוכנים לקנות את האג"ח גם בשוק המשני לאחר ההנפקה, בעלייה במחיר ביחס להנפקה. לדוגמה, איגרת חוב מונפקת במחיר 100 (במטבע כלשהו), וידוע כי יש משקיע שמוכן לרכוש את האיגרת במחיר של 101. במקרה כזה, החתם יכול "לשמור" את איגרת החוב בנוסטרו שלו, להעניק ללקוח אלוקציה אפסית, ולאחר מכן למכור את האיגרת במחיר 101 ללקוח. כך, החתם ממקסם את ההכנסה שלו. לחלופין, החתם יכול להעדיף לקוח מסוים, שמייצר לו עמלות רבות, ולהעניק לו את האלוקציה ולאחר מכן לרכוש מהלקוח המועדף את האיגרת במחיר 100.90, ומייד למכור אותה ללקוח שמעוניין באיגרת במחיר 101. באופן זה, חיזק החתם את הקשר עם הלקוח המועדף, וגם הרוויח עוד עמלה מעסקת המכירה בין הלקוח המועדף ללקוח שמעוניין באיגרת.

מכיוון שמנפיקים מתוחכמים מכירים את התופעה הזאת, הם נוטים להנפיק במרווח שיאפשר רווח מינימלי למשתתפים בהנפקה, משום שאם מנפיק הנפיק איגרת חוב במחיר 100, ומייד לאחר ההנפקה היא נסחרת במחיר 102, המשמעות היא שהמנפיק יכול היה לחסוך 2%, אילו היה מנפיק במחיר השוק ולא במחיר שהחתמים קבעו עבורו. במקרה של ממשלה שמנפיקה, מדובר בכך שמשלמי המסים באותה מדינה הם שהפסידו מכך שההנפקה היתה לא יעילה.

כולם מרוויחים בהנפקת ישראל, חוץ מישראל

בהנפקות של איגרות חוב בחו"ל יש תופעה נוספת שמאפיינת את שוק החוב הזר, והיא האפשרות לסחור באג"ח במהלך ההנפקה, עוד לפני שההנפקה נסגרה בפועל ובוצעה אלוקציה של האיגרות למשתתפים בהנפקה. המסחר בשלב הטרום-אלוקציה נקרא gray (אפור), וכשמו כן הוא, מסחר בתווך שבין השחור ללבן.

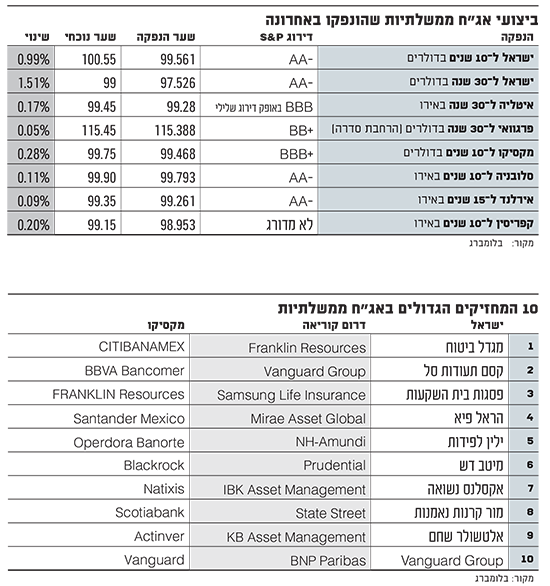

בהנפקות של מדינות, נהוג כי במסחר בשלב ה"אפור" נסחרות איגרות החוב בעלייה של 0.1%-0.25% כדי לתת למשקיעים מוטיבציה להשתתף בהנפקות (ראו טבלה). כך למשל איטליה, שהנפיקה אג"ח ל-30 שנה נקוב באירו, גם כן במהלך השבוע האחרון, והאג"ח שלה נסחרות בעלייה של 0.15% בשלב הגריי (איטליה מדורגת BBB); או פרגוואי, שהנפיקה אג"ח דולריות לתקופה של 30 שנה, שנסחרות בעליות של 0.30% (פרגוואי מדורגת BB פלוס).

לא כך במקרה של ישראל: ההנפקה הדולרית של ישראל עלתה ביותר מ-1% בשלב הגריי, וההנפקה ל-30 שנה עלתה בכמעט 2%. המשמעות היא שישראל הנפיקה את איגרות החוב בעלות עודפת למשק הישראלי של כמעט 50 מיליון דולר (כ-2% באג"ח ל-30 שנה בהיקף של 2 מיליארד דולר, ו-1% באג"ח ל-10 שנים בהיקף של מיליארד דולר).

שאלה עקרונית: למה להנפיק בדולר?

שאלת עלות ההנפקה היא שאלה טכנית של עמידה על הרגליים האחוריות מצד המנפיק, במקום להישמע לתכתיבי החתמים, כדי שלא להנפיק ביוקר. שאלה עקרונית יותר היא בשביל מה ממשלת ישראל מנפיקה איגרות חוב בדולר?

באחרונה התבשרנו על תחילת יצוא גז טבעי למצרים, ובהמשך למדינות נוספות - מהלך שצפוי לייצר הכנסה דולרית למדינה. נוסף על כך, בנק ישראל מחזיק היקף בלתי נתפס של מט"ח. מכאן עולה השאלה, לשם מה להנפיק חוב יקר הנקוב בדולרים, תחת הנפקת חוב "זול" יותר הנקוב בשקלים?

הטיעון הנפוץ הוא שמדובר בגיוון של משקיעים זרים, אבל אמירה זו לא נתמכת על ידי הנתונים בפועל, שמצביעים על כך שמתוך עשרת המשקיעים הגדולים באג"ח ממשלתיות של ישראל, תשעה הם גופים ישראלים - ורק אחד גוף זר.

נתון נוסף שכדאי לתת עליו את הדעת, הוא שלאחר הנפקת אג"ח נקובות בדולרים של ישראל - השקל התחזק. ההשערה שלי היא שגופים ישראלים שרכשו את איגרות החוב של ישראל הנקובות בדולרים, ביצעו גידור של האג"ח באמצעות שחלוף התזרים הדולרי לשקל, במהלך שהוביל לחיזוק השקל בטווח הקצר, אף שההנפקה נקובה בדולרים - אבל קצרה היריעה מלהרחיב על נושא זה, שאליו התייחסתי גם בכמה ממאמרי הקודמים ב"גלובס".

לבסוף, יש טיעון שלפיו ישראל מנפיקה אג"ח בדולרים כדי להוות בנצ'מרק לחברות ישראליות, שרוצות להנפיק בדולרים - וכאן כבר נשאלת שאלה ערכית: מדוע ממשלת ישראל צריכה לממן הנפקות חוב זר של חברות ישראליות? מדוע שממשלת ישראל תשלם עשרות מיליוני דולרים עלויות נלוות להנפקות בחו"ל, כדי שחברות או גופים פיננסיים ישראלים יוכלו להנפיק חוב דולרי בחו"ל? האם לא עדיף היה להשתמש בעשרות מיליוני הדולרים האלה לסיוע למשלמי המסים עצמם, לאוכלוסייה בישראל, במקום שהכסף יסייע לחיסכון בריבית לחברות ישראליות בבעלות פרטית?

בקליפת אגוז, בעולם הגדול יש שימוש בהנפקות במט"ח, שאינן במטבע מקומי, בעיקר כדי לבצע פרויקטים פרטניים של תשתיות, כמו למשל הקמת כבישים, מסילות לרכבות וכדומה. מבחינה זו, עדיף לבצע הנפקה דולרית למימון פרויקט פרטני בערבות ממשלת ישראל, על פני הנפקה ישירה של ממשלת ישראל, שטומנת בחובה התחייבות ישירה, ולא ברור מה יהיה שימוש כספי ההנפקה. סוגיה זו בהחלט דורשת התייחסות מורחבת.

חכמים, שמבינים כי לתקנות שלהם לא תהיה תועלת - לא מתקנים תקנות. מן הראוי שאת התובנה הזאת יאמצו במקומות נוספים.

הכותב הוא מנכ"ל OXTP INVESTMENTS ומשמש מנהל תחום החוב בחברת Oscar Gruss & Son. הכותב או חברות קשורות עשויים להשקיע בניירות ערך או מכשירים, לרבות אלו שהוזכרו בכתבה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.