מה יקרה למטבעות בשנה הבאה? / צילום: Reuters, Dado Ruvic

שנת 2022 תיזכר כאחת השנים הסוערות בשווקים ככלל בעשור האחרון, ובתחום המט"ח בפרט. זו הייתה השנה שבה המשקיעים התקשו למצוא מקלט - ואחת האופציות שנותרו היא השקעה בדולר האמריקאי.

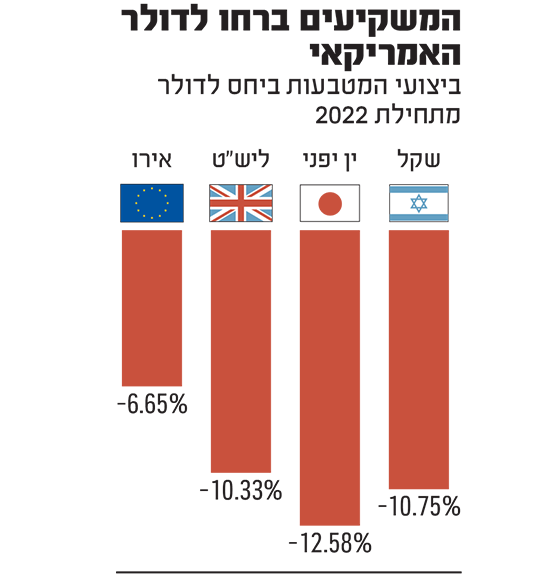

מטבעות מרכזיים וחזקים, והשקל ביניהם, נחלשו מול הדולר בחדות. למשך תקופה מוגבלת, הדולר אפילו עקף את האירו, והיה קרוב לשוויון מול הליש"ט הבריטי. מהם הכוחות שמשפיעים על השוק ואיך צפויה להיראות השנה הבאה?

● מתי הריבית תרד? זה מה שבאמת חושבים בבנקים | תחזיות 2023

● הריבית על ההלוואות בבנקים כבר מגיעה ל-8%: מי מציע את התנאים הטובים בפיקדונות?

● בכירי עולם ההשקעות: לא יהיה מיתון, אבל מחירי הדיור לקראת מפולת | תחזיות 2023

הדולר האמריקאי: המקלט הבטוח

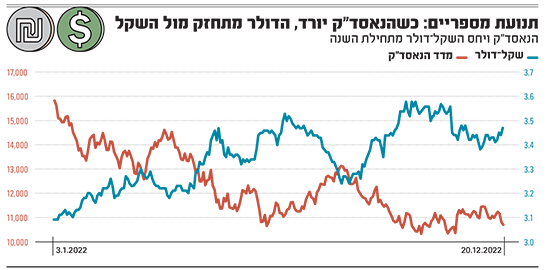

הדולר פתח את השנה בתיסוף חד מול סל המטבעות, ומול השקל בפרט. בשיא, הגיע הדולר לעלייה שנתית של קרוב ל-20% מול סל המטבעות, אך לאחרונה חווה תיקון כלפי מטה. נכון להיום, מתחילת השנה התחזק הדולר מול הסל בכ-9%.

קובי לוי, ראש דסק אסטרטגיות שווקים בבנק לאומי, מסביר כי הסיבה העיקרית לתיסוף הדולר מול השקל היא התחזקות הדולר בעולם. "אם מסתכלים על השקל מול סל המטבעות, הוא שמר על יציבות והמשיך להיות מטבע חזק במבט היסטורי. המטבע האמריקאי סיפק למשקיעים ביטחון כי הוא נחשב לנכס מקלט בשעת התפרצות האינפלציונית, מפולת בשווקים ומיתון גלובלי", אומר.

במחלקת המאקרו של בנק דיסקונט מוסיפים כי הדולר שמר על מעמדו כנכס בטוח בעוד שאחרים לא. "נכסים פיננסיים אחרים המוכרים כמקלט ביטחון, כמו הזהב, היין היפני והפרנק השווצרי, התקשו לתפקד כנכס בטוח. כתוצאה מכך, הקורלציה השלילית של הדולר עם שוק המניות התחזקה, והוא מתפקד כמכשיר גידור מפני ירידות בשוקי המניות", נכתב בסקירה שפרסמו השבוע. הסבר נוסף שסיפקו בדיסקונט הוא שהפגיעה בפעילות הכלכלית העולמית תמכה אף היא בהתחזקות הדולר, מכיוון שארה"ב נפגעה פחות מאירועים גלובליים כמו המלחמה באוקראינה והקורונה בסין.

"לכך צריך להוסיף את הריבית הגבוהה בארה"ב, שמייצרת תשואה יותר מאשר בכלכלות אחרות השנה", אומר לוי מלאומי. במחלקת המאקרו של בנק דיסקונט מוסיפים כי עליית הריבית הדולרית הייתה מהירה יותר בהשוואה למדינות מפותחות אחרות והובילה להתרחבות פער הריביות בין ארה"ב ומדינות אחרות. כך, היא הפכה את הדולר למטבע הבטוח הנושא את התשואה הגבוהה ביותר.

השקל: לא בלט לחיוב או לשלילה

"השקל איבד השנה כ-10% מול הדולר. זה משמעותי מאוד ביחס לתקופות אחרות", מסביר לוי. עם זאת, שנת 2022 הייתה חריגה בכל השווקים הפיננסים ולא רק בשוק המט"ח, אלא גם במניות, באג"ח ועוד. לכן, מה שקרה בשער השקל-דולר זה שינוי משמעותי, אבל לא חריג ביחס לנכסים פיננסים אחרים.

"השקל עבר השנה פיחות מול הדולר בעולם, אבל ביחס לסל המטבעות רואים שהוא שמר על כוחו פחות או יותר", מסביר לוי, ומוסיף כי ב-2022 נוצרו תנאים שהובילו לאיזון בין הכוחות שתומכים בייסוף של השקל לבין אלו שתומכים בפיחות שלו.

אלו התומכים בייסוף שלו הם, בין היתר, העודף בחשבון השוטף (יותר יצוא מאשר יבוא) והמשך הזרמה של השקעות זרות לישראל, הן בהשקעות ישירות והן בהשקעות פיננסיות.

הכוחות המשמעותיים ביותר שיצרו לחצים פיחותיים על השקל, הן בעיקר הירידה בשווקים. "התוצאה הייתה שמשקיעים רכשו דולרים בקצב מהיר בניגוד לשנה ממוצעת שבה השווקים משיגים תשואה חיובית", אומר לוי.

האירו: הנפילה ההיסטורית והקאמבק

האירו נפל השנה לשפל היסטורי. שוויו ירד בחודשי הקיץ אל מתחת לדולר אמריקאי אחד, וגם התיירים הישראלים באירופה נהנו, במשך זמן קצר, משער שלא הכירו - 3.25 שקל לאירו אחד. הגורמים העיקריים ששחקו את ערך המטבע הם משבר האנרגיה, המלחמה באוקראינה, האינפלציה הגבוהה, ההאטה הכלכלית והעלאות הריבית המאוחרות יחסית של הבנק המרכזי. אלא שמאז האירו עשה קאמבק מסוים, ועלה בחזרה אל מעל שער 1.00 לדולר האמריקאי.

"אפשר לומר שזה היה צפוי", מספר לוי מלאומי. "החזאים בעולם ציפו שהשוויון מול הדולר לא יישמר וכי האירו יתחזק. הסיבות הן שגם באירופה יש עודף בחשבון השוטף והמדיניות מוניטרית הפכה להדוקה יותר. הפער שנפתח במדיניות המוניטרית בתחילת השנה נסגר, וצפוי אף להתהפך בשנה הבאה. באירופה צפויים להמשיך להעלות את הריבית בניגוד לארה"ב".

עם זאת, מסביר לוי כי התיסוף המהיר שעבר האירו בחודש האחרון היה חריג אף הוא, ואנו עשויים לראות תיקון בקרוב. "כמסתכלים על כלכלת אירופה, אפשר אולי למצוא אופוריה מוגזמת. זה קרה משתי סיבות. ראשית, אירופה הצליחה למלא את מאגרי הגז שיספקו לה את הצרכים הבסיסיים בחורף הנוכחי, ונראה כי הסיכון פחת. שנית, אתגרי כלכלת איטליה איבדו פוקוס, והמשקיעים פחות מתייחסים אליהם. הכלכלות הגדולות ביבשת מסמנות שהמשברים הללו יטופלו".

להערכתו, האתגרים באיטליה עלולים להאט את המגמה החיובית. "הם גדולים ומשמעותיים, והטיפול בהם מורכב. הסביבה הפוליטית מקשה על יישום רפורמות שהכלכלה המקומית זקוקה להן והאיחוד האירופי דורש אותן", אומר לוי. הוא מוסיף כי גם האתגר סביב משבר האנרגיה רחוק מפתרון. "בשנה הבאה שוב יהיה אותו אתגר, ויצטרכו למצוא ספקיות אנרגיה חלופיות לרוסיה. בינתיים, זה לא מדאיג את המשקיעים. בשורה התחתונה, התיסוף מוצדק, אבל אולי מהיר מהציפיות. בשנה הבאה, האתגרים צפויים להתעורר שוב. בעיקר בקשר לאיטליה ולאנרגיה. גם המדיניות המוניטרית עשויה לייצר תנודתיות".

הליש"ט: הפוליטיקה הבריטית תכריע

כלכלת בריטניה נמצאת לאחר רצף משברים משמעותיים שהכבידו על כלכלתה. זה התחיל עם הברקזיט, המשיך עם המשא ומתן המייגע עם אירופה שעדיין לא הסתיים, משבר הקורונה, חוסר יציבות פוליטי פנימי ומשבר דיפלומטי עם אירלנד וסקוטלנד. כל אלו ערערו את כוחו של המטבע המקומי ופגעו ביציבותו.

"הליש"ט נמצא כעת בנקודת איזון", אומר לוי. "חילופי הממשלות בבריטניה תרמו להתאוששות המטבע מרמות השפל, בזכות החלפת הממשלה ומדיניות הצנע הנוכחית שמוביל ראש הממשלה החדש, רישי סונאק, שתומכת בכלכלה. בינתיים, סונאק זוכה לתמיכה מהציבור ומהפרלמנט, אבל זה עשוי להשתנות. יהיו לו אתגרים גדולים: ניהול משא ומתן על הגבול האירי, המשך המדיניות המוניטרית המהדקת כדי לדכא את האינפלציה וזה תהליך רגיש שעשוי לקחת זמן. בסופו של דבר, השינוי השלטוני הוא זה שאפשר לליש"ט לחזור לרמה של 4 מול השקל ו-1.2 מול הדולר. ההמשך תלוי ביכולת של ראש הממשלה להתמודד עם האתגרים ולהמשיך במדיניות הנוכחית שלו".

יפן: השפל ההיסטורי והמהלך המפתיע

בעוד שבנקים מרכזיים בעולם מעלים ריבית אחד אחרי השני ומצמצים את המאזנים, ביפן דבקו עד לשבוע הנוכחי במדיניות מוניטריות אולטרה מרחיבה. הריבית במדינה נותרה שלילית, והבנק המרכזי המשיך במדיניות רכישות האג"ח. פערי הריביות הגדולים מול הדולר הובילו את הין היפני לשפל של עשרות שנים, ומעל לשער של 150 ין לדולר אמריקאי אחד. השבוע הפתיע הבנק המרכזי ביפן את השווקים ואותת על שינוי כיוון. התוצאה המיידית הייתה התחזקות דרמטית של הין בכמעט 3%.

"יפן היא הכלכלה היחידה בעולם שנותרה עם סביבת ריבית שלילית", אומר לוי. "שבדיה, אירופה ושוויץ עברו בשנתיים האחרונות לסביבת ריבית אפסית וצפונה. היפנים יכלו להרשות לעצמם לעשות את זה בגלל אינפלציה נמוכה, אך בחודשים האחרונים היא מרימה ראש וחורגת מהיעד. לאחרונה התעוררו סימני שאלה לגבי היכולת להמשיך במדיניות המוניטרית האולטרה המרחיבה הזו, בניגוד למה שקורה בעולם. למרות ההודעה האחרונה, המדיניות שם עדיין מרחיבה, אבל קצת פחות. הם שינו מעט את השליטה בעקום התשואות, וזה חיזק משמעותית את המטבע מול הדולר".

התחזית: שנת 2023 לא תיראה אותו דבר

יוסי פריימן, מנכ"ל קבוצת פריקו ופריימן אחזקות, מעריך כי לפחות במחצית הראשונה של 2023 - יש לדולר פוטנציאל להתחזקות מול השקל. הנחות המוצא שלו הן כי המלחמה באוקראינה תימשך וסין עדיין לא תחזור לפעילות כלכלית מלאה בצל הקורונה. "תחת הנחות אלו, ולאור משקל ההשקעה של המוסדיים בחו"ל שימשיך להיות משמעותי, לדעתי תמשיך להיות השפעה גדולה של פעילות המוסדיים על שוק המטבע המקומי כאשר אלו יפעלו במטרה להגן על תיקי ההשקעה".

מבחינת השוק, פריימן לא רואה "גיים ג'יינג'ר גדול". לדבריו, אם למשל היינו בהנחה שסין חוזרת לפעילות מלאה, זה מספיק היה כדי להזניק את רמת מחיר הדלקים למעל מאה דולר לחבית ולהאיץ את האינפלציה. "כל עוד הקורונה מרחפת, הדלק צפוי להישאר בטווח של 60-90 דולר לחבית", הוא מסביר. "לכן, במיוחד על רקע האטה בפעילות הכלכלית הגלובלית, הרי שלא צפויים לחצים אינפלציוניים חריגים וחדשים מצד חומרי הגלם. הלחצים הם בעיקר מצד השירותים והשכר, ליבת האינפלציה, וזה בהחלט פרמטר משמעותי עד שנעבור את רמת האינפלציה הגבוהה ששוררת. ככל שהאינפלציה תהיה גבוהה, הבנקים המרכזיים ישמרו על רמת ריבית גבוהה לאורך זמן - וזה ישפיע על שוק המניות. באופן היסטורי, הפחתת ריבית תזניק את שוק המניות, והצפי הוא שזה לא יקרה עד לסוף הרבעון השלישי". ההשלכות הן שהדולר ישמור על כוחו מול השקל עד להתאוששות שוק המניות.

"אנחנו מצפים לטווח רחב", אומר פריימן שמציין כי הם צופים שהדולר יעמוד במחצית הראשונה של 2023 על 3.3-3.7 שקל. "הטווח הגדול מאוד הוא פועל יוצא של פעילות המוסדיים בחו"ל. מרכיב ההשקעה של המוסדיים הישראלים בחו"ל הוא מעל 100 מיליארד דולר. כאשר הם רוצים להיות חשופים לביצועים של שוקי ההון, הם מנטרלים את ההשפעה של שוק המט"ח. בתהליך הזה, כאשר יש ירידה בשווי התיק, יש פער בין שווי התיק לבין שווי התיק שצריך לגדר - וההתאמה לכך מבוצעת באמצעות רכישת דולרים. לכן, כששוק המניות יורד המוסדיים קונים דולרים, זה משפיע על היקף הביקושים לדולר בשוק המקומי. במבט קדימה, לרבעון השלישי, צריך להתכונן לכך שהשקל יחזור להיות מטבע מאוד חזק".

בבנק דיסקונט מעריכים כי מגמת ההתחזקות של הדולר לא תימשך בשנה הבאה. "התרחבות פע ר הריביות מוצתה, לאור התקרבות מועד סיום העלאת הריבית בארה"ב, ולכן אינה תומכת בהמשך התחזקות הדולר".

בה בעת, מציינים בבנק כי המשך חוסר הוודאות, לאור חששות ממיתון ותנודות בשוקי המניות במחצית הראשונה של 2023, ישפיע על שער הדולר, כשירידות בשוקי ההון יתמכו בהתחזקות הדולר בעולם, ולהיפך.

קובי לוי מלאומי חושב כי ההיחלשות של הדולר בעולם בדצמבר נותנת רמז למה שצפוי בשנה הבאה. "הדולר נחלש החודש בצורה משמעותית ביחס לסל המטבעות, וגם מול השקל. רוב החזאים מעריכים כי הדולר יעבור פיחות. יכול להיות שהעוצמה בדצמבר מפתיעה. אם ניקח את האירו, ציפיות החזאים בבלומברג דיברו בסוף השנה הבאה על שער של 1.07 מול הדולר".

הוא מוסיף כי מה שיכביד על הדולר בעולם, ולא רק מול השקל - זו הריבית. "לפי הערכות השוק, בארה"ב היא צפויה לרדת בשנה הבאה, בניגוד למה שצפוי לקרות במדינות אחרות שכנראה ישאירו אותה גבוהה".