גיל דויטש, ארז רוזנבוך, יוסי זינגר / צילומים: שי שברו, איל יצהר, כדיה לוי

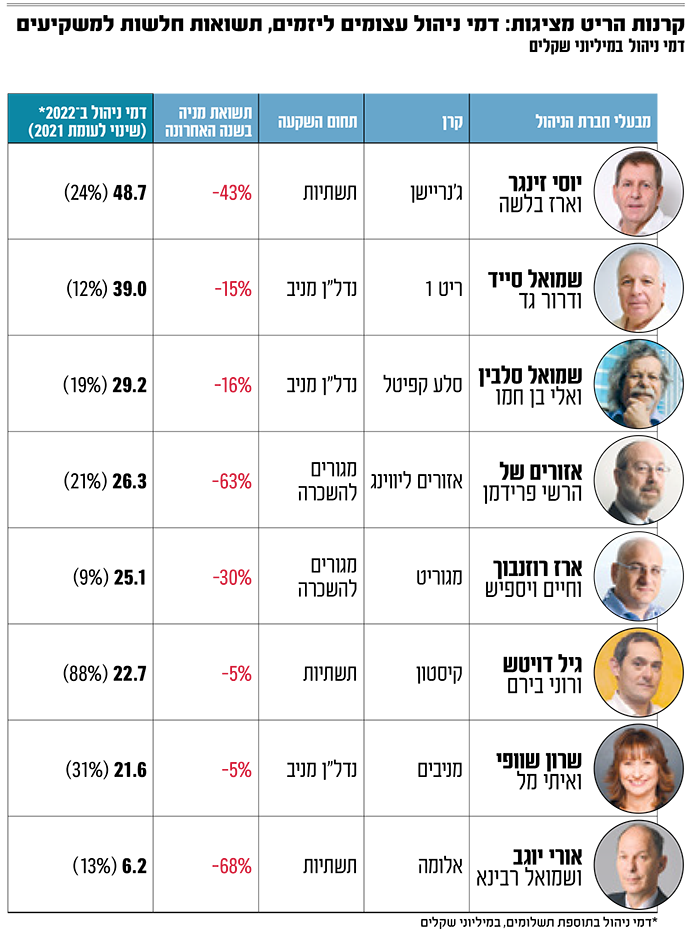

עד כמה בעייתי המודל שלפיו פועלות קרנות הריט בישראל ניתן ללמוד מהמספרים הבאים. בשנת 2022 תפחו דמי הניהול ששילמו שמונה קרנות הנסחרות בבורסה בת"א ל-218 מיליון שקל - זינוק של 23% לעומת השנה שקדמה לה. זאת, בזמן שמניותיהן של אותן קרנות הסבו למשקיעים, ברובם גופים מוסדיים, הפסד ממוצע של כ-30% בשנה האחרונה.

● "סערה שלא הייתה כמותה עשר שנים": שותף בקרן הנדל"ן מסמן את ההזדמנויות בשוק

● בחדרי המסחר מסכמים שבוע סוער: "עיקר הטלטלות בשוק - מקרנות הנאמנות"

אם תרצו זהו הסיפור בקליפת אגוז: בזמן שהתגמול למנהלי קרנות הריט הולך ומתנפח כפועל יוצא של גידול בהיקף הנכסים הנרכשים על ידיהן (בתחומי הנדל"ן והתשתיות), משקיעים שמממנים את הרכישות הללו סופגים הפסדים ניכרים.

אף לא אחת ממניות קרנות הריט הנסחרות בבורסה הניבה אשתקד תשואה חיובית.

אין פלא שבמספר קרנות התערערו לאחרונה היחסים בין יזמי הקרן לגופים המוסדיים, המבקשים לצמצם את היקף התשלומים המועברים לחברות הניהול (בדרך כלל עשרות מיליוני שקלים בשנה) שנגזרים מהיקף הנכסים - מה שלכאורה מתמרץ את המנהלים לבצע רכישות גדולות, גם אם הכדאיות הכלכלית מוטלת בספק.

קחו לדוגמה את קרן הריט קיסטון, אשר משקיעה בענף התשתיות. הקרן שאותה הקימו אנשי שוק ההון גיל דויטש ורנוי בירם, לצד המנכ"ל נבות בר, רכשה אשתקד את השליטה בחברת התחבורה אגד, מה שהגדיל את היקף נכסיה בסוף 2022 ל-2.7 מיליארד שקל - עלייה של יותר מ-80% לעומת 2021.

כפועל יוצא זינקו דמי הניהול ששולמו ליזמי הקרן אשתקד בשיעור דומה, לכ-23 מיליון שקל. זאת מאחר שיזמי קיסטון זכאים לדמי ניהול בהיקף של 1% מנכסי הקרן. מניית קיסטון ירדה ב-5% בשנה האחרונה.

רנט איט: "רשות ניירות ערך מקיימת בחינה עקרונית"

את דמי הניהול הגבוהים ביותר גרפה אשתקד חברת הניהול של קרן התשתיות ג'נריישן, שהקימו יוסי זינגר וארז בלשה, לשעבר בכירי חברת גרנית הכרמל. ג'נריישן הסבה למשקיעים הפסד של 43% בשנה האחרונה, המיוחס בעיקרו להשקעה כושלת בחברת האנרגיה המתחדשת סולגרין.

עם זאת, כתוצאה מהגדלת היקף נכסי הקרן ב-35% אשתקד, לכ-3.5 מיליארד שקל, תפחו דמי הניהול ליזמים (כ-1% מהיקף הנכסים) ל-50 מיליון שקל כמעט, עלייה של 24% לעומת 2021.

נראה כי העיוותים הללו במודל התגמול של מנהלי הקרנות לא נעלמו מעיני רשות ניירות ערך. טיוטת תשקיף של קרן ריט חדשה, הפועלת בתחום של דיור להשכרה ארוכת-טווח (רנט איט), מגלה כי הרשות בוחנת התערבות בתחום הנפיץ: "לחברה נמסר כי רשות ניירות ערך מקיימת בחינה עקרונית בקשר להסכמי הניהול בקרנות השקעות במקרקעין, ולפיכך טרם הרישום למסחר של מניות החברה והצעתן לציבור, תפעל החברה להתאים את הסכם הניהול להערות רשות ניירות ערך (ככל שיהיו)".

גורם בסביבת קרנות הריט מעריך, כי הרשות "התעוררה" גם בעקבות מאבק אקטיביסטי שמנהלים בחודש האחרון קבוצת הביטוח הפניקס ובית ההשקעות מור מול חברת הניהול של קרן מגוריט.

זאת, במטרה לצמצם את דמי הניהול שגובה הקרן, הפועלת אף היא בתחום של דירות להשכרה ארוכת-טווח: "להערכתי ברשות מבקשים להגביל חלק מהכוח של חברת הניהול מול המשקיעים, ולחזק אותם באופן שיוביל עם הזמן להסדרת נושא דמי הניהול בקרנות".

מודל קרנות הריט (Real Estate Investment Trust) הועתק מארה"ב ונתפר לכאורה למידותיהם של הגופים המוסדיים המעוניינים בהשקעה סולידית לזמן ארוך בתחומי הנדל"ן המניב והתשתיות. הקרנות מאפשרות למשקיעים להשתתף, באופן לא ישיר, ברכישה ובהחזקה של הנכסים הללו, תוך פיזור סיכונים וניצול הטבות מס ייחודיות. כמו כן, הקרנות מחויבות לחלק את הרווחים השוטפים שלהן כדיבידנדים לבעלי המניות.

תשואות שליליות של יותר מ־60%

בבורסה בת"א נסחרות כאמור שמונה קרנות ריט, מרביתן (ריט 1 , סלע קפיטל , אזורים ליווינג , מניבים ומגוריט ) בתחום ההשקעות בנדל"ן מניב, ושלוש נוספות (ג'נריישן , קיסטון ואלומה ) בתחומי התשתיות.

כאמור, תשואת המניות בשנה החולפת הסבה בעיקר מכאוב לבעלי המניות, והגרועות מכולן היו קרן אלומה (ירידה של 68%), אזורים ליווינג (שנפלה ב-63%) ומניית גנ'ריישן. נראה כי התשואות ההחלושות הובילו משקיעים מוסדיים בקרנות הללו לקרוא לאחרונה תיגר על מודל גביית דמי הניהול של יזמי קרנות הריט, שבחלקם (בקרנות הוותיקות ריט 1 וסלע קפיטל) כבר מגיעים לסכום מצטבר של מאות מיליוני שקלים.

דמי הניהול, נדגיש, משמשים למימון הניהול השוטף של הקרן וכן לפעולות הקשורות בתחזוקה, ברכישה או במימוש של נכסים. כאמור, החברות של יזמי הקרנות גובות את דמי הניהול כפונקציה של היקף הנכסים שרכשו, ולפעמים היזמים זוכים גם לבונוס כשיעור משווי הנכסים שהצליחו לרכוש בשנה קלנדרית. שיעור דמי הניהול מדורג, ומתחיל בדרך כלל ב-1% משווי הנכסים, ויורד בהדרגה ככל שהם צומחים.

דמי ניהול של 0.4% מ־7.7 מיליארד שקל

כך, אצל חברת ריט 1, הקרן הוותיקה ביותר, עומדים כיום דמי הניהול על 0.4% מסך הנכסים (בהיקף 7.7 מיליארד שקל). אשתקד שולמו לחברת הניהול של הקרן, בראשות שמואל סייד ודרור גד, דמי ניהול של 39 מיליון שקל - צמיחה של 12%. לזכות הקרן יצוין כי מאז הנפקתה ב-2006 היא הניבה למשקיעים תשואה נאה של 340%.

גם אצל סלע קפיטל, שהונפקה שנתיים לאחר מכן, המשקיעים יכולים להיות מרוצים בסך הכול, עם תשואה מצטברת של 140%. גם אצלה עומדים כיום דמי הניהול במדרגה של 0.4% מהנכסים (שצמחו ל-5.2 מיליארד שקל). אגב, אם תעקוף הקרן את רף 8.5 מיליארד השקלים בנכסיה, היא תגיע למדרגה שמעליה ייגבו 0% דמי ניהול.

"חברת הניהול מוגנת בהסכמים ארוכים"

"הקונספט שבו בנו את הקרנות האלה בישראל מייצר בעייתיות", אומר גורם בכיר בתחום הנדל"ן. "מה שקורה הוא שמי שמקימה את הקרנות האלה זו בפועל חברת ניהול. היא מוגנת בהסכמים לתקופות ארוכות של עשר שנים וגם 14 שנה לפעמים. אי אפשר להוציא את חברת הניהול מהעסק אם הביצועים גרועים.

"מעבר לזה, חברת הניהול בדרך כלל לא משקיעה כסף משלה בקרן הריט. כל הכסף שזורם בדרך כלל הוא מגופים מוסדיים, אז היא פחות מושפעת מהרווח ומתשואת מניה". אותו גורם מזכיר כי בקרנות השקעה שאינן מתנהלות במודל הריט, המנהלים מתומרצים בדמי ניהול הגדלים ככל שהרווחים עולים.

גורם באחת מקרנות הריט מנסה להגן על מודל דמי הניהול: "בדיקות שנעשו לגבי כלל קרנות הריט בנדל"ן מצאו שבסופו של דבר חברות הניהול שלהן גובות מדי שנה כ-0.8% מסך הנכסים, בעוד שבחברות החזקה ציבוריות ההנהלה מגיעה לנתוני תגמולים רלונטיים של 1%-1.1%. מעבר לזה, יש בין המשקיעים בישראל מי שעדיין רגיל לראות בעל שליטה בחברה, ולא אוהבים את האיסור שיש בקרנות הריט על בעלי שליטה".

מחברת ריט 1 נמסר בתגובה: "אנו סבורים כי זו טעות להתייחס לחברות הריט בישראל כחבילה אחת, וכך גם סבורים המשקיעים בכל הנוגע לריט 1 ובכלל. השקעה בקרן ריט מתאימה לרבים ומאפשרת למשקיעים לקבל תשואה ברמת סיכון נמוכה עם יתרונות של חשיפה לפרוטפוליו נכסים מגוון, נזילות, שקיפות ופיזור סיכונים.

"קרנות הריט נפוצות מאוד בארצות-הברית, והן נסחרות בבורסה החל משנות ה-60 של המאה הקודמת. הצלחת המודל הובילה למצב בו מרבית חברות הנדל"ן הציבוריות בארה"ב הן ריטים.

"בהקשר של תשואת המניה ראוי לציין כי מדד חברות הנדל"ן בישראל בשנה האחרונה ספג ירידה של כ-20% (ירידה גבוהה יותר מאשר בריט 1). חשוב לזכור כי הסכמי הניהול בריט 1 עלו פעמיים להצבעה באספות כלליות ב-3 השנים האחרונות ואושרו על ידי רוב מוחץ של בעלי המניות. נשמח להפנות את קוראי גלובס לשתי עבודות עומק שנכתבו על ידי חברות ייעוץ מובילות המראות שעלות הניהול הכוללת של ריט 1 היא נמוכה מממוצע עלות הניהול וההנהלה וכלליות בחברות הנדל"ן הישראליות עם היקף נכסים דומה".