וול סטריט / צילום: Shutterstock

חודש אוקטובר שהסתיים השבוע הסב הפסדים כבדים למשקיעים בת"א. מדדי הבורסה המקומית צנחו ביותר מ־10% בעקבות המלחמה, כשגם בוול סטריט המדדים המובילים נצבעו אדום. באפיקי ההשקעה והחיסכון השונים של הציבור בישראל נרשם הפסד חודשי שמחק 40% ויותר מהתשואה החיובית ממנה נהנו מתחילת השנה.

● הוא היה בית ההשקעות הגדול בישראל. כך הוא איבד 80% משוויו

● אוקטובר מר לגמל ולפנסיה: זה המסלול היחיד שהחוסכים הרוויחו בו

● שאלות ותשובות | כך יושפעו המשקיעים בבורסת ת"א מהרפורמה שנכנסה לתוקף

עם זאת, אפיק השקעה אחד הניב למשקיעים תשואה נאה בחודש שעבר: מכשירי השקעה העוקבים אחר מדד S&P 500, ובהם, קרנות סל וקרנות מחקות. למרות שהמדד האמריקאי ירד בכ־2% באוקטובר, המשקיעים במכשירים הללו ראו תשואה חיובית של 2% ויותר בחודש שעבר. זאת ועוד, התשואה המצטברת של הקרנות העוקבות אחד מדד ה־S&P 500 מתחילת השנה עומדת כבר על כ־25% - לעומת אחוזי תשואה בודדים באפיקי השקעה כלליים ומנייתיים. זאת, למרות שהמדד האמריקאי עצמו עלה ב־9.2% "בלבד" בתקופה זאת.

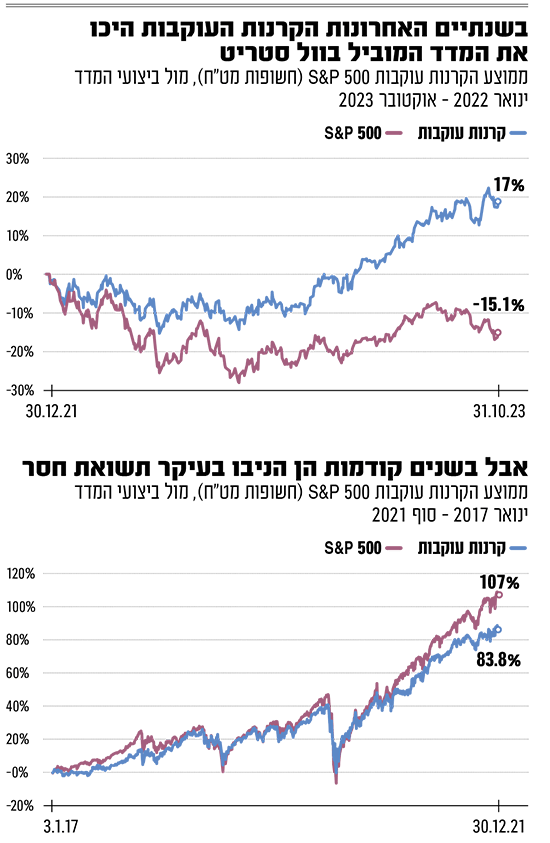

אם מרחיבים את תקופת הבדיקה, מתחילת שנת 2022 ועד היום מקבלים פערים גדולים הרבה יותר: בעוד שמדד ה־S&P 500 ירד בכ־15%, הרי שקרנות הסל והקרנות המחקות הישראליות העוקבות אחריו הניבו למחזיקים בהן תשואה חיובית של כ־17%.

אבל זה לא בהכרח אומר שהקרנות העוקבות מכות את וול סטריט. בדיקת התשואות שלהן מול המדד משנת 2017 ועד סוף 2021 מגלה תמונה הפוכה: בעוד שמדד S&P 500 עלה בכ־107%, תשואת הקרנות העוקבות עמדה באותה תקופה על כ־84% - פער שלילי של כ־24%.

מהן קרנות סל וקרנות מחקות?

קרן סל (ETF) וקרן מחקה הן מכשירים פיננסיים זמינים לציבור המשקיעים, שנועדו לעקוב באופן פסיבי אחר מדדים של מניות, אג"ח וסחורות במטרה לספק תשואה דומה להם. בעוד שקרן סל נסחרת באופן רציף, בדומה למניה, בקרן מחקה ניתן לסחור פעם ביום.

המכשירים הללו הם חלק משוק קרנות הנאמנות ונקראים גם התעשייה הפסיבית. בשנים האחרונות רבים בציבור עוברים לקרנות הפסיבית וחלקן בשוק גדל ל־43% מכלל הנכסים (בנטרול הקרנות הכספיות מדובר על 56%). גם על רקע ההבנה ההולכת וגדלה שמנהלי השקעות מתקשים להשיג תשואה עודפת על המדדים, וגם בזכות דמי הניהול הנמוכים משמעותית בקרנות הפסיביות לעומת המנוהלות (האקטיביות).

משקיעים רבים שרוצים ליהנות מפיזור השקעות ותשואה לטווח ארוך - מבלי לקנות ולמכור מניות או אג"ח בתדירות גבוהה - משקיעים בקרנות עוקבות, בעיקר אחר S&P 500, מדד המניות המרכזי בוול סטריט שכולל את 500 החברות הגדולות בבורסה האמריקאית, ובהן רוב החברות הגדולות בעולם. ב־200 השנים האחרונות, המדד הניב תשואה שנתית ממוצעת של כ־6.8% ריאלית, ו־9% נומינלית. הקרנות קונות את כל המניות במדד (או חוזים, בצורות שונות) ומנסות להשיא תשואה דומה, לטוב ולרע.

למה התשואה בקרנות המחקות שונה?

אבל כמעט כל קרן מחקה תשיג תשואה שונה מזו של המדד. במשוואת התשואה של הקרנות הללו יש משתנה אחד משמעותי - שער הדולר. בעוד שהקרנות נסחרות בשקלים, הרי שנכסיהן (מניות מדד S&P 500 במקרה זה) נסחרים בדולרים. בשנים קודמות, שבהן התחזק השקל מול הדולר, הציגו הקרנות החשופות למט"ח תשואות חסר משמעותיות לעומת המדד.

מתחילת 2022, התמונה התהפכה: הדולר התחזק מול השקל, והקרנות העוקבות החשופות לדולר "'מכות"' את מדדי וול סטריט בפער משמעותי. "כל מי שהיה חשוף לדולר עד 2021 הפסיד ומי שנחשף אליו מאז הרוויח בגדול" אומר לגלובס גורם מוסדי בכיר.

"במשך שנים, כשהשקל היה אחד המטבעות החזקים בעולם, משקיעים נזהרו מלגעת בקרנות חו"ל. הסיבה היא שהיית מרוויח הרבה על המדד, אבל בסוף היית מפסיד בגלל השקל, והרי בסופרמרקט אתה משלם בשקלים" אומר יניב פגוט, סמנכ"ל הבורסה לניירות ערך.

פגוט מציין בהקשר של השפעת התחזקות הדולר בשנתיים האחרונות כי "בקרנות העוקבות אחר שוק אגרות החוב הממשלתיות בחו"ל זה היה הרבה יותר מובהק - המדדים שם התרסקו בעשרות אחוזים בעקבות העלאות הריבית, אך כיוון שהקרנות המחקות הישראליות צמודות לדולר, שזינק, ראית רווחים".

המתאם ההפוך בין וול סטריט לדולר נותק

כלל אצבע בשוק אומר שכאשר וול סטריט מתחזקת, הדולר נחלש מול השקל - ולהפך. כך התנהג השוק שנים. הכלכלנים קוראים לכך "הגורמים הבסיסיים שתומכים בהתחזקות השקל" והם מתכוונים לשני דברים עיקריים: פעולות גידור של המוסדיים - כשיש עליות במדדים המובילים בוול סטריט הם מוכרים דולרים כדי לשמור על רמת חשיפה אחידה למט"ח (ברוב הזמן של כ־20%), וכשיש ירידות הם קונים, מאותה סיבה.

הדבר השני הוא הדומיננטיות של תעשיית ההייטק הישראלית בשנים האחרונות שגורמת לעודף של ייצוא לעומת ייבוא. חברות ההייטק מוכרות שירותים בחו"ל, בדולרים, אך מכיוון שבארץ הפעילות שלהם היא בשקלים הן מכניסות הרבה דולרים לישראל וממירות אותם לשקלים - והתוצאה היא התחזקות של השקל.

כך, מאז שנת 2000 ועד שנת 2021, השקל רשם ייסוף של כ־40% מול הדולר, מכ־5 שקלים לדולר ל־3.03 שקלים רק לפני שנתיים. אלא שאז הגיעה שנת 2022 והדולר שב לזנק בעקבות התפוצצות בועת ההייטק והירידות החדות בשווקים. אגב, כך קרה גם במשבר הכלכלי העולמי בשנת 2008, במשבר החוב של 2011, ולרגע גם בתחילת מגיפת הקורונה. הדולר זינק כשהשווקים ירדו וצנח כשהעליות חזרו.

בשנה האחרונה מגמת התחזקות הדולר מול השקל נמשכה. תחילה בגלל החקיקה המשפטית והמחאה נגדה, ובהמשך בעקבות המלחמה. שני האירועים המטלטלים האלה הביאו לניתוק הקשר בין וול סטריט ושער הדולר־שקל. בתוך שנתיים בלבד הדולר השלים זינוק של כ־30%, והבורסה האמריקאית נעה בעקבותיו ונצבעה ירוק גם היא.

הגורם המוסדי הבכיר מעריך שבעקבות עליית הריבית בעולם, הקשר שהתנתק לא יחזור: "בעשור האחרון הריבית הייתה אפס וזה עיוות את כל השוק. עכשיו יש מחיר לכסף וגם הריבית בארה"ב גבוהה מאשר בישראל ולכן השקל יתקשה להתחזק משמעותית". מנגד, פגוט אומר כי "ברגע שתהיה רגיעה בישראל, השקל יכול להתחזק בצורה דרמטית. ייסוף של 4% או 5% בחודש יכול להיות קטלני ולמרות שנכון שעכשיו זה נראה כמו חזון אחריות הימים זה עשוי לקרות".

"לאורך זמן, המשקיעים האופטימיים מנצחים"

אז איך מקטינים את הסיכון ששוק המט"ח מייבא לקרנות המחקות? עבור המשקיעים יש אפשרות נוספת להשקיע במדדים המובילים כמו S&P 500 - קרנות מנוטרלות מט"ח. "משקיעים רבים לא מפרידים בין החשיפה הדולרית שלהם לחשיפה שהם רוצים לנכסי חו"ל", מסביר פגוט. "מנהלי השקעות ומוסדיים מקבלים שתי החלטות שונות -כמה הם רוצים להיות חשופים לשוק האמריקאי והחלטה נוספת של כמה להיות חשופים למט"ח.

"ברוב השנים, בגלל התחזקות השקל, הקרנות מנוטרלות המט"ח ניצחו בגדול". אומר פגוט. "רק שאנשים שוכחים את זה כי עכשיו זה כבר שנה וחצי לא ככה. אנשים רוצים עכשיו חשיפה מט"חית כדי להגן מפני המצב בישראל, אבל הם שוכחים שיש גם צד שני. מי שאופטימי לגבי הכלכלה והמדינה לא אמור להיות במסלול חשוף מט"ח. ומעבר לכך, אדם צריך להיות עקבי - אם אתה חושב שהמצב בישראל יהיה יותר גרוע, אז יש לך פה גם בית ודברים נוספים מעבר להשקעות. אם המדינה תימחק חס ושלום תיק ההשקעות כנראה יהיה הבעיה האחרונה שלך".

המוסדי הבכיר מסכים: "ברור שצריך לקנות מנוטרל, אני לא מבין למה אנשים קונים לא מנוטרל. אני אומר ללקוחות כל הזמן, אתם רוצים להיות חשופים לחו"ל, לא למט"ח, אז למה אתם קונים קרנות חשופות מט"ח? יש המון גורמים שמשפיעים על הדולר - אינפלציה, ריבית בנק ישראל ועוד. בשביל מה לכם לנסות להעריך את כל אלה?"

צריך לומר, גם הקרנות מנוטרלות המט"ח לא מושלמות. אך הפערים בינן לבין ביצועי המדד עצמו מגיעים לכ־3% לכל היותר בשנתיים האחרונות, והמוסדיים מסבירים שמדובר בפערים שנובעים בעיקר מעלויות הגידור.

"לאורך זמן תמיד האופטימיים בשוק ההון ניצחו את הפסימיים, גם כשהיה הרבה חושך. רק שזה לקח זמן", מסכם פגוט. לדבריו "לא כדאי לרכז את כל הפסימיות לשורה אחת בחשבון הבנק, בטח כשבנק ישראל מגיע עם מריצה של מכירת מט"ח של עד 30 מיליארד דולר.

"כמובן שאם תהיה עוד קטסטרופה נראה עוד ירידות בשקל אבל אי אפשר לנהל את החיים לפי קטסטרופות, וגם לא את ההשקעות בשוק ההון".