אייל בן סימון, מנכ''ל הפניקס / צילום: יחצ ענבל מרמרי

ביום ראשון אחר הצהריים, דקות לאחר סגירת המסחר בבורסה בתל אביב ויממה לפני ליל הסדר, דיווחה קבוצת הפניקס , על כך ששתי קרנות השקעה זרות הגיעו למתווה מול רשות שוק ההון על מכירת השליטה בחברה. על פי המתווה, הקרנות סנטרברידג' וגלטין פוינט, שמחזיקות כיום בכ-31.2% ממניות הפניקס, יירדו בתוך כשנתיים להחזקה של 10% בלבד.

● "לא היו להם יאכטות ומטוסי פאר": לאן פניה של אימפריית ההייטק שהקימו האחים זיסאפל

● המנהל הממונה מצא: בסלייס לא החזירו ללקוחות 2 מיליון שקל

כך, תהפוך הפניקס לחברה ללא גרעין שליטה - השנייה מבין חמש חברות הביטוח הגדולות בישראל, לצד כלל (הראל, מגדל ומנורה מבטחים מתנהלות תחת בעל שליטה). עוד נקבע בין הצדדים כי הפעימה הראשונה של מכירת המניות תחל בתוך 16 חודשים לכל היותר. ככל שהקרנות הזרות יעמדו בתנאי המתווה, הממונה על רשות שוק ההון יוכל להעניק להן שנה נוספת להמשיך במכירת המניות עד הגעה ליעד ההחזקה של 10%. היעד למכירה הוא משקיעים בינלאומיים, למרות שיתכן כי מיעוט המניות הנמכרות יגיע גם לידיים ישראליות.

לא קל למכור חבילה ב-9 מיליארד שקל

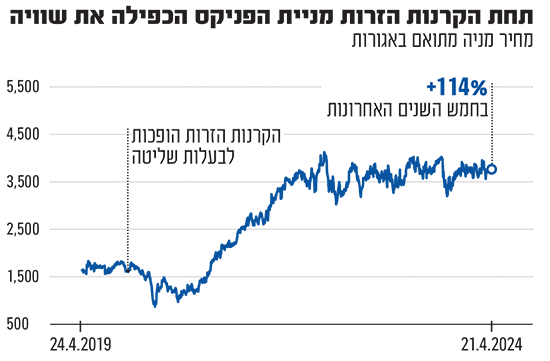

אבל מדוע נדרש מתווה המכירה? קרנות השקעה נוטות להגביל את משך ההשקעות שלהן לתקופה של בין 5 ל-7 שנים. במקרה של הפניקס הן עדיין לא מיצו את משך הזמן הזה, אולם מאז השלימו את הרכישה, בנובמבר 2019, הפניקס כמעט והכפילה את שווי השוק שלה, והיא נסחרת בשווי של כ-9.1 מיליארד שקל (לעומת שווי של כ-4.8 מיליארד שקל ברכישה). השווי הנוכחי, הגבוה ביחס לזה בו רכשו אותה הקרנות, מקשה על מכירת השליטה כמקשה אחת.

עבור הקרנות עצמן, מדובר בנקודה טובה להתחיל ולממש רווחים ולמכור חלק מהמניות, לאחר שתחת שליטתן הפכה הפניקס לחברת הביטוח הגדולה בישראל, הן מבחינת שווי השוק והן מבחינת היקף הנכסים (יותר מ-450 מיליארד שקל נכסים מנוהלים). סנטרברידג' וגלטין יישארו גם לאחר המכירה המתוכננת עם 10% ממניות הפניקס. לאור המשך הצמיחה של החברה וזרם הכספים הנכנס אליה, בעיקר מעולם קרנות הפנסיה, מדובר בהשקעה שצפויה להמשיך להניב לה דיבידנדים.

ככל הידוע שתי הקרנות הזרות החלו במגעים אל מול רשות שוק ההון במטרה למצוא מתווה למכירת מניותיהן עוד לפני הניסיון למכור את השליטה לקבוצת ההשקעות האמירתית ADQ של ממשלת אבו דאבי. נזכיר כי בדצמבר 2022 הפניקס דיווחה כי ADQ מתכננת לרכוש משתי הקרנות 25% ממניות הפניקס שברשותן במחיר של 2.3 מיליארד שקל. אולם, לקראת סוף יולי אשתקד בוטלה העסקה בשל מגבלות רגולטוריות. באותם שבעה חודשים הוקפאו המגעים מול רשות שוק ההון, אולם משהעסקה מול ADQ נפלה, הותנע מחדש תהליך מכירת מניות השליטה.

הקושי למצוא רוכש או קבוצת משקיעים שיקבלו היתר לרכישת שליטה בחברת ביטוח ישראלית ידוע, ובהפניקס מכירים אותו היטב עוד מהתקופה בה שלט בחברה יצחק תשובה באמצעות דלק. תשובה ניסה למכור את השליטה לקבוצת השקעות סינית, אבל העסקה נפלה בעקבות סכסוך בין הקבוצה לשלטונות בבייג'ינג. לפני כן משפחת קושנר, בהובלת ג'ארד קושנר ניסתה אף היא לקנות 47% ממניות הפניקס בתמורה ל-1.7 מיליארד שקל, אך גם העסקה הזו התפוצצה.

לפני שסנטרברידג' וגלטין רכשו את השליטה בחברה, ניסו לעשות זאת מספר גופים זרים, אבל במרבית הפעמים הם נבלמו בשלב קבלת האישור מרשות שוק ההון.

המתווה שגובש בין הקרנות הזרות למ"מ הממונה על שוק ההון, עמית גל, כולל הנחיות ברורות לגבי דירקטוריון הפניקס. 90 יום אחרי הפעימה הראשונה של מכירת המניות - שתוריד את הקרנות להחזקה של מתחת ל-30% - הדירקטורים שמייצגים את סנטרברידג' וגלטין ייאלצו להתפטר. מדובר ככל הנראה על בין שניים לשלושה דירקטורים שיוכלו להיבחר מחדש על ידי האסיפה הכללית.

היו"ר והמנכ"ל צפויים להתחזק

באשר ליו"ר הדירקטוריון של הפניקס, בני גבאי, הוא יישאר בתפקידו, כמו גם המנכ"ל אייל בן סימון כך שלא צפויים שינויים ניהוליים או אסטרטגיים בעקבות המכירה. יתר על כן, בחברות ללא גרעין שליטה, המנכ"ל והיו"ר הופכים לדומיננטיים יותר ולעיתים אף לסוג של בעלי השליטה בפועל. אפשר בהקשר זה לבחון מה קרה בכלל ביטוח, כשהמנכ"ל יורם נוה והיו"ר חיים סאמיט הצליחו להעביר מהלכים כמו רכישת חברת כרטיסי האשראי מקס וגיוס הון בתמורה לרכישת מניות, למרות התנגדותו של בעלת המניות הגדולה אלרוב נדל"ן של אלפרד אקירוב.

גוף פיננסי נוסף בו נערך מתווה מכירת שליטה דומה הוא בנק הפועלים. בספטמבר 2018 הפתיעה שרי אריסון את השוק כשהודיעה על מכירת השליטה. האריסון ובנק ישראל גיבשו מתווה של מכירת מניות הדרגתית, כמו במקרה הנוכחי, שנמשכה 7 שנים. בנוסף שלושה דירקטורים שייצגו את קבוצת אריסון התפטרו.

עתיד הסוכנויות בסימן שאלה

במקביל למתווה למכירת השליטה בקבוצה, מרחף סימן שאלה מעל ביצת זהב של הפניקס, ולא רק שלה. ועדה מיוחדת בראשות מנכ"ל משרד האוצר שלומי הייזלר בוחנת בימים אלו את ההחזקות של חברות הביטוח בסוכנויות ביטוח, מה שמכונה "סוכנויות בבעלות". הפניקס היא החברה הדומיננטית בתחום כשהסוכנויות בבעלותה הניבו לה רווח של 307 מיליון שקל אשתקד - פי שלושה לעומת הבאה בתור, מגדל, עם כ-105 מיליון שקל.

הוועדה המיוחדת מתחלקת לשתי עמדות מנוגדות. הראשונה, בהובלת אגף תקציבים ורשות התחרות, טוענת שיש לאסור על חברות הביטוח להחזיק בסוכנויות כדי למנוע הטייה בשירות ללקוח. את העמדה הנגדית מובילה רשות שוק ההון שטוענת כי הנתונים דווקא מראים שאין הטייה כזו בפועל. לפי הרגולטור הממונה על הגופים המוסדיים, דמי הניהול בסוכנויות בבעלות אינם גבוהים בהשוואה לסוכנויות עצמאיות, השירות לא פחות טוב, והסוכנויות עצמן לא בהכרח מעדיפות מוצרים של החברה האם.

עם זאת, חשוב להדגיש כי מדובר בנתונים המשקפים את המצב כיום, וגם ברשות עצמה לא פוסלים כי הם ישתנו בעתיד, בעיקר אם חברות הביטוח ימשיכו ברכישות. ההמלצות יפורסמו בשבועות הקרובים.

ייתכן שגם ללא קשר לשינוי רגולטורי הפניקס תכניס שותף לסוכנויות שלה. כפי שפרסמנו בגלובס, הפניקס נמצאת במגעים מול שני גופים זרים למכירת 25% ממערך הסוכנויות שלה לפי שווי של כמיליארד דולר.