ג'רום פאוול, יו''ר הפדרל ריזרב / צילום: ap, Jacquelyn Martin

הנאום של יו"ר הפד ג'רום פאוול בוועידת הנגידים שנערכה בג'קסון הול נתן את האות - ובשווקים צופים שבספטמבר זה סוף סוף יקרה. הבנק המרכזי של ארה"ב יפחית את הריבית לראשונה מאז דצמבר האחרון.

● החברה המאכזבת, המנכ"ל העשיר והקרן חובבת ישראל: הרכישה שתחלץ את משקיעי ורינט

● היקף המשכנתא הממוצעת ביולי נשאר מעל מיליון. מה זה אומר על השוק?

עד כה, הנגיד האמריקאי ויתר חברי הוועדה שקובעת את הריבית היו דבקים בדעתם כי צריך להמתין. זאת לאור החוזקה היחסית ששידר שוק התעסוקה וחוסר הוודאות שנוצר כתוצאה מתוכנית המכסים של הנשיא דונלד טראמפ.

החשש המרכזי: עלייה מחודשת של האינפלציה, שעדיין לא התמתנה מספיק לגישת הפד. למה בשוק מאמינים שהפד משנה גישה, מי צפוי להרוויח מהמהלך ומה הסיכויים שבנק ישראל יישר קו ויפחית את הריבית בעקבות מקבילו האמריקאי?

מה היה המסר של פאוול?

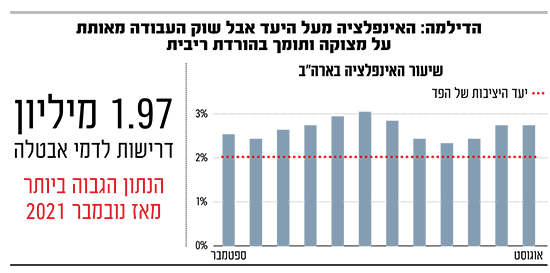

האינפלציה בארה"ב עדיין עומדת על יותר מ־2% - יעד היציבות של הבנק המרכזי. מנגד, למרות שיעור אבטלה נמוך בפרספקטיבה היסטורית, שוק העבודה בארה"ב משדר סימני חולשה. בכך נוצר קונפליקט משמעותי עבור הפד: האם לקחת סיכון שהאינפלציה תרים ראש ולהקל על שוק העבודה עם הפחתת ריבית, או לשמור על הריבית ולהסתכן בעלייה לא מבוקרת במספר מחוסרי העבודה. שני אלמנטים מנוגדים שהכיוון שלהם בחודשים הקרובים לא ברור.

הפד מדגיש שיש לו מנדט כפול, ולכן אין סיבה להעדיף סיכון אחד על משנהו. ובכל זאת, באיזון הדק בין השניים, אותת פאוול שכעת הוא מעדיף להתמקד בשוק העבודה. "נראה שמאזן הסיכונים משתנה", אמר בנאומו בג'קסון הול. פאוול שצפוי לסיים בחודשים הקרובים את תפקידו כנראה לא יהיה על הבמה בכנס היוקרתי גם בשנה הבאה. כשברקע לחצים כבדים מכיוון טראמפ ואנשיו להפחית את הריבית, פאוול בעצמו מודה כי "השינוי במאזן הסיכונים עשוי להצדיק התאמה של עמדת המדיניות שלנו".

פאוול הדגיש ההאטה האחרונה בצמיחה של משרות חדשות, אך לא היה החלטי בנוגע לסיבה. האם מדובר בפונקציה של נסיגה בביקושים או אפקט של תוכנית המכסים וחוסר הוודאות שנוצר בעקבותיה. לדבריו, שוק העבודה נכנס ל"איזון מסוג מוזר" שמצדיק זהירות. "המצב הלא רגיל הזה מרמז שהסיכונים לתעסוקה גדלים", אמר והוסיף כי "אם הסיכונים אלו יתממשו, הם יכולים לעשות זאת במהירות בצורה של פיטורים חדים יותר ועלייה באבטלה".

בין הנתונים האחרונים שעשויים להדאיג את פאוול בנוגע לשוק העבודה: הדרישות החדשות לדמי אבטלה עלו לרמה של 235 אלף, מעל לממוצע ארבעת השבועות האחרונים. גם בדרישות המתמשכות לדמי אבטלה נרשמה עלייה בשבוע האחרון לרמה של 1.97 מיליון - הרמה הגבוהה ביותר מאז נובמבר 2021.

מה הצפי בשווקים ומה עשוי לשנות את התמונה?

בשווקים מעריכים בסבירות גבוהה מאוד הפחתת ריבית כבר בפגישה הבאה של הפד ב־17.9. על פי נתוני CME המחשבת את ההסתברות בשוק להפחתה, הסיכויים לכך בספטמבר עומדים על 85%. ההערכה היא כי הפד ינקוט במהלך מתון יחסית ויוריד את הריבית ב־25 נקודות בסיס - לרמה של 4.25% ברף העליון. הצפי הוא שעד סוף השנה הפד ינקוט בשתי הפחתות ריבית - כשהשנייה תהיה בחודש דצמבר.

אלא שעד החלטת הריבית הבאה צפויים עוד מספר נתוני מאקרו שעשויים להטות את הכף. השניים המרכזיים שבהם יהיו דוח התעסוקה לחודש אוגוסט שיפורסם ביום שישי הבא, ויגלה מה קרה לשוק התעסוקה. הצפי הנוכחי הוא לתוספת משרות של כ־73 אלף משרות ולעלייה קטנה באבטלה לרמה של 4.2% (לעומת 4.1 ביולי). אם הנתונים לא יעמדו בציפיות, הדבר יהווה תמרור אזהרה עבור הפד על כך שמשהו רע קורה בשוק התעסוקה. אם השוק ישדר עוצמה עם תוספת גבוהה של משרות ושיעור אבטלה נמוך יותר, האפקט על החלטת הפד צפוי להיות הפוך. מעניין יהיה גם לראות את האומדן החדש בנוגע לחודשים הקודמים. בפעם הקודמת, עדכן הפד דרמטית את המספרים כלפי מטה - מה שעורר את החשש מפני הידרדרות.

בנוסף לכך, ב־11 בספטמבר יתפרסם מדד המחירים לצרכן לחודש אוגוסט, ויסמן אם האינפלציה מתמתנת או לא. כך או כך, הערכות הן שפאוול לא מתכוון לנקוט רצף הורדות ריבית כמו זה שראינו באירופה (שמונה במספר) אלא להמשיך במדיניות שבה הנתונים מכתיבים כל החלטה והחלטה על רקע אי הוודאות הגבוהה.

מי יושפע במיוחד?

השלכות הנאום של פאוול הורגשו מיד. שוק המניות הגיב בעליות חדות, הדולר נחלש מול סל המטבעות ומטבעות הקריפטו טסו (הביטקוין התמתן בהמשך בצורה חדה). האפקט הורגש גם על השקל - עם ירידה של קרוב לאחוז בשער הדולר. אם הפד אכן יוריד את הריבית לפני בנק ישראל, יווצר פער ריביות שפועל לטובת השקל. ובכלל, סקטורים שחשופים לרמות חוב גבוהות ומוטים צמיחה ייהנו במיוחד ממהלך של הקלה מוניטרית.

מה יעשה בנק ישראל?

בנק ישראל, כמו הפד, מדבר על האפשרות של הפחתת ריבית אבל מדגיש שהמדיניות תיקבע בהתאם לנתונים. בשוק מעריכים שיש סיכויים טובים להפחתה בספטמבר. גורמים בשוק טוענים שמבחינה כלכלית גרידא, ניתן היה להקל כבר בהחלטה האחרונה. זה לא קרה. הוועדה המוניטרית בראשות הנגיד אמיר ירון הדגישה את המצב הגיאו-פוליטי ואותתה שיש עוד זמן ומשתנים שישפיעו עד ההחלטה הבאה.

לפי הוועדה, האינדיקטורים המרכזיים מצביעים על חזרה מהירה לשגרה לאחר הלחימה מול איראן ביוני. גם פרמיית הסיכון של ישראל יורדת, אם כי היא עדיין גבוהה משמעותית מאשר ערב המלחמה באוקטובר 2023. השאלה המרכזית היא המשך הלחימה בחודשים הקרובים. בתרחיש המרכזי של הבנק, צפויה ירידה בעצימות המלחמה במחצית השנייה.

המסר ברור: כל עוד חוסר הוודאות גבוה, יהיה קשה לנקוט מהלך משמעותי של הפחתות ריבית. הבנק רוצה תחילה להבין את ההשלכות על מגבלות ההיצע במשק, על האינפלציה ועל התרחבות הגירעון. לכן, גם אם הפד יוריד את הריבית בספטמבר, לא בטוח שבנק ישראל יילך בעקבותיו.