איפה לשים את הכסף?

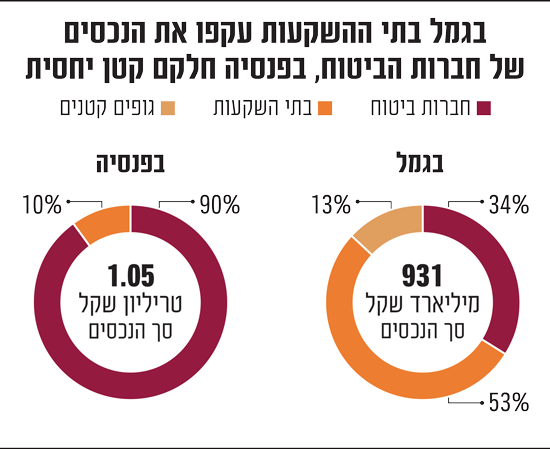

הנכסים הפיננסים של הישראלים לא מפסיקים לצמוח. שוק קרנות הפנסיה החדשות מנהל כבר יותר מטריליון שקל, וגם בגמל רף הטריליון לא רחוק. בין בתי ההשקעות לחברות הביטוח מתנהל כבר שנים קרב עיקש על נתח בעוגת הנכסים העצומה הזאת. ובעוד שבפנסיה השליטה של חברות הביטוח בלתי מעורערת עם 90% מהנכסים, בגמל המצב הפוך, ובתי ההשקעות מנהלים יותר נכסים - מעל 50%.

● בדיקת גלובס | דיסקונט הסתער על הנדל"ן ושילם בהגדלת הסיכון באשראי

● המלחמה עם איראן הרסה לאל על את הרבעון: הרווח צנח ב-55%

על מגרש הגמל והפנסיה יש 11 שחקנים משמעותיים: חברות הביטוח הגדולות - הפניקס, מנורה, מגדל, הראל וכלל. ובתי ההשקעות (שחלקם לא פעילים בשוק הפנסיה) - אלטשולר שחם, מיטב, מור, ילין לפידות, אנליסט ואינפיניטי, כשהאחרונה היא הקטנה ביותר ברשימה. כלל האצבע בשוק הוא שבבתי ההשקעות תקבלו תשואות גבוהות יותר, אבל גם תשלמו על ההשקעות שלכם יותר בדמי ניהול ועלויות נוספות. אבל האם כלל האצבע הזה עובד במבחן המציאות? גלובס בדק איפה עדיף לשים את הכסף, בחברת ביטוח, או בבית השקעות.

תשואה

הגופים הקטנים מובילים בטבלה

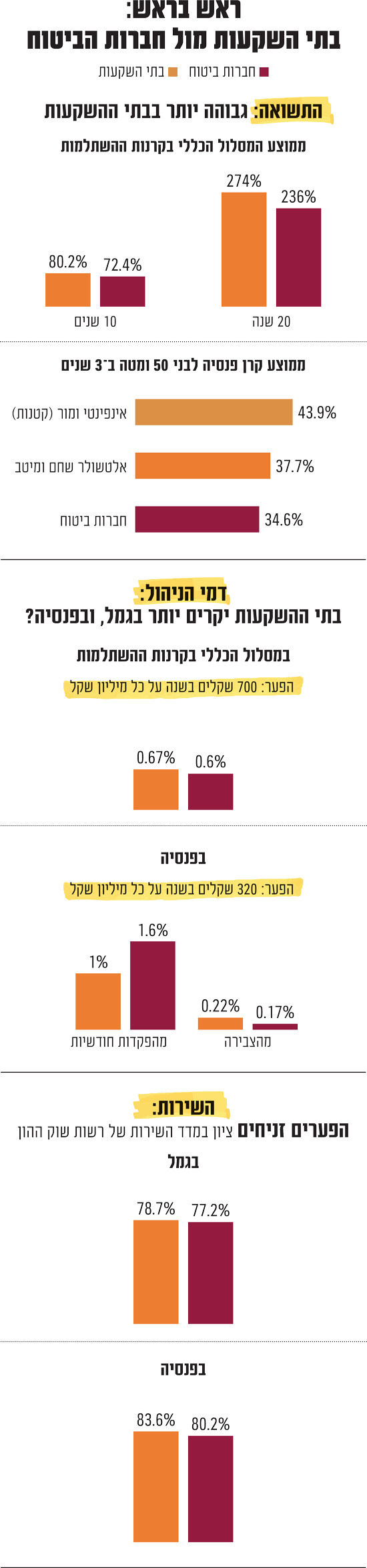

הנתון הראשון, ואולי החשוב ביותר בהשקעות הוא כמובן התשואה. אלא שמדובר בנתון חמקמק. לפי נתוני גמל נט, לאורך 10, וגם 20, השנים האחרונות, בתי ההשקעות מובילים בתשואות הגמל. התשואה הממוצעת במסלולים הכלליים בקרנות ההשתלמות של בתי ההשקעות (אנליסט, ילין לפידות, מיטב ואלטשולר שחם), לפני דמי הניהול היא קצת יותר מ־80%, בעוד בחברות הביטוח הממוצע עומד על 72.4%. החריגה בקרב הקבוצה האחרונה היא הפניקס, היחידה שעקפה כמעט את כל בתי ההשקעות עם תשואה של 83% - למעט אנליסט שמוביל עם 90%.

גם כשמסתכלים לטווח של 20 שנה בתי ההשקעות מובילים עם תשואה ממוצעת של 274% לעומת 236% אצל חברות הביטוח, פער של כמעט 40%. בתקופת הזמן הזו אנליסט ואלטשולר שחם הובילו את טבלת התשואות ודווקא הפניקס נמצאת בתחתית הרשימה.

מה הופך את בתי השקעות לשיאני התשואות? ראשית, הם נוטים להשקיע יותר במניות, אפיק שידוע בסיכון הגדול הכרוך בו, ולעיתים גוזר תקופות של חודשים ארוכים של ירידות חדות, אך לטווח ארוך מאפשר תשואות שקשה להתחרות בהן. בנוסף, בתי ההשקעות מקצים נתח גדול יותר מהתיק שלהם לחו"ל, ובפרט לארה"ב, הימור שלפחות בעשורים האחרונים הוכיח את עצמו ובגדול. חברות הביטוח, מנגד, ידועות בחיבה שלהן לשוק הלא־סחיר. מחד, הבחירה הזו מאפשרת להן פיזור גדול יותר, ומגנה על התיק בתקופות של ירידות חדות בשווקים, אבל מנגד, בתקופות של עליות, כמו השנים האחרונות, הנכסים הלא־סחירים הופכים למשקולת מסוימת על התשואות שמציגות חברות הביטוח.

אבל כשמסתכלים על קרנות הפנסיה, התמונה שונה לגמרי, וממחישה את אחד העקרונות החשובים בהשקעות - יתרון הקוטן. חברות שמנהלות היקף נכסים קטן יותר, יכולות להרשות לעצמן לבצע מהלכים מהירים יותר בשוק, יחסית מתחת לרדאר, ובכך לתמרן בין שינויים בשווקים, והזדמנויות שאחרים לא תמיד מזהים. כך, לעיתים דווקא הגופים הקטנים ביותר, יכולים להשיג תשואה גבוהה יותר.

הכלל הזה משתקף בבירור בבחינת התשואות בקרנות הפנסיה לבני 50 ומטה בחמש השנים האחרונות. כשמסתכלים על בתי ההשקעות הגדולים הפועלים בתחום - אלטשולר ומיטב, התשואה שלהם נמוכה יותר מזו של חברות הביטוח עם כמעט 64% (מיטב עם 71.5% ואלטשולר שחם עם 55.8%) לעומת 69%. המובילות בתשואות בטווח הזה הן הפניקס עם 77% ומנורה עם 72%. אלא שמבחינת בתי ההשקעות, מדובר בממוצע מעט מוטה שכן הוא כולל רק שני גופים. כדי להגדיל את הממוצע, הסתכלנו על טווח קטן יותר, זה לשלוש שנים, שכולל שני גופים שהצטרפו מאוחר יותר למגרש - אינפיניטי ומור. מכיוון שבתחילת דרכם הם ניהלו היקף יחסים כמעט זעום, התשואות שלהם גבוהות משמעותית מהמתחרים. שניהם הציגו תשואה ממוצעת של כמעט 44% בשלוש שנים, בזמן ששני בתי ההשקעות הגדולים הציגו תשואה של 37.7%, וחברות הביטוח נשארו מאחור עם 34.6%.

אבל יתרון הקוטן לא נשאר לנצח. טבען של קרנות קטנות, במיוחד המצליחות שבהן, הוא כמובן לגדול, וככל שחלקם של בתי ההשקעות בעוגת הנכסים בפנסיה תגדל, ספק אם הם יהנו מהגמישות שיש להם היום. עם זאת, חגי אורן, מנכ"ל מיטב גמל ופנסיה, מאמין שהם יצליחו לשחזר את ההצלחה גם בפנסיה: "לפני 5 שנים בתי ההשקעות לא היו במשחק. אם נעשה גזרה שווה מהגמל לפנסיה ניתן להסיק שהפער ילך ויתעצם".

ובכל זאת, הדיון על טיב התשואות בגוף כזה הוא אחר לוקה בחסר. המשפט "תשואות העבר לא מלמדות על העתיד", אמנם נשמע שחוק, אך הוא נכון. שוב ושוב השוק מוכיח שמה שהיה, הוא לא בהכרח מה שיהיה. כך קרה לאטשולר שחם שהובילה בתשואות בעשור הקודם ובשנים האחרונות "מככבת" בירכתי טבלת התשואות, ומהצד השני לאנליסט, שהציגו תשואות נמוכות בעבר, והיום מובילים במבט לאחור כמעט על כל תקופת זמן.

דמי ניהול

איפה הכי זול לשים את הכסף?

בניגוד לתשואות, דמי ניהול הוא ללא ספק פרמטר בעל משמעות ברורה לעתיד. שברי האחוזים שמוצגים בדוח הפנסיה או הגמל שלכם אולי נראים קטנים, אבל בפועל מדובר בסכומים שמצטברים לאורך השנים להיקפים בלתי מבוטלים. בקרנות הפנסיה הם עלולים להגיע לפערים של אלפי שקלים בקצבה החודשית.

בתחום הגמל, על פי גמל נט, בתי ההשקעות באופן כללי לוקחים דמי ניהול גבוהים יותר מאלה של חברות הביטוח. במסלולים הכלליים של קרנות ההשתלמות בתי ההשקעות גובים בממוצע דמי ניהול של 0.67% לעומת 0.6% בחברות הביטוח. יוצאת הדופן מבין הקבוצה האחרונה, גם במקרה הזה היא הפניקס שלוקחת דמי ניהול גבוהים יותר, בדומה לממוצע של בתי ההשקעות. כשהופכים את זה למספרים, הפער הממוצע הוא 700 שקלים בשנה על כל מיליון שקל.

איילה אבני, מנכ"לית סיטרין ייעוץ פנסיוני, מסבירה כי "בגמל כל חברות הביטוח, למעט הפניקס, נותנות דמי ניהול מאוד נמוכים כי הן במגננה, הן ממותגות פחות טוב, כאילו שהן לא טובות בתשואות".

בתחום הפנסיה, התמונה מורכבת יותר. בעבר, דמי הניהול בחברות הביטוח היו גבוהים משמעותית, אך מאז רפורמת קרנות הפנסיה ברירת מחדל של רשות שוק ההון התחרות בתחום גדלה באופן משמעותי, חברות הביטוח נאלצו לחתוך את רוב דמי הניהול וכיום חברות הביטוח נותנות 'פייט' לבתי ההשקעות. בשנת 2016, בתקופת משה כחלון במשרד האוצר, המדינה החלה לבצע מכרזים שבהם נבחרים הגופים שינהלו את קרנות הפנסיה עבור מי שלא בחר אקטיבית היכן להשקיע את החיסכון הגדול בחייו. המטרה הייתה בין היתר לשפר את המצב המעוות שבו דווקא העובדים החלשים במשק משלמים את דמי הניהול היקרים ביותר. ונראה שכדרך אגב היא סייעה לחוסכי הפנסיה מקצה לקצה. בתי ההשקעות התמודדו במכרזים הללו, ואף זכו בהם, כדי להגדיל את חלקם בשוק הפנסיה, וכיום הם מציעים דמי ניהול זולים של 1% מההפקדות החודשיות ועוד 0.22% מסך הכסף בקרן בשנה.

הממוצע בחברות הביטוח גבוה יותר בהפקדות, שם יקחו מכם בממוצע 1.57%, אך בצבירה הן הפכו זולות יותר ולוקחות 0.17% בממוצע. עבור חוסך בשכר הממוצע במשק (כ־13.4 אלף שקל) הפער השנתי הוא סה"כ 320 שקל שתחסכו אצל חברות הביטוח על כל מיליון שקלים.

במילים אחרות, לצעירים בעלי שכר נמוך, או לאנשים מבוגרים יותר בעלי שכר נמוך ייתכן שיהיה עדיף לחסוך דרך בתי ההשקעות שכן הצבירה שלהם בקרן הפנסיה עדיין נמוכה ודמי הניהול מההפקדות נמוכים יותר.

ענת כנפו תבור, מנכ"לית אלטושלר שחם גמל ופנסיה, מציינת כי "לזכותה של רשות שוק ההון ייאמר שרפורמת קרנות הפנסיה הנבחרות (ברירת מחדל, נ"א) שינתה דרמטית את התחום, הכניסה תחרות והורידה משמעותית את דמי הניהול. בלי זה היינו באותו מצב של לפני עשור, שבו חברות הביטוח שולטות ודמי הניהול הם באיזור המקסימום האפשרי של 6% מהפקדות ו-0.5% מהצבירה, ואולי לא פחות גרוע - העמיתים לא היו מודעים לכך".

"בבחירת קרן פנסיה העדיפות במרבית המקרים הינה בית השקעות, בפרט לעמית מתחיל (כלומר צעירים בעלי שכר נמוך. נ"א)", אומר אייל שלזינגר, יו"ר לשכת היועצים הפנסיוניים. בכפוף לחריג אחד, "אם העמית קשור לגוף גדול או שרוצה לנהל את כספו כמו בבזאר טורקי של משא ומתן בחברות הביטוח, ניתן להתמקח ולהוריד את דמי הניהול אף מתחת לעלות בקרנות ברירות המחדל".

יורם לביאנט, יו"ר הוועדה הפנסיונית בלשכת סוכני הביטוח, מסכים ומוסיף כי "לחברות הביטוח אין את המחסום של 'ברירת המחדל' ולכן לקוחות עם כוח מיקוח גדול כמו עובדים בחברות של מעסיקים גדולים, משלמים דמי ניהול נמוכים אפילו יותר מקרנות ברירת המחדל". אבל יש לכך גם חיסרון: "מישהו צריך לסבסד את זה, ולכן אנשים אחרים משלמים דמי ניהול גבוהים יותר".

ובכל זאת, הוא אומר: "אצל בתי ההשקעות לא ניתן לשנות את דמי הניהול במשך 10 שנים. בחברות הביטוח כשאדם מפסיק להפקיד מאיזושהי סיבה חברות הביטוח מקפיצות את דמי הניהול למקסימום (0.5% מצבירה ו־6% מהפקדה. נ"א). כך הן יכולות לתת הנחות גדולות מצד אחד וגם לסבסד את זה כשהם דופקים את האנשים הקטנים". אורן ממיטב מסכים: "דמי הניהול בקרנות ברירת המחדל מובטחים ל־10 שנים, הציבור לא יודע לכמת את זה, אבל הפער יוצא עצום, בוודאי למי שעובר מקום עבודה וחברת הביטוח מקפיצה לו את דמי הניהול ל־0.5%. אפילו שינוי מסלול או משיכה חלקית הם טריגר להעלאת דמי הניהול. זה פער של אלפי שקלים ויותר".

השירות

בנתון הרשמי אין הבדל, אבל בשטח מרגישים אחרת

אחד החסמים הגדולים של הציבור במעקב וטיוב החסכונות שלו, הוא השירות בגופי הגמל והפנסיה השונים. אם כדי לעבור מסלול או להוריד דמי ניהול עליכם להמתין לנציג שעות ארוכות בשיחת טלפון, או לפנות זמן ממושך באמצע יום עבודה, ייתכן שתוותרו על הפעולה שאמורה להיות פשוטה יחסית ואולי גם לעלות לכם לא מעט כסף. על פי מדד השירות לשנת 2024 של רשות שוק ההון, יש מעט הבדלים באיכות השירות בין בתי ההשקעות לחברות הביטוח, אך הם זניחים יחסית. בתחום הגמל הפער הממוצע הוא 1.5 (ללא אינפיניטי הקטנה) ובתחום הפנסיה הפער הוא 3.4 נקודות (מתוך 100).

אלא שבשטח התחושות שונות. שלזינגר מלשכת היועצים הפנסיוניים מציין ש"ישנם גופים ובמיוחד בחברות הביטוח שמשך השירות הינו ארוך מאוד. לדוגמה, קבלת מידע תוך 60 ימי עבודה, או חברה שמחליפה טפסים בקצב גבוה ומקשה על פדיון כספים, או חברות ביטוח שמיהרו לקבל את העמית לתוכנית ובעת הפדיון יוצרות קשיים - תופעות אלו נפוצות יותר בחברות הביטוח".

לביאנט מסוכני הביטוח היה "שמח יותר אם החברות היו מתחרות יותר על שירות. אלא שבגלל דמי הניהול הנמוכים החברות מצמצמות תפעול ושירות רמת המקצועיות של כולם ירדה".

ירון שמאי, מנהל חטיבת חיסכון ארוך טווח ובריאות במגדל ביטוח ופיננסים, רואה את הדברים אחרת ומציין ש"מה שמייחד את חברות הביטוח זה עומק, ניסיון וגודל הקרן של חברות הביטוח… רק במגדל יש 30 אלף מקבלי קצבה פעילים בקרנות הפנסיה החדשות, לכל בתי ההשקעות יחד אין מספר כזה. זו נקודה מהותית כי לדעת לטפל בגמלאי ולתת לו שירות, להנפיק תלוש בצורה נכונה ועוד דברים היקפיים כמו מס צריך ידע וניסיון".

מה הכי חשוב?

כנראה לא הנתון שחשבתם עליו

מה מבין השיקולים הוא החשוב יותר? לדעת שלזינגר מלשכת היועצים הפיננסים, "שני הנושאים החשובים ביותר ללקוח הם דמי הניהול ורמת השירות, וזאת בשונה ממה שמקובל לחשוב שהתשואה הינה הגורם המרכזי. הסיבה היא שאמנם התשואה היא גורם חשוב ובעל משמעות גדולה אך אינו מובטח".

היועץ הפנסיוני, שי עופרי חולק וקובע ש"תשובה כנה ומקצועית היא שכיום אין הבדל בין חברות הביטוח ובתי ההשקעות, זו הבחנה מלאכותית. רוב חברות הפנסיה, כבר גדולות ועושות ניהול סיכונים כמו שצריך, דמי הניהול תחרותיים עד אימה וצונחים כל הזמן. אם תתמקח תקבל אותו דבר. ובאשר לתשואות? פעם גוף כזה ראשון ופעם גוף אחר ראשון. צריך להסתכל על התשואות ודמי ניהול ולעקוב שאין קטסטרופה, אבל אין קסמים".