נפילה של 80% בזרימת הכספים למסלולי S&P 500

בשנים קודמות המסלולים עוקבי S&P 500 היו הדבר החם בשוק ההון. בעקבות תשואות חזקות מאוד בשנים 2024-2023, עשרות מיליארדי שקלים של חוסכים ישראלים זרמו למסלולים הללו העוקבים אחר המדד שמשקף את ביצועי 500 החברות הגדולות בארה"ב, ואלה כבר מנהלים למעלה מ-280 מיליארד שקל בפנסיה, בגמל ובהשתלמות ובקרנות הנאמנות.

● רוצים לדעת מה תעשה הבורסה בתל אביב השנה? תקראו את הראיון הזה

● הצ'ק־ליסט הפנסיוני: מה חשוב לבדוק בחיסכון?

אלא שבשנה האחרונה התשואה במסלולים הללו מאכזבת במיוחד: 4% בלבד, לעומת 15% במסלול הכללי של קרנות ההשתלמות ו-25% במסלול המנייתי. זאת עקב הזינוק בבורסה המקומית מאז מבצע הביפרים בלבנון בספטמבר 2024 מחד, ושחיקת הדולר מול השקל מאידך.

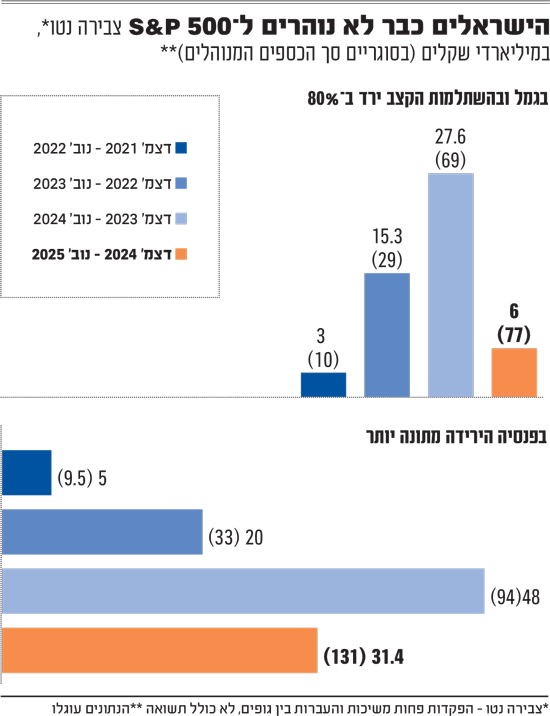

התוצאה לא מאחרת לבוא. גלובס בחן את השינוי באפיקי החיסכון לאורך שנת 2025, וההשפעה ניכרת: נפילה בכספים שזרמו למסלולים מחקי S&P 500. על פי הנתונים האחרונים שפורסמו, מאז דצמבר 2024 ועד נובמבר 2025, נרשמה במסלולים הללו "צבירה נטו" (הפקדות פחות משיכות והעברות, ללא תשואות) של 6 מיליארד שקל בלבד בגמל וההשתלמות, 80% פחות לעומת 27.6 מיליארד שקל שנצברו בהם בשנה שלפני כן. בסך הכול כ-77 מיליארד שקל בגמל ובהשתלמות עוקבים כיום אחרי המדד האמריקאי הפופולרי.

באשר לתחום הפנסיה, המצב "טוב" יותר עם ירידה של 35% בהפקדות לעומת השנה הקודמת, לסכום של 31.4 מיליארד שקל. בתחום הפנסיה יש כבר 131 מיליארד שקל שעוקבים אחרי ה-S&P 500.

צריך לומר את האמת, זה לא שהמדד האמריקאי עצמו הניב תשואה נמוכה - להיפך, הוא עלה בשנת 2025 ב-16%, מעל הממוצע ההיסטורי שלו (קרוב ל-10% בשנה). אלא שסיכון המט"ח התממש: השיפור במצב הגיאו-פוליטי של ישראל מאז מבצע הביפרים ויתר ההצלחות הצבאיות, הוביל להתחזקות משמעותית של השקל. או במילים אחרות, היחלשות הדולר מול השקל בשיעור של 12.5% מחקה את רוב התשואה של המסלול.

הטרנד בדעיכה?

תומר שפריצר, סמנכ"ל ארבע עונות מקבוצת אי.בי.אי, מציין כי "בחסכונות לטווח הבינוני כמו השתלמות, גמל להשקעה ופוליסות חיסכון, זרם הרבה פחות כסף. לצד זאת יותר כסף נע למסלולי מניות עם הטיה לישראל או מגודרי מט"ח".

גורמים שונים בשוק מעריכים שהטרנד של מסלולי ה-500 S&P נמצא בדעיכה. באחת מחברות הפנסיה הגדולות מציינים כי "קצבי ההפקדות החודשיים למסלול מחקה S&P היו בשיא בסוף 2024 ותחילת 2025, ומאז ירדו בכ-90%. דעיכת הטרנד, בחסות הייסוף בשקל וביצועי החסר של המסלול, הביאו לעלייה בפופולריות המסלול הכללי, לצד מסלול מניות ומסלול מניות ישראל, שנהנים מביקוש משמעותי וצמיחה מהירה בהיקף הנכסים". באחד הגופים האחרים הוסיפו כי זה "מצחיק לראות איך אנשים מקבלים החלטות הרות גורל רק בגלל התשואה של השנה האחרונה".

גורם שלישי, מנכ"ל של אחת מחברות הפנסיה, מציין שהכספים לא באמת התחילו לצאת מהמסלול בצורה משמעותית. זה יקרה להערכתו "כשהציבור יקבל את המכתב השנתי של התשואות, תוך כשלושה חודשים. אנשים יראו שהמסלול הניב תשואה נמוכה ויעברו לטרנד החם הבא, כנראה המסלולים בעלי ההטיה לישראל שסיפקו תשואה של עד 50% בשנה האחרונה. זה לא עניין של טוב או רע, זו פשוט ההתנהלות של אנשים".

מנגד, לטענת ישראל עטיה, מנכ"ל "המרכז לתכנון פיננסי" שמייעץ לבני משפחות אמידות, "אנחנו לא עדים לסיומה של הנהירה למדד האמריקאי, אבל בהחלט מדובר בסוג של התפכחות פיננסית של הציבור הישראלי.

"החוסכים הבינו שתשואות יכולות להיחתך דרמטית, בוודאי בגלל סיכון המט"ח. מנגד, הניהול המקומי האקטיבי הוכיח את עצמו השנה, כשהמסלולים הכלליים הציגו תשואות דו-ספרתיות מרשימות בגופים המובילים, מה שממחיש את היתרון שבפיזור נכסים חכם על פני היצמדות למדד בודד".

ההבדל בין הגמל לפנסיה

ובכל זאת, ההבדלים בין הפנסיה והגמל גדולים. לכאורה, אפשר היה לחשוב ששני מכשירי החיסכון המרכזיים של הישראלים יתנהלו בצורה דומה, אך בפועל כאמור נצפתה נפילה של 80% בתנועת כספים למדד S&P 500 בגמל וההשתלמות, לעומת ירידה של 35% בלבד בפנסיה.

בשוק מסבירים את הפער הגדול בכך שהחוסכים מתייחסים לכסף בשוק הגמל בצורה שונה מאשר בפנסיה. כך למשל, בעוד שבגמל להשקעה צריך להפקיד כסף בצורה אקטיבית, בפנסיה ההפקדה היא אוטומטית על 18.5% מהשכר (בקרנות ההשתלמות 10%).

אך זה אינו ההבדל היחיד. "בגמל והשתלמות הכסף 'חי' יותר את המציאות הכלכלית הנוכחית, ושם הציבור הרבה יותר אקטיבי בהשקעות", אומר שפריצר מאי.בי.אי. "לקוח בפנסיה חושב על השקעה ל-30 שנה ואומר לעצמו, 'אני לא יכול לתזמן שינויי מסלולים לטווח של שנה-שנתיים קדימה'. אנשים מניחים שב-30 שנה הדולר יחזור לאיתנו. ובנוסף ה-S&P 500 ייצר כנראה תשואה דו ספרתית גבוהה, ולכן לא כדאי לגעת בכסף".

שפריצר מסמן שני הבדלים נוספים. הראשון הוא שבפנסיה "יש גם אג"ח מיועדות, ולכן אין במוצר הזה חשיפה של 100% לשוק. כלומר יש בו מגוון מנגנוני הגנה, כך שזה עושה שכל להיחשף יותר דרכו למדד S&P 500 לטווח ארוך. בנוסף, בניגוד לגמל והשתלמות, בפנסיה ברוב החברות אי אפשר לעבור בצורה חלקית ולשלב בין כמה מסלולים, לא ניתן להעביר רק חלק מהכסף ל-S&P 500 או ממנו. זה מעבר מאפס ל-100%".

מה נכון לעשות כעת

במצב שנוצר, אחרי העליות החדות בישראל (יותר מ-100% במדדים תוך שנתיים), עטיה מהמרכז לתכנון פיננסי מעריך שנכון להקפיד כעת יותר על פיזור. "דווקא בשיא האופוריה, החוסך הישראלי חייב להיזהר משאננות ולא להסתמך על תשואות עבר", הוא אומר. "זה הזמן אחרי 3 שנים טובות לבחון מחדש את אלוקציית (תמהיל) החשיפה. קיימים מסלולים בקופות גמל, השתלמות, גמל להשקעה עם חשיפה ליותר ממדד אחד ואף עם פיזור עולמי".

שפריצר מאי.בי.אי מעריך מנגד שזהו דווקא הזמן להיחשף יותר למדד S&P 500, בוודאי "אם מסתכלים להרבה שנים קדימה. אף פעם לא היינו בעד לשים את כל הכסף במדד הזה, אלא לשלב. אבל דווקא כעת כדאי להגדיל חשיפה אליו, כשהדולר בשער שבין 3.15 ל-3.2 שקלים וזו נקודת כניסה יחסית נוחה למט"ח". יתרה מכך, באי.בי.אי "אומרים לאנשים לעבור ממסלולים מגודרי מט"ח למסלולים לא מגודרים, כי התשלום על הגידור כיום לא שווה את הערך שמקבלים".