1. האם זה מפתיע איש שאנשים שעוברים את מסלול הלימודים התיכוני ואף את המסלול החינוכי באוניברסיטאות או במכללות, יוצאים מפס הייצור החינוכי הזה בורים לחלוטין מבחינה פיננסית? ואני מתכוון אפילו לאלו שעוברים מסלול לימודים בכלכלה, ראיית חשבון או במינהל עסקים, שלכאורה אמורים להבין דבר אחד או שניים בהתנהלות פיננסית-צרכנית. כלומר, רובם לא ממש יודעים מה עלות האוברדרפט שלהם, ההבדל בין הביטוחים הרפואיים שלהם, ההבדלים בין קרנות הפנסיה - ובוודאי שלא כמה דברים הכרחיים על ביטוח סיעודי או אובדן כושר עבודה.

פנסיה מזכירה להם זקנה, משהו רחוק מאוד שניתן להזניח אותו כעת, כל השאר זה מסובך ומורכב מדי ואפשר לסמוך על הסוכן, המעסיק או מי שלא יהיה. בקיצור, עזבו אותנו, לא עכשיו, החיים ארוכים ותפסיקו לבלבל לנו את המוח עם מושגים מוזרים.

הם רק שוכחים שכל הידע הזה שווה, תלוי ברמת השכר שלהם, מאות אלפי שקלים לפחות עד היציאה לפנסיה, וכשמזכירים להם את הסכומים הללו - בדרך כלל גם נופל האסימון. כן, זה חשוב. אז על מי לסמוך?

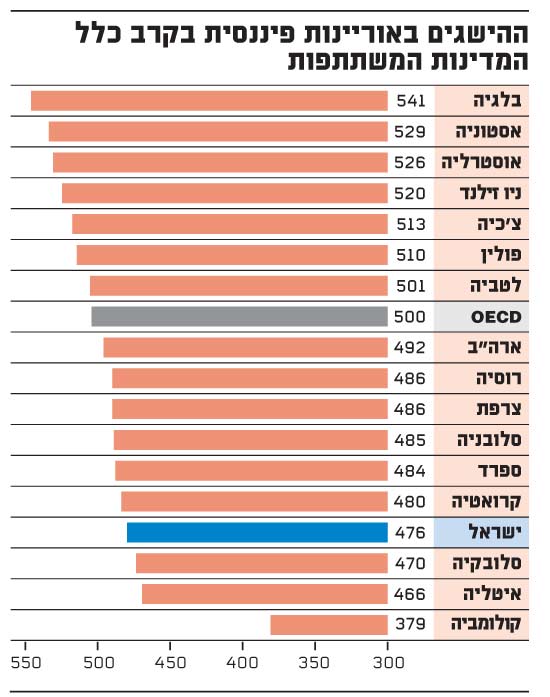

2. במחקר פיזה 2012 על אוריינות פיננסית, "התכבדה" ישראל במקום ה-14 מתוך 17 מקומות. למעשה, ישראל נמצאת "בחברה טובה" מבחינת הבורות הפיננסית, והמחקר גילה שהישגי מדינות נוספות בתחום אינו שונה סטטיסטית מזה של ישראל והן כוללות את ארה"ב, רוסיה, צרפת, סלובניה, ספרד, קרואטיה, סלובקיה ואיטליה. המחקר גם מצא שאין הבדל איכותי של ממש ברמת האוריינות הפיננסית בין ישראל במקום ה-14 לארה"ב, למשל, במקום ה-8. בראש הדירוג, אגב, נמצאות בלגיה, אסטוניה ואוסטרליה. כלומר, הבורות הפיננסית היא לא בהכרח נחלתם של הישראלים, היא בעיה כלל-עולמית.

זו הסיבה העיקרית שמאפשרת למתווכים במגוון התחומים הפיננסיים לגזור קופונים שמנים. בורות היא תמיד כר נרחב לגביית מחירים יקרים, בין אם בריבית האוברדרפט, בביטוחים עם פרמיות מנופחות או בדמי ניהול גבוהים בקרן הפנסיה. למרות ההתעוררות הצרכנית בנושאים הללו וההתעניינות ההולכת וגוברת של הציבור במצבם ובעתידם הפיננסי, הדרך עוד ארוכה והדרך תמיד מתחילה בהקניית ידע, כי ידע הוא כוח אדיר, ודווקא בעידן האינטרנטי הנגישות לידע הזה גבוהה, רק צריך רצון וקצת זמן. לא, לא צריך להיבהל, זה לא כזה מורכב, כפי שנהוג להפחיד אתכם, רק רוצים שתחשבו שזה מורכב.

ההישגים באוריינות פיננסית

3. היוזמה של בנק ישראל להקניית ידע פיננסי בתיכונים על רקע הבורות הפיננסית בישראל היא מבורכת וראויה לכל שבח, למרות שיש כאלו שהזדרזו לבקר אותה כיוון שעל תפקיד המורים הופקדו בנקאים בהתנדבות.

הביקורת הזו לוקה בחסר: אין מתווכים "אוביקטיביים" ומעולם לא יהיו כאלו, כי כל אלה שעוסקים בתחום הזה בהגדרה אינם אובייקטיביים. מה שחשוב הוא שמדובר באנשים שיש להם ידע וחשוב שהם יעבירו כמה דברים בסיסיים ממנו לאלו שאין להם אותו. הקניית הידע מתחילה כמו שצריך מהבסיס - מהכנסות, הוצאות, ריבית דריבית, ניהול תקציבי נכון, ניהול חשבונות בנק ועוד.

כל זה נחמד, כי אכן צריך להתחיל מהקניית ידע בסיסי, אבל זה בהחלט לא מספיק ומספק. לא מספק משום שזו בסך הכול יוזמה נחמדה אבל לא עוגן בלימודים. כלומר, החינוך הפיננסי חייב להיכנס ללימודי ליבה, כפי שהציעה ח"כ זהבה גלאון שאף הגישה הצעת חוק בעניין שירדה מן הפרק.

חינוך פיננסי חייב להפוך לשיעורי חובה בכל תיכון, והוא חשוב פי כמה ממקצועות אחרים, כבודם במקום מונח; זה לא מספיק ומספק משום שזה נחמד כבסיס, אבל משם צריך להתקדם להתנהלות פיננסית בשוק העבודה הכוללת היכרות עם מערכי המיסוי הישראלים, זכויות עובדים, וכמובן התנהלות פיננסית מול חברות הביטוח (רפואי, סיעודי, אובדן כושר עבודה) ומול הבנקים (עמלות, ריביות, משכנתאות ועוד).

4. נחזור לנקודת ההתחלה: אז על מי לסמוך? אוקיי, למדנו והכרנו את כל המושגים בחינוך הפיננסי, מי יעזור לנו לקבל החלטה? התשובה לכך: רק אתם, כי הכוח בידיים שלכם, בידיים של בני המשפחה שלכם והחברים שלכם - כל אחד וניסיונו הוא. זה כמו מדף בסופר שיש בו מוצרים פיננסיים מגוונים. המידע ההשוואתי נגיש וגם המחירים נגישים - כולל דמי ניהול ממוצעים בקרנות פנסיה ותשואות ממוצעות וכולל הכול. אחרי הקניית הידע, הכוח נמצא בידיים שלכם - וזה כוח ששווה מאות אלפי שקלים לפחות. לא תאספו אותו מהרצפה?

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.