1.

קחו כמה דקות והציצו בתשואות החיסכון ארוך הטווח שלכם בשנים האחרונות - תשואות החיסכון הפנסיוני שיש לכל אחד מאיתנו - בין שהן בקופת גמל ובין שהן בקרנות פנסיה, פוליסות משתתפות ברווחים או קרנות השתלמות. התשואה שקיבלתם על הכסף הפנסיוני שלכם ב-12 השנים שחלפו בין 2005 ל-2016 מתקרבת ל-7% בממוצע שנתי, 7% נומינלית ברוטו (לפני ניכוי דמי ניהול). נתוני 2017 די דומים לממוצע הרב-שנתי. אין ספק: מדובר בתשואה יפה מאוד, וכל אחד היה מרוצה אם היא הייתה שומרת על שיעורה בשנים הבאות. כולנו גם צריכים להודות לנגידי הבנקים המרכזיים ברחבי העולם שהנהיגו ריבית אפסית שהקפיצה את מחירי הנכסים - מניות, אג"ח ונדל"ן - ובסופו של דבר תרמה תרומה מכרעת לתשואה היפה הזאת בחיסכון הפנסיוני.

וזה בדיוק הזמן להזהיר: הסיכוי שהתשואות הללו יחזרו על עצמן בשנים הקרובות הוא נמוך מאוד. הלוואי שאתבדה, אבל אפשר לראות זאת בעצבנות ההולכת וגוברת בשוקי ההון, בתנודתיות הגבוה בשערי המניות וב"גילוח" התשואות החיוביות שהיו מתחילת השנה, בתוך זמן קצר. מלחמות הסחר עם סין הן תירוץ טוב לירידות, אבל הגורם הכי משפיע על השווקים היה ונותר הריבית. היא אמנם עדיין נמוכה באופן היסטורי, אבל בארה"ב כבר החלה מגמת העלייה, מגמה שתימשך השנה (צפויות שלוש-ארבע העלאות ריבית) ובדרך כלל השווקים מקדימים להגיב להתרחשויות העתידיות, בדיוק כפי שהגיבו בעלייה מהירה אחרי המשבר הפיננסי העולמי, כשקולות ההספדים על סופו של העולם עוד ממשיכים להדהד בתקשורת.

2.

אין סיבה, אם כן, להיות מאוכזב מביצועי הגופים המוסדיים המנהלים את כספי הפנסיה, וזה למרות הביקורת עליהם בנושא שמיטות החוב של כמה חברות מרכזיות במשק. בסופו של דבר, שמיטות החוב הללו לא השפיעו על התשואות ולא יכולות להשפיע כיוון שהן בהיקף מזערי לעומת ההון המנוהל.

האם, אם כן, אנחנו צריכים להיות שבעי רצון מהביצועים של הגופים המוסדיים? התשואה הזאת הרי גבוהה משמעותית מכל תשואה של פיקדון בנקאי שבו היה מונח הכסף לאורך אותה תקופה. בל נגזים. שימו לב שמדד האג"ח הסולידי הניב כ-5% בממוצע לאורך השנים ואילו מדד המניות הניב תשואה כפולה, כ-10%. לכן, התשואה שהניבו המוסדיים בשבילנו היא בטווח של המדדים.

זה רק מראה ש"מבחן הקוף", שמציב קוף במקום מנהל השקעות, מוכיח את עצמו בכל פעם מחדש. אם הכסף שלכם היה חונה בתעודות סל של מדדי מניות או מדדי אג"ח, לא היו צריכים בכלל גופים מנהלים וגם דמי הניהול היו נמוכים יותר. אבל זה דיון תיאורטי לחלוטין, כיוון שאיש לא מתכוון לשנות בשלב זה את מערכת הפנסיה הישראלית וההפרשות הפנסיוניות של כולנו ימשיכו לזרום בקצב אדיר מדי שנה למוסדיים.

3.

כשמדברים על ממוצעי תשואות, עושים כמובן הכללות, כמו בכל מדידת ממוצעים. כמובן, יש כאלה שהן מתחת לממוצע ויש כאלה שמעליו - יש מנהלי השקעות יותר טובים ויש שפחות טובים - כמו בכל מקצוע אחר. ההבדלים בין מנהלי ההשקעות, שאפשר לכנותם "איכות ניהול הכסף", מתורגמים לתשואה גבוהה יותר בתיק הפנסיוני שלנו והבדלים של אחוזים בודדים בתשואה לאורך שנים הופכים לעשרות ומאות אלפי שקלים, תלוי בהיקף החיסכון.

כפי שכתבתי לא פעם, איכות ניהול ההשקעות ובחירה במנהל הטוב ביותר חשובה לאין ערוך מבחינת דמי הניהול. אלה אינם חזות הכול. היום יש לחוסכים כוח מיקוח יותר גבוה, כוח ניידות הרבה יותר גמיש וגם מודעות הולכת וגוברת לחשיבות של ניהול הפנסיה שלהם. כל זה מאפשר לצרכנים לדרוש ולקבל דמי ניהול יותר נמוכים, מה שניכר בדיווחים של הקרנות עצמן על ירידה הדרגתית בדמי הניהול הממוצעים.

לכן, ההתמקדות צריכה לעבור גם לאיכות הניהול של הקרן שבה אתם חברים. נכון שדמי הניהול "אוכלים" מהתשואה, ולפעמים "אוכלים" אותה יותר מדי, אבל הדבר החשוב לא פחות הוא להבחין בקרן פנסיה שמניבה לאורך זמן תשואה גבוהה יותר ממתחרותיה, כי הרי תשואה גבוהה יותר לאורך חיי החיסכון היא קיצבה גבוהה יותר בגיל הפרישה.

הפרש שנתי של אחוז אחד בודד בתשואה עשוי להיות מתורגם להפרש של עשרות אחוזים לאורך כל תקופת החיסכון. גם פה קיימים כלי השוואה באתר של משרד האוצר, שמאפשרים לכל אחד לבחון את קרן הפנסיה שלו לעומת הממוצע בשוק ולעומת קרנות דומות לה. יש גם אפשרות לשנות את הרכב ההשקעות תוך כדי חיי החיסכון. בקיצור: קצת יותר ערנות, קצת יותר זמן שמוקדש לניהול החיסכון הפנסיוני וקצת יותר השקעה בתשומת לב לניהול החיסכון הפנסיוני הזה עשויים להשתלם מאוד.

4.

1.6 טריליון שקל, 1,600 מיליארד שקל, מונחים בתיקי החיסכון ארוך הטווח של המוסדיים, ואליהם מצטרפים מדי שנה כ-50 מיליארד שקל נטו, שזורמים לאפיקי החיסכון הפנסיוני. הזרם הזה ילך ויגבר מדי שנה, והכסף העצום הזה ירדוף אחרי תשואות. יותר מחצי מהסכום הזה זורם לקרנות הפנסיה החדשות, שנשלטות בעיקר על ידי ארבע חברות ביטוח (מנורה, מגדל, כלל והראל) וזו בדיוק הסיבה שכוחן של אותן חברות ילך ויגבר עם השנים.

כאן אני חוזר לאיכות הניהול ולדברים שכתבתי ערב חג פסח הראשון. יחסית לעולם, ההשקעות של המוסדיים בישראל במכשירי השקעה אלטרנטיביים נמוכה באופן משמעותי יחסית לעולם, לפי דוח בנק ישראל האחרון. מדובר בקרנות פרייבט אקוויטי, הון הסיכון, קרנות הגידור וקרנות הנדל"ן והתשתיות. נכון לסוף 2017 עומד התיק האלטרנטיבי של המוסדיים בישראל על כ-3.6% מסך תיק הנכסים, כ-57 מיליארד שקל בלבד. חלקן של קרנות ההון סיכון בזה הוא ממש מזערי. בהשוואה בינלאומית, עומד שיעור הנכסים האלטרנטיביים על כ-14%-15%, פי ארבעה מישראל.

בנק ישראל ניסה להסביר את ההשקעה הנמוכה בישראל והגיע לשתי מסקנות: האחת, הרתיעה מהשקעות שעלולות להניב הפסדים בטווח הקצר, במיוחד על רקע הדיווחים השוטפים החודשיים על התשואות במכשירי החיסכון. השנייה, הרגולציה הייחודית בתחום בנוגע לדמי ניהול כפולים שנוטה גם להרחיק את המוסדיים הישראליים מהשקעות אלטרנטיביות.

5.

השקעות אלטרנטיביות נשמעות כמו מכשיר השקעה מסוכן שעדיף להתרחק ממנו, אלא שזה רחוק מאוד מהמציאות. התעשייה הזאת מגלגלת כ-8 טריליון דולר בעולם, והיא מכשיר לגיטימי מאוד להשקעה. לא רק שזה מכשיר השקעה לגיטימי, זה מכשיר שהכה (שוב, בממוצע) את מדדי הייחוס ההשוואתיים, ולא סתם הכה אותם; הוא הכה אותם שוק על ירך.

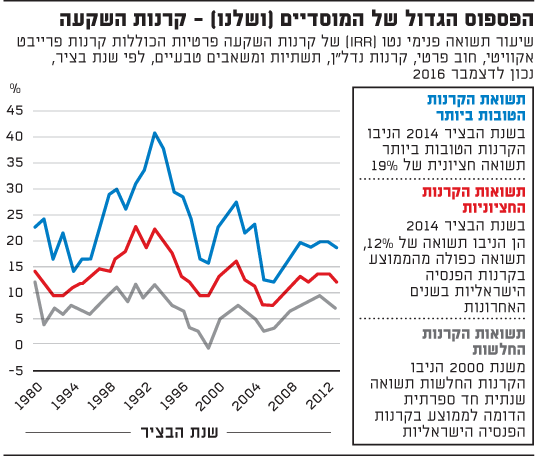

מדוח אחרון של חברת המחקר PREQIN עולה כי תשואות החציוניות של תעשיית קרנות ההשקעה הפרטיות כקבוצה (יש גם פירוט לגבי קבוצות המשנה, הכוללות את קרנות הפרייבט אקוויטי, קרנות הנדל"ן, משאבי טבע וחוב פרטי) נעו בין 10% ל-15% נטו בשנים האחרונות - הרבה יותר מכפי שהשיגו המוסדיים הישראליים בשנים האחרונות - כ-6% נטו. הקרנות החזקות ביותר הניבו תשואה של יותר מ-20% (ראו גרף) ואילו הקרנות החלשות הניבו כ-5%-10% ואף פחות בשנים האחרונות.

אפשר לחשב גם את ההפסד התיאורטי שנגרם לציבור החוסכים הישראלים, רק לשם התרגיל החשבונאי, כדי להמחיש עד כמה כולנו מפסידים מתת-ההשקעות של המוסדיים בהשקעות אלטרנטיביות. אם ניקח את התשואה הממוצעת של קרנות הפרייבט אקוויטי - כ-12%, נגיע למסקנה שהיא כפולה מהתשואה הממוצעת אצל הגופים המוסדיים. נניח שהמוסדיים הישראליים היו משקיעים 50 מיליארד שקל לפני 10 שנים בקרנות פרייבט אקוויטי. אז היה אפשר להגיע - בחישובי ריבית דריבית - לאובדן ערך של יותר מ-100 מיליארד שקל, סכומים די משמעותיים, גם אם פורטים אותם לתשואות שנתיות באחוזים.

השאלה היא, אם כך, מדוע המוסדיים מפגרים מאוד אחרי העולם בהשקעות מהסוג הזה? נכון, הם מגדילים אט-אט את ההשקעות בקרנות הללו אבל לא בקצב מספק, וייקח שנים רבות עד שהם ידביקו את מגמות ההשקעה בעולם ויסגרו את הפער הנרחב. אחת התשובות היא אמנם הרגולציה העקומה בישראל בדמי ניהול, אבל יש גם את עניין הידע והניסיון. בסופו של דבר, אנחנו חוזרים לאיכות הניהול.

כדי להשקיע בקרנות הטובות ביותר בחו"ל צריך לפתח ידע וקשרים, וזה מחייב השקעה ומחקר מתמשכים מצד המנהלים הישראלים, כולל פתיחת סניפים בחו"ל. הרי לבחירה במנהל קרן פנסיה כזה או אחר צריך להיות רציונל מאוד ברור: שהוא יצליח להכות את המדדים וגם את המתחרים שלו, והמטרה שלהם מנגד היא להוכיח לחוסכים שהם הטובים ביותר כדי למשוך עוד ועוד כסף אליהם. אם כל השחקנים יפנימו - הן המנהלים והן החוסכים - שהתחרות חייבת להיות על התשואות ועל איכות הניהול ולא רק על דמי ניהול, גם ההכרה הזו תתרום לזרימת הכסף להשקעות אלטרנטיביות.

הפספוס הגדול

eli@globes.co.il

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.