מי הזנב ומי הכלב? בדרך-כלל קשה לטעות בהבחנה מעין זו, אבל יש מצבים שבהם זה ממש לא גלוי לעין, ואז, טועים באותה הבחנה, פעם אחר פעם. מצב כזה הוא התנהגות הריביות בארה"ב. מקובל לחשוב שבמקרה הזה ה-"כלב" הוא הבנק המרכזי, הפדרל רזרב, המתכנס כל כמה זמן בחשיבות גדולה, ומודיע לנו על החלטתו.

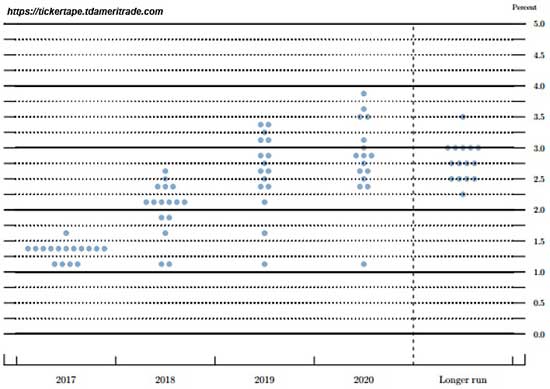

יתר על כן, וכסימן של חיזוק להשערה שהוא אכן הגוף המוביל בתחום, ניתן למצוא באתר שלו מטריצה של עליות (או ירידות) צפויות, וזאת לטווח ארוך למדי:

משה-שלום-ריביות-24-04

בסך הכל, יש הגיון גדול בחשיבה המייחסת את תנועת המחיר של הריבית כפונקציה של אותו מנגנון החלטות. הרי מדובר באוסף של מוחות, באמת מעולים, העוסקים כולם בכלכלה הגדולה והחשובה בעולם, ומגובים על ידי מודלים ששופרו עוד ועוד מאז שנת הקמתו של הפד, ב-1913.

יש לזכור גם שמדובר במבנה המכיל גם אלמנט מרכזי, בבירה וושינגטון, יחד עם סניפים אזוריים, המודדים את הנתונים המקומיים. בסך הכל מדובר במערכת משומנת היטב, אשר שולטת ב"דם" הזורם בעורקי הכלכלה האמריקאית בצורה הפרושה והיעילה ביותר, ובמיוחד על הצד המוניטארי שלה.

ועוד סיבה: הפדרל רזרב האמריקאי, אינו בנק מרכזי רגיל. הוא, למעשה, בנק פרטי, המוחזק על ידי הבנקים הגדולים שבמדינה, ואשר הקונגרס הפקיד בידו שלוש משימות ברורות: להשפיע על מנת לייצר תעסוקה מלאה, לשמור על יציבות מחירים, ולייצר תנודתיות נמוכה בעלות הכסף בטווח הארוך.

מעבר למשימות אלו התווספה משימה נוספת ב-2009, והיא הרגולציה של הבנקים, והשמירה על יציבות המערכת הפיננסית כולה. כל אלו רק מוסיפים ליכולת המעקב אחרי הנעשה ולכן על יכולת פוטנציאלית לקחת החלטות נבונות ובזמן.

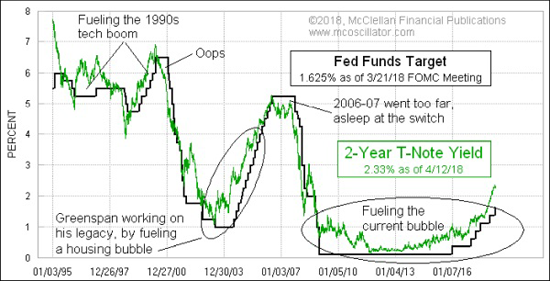

אחרי תיאור זה של מהות הפד, איך זה שיש המטילים ספק בשליטתו על המסלול של הריבית? הגרף הבא, מביתם של פרסומי מקללן, מראה זאת די בבירור:

משה-שלום-שוק-24-04

מה אנו רואים כאן? תחילה, הגרף באמת עוסק בטווח הארוך יותר, ומשתרע מ-1995 ועד עתה.

ישנו הקו השחור, המציין את הפעילות של הפד, דהיינו השינויים של מה שנקרא ה-FED Funds Rate. זו הריבית האפקטיבית למי שיכול לקבל מימון ב-"חלון" שלו, וזה אומר, כמובן, המוסדות הפיננסיים שיכולים לגשת אליו ישירות. מהם, אגב, זורם כל ההון המיוצר החדש, ודרכם מושמד ההון, כאשר הפד "סופג" נזילות לצורך מלחמה בגורמי אינפלציה או חימום יתר של הכלכלה.

העקומה הירוקה מציינת את מה שעושה השוק של איגרות החוב לשנתיים. תשואתן של אלו, דהיינו הריבית שמי שקונה אותן יקבל כתשואה, בכל רגע נתון. מיד אנו יכולים לומר כמה דברים ברורים: קיימת קורלציה מדהימה בין שני האלמנטים הפיננסיים האלו, שמו לב שהעקומה של ה-"השוק" מקדימה את זו של הפד, ושלישית, כאשר הפד מאחר או מקדים מדי, יש צרות.

נרחיב קצת על הנקודה האחרונה: הפד עוקב אחרי מה שנעשה בשוק ולא להיפך. פעם בצורה של בועה, על בסיס מחיר זול מדי של הריבית הרשמית כנגד התשואה שניתן לקבל בשוק, ופעם, בצורה יותר נדירה, של היצרות כלכלית, כאשר השוק מתמחר תשואה פחותה מן הניתן על ידי הפד. תופעה אחרונה זו קורת בעיקר כאשר תאוצת השלילה באג"ח גבוהה מיכולת התגובה של מנהלי הבנק המרכזי.

ואיפה אנו עכשיו? שימו לב לחלק האחרון של הגרף: השוק מתמחר תשואה הרבה יותר גבוהה (צורך בריסון אשראי) מאשר מה שמשתקף מן הריבית האפקטיבית של הפד. תופעה אשר החלה ברצינות באמצע 2016 אבל עכשיו מתחילה לתפוס תאוצה משמעותית. האם זה אומר שמחר בבוקר נקבל את מה שהיה לנו ב-2000 או 2007? לא, אבל זה בהחלט מחזק שני דברים ברורים: על פי ההיסטוריה המשתקפת מן הגרף הזה, ועל בסיס גודל שטח ה-"דשדוש" מ-2008 ועד 2016, החלק המסיים שעוד לפנינו צפוי להיות לא נעים בלשון המעטה.

■ הכותב הוא מנתח שווקים פיננסים.

*** אני מנתח שווקים פיננסיים, ולא יועץ השקעות מורשה. יובהר ויודגש כי כל האמור בכתבה, בניתוח שווקים זה, או בדוא"ל המוגש כאן, אינו מהווה ייעוץ השקעות, המלצה לפעולה מכל סוג שהוא, ואין בו שום אלמנט הלוקח בחשבון את הנתונים של הקורא, או המשתמש בחומר, ואינו מתחשב בצרכים הייחודיים לו. במידע, בניתוחים, בכל האמור כאן, או בחלקיו, אין, בכל אופן שהוא, חוות דעת, או העדפה, אשר אמורה להביא להשקעה כל שהיא במכשירים, כלים, ניירות ערך, או כל נכס פיננסי או אחר. יובהר ויודגש עוד, כי על הקורא, או המשתמש, לבדוק את המידע המתפרסם כאן, לאמת אותו, ולבחון את מידת התאמתו לצרכיו, להעדפות ההשקעה שלו. כמו כן, אין בחומר הכתוב, או המוצג, כדי להבטיח רווח, או תשואה, מכל סוג שהוא. יובהר, ויודגש עוד, כי במידע הנמסר כאן, עלולות ליפול טעויות, וכי אפשר שיחולו בו שינויים המתחוללים ללא אתראה מוקדמת. אפשר שגם יימצאו סטיות, בשיעור כזה או אחר, בין המתואר, או המצוין, בחומר הכתוב, לבין מצב הנכסים בפועל. יודגש ויובהר עוד, כי קבלת ההחלטה בדבר השקעה מכל סוג שהיא, במידה ונעשתה לאחר קריאת הכתוב בניתוחים המוצגים כאן, או על סמך נתוני שוק המוצגים בכתוב, היא על אחריותו של הקורא, או המשתמש, בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.