השנה הגרועה בפנסיה ובגמל מאז 2008 / צילום: Shutterstock, Monster Ztudio

הגופים המוסדיים מנהלי חסכונות הציבור ירצו להשאיר מאחור את הביצועים המאכזבים של שנת 2022, ולהיכנס בביטחון רב יותר ל-2023 בכל הנוגע לוודאות בתנאים המאקרו-כלכליים. שכן כפי שרבים מהם אומרים, אם יש משהו שהמשקיעים שונאים, זה חוסר ודאות.

● בנק אוף אמריקה: המניות בארה"ב עשויות לצנוח ב-10% לפני שיטפסו חזרה

● מניית טבע עלתה בכ־80% מהשפל: מה ישמור על המומנטום החיובי

● מה צפוי היום במדד המחירים לצרכן הישראלי לחודש דצמבר?

הם כמובן יודעים על מה הם מדברים. האי-ודאות באשר לגובה הריבית שיקבעו הבנקים המרכזיים, בהובלת הפד האמריקאי, והאינפלציה הגבוהה, בעיקר בארה"ב ובאירופה, הובילה את קרנות הפנסיה וקרנות ההשתלמות לסיים את השנה החולפת עם תשואות שליליות שלא נראו שנים ארוכות.

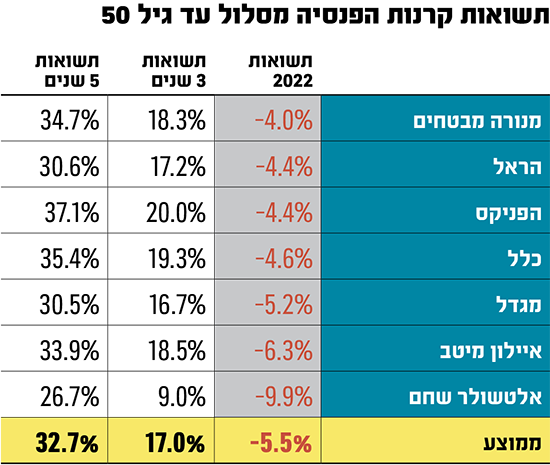

המסלולים המנייתיים של קרנות ההשתלמות סיימו את 2022 עם תשואה שלילית של 16% כמעט, ואילו המסלולים הכלליים, הסולידיים יותר, עם תשואה שלילית של 8%. גם בקרנות הפנסיה, המסלול לבני 50 ומטה, שאליו משויכים אוטומטית עובדות ועובדים שלא בחרו בעצמם מסלול אחר, סיים את השנה עם תשואה שלילית שעמדה בממוצע על יותר מ-5.5%.

זו הייתה השנה הגרועה ביותר מאז משבר 2008. היא הגיעה לאחר ששוקי המניות בעולם הציגו מגמה שלילית מאוד, כשבארה"ב מדד 500 S&P ירד ב-19.2%, מדד דאו ג'ונס ירד ב-8.6% ומדד נאסד"ק של מניות הטכנולוגיה ירד בשיעור תלול של 33%. גם בישראל נרשמה ירידה חזקה, אבל מתונה בהרבה; מדד ת"א-35 ירד ב-9.2% ות"א-125 ירד ב-11.8%.

"צריך חשיפה לארה"ב אבל השנה זה לא עבד"

מי שסיים את השנה עם התשואה השלילית הקטנה ביותר במסלולי ההשתלמות הכלליים היה מור, עם מינוס 6.13%, ואחריו בפער של יותר מ־1% מגדל, כלל והראל. במסלולים המנייתיים הראל השיגה את התשואה השלילית הקטנה ביותר, 14.4%, ואחריה מור, מגדל וכלל. בקרנות הפנסיה, במסלול לבני 50 ומטה, היחידה עם תשואה שלילית של פחות מ-4% היא מנורה מבטחים, שעקפה בחודש האחרון של השנה את הראל בשל תשואה עדיפה בדצמבר.

בכל אותם מסלולים, מי שסיים את השנה החולפת בתחתית הוא אלטשולר שחם, בעיקר בשל החשיפה הגדולה לחו"ל, ובמיוחד לשוק האמריקאי. בית ההשקעות הציג בקרנות ההשתלמות תשואה שלילית של כ-19% במסלול המנייתי, ושל 11.3% במסלול הכללי. קרן הפנסיה שלו סיימה את השנה עם תשואה שלילית של כ-10%.

יאיר לוינשטיין, בעלים ומנכ"ל של אלטשולר שחם פיננסים, מסביר בשיחה עם גלובס כי הפער בין אלטשולר והמתחרים נובע אך ורק מהבדלי אלוקציות בין ישראל לארה"ב. "הסיבה לחשיפה הגדולה שלנו לארה"ב היא השנים הרבות שבהן הכלכלה האמריקאית, ולא בכדי, ניצחה בגדול את כל הכלכלות האחרות, וגם 20 שנים קדימה היא תמשוך את הכלכלה העולמית.

"כשצריך לקבל החלטה לגבי אלוקציית עסקאות גיאוגרפית אנחנו מאמינים שצריך להיות עודף חשיפה לארה"ב. בשנה האחרונה זה לא עבד, וזה הפער שנוצר לנו אל מול השוק. כשמסתכלים על חצי השנה האחרונה, כשהשוק האמריקאי נותן תשואת יתר, חזרנו לשליש העליון, וביולי עד דצמבר אנחנו במקום שלישי.

"אחד היתרונות שאתה נמצא בשוק האמריקאי הוא היכולת לשנות חשיפות בקלות, צעד שבשוק הישראלי אף אחד לא יכול לעשות בלי לזעזע שוק. עם זאת, אנחנו עוקבים כל הזמן ומקבלים החלטות אונליין".

השנה הקשה דרדרה את התשואות המצטברות של מנהלות חסכונות הציבור גם בפרקי זמן ארוכים יותר, של שלוש וחמש שנים. מכיוון שמדובר בחיסכון לטווח בינוני-ארוך, כדאי לבחון את טווחי זמן אלו, ולא לקבל החלטות על סמך השנה האחרונה, ובוודאי שלא על סמך חודש בודד.

עם זאת, אפשר לראות כי אלטשולר שחם נמצא במקום האחרון גם בשלוש השנים וגם בחמש השנים האחרונות, והוא מציג לראשונה תשואה שלילית בשלוש השנים האחרונות (0.4%).

מור, שנכנס לשוק הגמל רק ב-2018, ולכן עוד לא מציג תשואה לחמש שנים, מוביל את הטווח של שלוש שנים עם תשואה כפולה מהממוצע במסלולים הכלליים, וכמעט משולשת במסלולים המנייתיים, פער שאותו הגדיל לנוכח תשואות היתר ב-2022.

אנליסט וילין לפידות, שסבלו משנה קשה, אפשרו למתחרים לצמצם מהם את הפערים. למרות שבטווח של חמש שנים הם עדיין מובילים בפער על השוק, בתשואה המצטברת לשלוש שנים לא מעט גופים כבר עקפו אותם.

"מה שסייע לאיזון הם הנכסים הלא סחירים"

כדי לסכם את השנה החולפת ולהביט הלאה על זו שרק החלה, גלובס כינס ארבעה מנהלי השקעות שסיימו את 2022 עם התשואות השליליות הנמוכות ביותר, כדי לשמוע מהם כיצד הם איזנו את האירוע הנדיר של ירידות מקבילות - הן בשוקי המניות והן בעולם האג"ח - ומה הם מתכננים לשנה הקרובה כדי שהתשואות בה יהיו גבוהות הרבה יותר.

"האיזון בתיק בין מניות לאג"ח לא היה טריוויאלי, ומה שסייע לאיזונו הם הנכסים הלא סחירים, בדגש על הריאליים, המניבים", אומר ארז מגדלי, מנהל ההשקעות של מגדל. "אצלנו מדובר בנדל"ן ותשתיות, שיש להם הגנה מובנית טובה יותר מאינפלציה.

"השקעות הנדל"ן בישראל, לדוגמה, נעשות בחוזים צמודי-מדד, וישנם גם חמישה פרויקטים גדולים שבהם אנחנו מעורבים כיזמים, שככל שהם התקדמו הם תרמו לתיקים. גם בתשתיות, רוב הפרויקטים הם עם הצמדה או עדכון תעריפים, וראינו את המנגנונים האלו בפעולה, גם בישראל וגם בחו"ל".

סמי בבקוב, מנהל ההשקעות של הראל, מציין גם הוא את משקל הנכסים הלא סחירים בתיקי העמיתים. "נכסים אלו מורכבים משלושה חלקים - אשראי לא סחיר, פרייבט אקוויטי ונדל"ן. שליש מהתיק שלנו הוא בריבית משתנה, מה שפגע בו הרבה פחות יחסית לחלק הקונצרני הסחיר".

לדברי ניר מורוז, מנהל אגף השקעות במנורה מבטחים, "אם משווים בין תשואות של גופים, אפשר לראות שמי שהמרכיב הלא סחיר שלו קטן, התשואות פחות טובות, ולהיפך. בשנה של ירידות כה חדות המרכיב הזה מייצר עוגן בתיק; גם כשיהיו שיערוכים של אותם נכסים לא סחירים, הירידות לא יהיו חדות כמו אלה שנרשמו במחירים של הנכסים הסחירים.

"בשנים האחרונות עשינו תהליך משמעותי בהשקעה בנכסים לא סחירים, עם דגש מיוחד על האשראי הלא סחיר, והרחבנו אותו מאוד. אף על פי שהאפיק הזה משוערך על פי מרווח הוגן, הוא עשה תשואות טובות בהרבה על האג"ח הסחיר, גם כי רובו מגובה בביטחונות, חלק גדול בתשתיות, וגם כי הדירוגים שלו מאוד גבוהים.

"גם בתוך המרכיבים האחרים בחוב הלא סחיר, בהשקעה באקוויטי למשל, התמקדנו בתחום התשתיות, וזה היווה הגנה מאוד טובה" מציין מורוז, "כי אנחנו משקיעים בדרך כלל בפרויקטים עם תעריפים מוצמדים למדד. יש לנו לא מעט השקעות בתשתיות בחו"ל, שהשוויים שלהן עלו כעת".

מורוז מוסיף כי השקעות נוספות באקוויטי שנתנו הגנה טובה הן נדל"ן למגורים להשכרה בחו"ל, גם באירופה וגם בארה"ב. "אלו חוזים שמתחדשים כל שנה, ומתאפשר להעלות את שכר הדירה עם הצמדה לאינפלציה. הביקוש למגורים מאוד גבוה, ובתקופה של מיתון זה הנכס האחרון שנפגע. השקענו במקביל כ-2 מיליארד שקל בהשקעות ישירות, פרטיות, והקמנו צוות ייעודי לתחום הזה".

שנה שבה נדרש להתאים את התיק תוך כדי תנועה

באשר לאג"ח, מגדלי מסביר כי כאשר הסתכלו במגדל על הריביות הנמוכות באג"ח בשנים האחרונות, היה ברור שתגיע התאמה, והיא אכן הגיעה, במהירות חדה מאוד. לכן, בשנים האחרונות, "הגדלנו בשיטתיות את החלקים האלו בתיקים כדי להגיע יותר מוכנים לתקופה הזו. מה שתרם בעיקר הן אג"ח בריבית משתנה, שהרבה יותר עמידות לשינויים בריבית, ובעיקר בחו"ל, שם הרכיב של הריבית המשתנה היה מאוד משמעותי".

לדברי ערן קלינסקי, סמנכ״ל השקעות מור גמל ופנסיה, בבית ההשקעות העריכו כבר במהלך 2021 שהשווקים יקרים מאוד. "הרגשנו גם שהאינפלציה הרבה יותר מסוכנת ושנראה העלאות ריבית מאוד משמעותיות ב-2022, ולכן נקטנו גישה מאוד דפנסיבית, כך שהתחלנו את השנה עם חשיפה מנייתית נמוכה יחסית, ומנגד עם תיק אג"ח סולידי במק"מ קצר, עם רכיב גבוה של אג"ח ממשלתיות בריבית משתנה".

באשר לתיק המניות, בבקוב מציין כי מה שאפיין את תיק המניות של הראל הוא חשיפה יחסית נמוכה למניות טכנולוגיה שהתאפיינו ברווחיות שולית או שלילית או בהנחות צמיחה עתידיות מאוד מאתגרות. תיק המניות היה חשוף יותר להשקעות במניות ערך בסקטורים פחות מחזוריים וגם במניות טכנולוגיה תזרימיות".

לדברי מגדלי, בהיבטים הסחירים זו הייתה שנה שבה נדרש להתאים את התיק תוך כדי תנועה, בעיקר במעבר לחברות ממונפות פחות, שצפויות היו להיפגע פחות מעליית הריבית, אם זה בנדל"ן או בסקטורים דפנסיביים יותר, כמו בריאות וצריכה בסיסית.

2023 תהיה טובה יותר להשקעות ופחות לכלכלה"

במבט קדימה, מנהלי ההשקעות אופטימיים יותר לגבי 2023, לפחות באשר לתשואה. "האי-ודאות לקראת 2023 גבוהה מאוד, בעיקר בהתייחס ל'דביקות' של אינפלציית הליבה", מסביר בבקוב. "ככל שהיא תהיה דביקה יותר, סביבת הריבית יכולה להיות גבוהה וממושכת יותר. למרות האי-ודאות, ובזהירות רבה, אומר ששנת 2023 תהיה שונה מ-2022, שהייתה גרועה מאוד להשקעות, למרות שהייתה טובה יחסית לכלכלה. כך, 2023 תהיה גרועה לכלכלה ושנה טובה יותר להשקעות.

"להערכתנו הריבית תפסיק לעלות בשנה הזו, והתשואה השוטפת על תיק האג"ח, יחד עם תמחור ממוצע היסטורי של המניות, אמורים להניב במסלולים הכלליים תשואה חיובית. השוק מניח ירידת ריבית מהירה ומוקדמת מדי, ולכן נכון יותר בנקודת הזמן הזו להמשיך להתמקד במניות ערך ופחות במניות צמיחה".

גם קלינסקי ממור אומר דברים דומים. "לאור ההאטה, שתגיע בחלק מהכלכלות המובילות גם למיתון, אנחנו זהירים מאוד עדיין באפיק המנייתי, ובמבט קדימה האפיק המעניין ביותר הוא האג"חי, ואנחנו עדיין מגדילים חשיפה אליו, למרות שזה לא אומר שלא צריך להשקיע במניות. במבט קדימה אני אופטימי יותר, כי לדעתנו המיתון לא יהיה חריף, ובטח לא עמוק כמו ב-2008 או בהתפוצצות בועת הדוט.קום בתחילת שנות ה-2000.

"בשורה התחתונה", מוסיף קלינסקי, "למרות שבחודשים הקרובים עדיין לא יהיה פשוט, נוצרות כבר הזדמנויות בשווקים, ונוכל לטייב את תיק המניות בחברות איכותיות. להערכתנו, התשואה הממוצעת בשנים הקרובות תהיה טובה מאוד למשקיעים, במיוחד מול שנת 2022".

"להסתכל על התחומים שלא הובילו ב-2022"

ואכן, לקראת השנה הם מסמנים כמה כיוונים מעניינים. "אפשר לחזור להסתכל דווקא על התחומים שלא הובילו ב-2022. הטכנולוגיה למשל, ואני מדבר על החברות המובילות והגדולות, שחטפו לא מעט בשנה שעברה, ועכשיו התייעלו, פיטרו וקיצצו בשומנים", מסביר מורוז ממנורה מבטחים. "חברות כמו נבידאה, פייסבוק ואמזון יש להן תקומה, כי הן בכל זאת חברות עם מובילות טכנולוגית, הרבה כסף בקופה ויכולת לרכוש חברות אחרות. זוהי עדיין לא הטכנולוגיה של פעם, עם חברות הצמיחה, מכפילים גבוהים ואפס תזרים".

הוא מציין גם את סקטור הבריאות, שהוא יותר דפנסיבי, ואת התעשייה הביטחונית, כי המתיחות הגיאופוליטית לא תקטן, ומדינות מגדילות את תקציבי הביטחון. "גם הנדל"ן המניב, שחטף באירופה ובארה"ב, יהיה מעניין כשהעצירה בעליות הריבית תביא לתיקון בתחום הזה. פחות אולי במשרדים, שעדיין סובלים מחולשה, אבל גם בהם יהיה תיקון כלפי מעלה".

מגדלי אומר, מצידו, כי תחום שיתקדם בשנים הבאות - ובמגדל רוצים להיות חזקים בו - הוא המשך ההתמודדות עם משבר האקלים על ידי השקעות ירוקות.

"לא רק אנרגיה מתחדשת, כפי שעשינו בשנים האחרונות, אלא גם דברים טכנולוגיים יותר להתמודדות עם משבר האקלים, והפחתת פליטות גם מחוץ לתעשיית החשמל.

"שינויים שנעשו השנה בחקיקה גם בארה"ב וגם באיחוד האירופי מחזקים מאוד את המגמה הזו, ואנחנו נשקיע יותר בראייה רב-שנתית. זה מקום טוב מאוד להיות בו".

תחום אחד שבו כולם מסכימים הוא שסין תישאר גורם משפיע על הכלכלה העולמית, אך לא כולם חושבים שהיא המקום להשקיע בו. "הגדלנו חשיפה לשווקים מתעוררים, ביניהם גם לסין, לאור התשואה בחודשים האחרונים, לאחר שינוי המדיניות כלפי הקורונה (הדבקת עדר במקום מדיניות של אפס סובלנות, ר' ו'). זה היה טריגר עבורנו להגדיל חשיפה לסין, וגם למזרח הרחוק, למעט יפן, שם אנחנו יותר חוששים לגבי המדיניות המוניטרית, ולכן חושבים שהחשיפה צריכה להיות נמוכה יותר", מסביר קלינסקי.

מורוז מוסיף כי הפתיחה מחדש של סין תביא לביקוש בעולם לחומרי גלם, וכי כל סקטור חומרי הגלם, מתכות וכד', יצמח בשנה הקרובה, תוך הפיכת סין לקטר חשוב.

"הדולר ישנה כיוון וייחלש מול מטבעות אחרים, וזה יעשה טוב לשווקים המתעוררים, יחד עם הצמיחה של סין, שתשפיע על הצמיחה בכל דרום מזרח אסיה. גם ברזיל, הודו - שתמשיך עם הצמיחה שלה - ומקסיקו יהיו מקומות שטוב להשקיע בהם", אומר מורוז.

מנגד, בבקוב מציין כי בהראל אומנם ממוקדים ב-2023 בהתנהלות של הכלכלה הסינית, אך לאו דווקא במניות סיניות. "שינוי המדיניות לגבי הקורונה הוא כן אירוע דרמטי, אבל זה לא אומר שאנחנו נסיט לשם השקעות, כי השוק הזה לא מספיק שקוף והרבה גורמים לא כלכליים משפיעים עליו".

לדברי קלינסקי, מבחינה גיאוגרפית יש יותר סיכונים עכשיו בישראל. "השוק בישראל תפקד היטב, בעוד שבחו"ל - בדגש על ארה"ב - השווקים תפקדו הרבה פחות טוב עד לרבעון האחרון של השנה. רוב החשיפה היום היא לארה"ב, אבל יש יותר איזון ופיזור, גם באירופה, שם התמחור נמוך יותר".