לוח עם נתוני שוק האג''ח / צילום: Shutterstock

הכותב הוא מבעלי בית ההשקעות מיטב

אין לראות באמור המלצה או תחליף לשיקול-דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

שוק איגרות החוב הממשלתיות בעולם נהנה בעבר במשך יותר מעשור מרצף של תשואות חיוביות, לעיתים גם גבוהות מאוד. זאת, הודות למדיניות של הבנקים המרכזיים - לשמירה על ריבית אפסית כמעט, אפסית ממש, ואפילו עד רמה שמתחת לאפס. אם לא די בכך, חלק מהבנקים המרכזיים, ובראשם אלו של ארה"ב ואירופה, רכשו באופן אגרסיבי איגרות חוב של ממשלותיהם, שנקלעו לגירעונות גדולים.

● זמן אג"ח: האפיק הסולידי שמציע תשואה שנתית של 6% בסיכון נמוך

● רשתות האופנה לא התכוננו נכון לחורף, ומשלמות מחיר | ניתוח

● ההערה שצירפו באוצר לתחזיות: "שורר חוסר ודאות בנוגע למדיניות הפיסקלית של הממשלה"

כל המהלכים האלה נועדו לחלץ את הכלכלה העולמית מהמשבר הגלובלי אדיר הממדים שניחת עליה ב-2008.

אולם באיגרות חוב אין "ארוחות חינם"; עודף התשואה שאלו העניקו בעבר מעבר לריבית השנתית המובטחת בהן, בא על חשבון מה שהן יעניקו בעתיד. וכך למשל, אג"ח ממשלת גרמניה באירו לשנתיים נסחרה זמן רב (בין אוגוסט 2014 לאפריל 2020) בתשואה שלילית.

המשמעות הייתה, שמי שרכש אותן בתשואה שלילית של נניח 0.6% לשנה, ועתיד היה להחזיק בהן 10 שנים, היה צפוי להפסד נומינלי של 6% ולהפסד ריאלי גבוה בהרבה. כי גם כאשר האינפלציה הייתה נמוכה בהרבה מהיום, היא עדיין הייתה קיימת.

המציאות ההזויה הזו העניקה כצפוי רוח גבית לשאר אפיקי ההשקעה, ובראשם האג"ח הקונצרניות והמניות, ובניגוד למקובל בשווקים הפיננסיים, המניות והאג"ח הממשלתיות התנהגו באותו אופן והלכו יד ביד, תוך מתאם חיובי מושלם ביניהן.

למציאות הפנטסטית הזו היו גם מחירים - גירעונות הולכים וגדלים של מדינות מובילות, ניפוח מאזנים של בנקים מרכזיים, ניפוח של מחירי מניות ואג"ח וכן של מחירי נכסים ריאליים, בעיקר נדל"ן ברחבי העולם.

עם הזמן התברר שלמדיניות הזו יש מחיר נוסף, שקוראים לו אינפלציה, תוצר של עודפי נזילות עצומים. מה שהעיר את האינפלציה מתרדמתה היחסית במשך עשור הייתה התפרצות הקורונה, שתרמה לה מאוד - הן מצד ההיצע והן מצד הביקוש.

ההיצע פחת, עקב סגרים והשבתת מפעלים במדינות רבות, ובעקבות הפגיעה בשרשראות האספקה. מצד הביקוש נוספה נזילות גדולה למשקי הבית, הודות למענקים ממשלתיים, וזו התבטאה במיוחד בחגיגות ה"יציאה" מהקורונה.

מ"שב ואל תעשה" להעלאות אגרסיביות

הבנקים המרכזיים לא תפסו בזמן אמת את עוצמת התפנית באינפלציה, והתייחסו לשינוי הכיוון כמשהו זמני. אבל אז הגיעה הפלישה הרוסית לאוקראינה, והבהירה להם את טעותם. וכך, ממדיניות של "שב ואל תעשה", הם עברו למדיניות אגרסיבית מאוד של העלאות ריבית.

התוצאה לא איחרה לבוא. ב-2022 האג"ח הממשלתיות ברחבי העולם התרסקו בשיעור הגבוה ביותר מאז האינפלציה של סוף שנות ה-70 של המאה הקודמת. אג"ח ל-10 שנים של ממשלות גרמניה ובריטניה ירדו בין 17% ל-20%, ואג"ח כללי של ממשלת ישראל ירדו בכ-9%.

ההתרסקות שלהן לוותה בירידות חדות במדדי המניות, ולעיתים אף הייתה בשיעור גדול יותר. וכך, גם בעת העליות וגם בעת הירידות היה מתאם חיובי בין התנהגות שני הנכסים הללו: איגרות חוב ומניות.

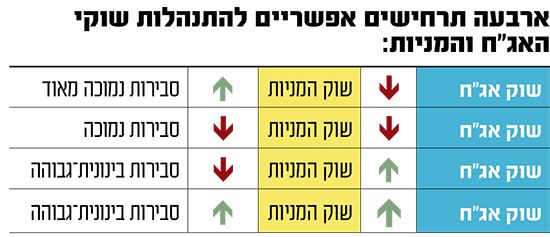

מה הלאה? האם הקשר החיובי הזה, שאינו שכיח, ייפרם ב-2023, וההתנהגות שלהן תהיה הפוכה: כלומר, איגרות החוב יעלו והמניות יירדו, או שאיגרות החוב יירדו אבל המניות יעלו? או שבכל זאת הקשר בהתנהגות שלהן יישאר חיובי: שתיהן יעלו או שתיהן יירדו.

ונתחיל בתרחישים הפחות סבירים. תרחיש לא סביר אחד הוא, שהמגמה של 2022 תימשך גם ב-2023, ותחול ירידה גם במניות וגם באיגרות החוב הממשלתיות. ועם זאת, זה בכל זאת עלול לקרות אם האינפלציה, שכרגע מראה סימני התקררות הדרגתיים, תרים שוב את ראשה, ותאלץ את הבנקים המרכזיים להעלות את הריבית באופן אגרסיבי יותר ממה שהשווקים צופים כעת.

תרחיש אחר שאינו סביר הוא שהמניות יעלו והאג"ח יירדו. הסיבה: ירידות באג"ח יכולות להגיע בעיקר כתוצאה מהמשך מדיניות העלאת הריבית האגרסיבית של הבנקים המרכזיים, והדבר ייתכן אם תימשך האינפלציה הגבוהה.

שני תרחישים ברמת סבירות גבוהה יותר

אז נשארנו עם שני תרחישים ברמת סבירות גבוהה יותר. לפי תרחיש אחד, גם האג"ח וגם המניות יעלו, בהיפוך גמור למגמה של 2022 כאשר שתיהן ירדו. זהו תרחיש עם סבירות בינונית-גבוהה, שכן מחירי המניות אינם נמוכים, וכל עוד התשואות שניתן לקבל על אג"ח ממשלת ארה"ב ל-5 שנים ול-10 שנים הן 3.6% ו-3.5% בהתאמה, ואג"ח קונצרניות בארה"ב, בדירוג גבוה של AA, מעניקות תשואה שנתית לפדיון של כ-6%, קשה לראות עלייה משמעותית במניות, שההאטה הכלכלית והאינפלציה תפגע ברווחים של רבות מהן.

אז מדוע לתרחיש הזה אני מעניק סבירות בינונית-גבוהה? כי תיתכן סיטואציה שבה הריביות יתקרבו מאוד לשיא שלהן, ואז השוק יתחיל לתמחר הפחתות ריבית, מעבר למה שהוא עושה כבר היום. דבר זה יתבטא בעליות שערים באג"ח ובירידה בתשואה לפדיון שלהן ושל האג"ח הקונצרניות, וברגע שהן יהוו אלטרנטיבה אטרקטיבית פחות, שמתחרה פחות במניות, תיפתח האפשרות לשערי המניות לעלות, אם כי במתינות.

התרחיש השני שאיתו נשארנו הוא בעל סבירות דומה, ולפיו תחול עלייה בשערי איגרות החוב וירידה בשערי המניות. בכל מקרה, עוצמת העלייה וגם עוצמת הירידה יהיו מתונות.

ולבסוף, התייחסתי עד כה לאיגרות חוב ממשלתיות כאילו הן עשויות מקשה אחת, אבל ברור שהן לא. לא רק שיש הבדל בין איגרות חוב של ממשלת ארה"ב ובין איגרות חוב של ממשלת יוון, למשל, אלא שיש גם הבדל בין איגרות חוב של ממשלת ארה"ב ובין איגרות חוב של ממשלת גרמניה, או של ממשלת בריטניה, וגם בין איגרות חוב של ממשלת גרמניה לאלה של איטליה, או לאלה של פורטוגל, למשל.

הדברים מכוונים כאן בראש ובראשונה לאיגרות החוב של ממשלת ארה"ב שנחשבות מקלט בטוח, נמל מבטחים לעת צרה.

לעומת זאת, איגרות החוב של ממשלת גרמניה, וגם של ממשלת בריטניה, מציבות אתגר לא פשוט למשקיעים. איגרות אלו ל-10 שנים נושאות תשואות שנתיות לפדיון של 2.2% ו-3.4%, בהתאמה.

הריבית בגרמניה (באירופה) היא 2%, והאינפלציה השנתית עומדת על 9.2%. הריבית בבריטניה עומדת על 3.5%, והאינפלציה השנתית על 10.5%.

לריבית באירופה ובבריטניה יש עוד הרבה לאן לעלות, הרבה יותר מאשר ארה"ב, שעשתה את רוב העבודה, ולכן השקעה באיגרות החוב שלהן מסוכנת, למרות הנטייה שלהן להתנהג דומה לאיגרות החוב של ממשלת ארה"ב.