אמיר ירון וג'רום פאוול / צילומים: AP, עיבוד: טלי בוגדנובסקי

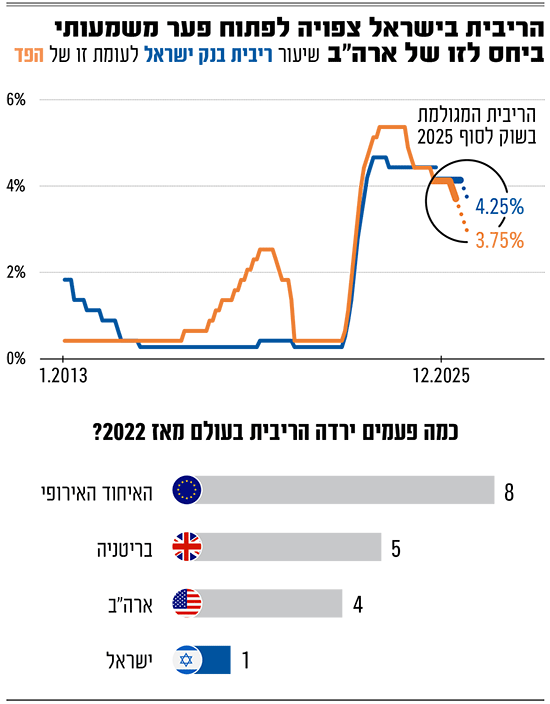

לראשונה לאחר יותר מ־10 שנים, לאחר שאתמול הוריד הפדרל ריזרב את הריבית בארה"ב ל-4.25%, הריבית של הבנק המרכזי בארה"ב נמוכה יותר מזו של בנק ישראל. הפד צופה עוד שתי הורדות עד סוף השנה, כך שהריבית צפויה לרדת בלפחות 0.5% ואף יותר.

● המאבקים בבנק ישראל מחריפים: הנגיד תקף פומבית את הוועד, שלא נותר חייב

● תשעה חודשים של ציפייה: האירוע שכל הכלכלה העולמית מחכה לו מגיע

לעומת זאת, בארץ הכלכלנים מביעים ספק בנוגע להתממשות מהלך דומה בהחלטה הקרובה. בישראל לא צפוי להירשם שינוי בהחלטה הקרובה (29 בספטמבר), אך גם אם הוועדה המוניטרית בראשות הנגיד פרופ' אמיר ירון תחליט על הפחתה, הפער כנראה יישמר, מאחר ולא צפויה הורדה של 0.5%.

השקל יתחזק, אך הצרכן לא תמיד ירוויח מכך

בצל האי־ודאות המקומית, מגבלות ההיצע ורמת האינפלציה, בנק ישראל מתקשה להצטרף למגמה הגלובלית של הורדות הריבית. מאז משבר האינפלציה העולמי, שהחל ב־2022 ולווה בהעלאות ריבית היסטוריות, ביצע בנק ישראל הפחתה אחת של 0.25% בחודש ינואר 2024. מאז עומדת הריבית על רף של 4.5%.

מהשקל, דרך נוטלי המשכנתאות ועד לבורסה ולמשקיעים הזרים: מה יקרה כשהריבית בישראל תהיה גבוהה מאשר בארה"ב?

פערי תשואות בין מדינות - כלומר, ההבדל בין הריביות או התשואות על איגרות חוב ממשלתיות - משפיעים על הביקוש, וממילא על שער המטבע ועל שוק האג"ח. כאשר מדינה מסוימת מציעה תשואה גבוהה יותר למשקיעים זרים, הם נוטים להעביר כספים אליה כדי להרוויח יותר.

כתוצאה מכך, המטבע המקומי מתחזק, כי יש יותר ביקוש אליו על מנת לרכוש נכסים פיננסיים באותה מדינה. ממילא, התחזקות השקל עשויה לקרוץ למשקיעים זרים להכניס הון זר לארץ, במקביל להוזלת עלויות היבוא ומיתון לחצי האינפלציה.

שקל חזק לרוב נתפס כטוב לצרכנים בטווח הקצר - הוא מוזיל את המוצרים המיובאים, מפחית לחצי אינפלציה ומגביר את כוח הקנייה של משקי הבית. עם זאת, בטווח הארוך יש גם צדדים שליליים: שקל חזק מקשה על יצואנים, מצמצם רווחיות ופוגע בכדאיות השקעות בישראל. אם מצב זה נמשך, הוא עלול להוביל להאטה במשק, לפגיעה בתעסוקה ובשכר.

במקביל, אג"ח מדינה עם תשואה גבוהה הופכות לאטרקטיביות יותר. הביקוש הגובר אליהן מעלה את מחירן, ובסופו של דבר התשואה שלהן נוטה להתאזן כלפי מטה, משום שמחיר האג"ח ותשואתן הפוכים בתנועותיהם.

אולם, מה שחשוב באמת מבחינת המשקיעים הם פערי הריביות הריאליות. כלומר, הריביות בניכוי האינפלציה, ובפרט הציפייה לפערי הריביות בעתיד. מחלקת המחקר של בנק ישראל צפתה בעדכון האחרון שלה כי האינפלציה בארבעת הרבעונים המסתיימים ברבעון השני של 2026 תהיה 2.2%. מה שאומר ריבית ריאלית של 2.3%, אם הריבית תיוותר על 4.5%. כיום האינפלציה עומדת על 3.1%, ולכן הריבית הריאלית היא 1.4% - עדיין גבוהה מהריבית הריאלית בארה"ב. בהנחה של שתי הורדות ריבית השנה בארה"ב עם אינפלציה של 2.9%, הריבית הריאלית תרד שם ל־1.1%. במחלקת המחקר של UBS צופים כי התשואות הריאליות צפויות לרדת עוד, ככל שהפד יחזור למדיניות מוניטרית מרחיבה, בעוד שהלחצים האינפלציוניים נמשכים.

השפעות נגדיות על השקל

הציפייה המגולמת להורדת הריבית בארה"ב כבר החלישה בעבר את הדולר מול סל המטבעות, למרות שהתייצב לאחרונה. מדד הדולר (DXY), שמודד את הדולר מול ששת המטבעות הנסחרים ביותר (האירו למשל), ירד ב־10% מתחילת השנה, בין היתר כתוצאה מהציפייה להורדת ריבית.

שוק המט"ח הוא שוק עמוק המושפע ממספר רב של גורמים, והריבית היא רק אחד מהם. בין היתר, ישפיעו על השקל גם מאזן התשלומים של ישראל והסיטואציה הגיאופוליטית. גם צעדים פיסקאליים של הממשלה, שנתפסים בשווקים כלא אחראיים, בין היתר בגלל הכניסה לשנת בחירות, עלולים להשפיע לרעה על כוחו של השקל ועל הרצון של משקיעים לקנות את המטבע הישראלי. אלכס זבז’ינסקי, הכלכלן הראשי של בית ההשקעות מיטב, סבור כי "לפערי הריביות יש פחות השפעה על שער החליפין בעת הזו לעומת ההשפעה הביטחונית ופעילות הזרים בשוק.

הנקודה שבה הפער הופך משמעותי

מדינות מרכזיות אחרות כבר הספיקו לבצע שורה של הקלות. לדוגמה: באיחוד האירופי הריבית עומדת כעת על 2.15%; בבריטניה על 4%; ובקנדה 2.75%. בארה"ב, כאמור, הצפי הוא לפחות לשתי הורדות ריבית עד סוף השנה. בישראל התמונה יותר מורכבת, ובתרחיש פסימי הריבית עלולה לא לרדת השנה כלל.

"אם הריבית אצלנו תישאר ב־4.5% ובארה"ב תרד בסוף השנה ל־3.75% או פחות, נהיה המדינה עם הריבית הכי גבוהה בין המדינות המפותחות, מה שיגרום לשינוי גדול יותר - התחזקות השקל, הביקוש לאג"ח מקומיות ומחירי היבוא יירדו, מה שעשוי להשפיע לטובה על האינפלציה", אומר ז'בזינסקי. להערכתו, בנק ישראל עשוי לנקוט הפחתה כבר החודש.

מודי שפריר, אסטרטג ראשי שווקים פיננסיים בבנק הפועלים, פסימי יותר בנוגע לאפשרות שבנק ישראל ינקוט מהלך כבר החודש. להערכתו, הדבר יקרה רק פעם אחת עד סוף השנה - בחודש נובמבר. במקרה כזה, צפוי להיווצר פער ריביות של 0.5% לטובת ישראל. שפריר טוען, כי הפער הזה כבר מגולם בשווקים ובשער החליפין.

הצד השלילי: הלחץ על המשק יישאר

הריבית הגבוהה משליכה על רבדים רחבים במשק הישראלי. שוק הנדל"ן בקיפאון - הקבלנים המחזיקים בקרקעות סובלים ממשקולת כבדה, שגורמת להם לשלם ריבית גבוהה, ומקשה עליהם ליטול התחייבויות חדשות. במקביל, נוטלי המשכנתאות מתמודדים עם התייקרות דרמטית של ההחזר החודשי, ובאופן כללי היכולת והתיאבון לרכוש דירה יורדים בשל הוצאות המימון הכבדות. גם עלויות האשראי הצרכני של משקי הבית ושל העסקים הקטנים והבינוניים מושפעות בקשר ישיר מריבית בנק ישראל. מנגד, בבנק ישראל חוזרים ומדגישים כי אינפלציה גבוהה, אותה מנסה ריבית גבוהה לצנן, פוגעת בציבור הרחב קשה יותר, בדגש על השכבות החלשות.

שר האוצר בצלאל סמוטריץ' ביקר לאחרונה את מדיניות הנגיד בנושא הריבית, ואיים כי יפחית מסים אם לא תבוצע הקלה בקרוב. ההיסטוריה מראה שזה אינו צעד מומלץ, וכי התגובה בשווקים למדיניות מסוג זה לרוב שלילית, כך שהיא אינה משיגה את תכליתה. יתרה מכך, צעד כזה, ואפילו רק איום לנקוט אותו, מרחיקה את הורדת הריבית, ולו בגלל החשש שהגירעון יגדל והאינפלציה תרים ראש. כך או אחרת, האינפלציה ואי־הוודאות הנובעת מהלחימה בעזה הופכות את הדילמה של הנגיד ירון למורכבת הרבה יותר.

אביאל אזואלוס, מנהל מחלקת השקעות בפרופאונד בית השקעות, מעריך גם הוא כי פער הריביות כבר מגולם בשוקי האג"ח והמט"ח. "הנחות אלו משפיעות לחיוב כבר עכשיו על שוק האג"ח המקומי ועל התחזקות השקל אל מול הדולר. כמובן שאם חלק מתחזיות אלו לא יתממש, נראה את תשואות האג"ח עולות גם בארה"ב וגם בישראל". הוא מוסיף כי "בשוק המקומי, קיימת השפעה משמעותית לא פחות לסיום המלחמה ולירידה בגירעון הממשלתי".