הבורסה בתל אביב / צילום: Shutterstock

מתחת לרדאר נערכת הבורסה לני"ע לקראת רפורמה דרמטית שעשויה לשנות באופן משמעותי את הרכב המניות הנכללות במדדים שלה. עיקרה של הרפורמה הוא בהוספת פרמטרים חדשים של נזילות וסחירות לקביעת משקלן של המניות הנכללות במדדים.

יישום הרפורמה יהיה כרוך במכירה ובקנייה של מניות בהיקף כספי ניכר, ואף בגריעה של עשרות חברות מהמדדים וכניסה של אחרות במקומן. בשוק ההון ישנם הטוענים, כי הרפורמה עלולה לייצר פגיעה משמעותית בשוק ההנפקות הראשוניות שנהנה מפריחה יוצאת דופן בשנה שעברה. מי שעוד עלולים להרגיש נפגעים ממנה הם בעלי שליטה בחברות, שנדרשו למכור בשנים האחרונות מניות בסכומים נכבדים לטובת הגדלת החזקות הציבור, במטרה להיכנס למדדים.

נזילות וסחירות הן נדבך מרכזי ברובם המכריע של מדדים גלובליים, ואולם במתודולוגיה הנוכחית של מדדי הבורסה בת"א, מדובר בפרמטרים זניחים, תוך העדפת גידול בהחזקות הציבור ומתן משקל לשווי השוק של החברות. את זאת הרפורמה עתידה לשנות.

לכניסה או ליציאה ממדדי הבורסה יש השפעה עצומה על המסחר במניות החברות ועל שוויין. הסיבה לכך היא בראש ובראשונה שקרנות סל וקרנות מחקות, שהן מוצרי השקעה פסיביים, מחויבות לרכוש את מניות החברות הנכללות במדדים בהתאם למשקלן.

נוסף על כך, ככל שמניה נכנסת למדד מרכזי יותר, כך עוקבות אחריה יותר קרנות. ולבסוף, הימצאות של מניה במדדים הבולטים תורמת לבולטות של החברות אל מול המשקיעים, ובכך מאפשרת להן להגדיל את מחזורי מסחר, משפרת את המוניטין שלהן, ובזכות זאת עשויה לסייע להן לגייס הון וחוב ביתר קלות ביחס לחברות שאינן נכללות במדדים המובילים.

בבורסה מסבירים את הרפורמה, שהועמדה להערות הציבור וצפויה לצאת לדרך בתחילת 2023, בכך שככל שהנזילות והסחירות של מניה גדולות יותר, היא תצליח למשוך יותר משקיעים פוטנציאליים לאורך הדרך, ובכך תיטיב גם עם ציבור המשקיעים שלה. מנגד, טוענים שם, מחזורי מסחר דלילים פוגעים הן בחברות והן בציבור, שכן משקיעים פוטנציאליים מעדיפים שלא להיחשף למניה, וזאת למרות שפעמים רבות מדובר בהשקעה בעלת פוטנציאל רווח משמעותי.

"חשוב לנו שכשבעלי שליטה בחברה ירצו להפוך אותה לציבורית הם לא יסתכלו רק על יום ההנפקה, אלא יבנו אסטרטגיות נזילות, לאורך זמן, אחרת הנייר שלהם יתייבש וייפגע, כי אין בו סחירות, וכמובן השווי הכלכלי של החברות יישחק, מה שבסופו של דבר פוגע גם בציבור המשקיעים וגם בבעלי השליטה עצמם", אומר יניב פגוט, מנהל מחלקת מסחר, נגזרים ומדדים בבורסה לני"ע.

אלא שבשוק יש הטוענים כי גם אם לא מדובר במטרה מוצהרת, הרפורמה המקודמת במדדים, שנועדה להגביר את הסחירות בחברות הנכללות בהם, צפויה להוביל לעלייה בהכנסות הבורסה עצמה, כתוצאה מגידול בעמלות בגין קניות ומכירות של ני"ע, שמהוות את "הלחם והחמאה" של עסקיה.

כך לדוגמה, הכנסות הבורסה ברבעון הראשון של שנת 2022 מעמלות מסחר וסליקה זינקו בכ-16% לעומת הרבעון המקביל אשתקד, גידול שנובע בעיקר מעלייה במחזורי המסחר במניות וכן מגידול של שני ימי מסחר בין הרבעונים. על כך משיבים בבורסה, כי "גידול בנזילות ובסחירות במניות הבורסה הוא יעד לאומי ומהווה 'win win' טהור.

"הבורסה פועלת במגוון מישורים ומבצעת השקעות רבות, בדומה לכל בורסה אחרת בעולם, כדי להגדיל את היקפי המסחר והנזילות בשווקים, וזה תפקידה. גידול בסחירות ובנזילות ישפר את איכות מדדי הבורסה לתועלת מחזיקי המדדים, יועיל למשקיעים ולחברות, ימשוך משקיעים זרים וגם יתרום לפעילות המסחר של הבורסה".

עוד הסבירו בבורסה כי "הרפורמה עתידה להקטין פעילות מסחר שפוגעת במחזיקי המדדים, דוגמת הפצות של מניות לא סחירות, המייצרות מסחר מואץ בטווח קצר ופוגמות במחזיקי המדדים".

המוסדיים השתלטו על ההנפקות ולא משחררים מניות

מי שכאמור צפוי להיות מושפע מהרפורמה הוא שוק ההנפקות הראשוניות בת"א. בשנים האחרונות התקבעה בשוק זה השיטה של "הצעה לא אחידה", שבמסגרתה משתתפים בהנפקות החדשות מספר מצומצם של גופים מוסדיים, המשתייכים בעיקר לתחום החיסכון ארוך-הטווח.

מגמה זו תאמה את הרפורמה הקודמת שערכה הבורסה בהרכבי המדדים בשנת 2017, אז הושם דגש, בין היתר, על הגדלת שיעור החזקות הציבור במניות הנסחרות, ועל שיטת המדרגות, שהיוותה תמריץ משמעותי לעשות זאת.

כך, חברה שהגדילה את שיעור החזקות הציבור מ-29% ל-30% ונכנסה למדד, הגדילה את ההשקעה הפסיבית בה (שמתבצעת באמצעות קרנות סל או קרנות עוקבות) בשיעור של 40%.

הבעיה שרואה הבורסה בשנים האחרונות היא שאותם גופים מוסדיים שמשתתפים בהנפקות חדשות (כמו גם בהפצת מניות על ידי בעלי שליטה בחברות) במה שנחשב להגדלת החזקות הציבור, רוכשים את המניות לטווח ארוך, ושומרים אותן אצלם במשך שנים, ובכך מורידים משמעותית את היקף המסחר במניה.

כמה חברות ייכנסו וייצאו מהמדדים

ההחלטה אילו חברות ייכללו במדדים תתבסס בין היתר על שני המאגרים שהוגדרו ברפורמת המדדים מ-2017. הראשון הוא מאגר תמר - הכולל כ-460 מניות שעומדות בקריטריונים "רכים" (15% החזקות ציבור ו-40 מיליון שקל שווי החזקות הציבור), והשני הוא רימון - הכולל כ-300 מניות שעומדות בשורה של קריטריונים נוקשים יותר. על פי השינוי שיוזמת הבורסה, רק מניות הנכללות במאגר רימון ייכנסו למדדים סקטוריאליים - פיננסים , ביטוח , נדל"ן , בנייה וטכנולוגיה .

כעת, כדי להתאים את מאגר רימון לרפורמה, יעודכנו בו תנאי הסף של סחירות, כך שכדי להיות חלק מהמאגר, על המניה להימנות עם 250 המניות בעלות חציון המחזור (מחושב על פי מחזור המסחר במניה בחצי השנה שלפני המועד הקובע לעדכון הרכב המדדים) הגבוה ביותר, או חציון מהירות המחזור (חציון מחזורי המסחר מחולק בכמות המניות הרשומות) הגבוה ביותר מבין המניות העומדות בתנאי הסף של מאגר תמר. זאת, תוך ביטול תנאי הסף הנוכחיים של שיעור החזקות הציבור ושווי החזקות ציבור אל תוך המאגר.

המשמעות היא שיותר מ-100 חברות שנכללות כיום במדדים שיושפעו באופן ישיר מהרפורמה, ימצאו עצמן מחוץ למדדים, אם לא יצליחו לייצר סחירות גבוהה יותר במניות שלהן. מנגד, ישנן חברות שייכנסו למדדים בשל סחירות גבוהה, למרות ששיעור החזקות הציבור בהן נמוך מ-30% (כזו היא למשל ענקית הנדל"ן גב ים ).

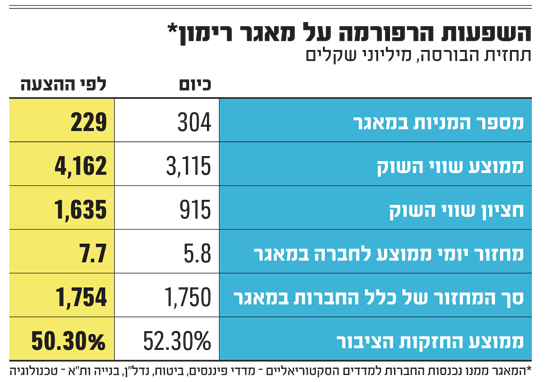

בבורסה צופים כי לאחר הרפורמה ייכללו במאגר רימון 229 חברות, לעומת 304 כיום, וממוצע שווי השוק של החברות במאגר יגדל מ-3.1 מיליארד שקל ל-4.1 מיליארד שקל. המחזור היומי הממוצע של חברה הנכללת במאגר צפוי לקפוץ מ-5.8 מיליון שקל ל-7.7 מיליון שקל, תוך צמצום בשיעור החזקות הציבור מ-52.3% ל-50.3%.

פגוט מציין, כי אכן יהיו חברות שיקבלו יותר החזקות, ויהיו כאלה שיקבלו פחות, אך בסופו של יום מדובר במשחק סכום אפס, ואת זה חשוב לזכור.

"נייצר מדדים טובים הרבה יותר לטווח הארוך"

בשוק ההון יש מי שרואים בשינוי הפרמטרים להיכללות במדדים נסיגה מהרפורמה של 2017, שהגדילה את שיעור החזקות הציבור, ולכן יש בו כדי לפגוע בבעלי שליטה באותן חברות שנדרשו למכור ממניותיהם כדי לעמוד ברף שיאפשר לחברות שבשליטתם להיכנס למדדים (או להישאר בהם אם החברה כבר נכללה במדד). בעתיד עלולות חברות אלו למצוא את עצמן יוצאות מהמדדים, לטובת חברות שבהן החזקות הציבור נמוכות הרבה יותר, אך הסחירות בהן גבוהה יותר.

"באופן חד-משמעי לא מדובר בשינוי בכללי המשחק", אומר פגוט. "מה שמנכ"ל הבורסה, איתי בן זאב, מוביל אליו, הוא שיפור המדדים באופן כזה שגם אם נאבד נזילות וסחירות לטווח הקצר, נייצר מדדים טובים הרבה יותר לטווח הארוך, ומדדי בורסה טובים הם המתכון הבטוח לאמון של משקיעים לאורך זמן.

"הבורסה אינה מבטלת את הפרמטר של החזקות ציבור, אלא מעצימה ומדייקת אותו. הרעיון שעומד מאחורי השימוש בהון צף (החזקות ציבור, ר"ו) ככלי משלים לשווי שוק בחישוב משקלה של חברה במדדים, הוא היכולת של ציבור המשקיעים במדדים לסחור במניות. ואולם, בהיעדר קריטריונים של נזילות וסחירות במדדים, ההגדרה הנוכחית של הון צף אינה משיגה את מטרתה, וחלק גדול מאותו הון אינו זמין למסחר", מסביר פגוט.

על פי הרפורמה המוצעת במדדים, ככל שהסחירות במניה תהיה גבוהה יותר, הרי שמשקל החזקות הציבור יקבל דגש רב יותר.

"יצטרכו לשקול ביטול 'הצעה לא אחידה'"

כאמור, סיבה מרכזית לשינוי הנדרש במדדים נובעת משיטת ההנפקה של "הצעה לא אחידה", שהפכה לשליטה הבלעדית בשוק הראשוני. שיטה זו כוללת בניית "ספר הזמנות" (Book Building) על ידי חתמי ההנפקה, בדרך כלל מול מספר מצומצם יחסית של משקיעים מוסדיים גדולים. זאת לעומת שיטת הנפקה שהייתה מקובלת בעבר, שבמסגרתה התקיים מכרז שבו כל משקיע יכול היה להגיש הצעות לרכישת מניות.

גורמים בשוק ההון מסבירים, כי "כשחתם בוחר 3-5 גופים מוסדיים, שלא נוגעים במניות לתקופה ארוכה, וסוגר בדרך זו את ההנפקה, הדבר מקטין את הסחירות, ולכן צריך יהיה לשקול לבטל את שיטת ההצעה הלא אחידה, כדי להכניס מראש למשחק קרנות נאמנות, מנהלי תיקים וקרנות גידור שיסחרו במניות".

חזרה לשיטת המכרז שהייתה נהוגה בעבר תקשה על עבודת החתמים, שחוו כאמור פריחה חסרת תקדים בעסקיהם בשנתיים האחרונות, שבהן הצטרפו למסחר בת"א יותר מ-100 חברות חדשות. משמעותה מבחינתם, היא שיווק ההנפקה לכמה עשרות גופים, ולא לרשימה מצומצמת של מוסדיים.

בכיר מאחת מחברות החיתום, החושש משינוי שכזה, אומר כי "אותם גופים מוסדיים הם קודם כל ציבור, כי הכסף הוא של כולנו, והוא מהווה 90% מהכסף המנוהל בישראל, אז אי אפשר בלעדיהם. נוסף על כך, השיטה הזו עובדת בכל העולם, ומאז שהיא אומצה בישראל רואים יותר הנפקות שמתבצעות בצורה הגיונית יותר, ולכן אני לא מאמין שהיא תבוטל".

פגוט מוסיף, כי "לשיטה החדשה יהיה ערך מוסף בהגברת הפיזור בהנפקות. בסופו של דבר, המרוויחים הגדולים מהרפורמה הזו יהיו המשקיעים והציבור הרחב, שרוצה סחירות ונזילות במסחר".