יוסי לוי, מנכ''ל משותף במור בית השקעות / צילום: יח''צ

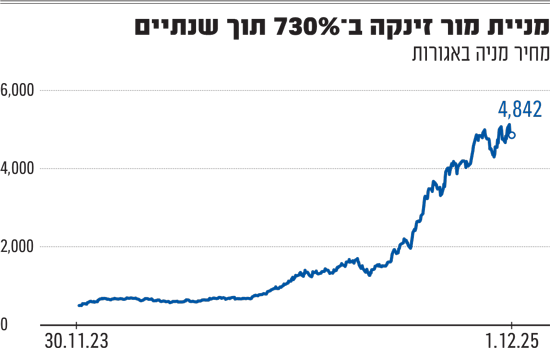

מניית מור השקעות זינקה בלא פחות מ־275% בשנה האחרונה, וב־729% בשנתיים, ומשקפת לבית ההשקעות הצומח של משפחות מאירוב ולוי (50%) שווי נוכחי של 3.5 מיליארד שקל. שווי זה גבוה פי 2 משל בית ההשקעות אלטשולר שחם, ולמעשה חברת הגמל של מור לבדה כבר נסחרת בשווי גבוה יותר מזה של המתחרה הגדול.

● הקרנות המנוהלות בדרך לסגור שנה עם יותר גיוסים מהתעשייה הפאסיבית

● בדיקת גלובס | עלייתם של הפיננסיירים, והשכירים שהפכו למיליונרים: מעולם לא ראינו שנה כזאת בתל אביב

השבוע התברר שהראלי במניה גובה ממור גם מחיר, שלבטח הוא שמח לשלם. זה קרה בעקבות פרסום דוחות החברה לרבעון השלישי ב־2025, שהובילו לירידה של 4% במניית בית ההשקעות. הכנסות החברה אמנם עלו בכמעט 19% לסכום של 252 מיליון שקל ברבעון, אלא שהזינוק במניה הוביל לכך שמור נאלץ לרשום הוצאות תשלום מבוסס מניות לעובדים (אופציות ויחידות פנטום) בהיקף של כמעט 18 מיליון שקל.

זה הוביל לירידה של 15% ברווח הנקי הרבעוני ל־23.9 מיליון שקל (בתשעת החודשים הראשונים של השנה מציג מור עלייה של 55% ברווח ל־93.5 מיליון שקל).

המרה ממזומן לאופציות

העלייה המשמעותית בהוצאות בגין תשלום מבוסס מניות בין התקופות, נבעה לדברי מור בעיקר מעדכון ההתחייבות לעובדים עקב העלייה המשמעותית במחיר המניה, הן של החברה והן של הבת מור גמל ופנסיה.

וזו לא הייתה ההשפעה היחידה של עליית מחיר המניה, כפי שעולה מדיווח שפרסמה השבוע מור. באירוע הקשור לשכרם של בכירי בית ההשקעות - המנכ"לים המשותפים יוסי ואלי לוי והיו"ר מאיר גרידיש, נאלצו להחזיר כ־1.67 מיליון שקל לקופת החברה.

שלושת הבכירים היו זכאים על פי תנאי העסקתם למענק מבוסס ביצועים במזומן. בשנה שעברה אסיפת בעלי המניות של מור אישרה להם להמיר חלק מהמענק המזומן לתגמול בדרך של אופציות. היתרון הוא שבניגוד לשכר מזומן, הרישום החשבונאי של השכר באופציות נפרס על פני מספר שנים, כך שסך עלות השכר השנתי נמוך יותר.

ברצף של שנים חזקות בשוק ההון, שבהן בכל מקרה הבכירים מגיעים לשכר המקסימלי בכל אחת מהשנים, אין לשינוי השפעה. אך המשמעות היא שבשנים חלשות יותר, שבהן הבכירים לא מקבלים את מלוא המענק, עצם הפריסה מאפשרת להם "להשתמש" בתגמול ההוני שנצבר משנים קודמות.

במור טענו, בהתבסס לדבריהם על עצת רואי החשבון, כי המועד הרלוונטי לרישום ההוצאה הוא שנת 2025, שכן במרץ האחרון הבכירים החליטו בפועל להמיר את המזומן לאופציות.

אלא שברשות ניירות ערך הבהירו שהמועד הרלוונטי הוא שנת 2024, בעת שהחברה אישרה את המנגנון החדש המאפשר להמיר את השכר המזומן באופציות. מבחינת הרשות, אין סיבה לחכות עד שהבכירים יראו שעדיף להם להמיר את המענק המזומן לאופציות.

בעקבות עמדת הרשות, הודו במור כי החברה "בחנה מחדש את הטיפול החשבונאי המקורי… והגיעה למסקנה כי לאור הוראות IFRS2 לא ניתן לבטל את ההוצאה שהוכרה עד מועד שינוי תנאי המענק", מה שהוביל לקפיצה של אותם 1.7 מיליון שקל בהוצאות השכר - כאופציות על שכר 2024.

"טעות שאינה מהותית"

מאחר שמנהלי מור מוגבלים כיום על ידי חוק שכר הבכירים בחברות פיננסיות, לתגמול של כ־3.5 מיליון שקל בשנה, בית ההשקעות לא יכול היה לתקן את הדוחות ולהעלות רטרואקטיבית את שכר הבכירים אשתקד. בעקבות כך, המנכ"לים והיו"ר יצטרכו להחזיר את השכר העודף שקיבלו ברוטו, מעבר למגבלת שכר הבכירים, בהיקף של 618 אלף שקל ליוסי לוי, 615 אלף שקל לאלי לוי ו־434 אלף שקל לגרידיש, ולא יוכלו לקבל אותו גם בעתיד כשכר.

ממור השקעות נמסר בתגובה: "המנכ"לים המשותפים ויו"ר הדירקטוריון השיבו את הפרשי המענקים ששולמו להם בגין שנת 2024 לאור הפרש שנובע מפרשנות שונה של כללי החשבונאות, בה נקטה החברה בתום לב ועל דעת רואי החשבון המבקרים שלה.

"לאחר פניית רשות ני"ע לקבלת מידע בנוגע לטיפול החשבונאי כאמור, החברה בחנה מחדש את הטיפול ובחרה לקבל את עמדת סגל הרשות. יודגש כי הפער שנבע מהשוני בטיפול החשבונאי הסתכם בסכומים זניחים ואינו מהווה טעות מהותית, ולכן השפעת התיקון נזקפה במלואה בדוחות הרבעון השלישי ל־2025.