בניין בורסת ת''א / צילום: איל יצהר

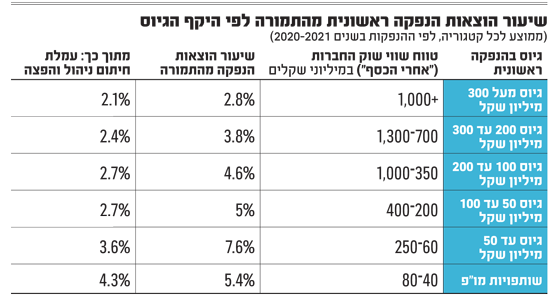

חברות ישראליות המבקשות לגייס הון מהציבור באמצעות הנפקת מניות בבורסה בת"א ישלמו בממוצע הוצאות הנפקה של בין 3.5 מיליון שקל ל-8.5 מיליון שקל, כתלות בהיקף ההנפקה. כך עולה מסקירה שפרסמה היום הבורסה בת"א, אשר מבוססת על נתוני ההנפקות בשנתיים האחרונות, שאותם אסף יובל צוק מיחידת המחקר של הבורסה.

שוק ההנפקות הראשוניות בת"א חווה פריחה חסרת תקדים בשנת 2021, כאשר בשנה החולפת גייסו 93 חברות חדשות, רבות מהן מסקטור הטכנולוגיה שזכה לפריחה בתקופת ה"פוסט קורונה". החברות גייסו סכום כולל של 10.5 מיליארד שקל, לעומת 27 חברות חדשות שגייסו יחדיו 4.5 מיליון שקל ב-2020 (שנחשבה לשנה לא רעה בכלל).

את הפריחה בהנפקות תרגמו חברות החיתום לצמיחה חדה ברווחיהן. כך למשל חברת פועלים אי.בי.אי הציגה ב-2021 עלייה של 28% בהכנסות ל-105 מיליון שקל וצמיחה של 37% ברווח הנקי ל-43 מיליון שקל. עם זאת, בחודשים האחרונים של 2021 ובתחילת השנה הנוכחית חלה התקררות משמעותית בשוק ההנפקות בת"א (כמו גם בוול סטריט).

הנפקה ראשונית לציבור (IPO) בבורסה היא תהליך משמעותי בחיי החברה, אשר עוברת מידיים פרטיות לידיים ציבוריות. תהליך ההנפקה אורך חודשים אחדים וכרוך בהתארגנות של החברה והנהלתה, וכן בבחירת החתמים, עורכי הדין ורואי החשבון שילוו את התהליך.

מסקירת הבורסה עולה, כי עלויות ההנפקה עבור החברות מושפעות בעיקר מהיקף ההנפקה ומשווי החברה, ממצב השוק בזמן ההנפקה, מתחום עיסוק החברה ומהאטרקטיביות שלה בעיני המשקיעים. גורמים אלו משפיעים הן על הביקוש והן על היכולת לשווק ולהפיץ את ניירות הערך, ונוסף על כל אלה, גם משפיעים על התחרות בין החתמים, שעשויה להביא להוזלה בעמלות.

העלויות המרכזיות: חיתום, ניהול והפצה

במחלקת המחקר של הבורסה אספו את נתוני 121 ההנפקות הראשוניות של מניות בבורסה בת"א בין השנים 2020-2021, ומהן עולה כי העלויות העיקריות לחברות המנפיקות הן עמלות החיתום, הניהול וההפצה של ההנפקות.

עמלת החיתום משולמת לחתם, אשר מלווה את החברה ומסייע בתהליך, ומשמש כמעין "מבטח" של ההנפקה. במקרה שבו ההנפקה אינה מובטחת בחיתום, משולמת עמלת הפצה לחתם המוביל של ההנפקה, וכן לחתמים הנוספים שמשתתפים בשיווק ההנפקה בקרב רוכשים פוטנציאליים.

בנוסף, משולמות לחתם המוביל עמלות נוספות בגין ניהול ההנפקה, בדיקת הנאותות לחברה טרם ההנפקה, ריכוז ההנפקה ולעתים אף עמלת דמי הצלחה. מעבר לעלויות שצוינו, קיימות עלויות נוספות לגורמים מקצועיים, כמו עורך הדין המלווה השותף לתהליך כתיבת התשקיף, רואה החשבון המבקר את הדוחות הכספיים המצורפים לתשקיף, ובחלק מההנפקות גם יועץ להנפקה.

עיקר הנפקות המניות בת"א מבוצעות כיום בדרך של הצעה לא אחידה, הכוללת בניית "ספר הזמנות" בידי החתמים מול מספר מצומצם יחסית של משקיעים מוסדיים. לכל אחד מהם מתבצעת הקצאה של נתח מהמניות המונפקות, לאחר שהצדדים סיכמו מראש על המחיר בהנפקה.

שיטת ההנפקה בדרך של הצעה לא אחידה מגדילה את הוודאות להשלמת ההנפקה בהצלחה, באמצעות מחיר מוסכם מראש על שני הצדדים המעורבים בה - החברה והמשקיעים, לאחר מו"מ המתנהל ביניהם. בנוסף, היא מאפשרת לחברה לבחור את המשקיעים המועדפים עליה, למשל להעדיף גופים מוסדיים בעלי אופק השקעה ארוך על פני סוחרי יום בעלי אופק השקעה קצר.

הנפקה מבוקשת יוצרת תחרות בין חתמים

מבדיקת סך הוצאות ההנפקה של החברות בהצעה לא אחידה (לא כולל שותפויות מו"פ והנפקות גלובליות), לפי היקף הגיוס, נמצא כי ככל שהיקף הגיוס גבוה יותר, כך שיעור הוצאות ההנפקה מסך תמורת הגיוס יהיה קטן יותר. באופן דומה, עמלות החיתום, ניהול והפצה (המהוות חלק ניכר מהוצאות ההנפקה), יורדות בממוצע בהדרגה ככל שהיקף הגיוס גבוה יותר.

לדברי צוק מיחידת המחקר, הנפקה גדולה ומבוקשת יוצרת תחרות בין החתמים, אשר יהיו מוכנים להתפשר על גובה העמלה. לחברה גדולה, שצפוי שתזכה לביקוש רב מהמשקיעים, קיים כוח גדול יותר במיקוח על גובה העמלות מול החתמים.

לעומת זאת, בהנפקות קטנות יחסית, אשר קשה יותר יהיה לשווקן למשקיעים המוסדיים, העמלות יהיו גבוהות מהממוצע. כך למשל, סך הוצאות ההנפקה ב-29 הנפקות קטנות שבהן גויס סכום של עד 50 מיליון שקל, נע ברוב המקרים בטווח של כ-5% עד 11% מתמורת ההנפקה.

בממוצע היוו הוצאות ההנפקה כ-7.6% מתמורת ההנפקה, מהם עמלת חיתום, ניהול והפצה ממוצעת של כ-3.6%. במילים אחרות, סך ההוצאות לחברה עמד בממוצע על 3.8 מיליון שקל, ומתוכו קיבלו החתמים כ-1.8 מיליון שקל.

הוצאות נמוכות בהשוואה לארה"ב ולאירופה

סך הוצאות ההנפקה בגיוסים שבין 50 מיליון שקל עד 200 מיליון שקל נע ברוב המקרים בטווח של 3% עד 7% מתמורת ההנפקה. אצל חברות בינוניות עד גדולות, שגייסו בין 200 מיליון שקל ל-300 מיליון שקל, נעו הוצאות ההנפקה ברוב המקרים בטווח של כ-2.6% עד 5.3% מתמורת ההנפקה.

בגיוסים של מעל 300 מיליון שקל נעו הוצאות ההנפקה ברוב המקרים בטווח של 2% עד 4% מתמורת ההנפקה. לדברי צוק מיחידת המחקר, גיוסים גבוהים אלו מתבצעים על ידי חברות גדולות מאוד, שהתחרות עליהן היא גדולה, ומכאן ששיעור הוצאות חיתום, ניהול והפצה מהתמורה נמוך משמעותית מאשר בגיוסים הנמוכים.

עוד מציין צוק, כי מבדיקת החברות המנפיקות לפי בשלות, ותק ומצב פיננסי, נמצא כי אצל חברות עם פעילות ריאלית אשר כבר מניבה הכנסות היה שיעור הוצאות ההנפקה מהתמורה נמוך באופן מובהק מהממוצע.

מנגד, בחלק ניכר מהמקרים שבהם שיעור הוצאות ההנפקה מתוך התמורה היה גבוה באופן מובהק מהממוצע, היה זה בחברות צעירות יחסית, בשלב המו"פ, מענף הטכנולוגיה או הביומד, אשר רובן טרם רשמו הכנסות או נמצאו בשלב מכירות התחלתי ויש להן הפסדים מתמשכים. עם זאת, במחלקת המחקר של הבורסה מדגישים, כי הוצאות ההנפקה בבורסה בת"א נמוכות משמעותית בהשוואה לארה"ב ולאירופה.

ההוצאות הנוספות של ההנפקות הגלובליות

השיטה השניה והוותיקה יותר להנפיק בת"א היא בדרך של הצעה אחידה, המבוצעת בשיטת המכרז. במסגרתה מתקיים מכרז שבו כל משקיע יכול להגיש הצעות לרכישת מניות בדרך של הצעת מחיר, וההצעה הגבוהה מקבלת את מרבית הסחורה, בעוד שהצעה נמוכה אינה מתקבלת.

מתוך 121 ההנפקות החדשות בשנים 2020-2021, בוצעו רק 21 הנפקות בדרך של הצעה אחידה לציבור, ובעיקר חברות קטנות ושותפויות, מתחת לשווי של כ-200 מיליון שקל. סך הוצאות ההנפקה של חברות בהצעה אחידה הסתכמו בממוצע בכ-7.7% מהתמורה.

בבורסה בת"א גם הושלמו בשנים 2020-2021 ארבע הנפקות גלובליות עם חתם מתמחר זר, אשר הוצעו למשקיעים מוסדיים בחו"ל ובארץ, בהצעה לא אחידה. סך העלויות והוצאות ההנפקה הגלובלית היוו כ-7% בממוצע מתמורת ההנפקה (ברוטו), גבוהות יחסית להנפקות מקומיות, וזאת לאור ההוצאות הנוספות הכרוכות בהן, בין היתר תרגום התשקיף ושיווק בחו"ל.